Με την ένδειξη ημερολογίου στα μέσα Μαΐου και τις αγορές να έχουν καταγράψει σημαντικές απώλειες από την αρχή του έτους, θεωρούμε ότι βρισκόμαστε σε κομβικό σημείο όπου θα πρέπει να ληφθούν σημαντικές επενδυτικές αποφάσεις, βραχυπρόθεσμες και μακροπρόθεσμες.

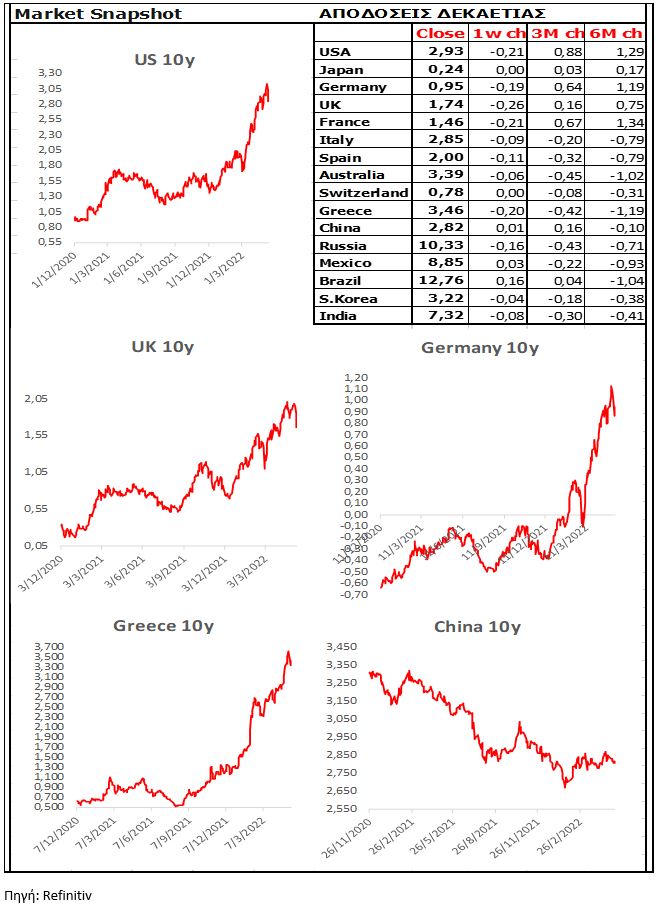

Μετά από περίπου 3 χρόνια μηδενικών εισοδηματικών αποδόσεων, σε ομολογιακές επενδύσεις, επιτέλους οι επενδυτές που επιζητούν εισόδημα, μπορούν να αποβλέπουν πλέον σε ελκυστικές αποδόσεις, μετά την απότομη άνοδο των επιτοκίων από την αρχή του έτους, εξ΄ αιτίας της αλματώδους αύξησης του πληθωρισμού και της απάντησης των κεντρικών τραπεζών με σύσφιξη της νομισματικής τους πολιτικής σύμφωνα με την HellasFin.

Το “ξεπούλημα” που προκλήθηκε από την άνοδο των επιτοκίων, είναι ιστορικών διαστάσεων και όσο οδυνηρό και να είναι, προσφέρει σημαντικές επενδυτικές ευκαιρίες. Μπορεί να ακούγεται εξωφρενική η ιδέα της αγοράς ομολόγων την ώρα που η κεντρική Τράπεζα των ΗΠΑ ακολουθεί το μονοπάτι της σφιχτής νομισματικής πολιτικής, όμως θέλουμε να τονίσουμε ότι η αγορά έχει ήδη τιμολογήσει μια ραγδαία αύξηση των παρεμβατικών επιτοκίων εκ μέρους της FED στο επίπεδο του 3,1% εντός του 2023.

Μία πλειάδα αρνητικών εξελίξεων έχει ήδη προεξοφληθεί.

Συνυπολογίζοντας ακόμη και κάποια περιθώρια μακροοικονομικής επιδείνωσης, η σχέση απόδοσης/κινδύνου σε κάποιους τομείς των ομολογιακών αγορών έχει βελτιωθεί πλέον σημαντικά.

Με τις βραχυπρόθεσμες προσδοκίες για πληθωρισμό στις ΗΠΑ στο υψηλότερο επίπεδο από το 1981 και τις μακροπρόθεσμες να έχουν υποχωρήσει στο 2,7% από το 3%, ακόμη και η επιμονή του πληθωρισμού στα τρέχοντα υψηλά επίπεδα, δεδομένης της αποφασιστικότητας της κεντρικής Τράπεζας για την καταπολέμησή του, υπονοείται ότι πιθανότατα τα επιτόκια μάλλον θα σταθεροποιηθούν σ’ αυτά τα επίπεδα ή ακόμη και θα υποχωρήσουν.

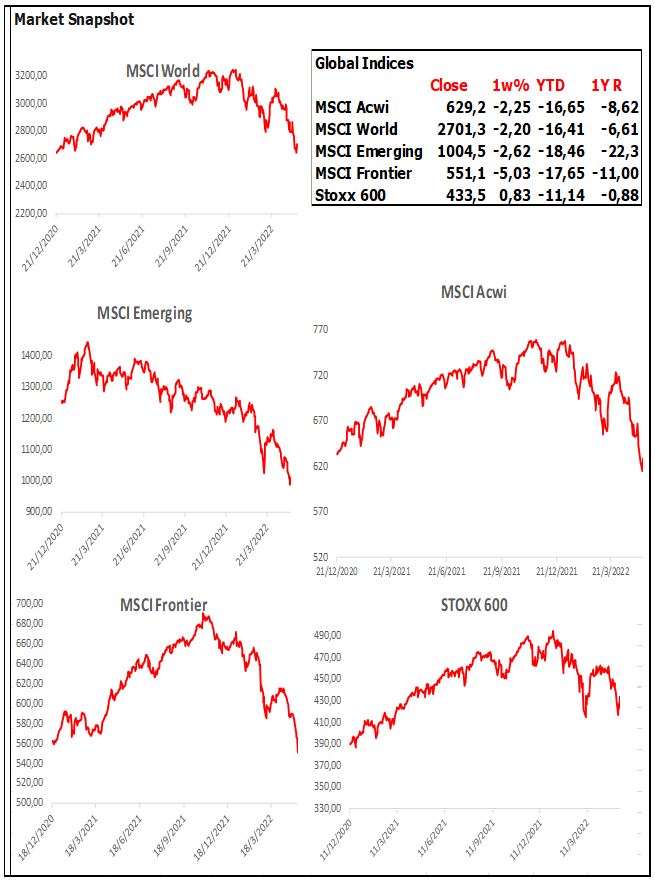

Το κομβικό σημείο δεν εμφανίζεται όμως μόνο στον ορίζοντα των επενδυτών στα ομόλογα αλλά και στις μετοχές.

Με τις χρηματοοικονομικές συνθήκες ήδη σφιχτές, δηλαδή το επιτόκιο του 10ετούς αμερικανικού κρατικού ομολόγου στα υψηλά επίπεδα του 2018 και με θετικό πλέον πραγματικό επιτόκιο, το δολάριο να έχει ανατιμηθεί ταχύτατα, τα διαφορικά των επιτοκίων των εταιρικών ομολόγων με τα κρατικά να έχουν διευρυνθεί σημαντικά, ιδιαίτερα αυτών της χαμηλότερης διαβάθμισης, με την διακυμανσιμότητα των μετοχών σε υψηλότατα επίπεδα, δεν είναι απορίας άξιον η υποχώρηση του S&P 500 κοντά στην σημαντική περιοχή του -19% από τα πρόσφατα υψηλά του.

Η στατιστική μας διδάσκει ότι μεταπολεμικά ο S&P 500, υποχώρησε 16 φορές σε επίπεδα χαμηλότερα του -19%. Στις 7 από τις 16 περιπτώσεις (43,75%) η πτώση η οποία περιορίστηκε στο (-19%-22%) ήταν σημαντικός πυθμένας για τον δείκτη και την μεταστροφή ακολούθησαν αξιόλογες μακροχρόνιες ανοδικές αγορές (Bull Markets). Οι υπόλοιπες 9 περιπτώσεις (κυρίως προαναγγέλλοντας μια επερχόμενη ύφεση) συνέχισαν την πτωτική τους πορεία μεσοσταθμικά μέχρι το -33,5%.

Η ιστορία μας διδάσκει ότι της εμφάνισης μιας ύφεσης έχει προηγηθεί αρκετό διάστημα πριν η πλήρης αποτίμηση της στις τιμές των μετοχών μέσω της πτώσης τους (κυρίως μεγαλύτερης του 22%). Πάντα η αναγγελία της ύφεσης και η επιδείνωση των μάκρο δεδομένων συνοδευόταν από την άνοδο πλέον των χρημ/κών δεικτών. Στο ενδεχόμενο μιας μελλοντικής ύφεσης δεν νομίζουμε ότι θα είναι διαφορετικά. Οι απαισιόδοξοι θα παραμένουν πωλητές ή αρνητικοί αναφερόμενοι στα δυσμενή στοιχεία και οι ρεαλιστές θα παραμένουν αισιόδοξοι αναφερόμενοι στην απαισιοδοξία των άλλων και θα εστιάζουν στις τεράστιες ευκαιρίες που έχουν δημιουργηθεί από την πρόσφατη ‘σφαγή’.

Η συμμετοχή στις αγορές ποτέ δεν ήταν ένα εύκολο παιχνίδι. Δεν τα καταφέρνουν όλοι στην μετάβαση του επόμενου κύκλου, καταλήγει η έκθεση της HellasFin.

“Οι μετοχές επιστρέφουν στους πραγματικούς τους δικαιούχους/ιδιοκτήτες κατά την διάρκεια των πτωτικών αγορών” έλεγε ο J.P.Morgan.

Στο δια ταύτα λοιπόν, παρά τις σειρήνες της καταστροφής, είναι κατάλληλη η στιγμή για αναθεώρηση των επενδυτικών στρατηγικών σας.

Και μη διστάσετε να ζητήσετε βοήθεια από τους επαΐοντες!

Ευρώπη

- Κάμψη 0,8% σε ετήσια βάση, παρουσίασε η βιομηχανική παραγωγή τον Μάρτιο. Υποχώρηση σημείωσε η παραγωγή ενέργειας 4%, των κεφαλαιουχικών αγαθών 2,7%, των ενδιάμεσων αγαθών 0,1%, ενώ αυτή των διαρκών καταναλωτικών αγαθών αυξήθηκε κατά 6,6%. Η μεγαλύτερη πτώση παρατηρήθηκε στην Γερμανία (-4,1%).Στην Ελλάδα σημειώθηκε μηνιαία αύξηση 5%.

Γερμανία

-

Σύμφωνα με τον πρόδρομο δείκτη επιχειρηματικής εμπιστοσύνης ZEW, έχουν βελτιωθεί κατά τι οι προσδοκίες τον Μάιο αν και συνεχίζουν να παραμένουν σε χαμηλά επίπεδα. Η αντίληψη των αναλυτών για τις τρέχουσες συνθήκες της γερμανικής οικονομίας συνέχισε να επιδεινώνεται. Φαίνεται ότι οι γεωπολιτικές εντάσεις και η εφοδιαστική συμφόρηση, επιβαρύνουν σημαντικά την μεγαλύτερη οικονομία της Ευρώπης.

Ην. Βασίλειο

- Στο 0,75% και 8,7% διαμορφώθηκε η τριμηνιαία και ετήσια μεταβολή του ΑΕΠ του α’ τριμήνου, με τις επενδύσεις να υστερούν ακόμη κατά 9% από τα προπανδημικά επίπεδα. Σοβαρή τροχοπέδη για την οικονομία της χώρας, συνιστά ο λογαριασμός των καθαρών εξαγωγών.

Ελλάδα

- Αύξηση 10,2%- σε επίπεδα του 1995- σημείωσε ο πληθωρισμός του Απριλίου από 8,9% τον προηγούμενο μήνα. Στην τελική διαμόρφωση του δείκτη μεγάλη ήταν η επιβάρυνση της στέγασης (35,2%), των μεταφορών (15,4%), και των τροφίμων/ποτών (10,9%). Ο δείκτης τιμών παραγωγού ο οποίος κλιμακώθηκε στο 46,2% μας παραπέμπει λόγω της συσχέτισης του με την αύξηση των τιμών καταναλωτού σε ένα πληθωρισμό περι το 11,5% τους επόμενους μήνες.

Αμερική

ΗΠΑ

-

Στο επίπεδο των 203.000, το υψηλότερο επίπεδο 3 μηνών, ανήλθε ο αριθμός των αρχικών αξιώσεων για επίδομα ανεργίας (initial jobless claims).

-

Υψηλότερα από τις εκτιμήσεις κινήθηκε ο ονομαστικός και δομικός πληθωρισμός του Απριλίου ο οποίος αυξήθηκε σε μηνιαία βάση κατά 0,3% και 0,6%. Παρά την απόκλιση όμως από τις προσδοκίες, είναι αξιοσημείωτη η αποκλιμάκωση της ετήσιας μεταβολής σε 8,3% από 8,5% και 6,2% από 6,5% αντίστοιχα του προηγούμενου μήνα. Η μεγαλύτερη επιβάρυνση προέκυψε από την συνεισφορά των τροφίμων, των αεροπορικών εισιτηρίων, των τιμών των νέων αυτοκινήτων και των ενοικίων. Οι προκλήσεις των περιορισμών της αγοράς εργασίας αλλά και της διαταραχής του παγκόσμιου εφοδιασμού συνεχίζουν να ταλαιπωρούν το επίπεδο των τιμών.

-

Στο 11,03% διαμορφώθηκε τον Απρίλιο ο δείκτης τιμών παραγωγού. Η τιμή συνιστά ήπια επιβράδυνση του ετήσιου ρυθμού αύξησης συγκρινόμενη με το 11,4% του Μαρτίου.

Ασία

Κίνα

-

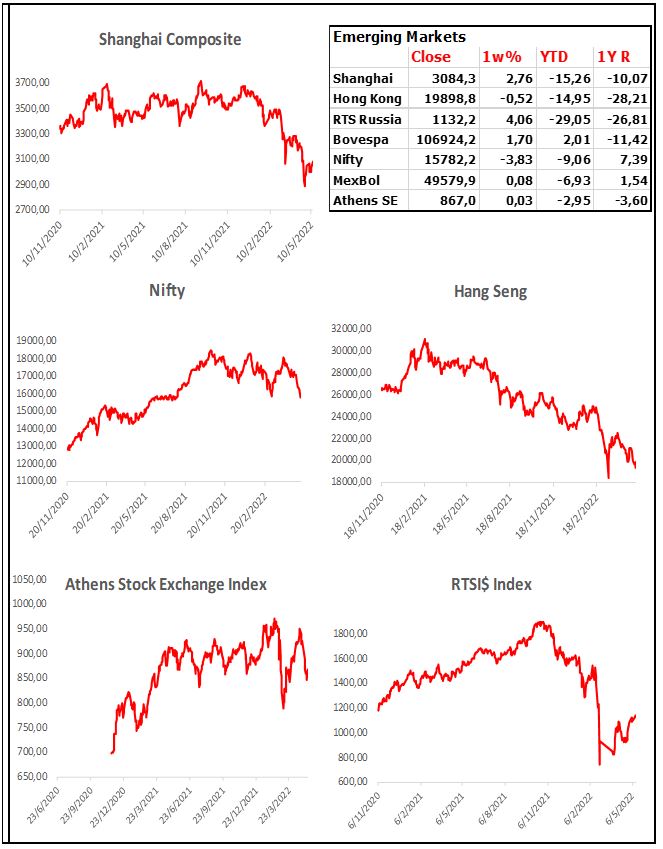

Αρνητική έκπληξη αποτέλεσαν τα δεδομένα της υποχώρησης της πιστωτικής επέκτασης νοικοκυριών και επιχειρήσεων Απριλίου, στον απόηχο της ευρείας διασποράς της Όμικρον. Η ετήσια μεταβολή της ποσότητας χρήματος Μ2, εκτινάχθηκε στο 10,5% από 9,7%, αποδιδόμενη στην μείωση του ρυθμιστικού επιτοκίου RRR. Ο ρυθμός αύξησης της συνολικής κοινωνικής χρηματοδότησης επιβραδύνθηκε στο 10,2% από 10,6%. Οπωσδήποτε η κινεζική οικονομία βρίσκεται σε μία φάση όπου χρειάζεται σε όλα τα μέτωπα ένα σύνολο μέτρων χαλάρωσης, δημοσιονομικών, νομισματικών και περιουσιακών. Το διευκολυντικό αυτό ρυθμιστικό πλαίσιο θα μπορούσε στην δεδομένη συγκυρία να τονώσει την ανάπτυξη.

-

Στα 51,12 δις $ διευρύνθηκε το εμπορικό πλεόνασμα τον Απρίλιο από 47,38 δις $ τον προηγούμενο μήνα και αυξημένο κατά 26% σε σχέση με το προηγούμενο έτος. Οι εξαγωγές ήταν σε ετήσια βάση κατά 3,9% περισσότερες και οι εισαγωγές έμειναν ποσοστιαία αμετάβλητες.

-

Στο 2,1% ανήλθε ο πληθωρισμός τον Απρίλιο από 1,5%, ενώ σε αντίθετη πορεία βρέθηκε ο δείκτης τιμών παραγωγού, αποκλιμακούμενος στο 8% από το 8,3% τον προηγούμενο μήνα.

Ινδία

-

Στο 7,79% επιταχύνθηκε ο πληθωρισμός του Απριλίου από 6,95% τον προηγούμενο μήνα. Υψηλότερη ένδειξη από το 2014.

Market Snapshots

Macro

10 Year Sovereign Bonds

Global Indices

Developed Markets

Emerging Markets

Currencies

Σχόλια αναγνωστών