Η συνεδρίαση της 15ης Ιουνίου της FED εκτός από την κατά 0,75% επιθετική αύξηση του παρεμβατικού επιτοκίου στο 1,5-1,75%, συνοδεύτηκε και από τις τριμηνιαίες επικαιροποιημένες εκτιμήσεις της για την εξέλιξη βασικών μακροοικονομικών δεικτών των ΗΠΑ αναφέρει η έκθεση της HellasFin.

Η ετήσια μεταβολή του ΑΕΠ αναθεωρήθηκε στο 1,7% για το 2022 και το 2023.

Η ανεργία αναμένεται να κλιμακωθεί στο 4,1% μέχρι το 2024 και ο δομικός πληθωρισμός εκτιμάται ότι θα υποχωρήσει στο 4,3%, 2,7% και 2,3 από το τέλος του 2022 έως το 2024.Επίσης το ρυθμιστικό επιτόκιο (Fed Funds Rate) εκτιμάται ότι θα κορυφωθεί στο 3,8% το 2023 και θα αποκλιμακωθεί το 2024.

Η διακρινόμενη αποφασιστικότητα της κεντρικής τράπεζας για την καταστολή του πληθωρισμού όχι μόνο στην πράξη αλλά και στην ρητορική του προέδρου της, μάλλον αιφνιδίασε και οδήγησε σε αναθεωρήσεις κάποιων επιπέδων στήριξης και αντιστάσεων των αγορών.

Εκτός αυτού και σε μακροοικονομικό επίπεδο άρχισε πλέον να θεωρείται σχεδόν δεδομένη η υποχώρηση του ΑΕΠ τα επόμενα τρίμηνα και κατά συνέπεια η έλευση μιας ύφεσης, σύμφωνα με τον συνηθισμένο σε πολλές χώρες τυπικό ορισμό των 2 συνεχόμενων τριμήνων με αρνητική μεταβολή του ΑΕΠ.

Να επισημάνουμε ότι ο επίσημος κριτής μιας ύφεσης στις ΗΠΑ είναι το Εθνικό Γραφείο Οικονομικής Έρευνας (NBER).

Ο φορέας αυτός λοιπόν δεν χρησιμοποιεί τον μηχανικό κανόνα του ορισμού της ύφεσης (2 συνεχόμενα αρνητικά τρίμηνα), αλλά αναζητεί στοιχεία σημαντικής υποχώρησης της οικονομικής δραστηριότητας.

Δείκτες που προσδιορίζουν αυτήν την δραστηριότητα είναι το ύψος του εθνικού εισοδήματος, οι πραγματικές καταναλωτικές δαπάνες, οι λιανικές πωλήσεις, η βιομηχανική παραγωγή και η απασχόληση.

Παρακολουθώντας το επίπεδο και τους ρυθμούς μεταβολής όλων αυτών των δεικτών θα λέγαμε ότι όχι μόνο δεν καταδεικνύουν αδυναμία αλλά αντιθέτως κινούνται σε επίπεδα ταυτισμένα με άνθηση.

Η οικονομική ανάκαμψη που ακολούθησε την ύφεση του Covid-19 στις αρχές του 2020, στηριγμένη στην ίσως υπερβολικά επεκτατική νομισματική πολιτική της FED και την υπέρ-επεκτατική δημοσιονομική πολιτική του Λευκού Οίκου και του Κογκρέσου, εκτίναξαν το διαθέσιμο εισόδημα των νοικοκυριών και πυροδότησαν την ζήτηση αγαθών και υπηρεσιών. Από την μεριά της προσφοράς το πάγωμα της παραγωγής κατά την διάρκεια της πανδημίας και η αδυναμία του εφοδιασμού να ανταποκριθεί στην συντομότατη ανάκαμψη/έκρηξη της ζήτησης, οδήγησε στο πρώτο κύμα ανόδου των τιμών το οποίο διαδέχθηκε ένα δεύτερο κύμα που προξένησε ο πόλεμος στην Ουκρανία με την συνεπαγόμενη εκτόξευση των τιμών ενέργειας και εμπορευμάτων.

Ναι ο υψηλός πληθωρισμός είναι δυστυχής συνθήκη για τις οικονομίες αλλά και ευτυχής ταυτόχρονα, με την έννοια ότι οι υψηλές τιμές είναι αποτέλεσμα ισχυρής δαπάνης για αγαθά και υπηρεσίες και μάλιστα από τον ίδιο τον πληθωρισμό ακόμη περισσότερο ενισχυόμενης ζήτησης. Σε κάθε περίπτωση όμως δεν είναι ταυτισμένη με την χειρότερη έκφανση μιας οικονομικής παρεκτροπής, της ύφεσης.

Ναι ο δείκτης καταναλωτικής εμπιστοσύνης σαν καθρέφτης κυρίως της αρνητικής οικονομικής ειδησεογραφίας και των πληθωριστικών ανησυχιών, βρίσκεται σε χαμηλά επίπεδα ρεκόρ και τα ιστορικά αυτά επίπεδα ήταν πάντα προάγγελος ύφεσης. Όμως ιστορικά αυτή η προαναγγελία συνοδευόταν σχεδόν πάντα από υψηλή ανεργία σε αντίθεση με τα τωρινά πολύ χαμηλά επίπεδα.

Σχετικά με τις μετοχικές αγορές σημαντικό ορόσημο στην περαιτέρω πορεία τους θα αποτελέσουν οι ανακοινώσεις της εταιρικής κερδοφορίας β’ τριμήνου. Ενδεχόμενες επι τα χείρω αναθεωρήσεις της προβλεπόμενης κερδοφορίας μεγαλύτερης του 10-15%, θα πυροδοτήσει περαιτέρω πτωτικές κινήσεις στους δείκτες.

Στην τρέχουσα συγκυρία ο σύμβουλός σας θα σας βοηθήσει να εκμεταλλευτείτε μέσω αγορών τις έντονες εκποιήσεις (ξεπουλήματα!) των δεικτών, μια και αυτές αποτελούν το επικερδέστερο μέρος ενός επενδυτικού σχεδίου, καταλήγει η HellasFin.

Ευρώπη

- Η πρόσφατη διεύρυνση των επιτοκιακών διαφορικών (spreads) οδήγησε σε μια επι τούτου (ad hoc) συνεδρίαση της ΕΚΤ και την απόφαση για ευελιξία στην επανεπένδυση των λήξεων των ομολόγων του προγράμματος PEPP. Δεν ανακοινώθηκε κάποιο νέο εργαλείο αντί-κατακερματισμού (antifragmentation), όμως βρίσκεται υπό ταχεία επεξεργασία ο σχεδιασμός του και η εφαρμογή του.

- Κατά 2% εξασθένισε η βιομηχανική παραγωγή τον μήνα Απρίλιο. Η παραμονή της στα χαμηλά αυτά επίπεδα μας προϊδεάζει για αρνητική μεταβολή του ΑΕΠ β’ τριμήνου.

Ην. Βασίλειο

-

Στο 3,8% αναπήδησε το ποσοστό της ανεργίας από 3,7% τον προηγούμενο μήνα. Η αύξηση ήταν η πρώτη από τον Δεκέμβριο του 2020. Ο αριθμός των κενών θέσεων εργασίας ανήλθε στα 1,3 εκτμ ισοφαρίζοντας έτσι τον αριθμό των ανέργων.

-

Σε αύξηση του παρεμβατικού της επιτοκίου κατά 0,25% στο 1,25% προχώρησε η κεντρική τράπεζα της χώρας. Η ενέργεια χαρακτηρίστηκε ήπια σε σχέση με τις επικρατούσες συνθήκες επιθετικών αυξήσεων των άλλων κεντρικών τραπεζών. Η συνοδευτική δήλωση της τράπεζας υπογράμμισε την βούλησή της για επιθετικότερες αυξήσεις εφόσον το απαιτήσουν οι συνθήκες.

Αμερική

ΗΠΑ

-

Στο 10,66% διαμορφώθηκε τον Μάιο ο δείκτης τιμών παραγωγού. Η τιμή συνιστά για δεύτερο συνεχόμενο μήνα ήπια επιβράδυνση του ετήσιου ρυθμού αύξησης συγκρινόμενη με το 10,89% προηγουμένως. Ο ιστορικός δε συσχετισμός του εν λόγω δείκτη με τον αντίστοιχο των τιμών καταναλωτού, μας προϊδεάζει σε ένα επίπεδο του πληθωρισμού στην χώρα, στο ύψος του 8,7% από το 8,6% της τελευταίας ένδειξης.

-

Για έκτο συνεχόμενο μήνα υποχώρησε ο δείκτης εμπιστοσύνης των κατασκευαστών νέων κατοικιών NAHB. Ο καλπάζων πληθωρισμός και τα υψηλά επιτόκια των υποθηκών επιβραδύνουν τις αγοραστικές διαθέσεις και το φρόνημα των κατασκευαστών.

-

Κατά 0,4% σε πραγματικές τιμές λιγότερες σε ετησιοποιημένη βάση, ήταν οι λιανικές πωλήσεις τον Μάιο. Να σημειώσουμε ότι η διαδικτυακή κατανάλωση η οποία συνιστά το 14,3% των συνολικών λιανικών πωλήσεων ήταν αυξημένη σε ετήσια βάση κατά 8,8%.

-

Τον Μάιο οι ετήσιες ενάρξεις ανεγέρσεων κατοικιών, ανήλθαν στις 1,549 εκ από 1,810 εκ, μειωμένες κατά 3,5% σε ετήσια βάση.

-

Υψηλότερα κατά 5,8% ήταν τον Μάιο ο δείκτης βιομηχανικής παραγωγής, σε σχέση με τον αντίστοιχο μήνα του 2021. Η μεταβολή ήταν ηπιότερη συγκριτικά με το 6,3% του προηγούμενου μήνα. Η αξιοποίηση της χωρητικότητας (capacity utilization) ανέκαμψε ελαφρά στο 79% σε επίπεδο 0,2 ποσοστιαίων μονάδων χαμηλότερο από τον μακροπρόθεσμο μέσο όρο του διαστήματος 1972-2021.

Ασία

Κίνα

-

Ζοφερά ήταν τα στοιχεία της οικονομικής δραστηριότητας και του Μαΐου. Επιβραδύνθηκε η ετήσια μεταβολή των περιουσιακών επενδύσεων στο 6,2% από 6,8%. Η βιομηχανική παραγωγή ήταν θετική μεν (0,7%), αλλά χαμηλότερα από την μακροχρόνια τάση της. Οι λιανικές πωλήσεις ήταν και αυτές σε αρνητικό έδαφος. Οπωσδήποτε τα δεδομένα του Ιουνίου αναμένεται να έχουν μια αντεστραμμένη εικόνα.

Ιαπωνία

- Στα ύψη εκτοξεύθηκαν οι παραγγελίες μηχανολογικού εξοπλισμού. Ο ετήσιος ρυθμός μεταβολής τους ανήλθε τον Απρίλιο στο 19%.

Ινδία

- Στο 7,04% υποχώρησε ο πληθωρισμός τον Μάιο από 7,79% τον προηγούμενο μήνα.

Market Snapshots

Macro

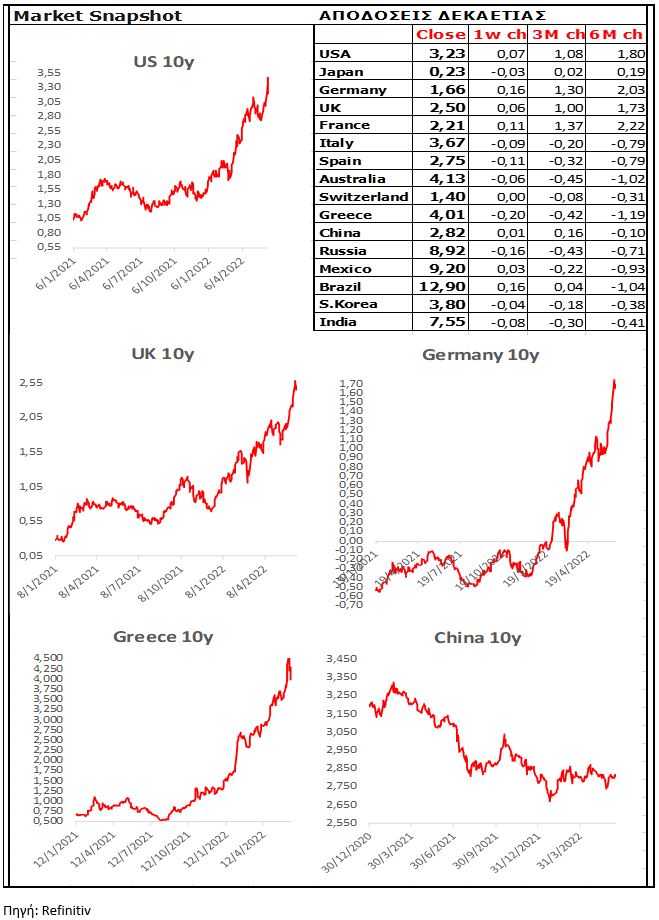

10 Year Sovereign Bonds

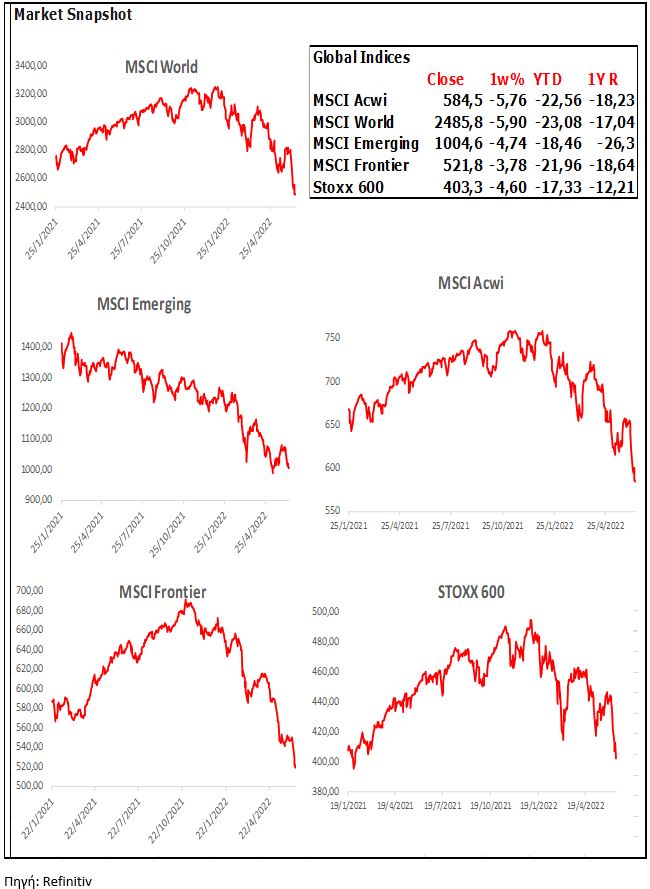

Global Indices

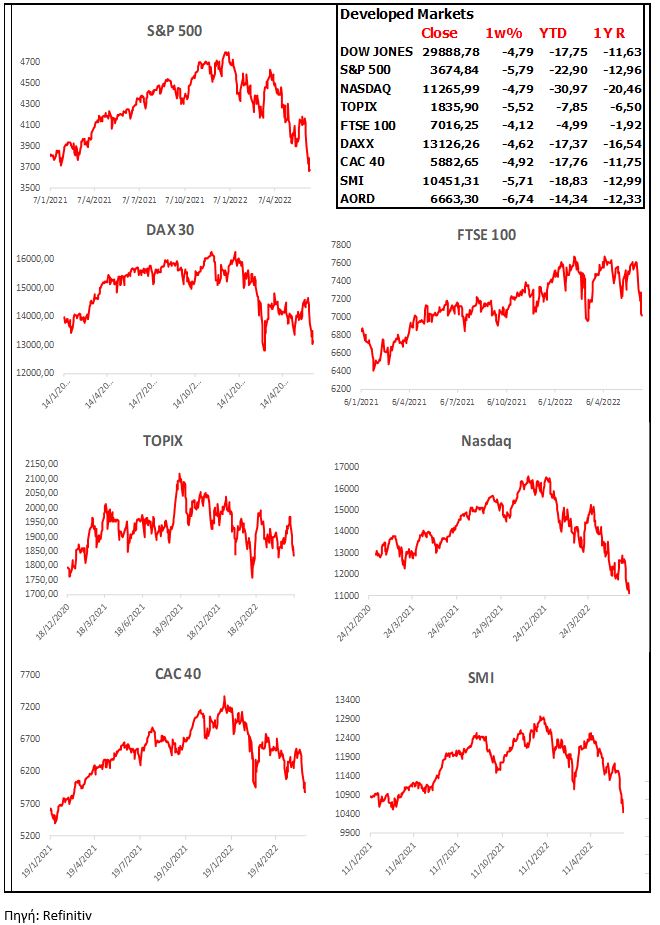

Developed Markets

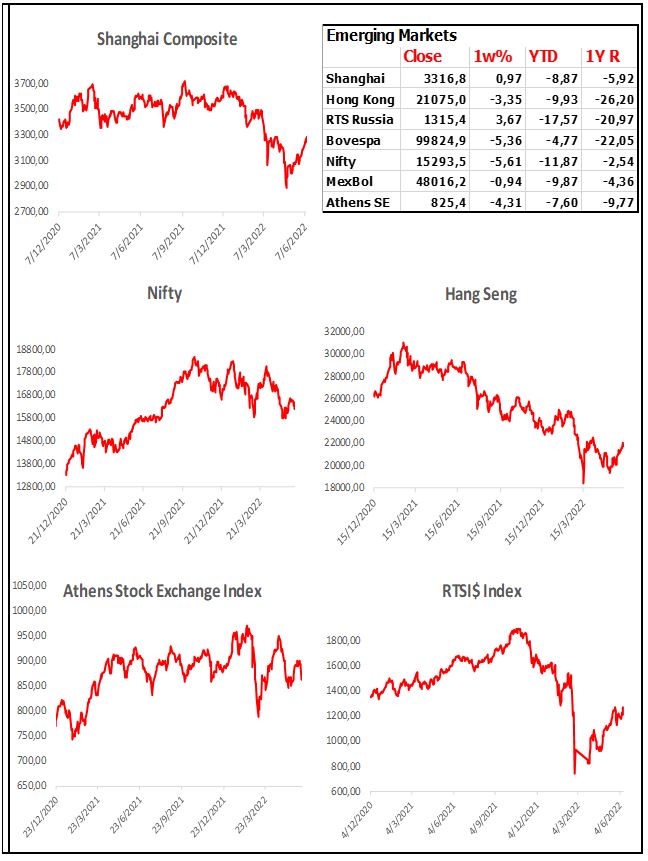

Emerging Markets

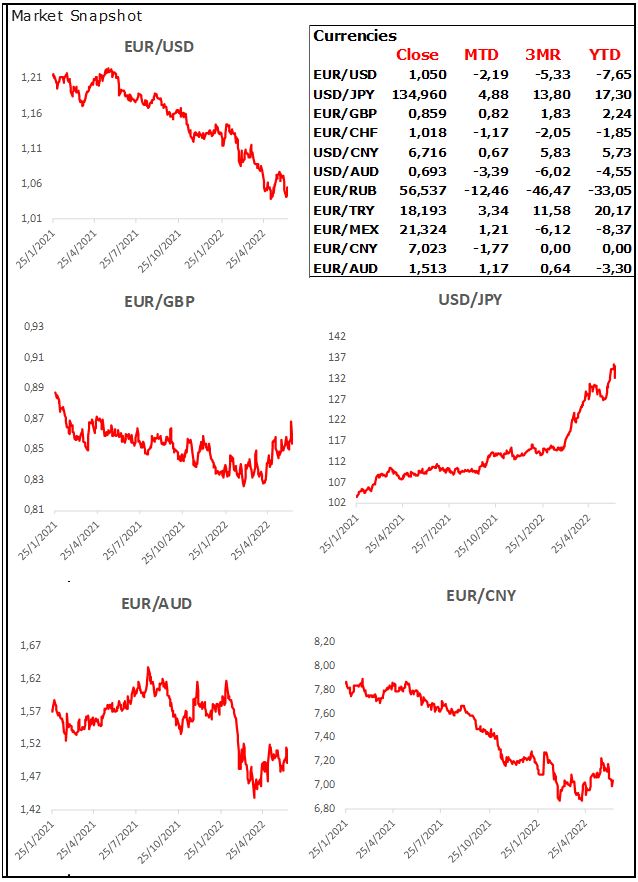

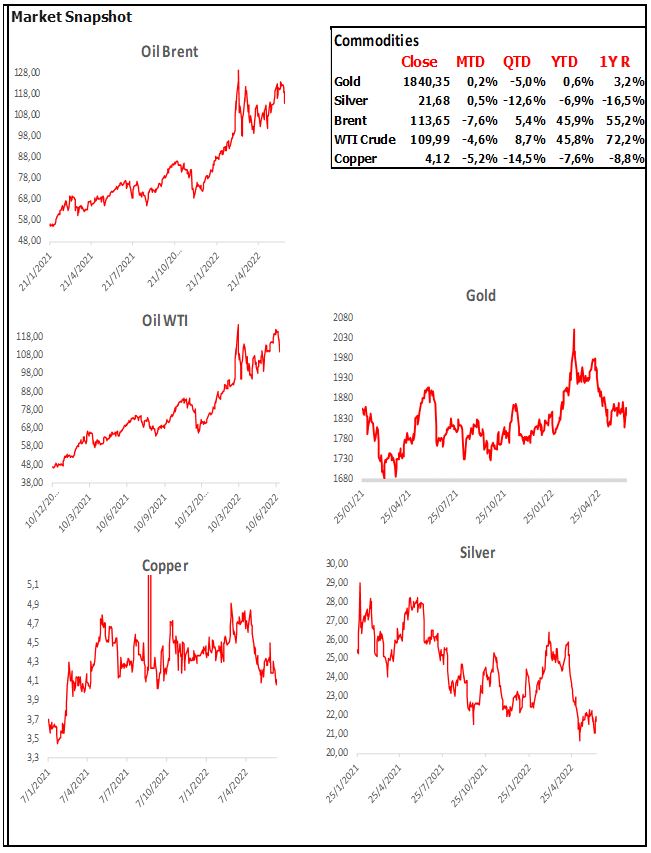

Currencies

Σχόλια αναγνωστών