Ναι είναι γεγονός η πτωτική αγορά (bear market) στον S&P 500 από την 16ην Ιουνίου.

Στην διάρκεια των πτωτικών αγορών οι συνηθέστερες συζητήσεις αφορούν στις ζοφερές συνθήκες των αγορών, της οικονομίας και του κόσμου.

Ο υψηλός πληθωρισμός, τα αυξανόμενα επιτόκια, οι γεωπολιτικοί κίνδυνοι και εντάσεις, η συμφόρηση των αλυσίδων εφοδιασμού, τα επιβαρυμένα κρατικά χρέη, η ενεργειακή επάρκεια, η κατάρρευση των κρυπτονομισμάτων, αποτέλεσαν επαρκείς αιτίες/αφορμές απαισιοδοξίας των επενδυτών το τελευταίο διάστημα. Στην από τα υψηλά κατά 23,5% υποχώρηση του δείκτη, αποτυπώνονται όλες οι παραπάνω ανησυχίες και η πτώση οπωσδήποτε θα μπορούσε να συνεχιστεί περαιτέρω σύμφωνα με την HellasFin.

Όμως ας αποπειραθούμε να απομακρυνθούμε από τις ανησυχίες του συρμού, ας επικεντρωθούμε σε αισιόδοξες εκβάσεις και να ασχοληθούμε με το τι θα μπορούσε να πάει τελικά καλά (θετικά σενάρια).

α) Ο πληθωρισμός μετριάζεται και οι αποδόσεις των ομολόγων σταθεροποιούνται, σαν αποτέλεσμα της επιθετικής αύξησης των παρεμβατικών επιτοκίων της κεντρικής τράπεζας. Ευλόγως με μια τέτοια εξέλιξη θα πρέπει να αναμένεται η αλλαγή της νομισματικής πολιτικής στην κατεύθυνση της χαλάρωσης και μόνον θετικά μπορεί να εκληφθεί ένα τέτοιο ενδεχόμενο από τις αγορές.

β) Η οικονομική δραστηριότητα βασιζόμενη στην ανθεκτικότητα της καταναλωτικής δαπάνης οδηγείται σε επιτάχυνση, σε αντίθεση με την πρόσφατη τάση επιβράδυνσής της. Οι ενδεχόμενες προσδοκίες ανάκαμψης σε πλήρη αντιστροφή εδραιωμένων εκτιμήσεων για ύφεση, μπορεί να οδηγήσει σε κλίμα ευφορίας των αγορών.

γ) Στα πλαίσια του υψηλότερου κόστους εισροών και παραγωγής των επιχειρήσεων, της διαφαινόμενης οικονομικής επιβράδυνσης και του σφιξίματος των χρηματοοικονομικών συνθηκών, θα πρέπει να θεωρείται δεδομένη η προσαρμογή των εκτιμήσεων της μελλοντικής εταιρικής κερδοφορίας σε χαμηλότερες δυναμικές ανάπτυξης. Η προσαρμοστικότητα και ευελιξία των επιχειρήσεων στις δύσκολες συνθήκες της περιόδου της πανδημίας, μπορεί να οδηγήσει την εταιρική κερδοφορία των επόμενων τριμήνων, σε ρυθμούς καλύτερους των αναμενόμενων γεγονός το οποίο θα αποτελέσει θετική έκπληξη και αυτό με την σειρά του θα πρέπει να αναμένεται ότι θα πυροδοτήσει στιγμές ανάτασης στις αγορές.

δ) Οι αποτιμήσεις των εταιρειών συγκριτικά με αυτές στις αρχές του έτους έχουν υποχωρήσει 37% και είναι 10 % φθηνότερες από τον μέσο όρο της 10ετίας. Η απόδοση κερδοφορίας του S&P 500 (earnings yield) στα επίπεδα του 6,2% αποδίδουν σχεδόν τα διπλάσια από το κρατικό 10ετές ομόλογο του αμερικανικού δημοσίου.

ε) Στο πεδίο των γεωπολιτικών δεν προβλέπεται σοβαρή εξέλιξη στην κατεύθυνση της λήξης της σύγκρουσης στην Ουκρανία. Οποιαδήποτε όμως αμυδρή αχτίδα οριακής αποκλιμάκωσης, θα μπορούσε να πυροδοτήσει ένα σημαντικό ράλι ανακούφισης στις αγορές, άλλωστε γεγονός πολύ συνηθισμένο και μάλλον αναμενόμενο στα πλαίσια μιας πτωτικής αγοράς (bear market rally).

στ) Στο σημερινό επίπεδο του δείκτη S&P 500 αντιστοιχεί πτώση 17,93% από την αρχή του έτους. Μεταπολεμικά αυτή η επίδοση είναι η τρίτη χειρότερη. Οι παρόμοιες χρονιές πτώσης, του 1962 με πτώση πρώτου 6μήνου -22% και του 1970 με υποχώρηση -19%, οδήγησαν στο δεύτερο 6μηνο του έτους σε ανάκαμψη 17% και 29% αντίστοιχα. Θα μπορούσαμε να προσβλέπουμε και φέτος σε μια ανάκαμψη του δευτέρου 6μήνου, είτε στατιστικά είτε σε μία ή και σε συνδυασμό των παραπάνω θετικών εκδοχών εξέλιξης των πραγμάτων.

Στην σημερινή συγκυρία είναι εύκολη η προσφυγή στα αρνητικά συμφραζόμενα και επίπονη η αναφορά στην αισιόδοξη ενδεχομενικότητα. Όταν όμως οι αγορές θεωρούν σαν δεδομένο το χειρότερο, και προκύψει οτιδήποτε λιγότερο από το χειρότερο, αυτό είναι πραγματικά θετικό και η αντίδραση μερικές φορές είναι θεαματική σύμφωνα με την HellasFin.

Ευρώπη

Γερμανία

-

Ήπια κλιμακώθηκε σε σύγκριση με τον προηγούμενο μήνα ο δείκτης τιμών παραγωγού. Η ένδειξη 33,6% από 33,5% συνιστά ιστορικό ρεκόρ. Ο ιστορικός συσχετισμός του εν λόγω δείκτη με τον αντίστοιχο των τιμών καταναλωτού, μας παραπέμπει σε ένα επίπεδο του πληθωρισμού στο ύψος του 10,6% από το 7,9% της τελευταίας καταγραφής.

-

Οι πρόδρομοι δείκτες επιχειρηματικού κλίματος Ifo και PMI παραπέμπουν σε μια σαφή τριμηνιαία επιβράδυνση της οικονομικής δραστηριότητας.

Ην. Βασίλειο

-

Νέα ανώτερη καταγραφή 40 ετών σημείωσε ο πληθωρισμός τον Μάιο με την ένδειξη 9,1% από 9%.

-

Για τρίτο συνεχόμενο μήνα υποχώρησαν οι λιανικές πωλήσεις ακόμη και αυτές των τροφίμων. Η κατά 4,7% χαμηλότερες πωλήσεις παραπέμπουν σαφέστατα και σε σοβαρή υποχώρηση του ΑΕΠ.

Αμερική

ΗΠΑ

-

Στα 1,105 $ τρις ανήλθε το έλλειμμα του ισοζυγίου πληρωμών στην διάρκεια του α’ τριμήνου. Η αύξησή του σε σύγκριση με το αντίστοιχο τρίμηνο του 2021 ανέρχεται στο 37,27%.

-

Νέα υποχώρηση της τάξης του 8,6% σε ετήσια βάση, σημείωσαν οι αγοραπωλησίες υφιστάμενων κατοικιών. Η μέση τιμή πώλησης ήταν 407.600 $ ανά μονάδα (ιστορικό ρεκόρ), με μεταβολή 14,8% σε σχέση με τον Μάιο του 2021.

-

Αντίθετα οι πωλήσεις νεόδμητων κατοικιών αυξήθηκαν στις 696 χιλ από 629 χιλ τον προηγούμενο μήνα, αλλά ήταν μειωμένες κατά 5,95% σε ετήσια βάση.

-

Σύμφωνα με τον δείκτη καταναλωτικής εμπιστοσύνης του παν. του Michigan, το 79% των Αμερικανών καταναλωτών αποτιμούν απαισιόδοξα τους επόμενους 12 μήνες. Ο πληθωρισμός συνεχίζει να αποτελεί την μεγαλύτερη ανησυχία τους, κατηγορώντας τον για το ροκάνισμα του επιπέδου ζωής τους.

Καναδάς

-

Αρνητική έκπληξη αποτέλεσε η κλιμάκωση του πληθωρισμού στο 7,7% από 6,8%.

Ασία

Ιαπωνία

-

Αμετάβλητος στο 2,5% και 2,1% έμεινε τον Μάιο, ο πληθωρισμός και η δομική του συνιστώσα αντίστοιχα.

Market Snapshots

Macro

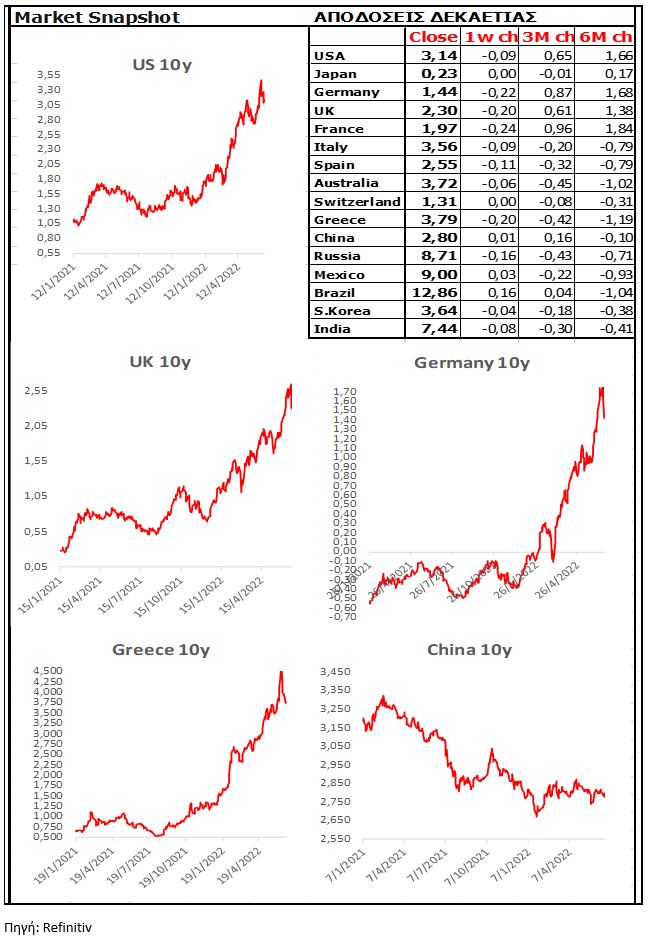

10 Year Sovereign Bonds

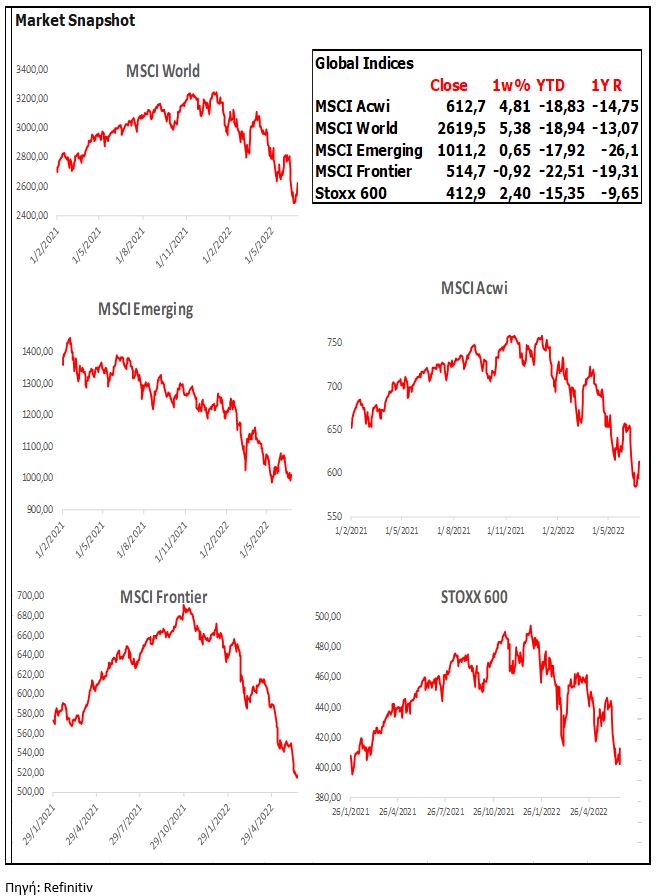

Global Indices

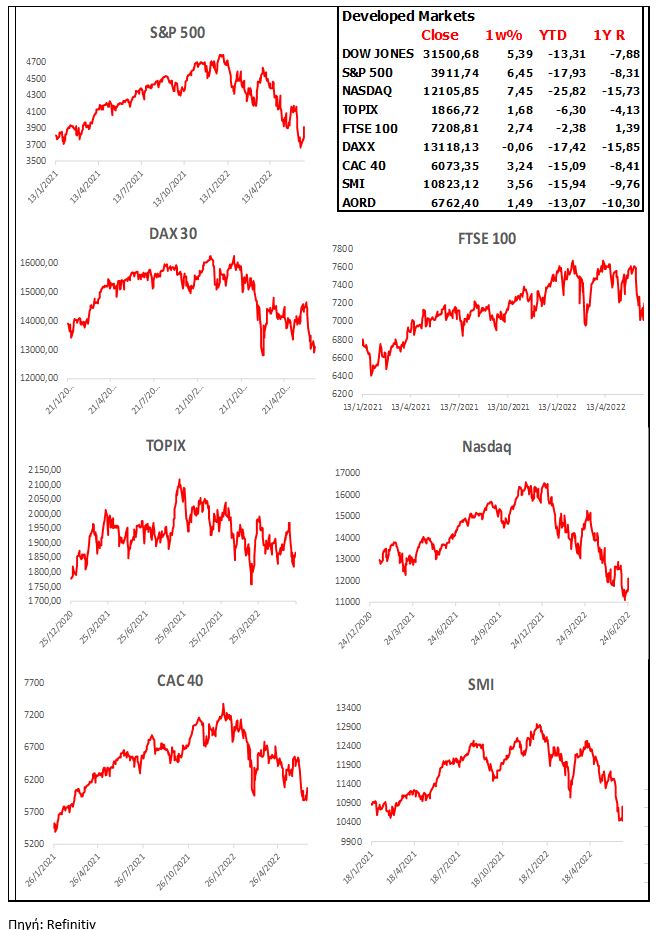

Developed Markets

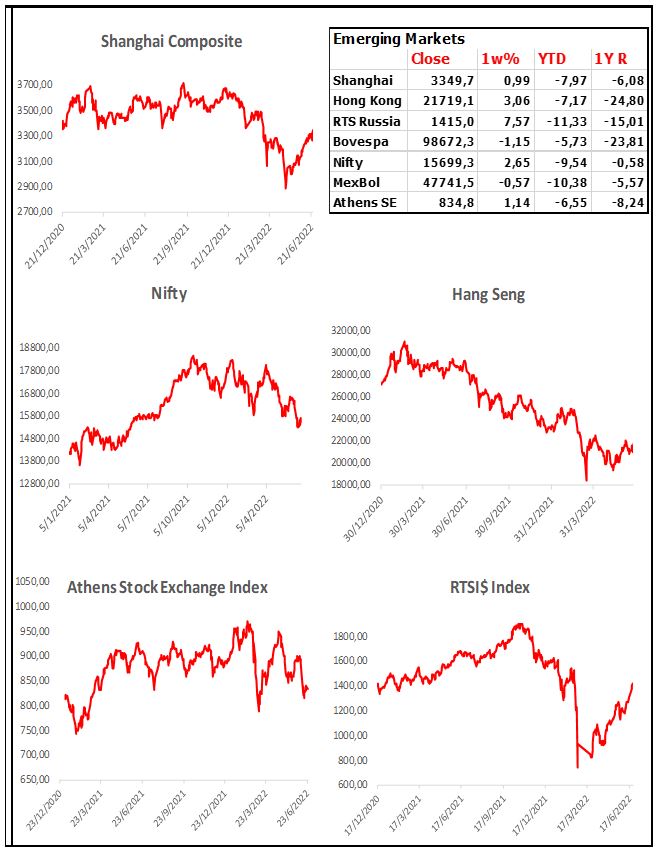

Emerging Markets

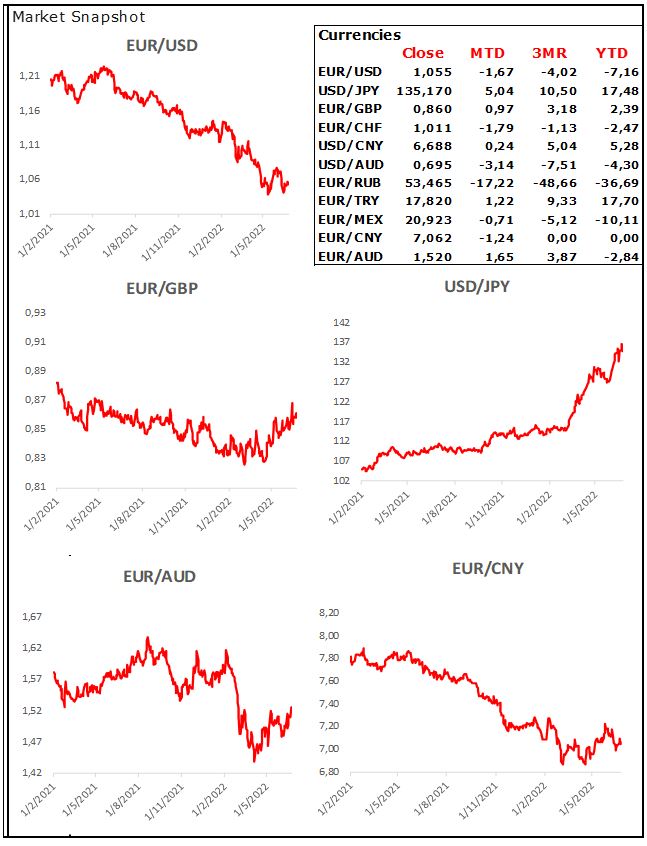

Currencies

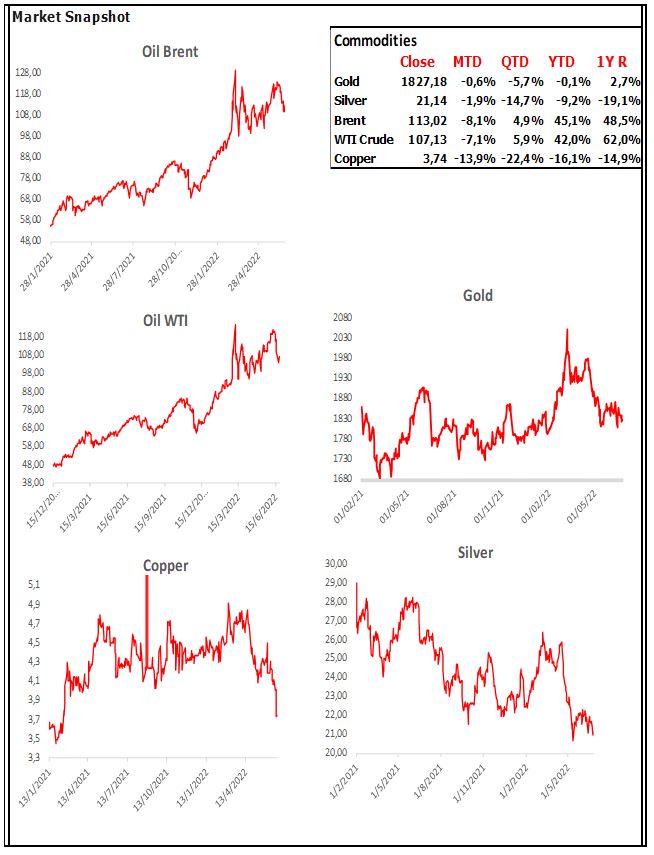

Commodities

Σχόλια αναγνωστών