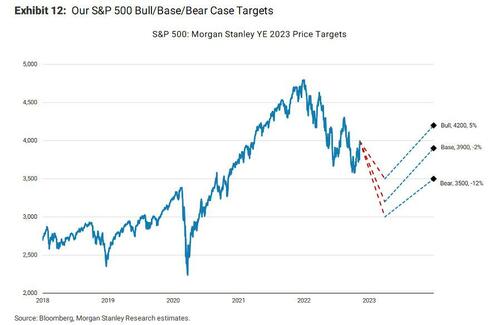

Τα Σενάρια Bear/Base/Bull της Morgan Stanley είναι 3.500/3.900/4.200 μονάδες αντίστοιχα

Ήταν μια κακή χρονιά για τις προβλέψεις της Wall Street: για την ακρίβεια, ήταν η απόλυτη αποτυχία για τους περισσότερους αναλυτές.

Τον περασμένο Νοέμβριο, όταν η μία μετά την άλλη τράπεζες δημοσίευσαν τις προβλέψεις των 100 και πλέον σελίδων τους για το επόμενο έτος, ο μέσος όρος των προβλέψεων για τον S&P 500 το 2022 μεταξύ των εταιρειών της Wall Street ήταν πάνω από 5.000 μονάδες.

Με λίγες εξαιρέσεις: τόσο η Bank of America όσο και η Morgan Stanley ήταν πολύ χαμηλότερα.

Η μοναδική εξαίρεση ήταν η Morgan Stanley η οποία προέβλεπε τον S&P 500 στις 4.400 μέχρι το τέλος του 2022.

Αυτή η "πτωτική" πρόβλεψη εξακολουθεί να είναι ένας ιστορικά υψηλός πολλαπλασιαστής (18x) σε έναν αισιόδοξο μέγεθος κερδών ανά μετοχή (EPS) του 2023 (245 δολάρια ΗΠΑ)".

Λαμβάνοντας υπόψη ότι η Goldman έβλεπε τις 5.100 μονάδες και οι permabulls της JPMorgan με επικεφαλής τον mARKKo ήταν κάπου στα μέσα των 5.000 μονάδων, ο Mike Wilson της Morgan Stanley θα κατέληγε να φαίνεται θετικός σαν Νοστράδαμος σε σύγκριση με όλους τους ομολόγους της τράπεζας (μόνο ο Michael Hartnett της BofA ήταν ακόμη πιο ακριβής, καθώς ήταν bearish).

Πράγμα που δεν σημαίνει ότι η Morgan Stanley τα είχε όλα σωστά.

Αντιθέτως, οι οικονομολόγοι της τράπεζας ήταν πεπεισμένοι ότι η Fed δεν θα έκανε καθόλου αυξήσεις το 2022.

Βέβαια, η Fed ακολουθεί τον ταχύτερο κύκλο αύξησης από την εποχή του Volcker.

Οι νέες προβλέψεις του Wilson

Με αυτό κατά νου, ότι ο στρατηγικός αναλυτής μετοχών της Morgan Stanley, Mike Wilson, ήταν ως επί το πλείστον ο πιο σωστός αναλυτής το 2022, σκιαγραφεί τι θα συμβεί το επόμενο έτος στη Wall Street.

Κατά ειρωνικό τρόπο, σε αντίθεση με πέρυσι, όταν οι δυσμενείς προβλέψεις του Wilson ξεχώριζαν, στην τελευταία του προεπισκόπηση για το επόμενο έτος με τίτλο "2023 US Equities Outlook: The Road Not Taken", φέτος ακόμη και ο Wilson - ο οποίος πρόσφατα έγινε αρκετά ανοδικός και προέβλεψε σωστά πριν από μερικές εβδομάδες ότι οι μετοχές θα κάνουν ένα ράλι τεχνικής υφής εν μέσω bear market, παραδέχεται ότι οι στόχοι του για το επόμενο έτος είναι "μη συναρπαστικοί με ένα στενότερο εύρος από το κανονικό".

Άλλωστε, η πρόβλεψη του Wilson για το τέλος του 2023 δεν απέχει και πολύ από το σημείο όπου έκλεισε σήμερα η αγορά.

Και ενώ η τράπεζα δεν περιμένει να αλλάξουν πολλά από πλευράς τιμών από τώρα μέχρι τις 31 Δεκεμβρίου 2023, πιστεύει ότι ο τρόπος που θα φτάσουμε εκεί θα είναι ένα πραγματικό τρενάκι του τρόμου.

Τρενάκι του τρόμου...

Για την ακρίβεια, όπως αναφέρει ο Wilson, "ενώ ο βασικός μας στόχος τιμής στο τέλος του 2023 για τις 3.900 μονάδες είναι περίπου σύμφωνος με το σημείο όπου διαπραγματευόμαστε σήμερα, δεν θα είναι μια ομαλή διαδρομή.

Παραμένουμε ιδιαίτερα πεπεισμένοι ότι τα κέρδη του 2023 από τη βάση προς τα πάνω είναι σημαντικά υπερβολικά υψηλά.

Σε αυτό το σημείο, αναθεωρούμε την πρόβλεψή μας για τα κέρδη ανά μετοχή το '23 κατά 8% χαμηλότερα, στα 195 δολάρια στο βασικό σενάριο, γεγονός που αντικατοπτρίζει την επιδείνωση των αποτελεσμάτων.

Αυτό μας αφήνει 16% κάτω από τη συναίνεση για τα κέρδη ανά μετοχή του '23 στο βασικό μας σενάριο και 11% κάτω από την άποψη της ετήσιας ανάπτυξης.

Μετά από ό,τι έχει απομείνει από αυτό το τρέχον τακτικό ράλι, βλέπουμε τον S&P 500 να προεξοφλεί τον κίνδυνο κερδών του '23 κάποια στιγμή μέσω ενός κατώτατου σημείου τιμών ~3.000-3.300 μονάδων", εξηγεί ο Wilson.

Πιστεύουμε ότι αυτό συμβαίνει πριν από την ενδεχόμενη πτώση στα EPS, κάτι που είναι τυπικό για τις υφέσεις κερδών.

Ενώ βλέπουμε το 2023 ως μια πολύ δύσκολη χρονιά για την αύξηση των κερδών, το 2024 θα έχουμε μια ισχυρή ανάκαμψη όπου θα επιστρέψει η θετική λειτουργική μόχλευση - δηλαδή, η επόμενη άνθηση.

Οι μετοχές θα πρέπει να αρχίσουν να επεξεργάζονται αυτή την επανεπιτάχυνση της ανάπτυξης αρκετά νωρίτερα και να ανακάμψουν απότομα και να ολοκληρώσουν το έτος στις 3.900 μονάδες στο βασικό μας σενάριο.

Σενάρια Bear/Base/Bull: 3.500/3.900/4.200 μονάδες

Όπως εξηγεί ο στρατηγικός αναλυτής "η περσινή αφήγηση του Fire and Ice λειτούργησε τόσο καλά που αποφασίσαμε να ξεσκονίσουμε ένα άλλο κόσμημα του Robert Frost για να περιγράψουμε τις φετινές προοπτικές με το The Road Not Taken.

Όπως περιγράφεται από πολλούς ειδικούς της λογοτεχνίας και τον ίδιο τον Frost, το ποίημα παρουσιάζει το δίλημμα που όλοι αντιμετωπίζουμε στη ζωή ότι διαφορετικές επιλογές οδηγούν σε διαφορετικά αποτελέσματα, και ενώ ο δρόμος που παίρνουμε μπορεί να είναι καλός, οι επιλογές αυτές δημιουργούν αμφιβολίες ή και τύψεις για τον δρόμο που δεν πήραμε - δηλαδή, τι θα γινόταν αν;

Για το επόμενο έτος, πιστεύουμε ότι οι επενδυτές θα πρέπει να είναι πιο τακτικοί με τις απόψεις τους για την οικονομία, την πολιτική, τα κέρδη και την αποτίμηση.

Αυτό οφείλεται στο γεγονός ότι βρισκόμαστε πιο κοντά στο τέλος του κύκλου σε αυτό το σημείο και αυτό σημαίνει ότι οι τάσεις σε αυτές τις βασικές μεταβλητές μπορεί να κάνουν ζιγκ-ζαγκ πριν ξεκαθαρίσει η τελική πορεία.

Με άλλα λόγια, ενώ η ευελιξία είναι πάντα σημαντική για την επιτυχημένη επένδυση, τώρα είναι κρίσιμη".

Σε αντίθεση με το τι μέλλει γενέσθαι, ο Wilson αναφέρει ότι "το σκηνικό ήταν τόσο κακό πριν από ένα χρόνο που οι τάσεις όλων των μεταβλητών που αναφέρθηκαν παραπάνω κατευθύνονταν προς τα κάτω, κατά την άποψή μας".

Υπό αυτές τις συνθήκες, συνεχίζει, "η σωστή επιλογή/στρατηγική αφορούσε τη διαχείριση ή/και την εκμετάλλευση της νέας πτωτικής τάσης.

Εξάλλου, το ποίημα "Φωτιά και πάγος" δεν είναι μια συζήτηση για τον προορισμό ή το τέλος του κόσμου.

Αντίθετα, πρόκειται για το τι το προκαλεί και για την πορεία προς αυτόν τον προορισμό.

Στην περίπτωση της πρόσκλησής μας για bear market, ήταν ένας συνδυασμός και της Φωτιάς και του Πάγου - πληθωρισμός ΚΑΙ επιβράδυνση της ανάπτυξης, ένα γενικά τοξικό κοκτέιλ για τις μετοχές".

Οι πιθανότητες απόκλισης

Φυσικά, όπως θα αποδεικνυόταν αργότερα, αυτό το κοκτέιλ αποδείχθηκε εξίσου κακό για τα ομόλογα, τουλάχιστον μέχρι στιγμής.

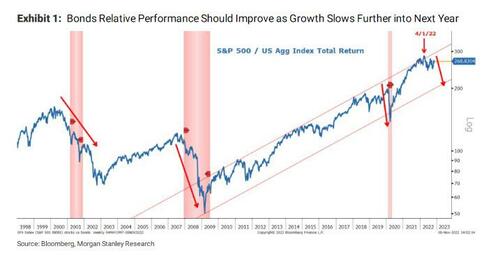

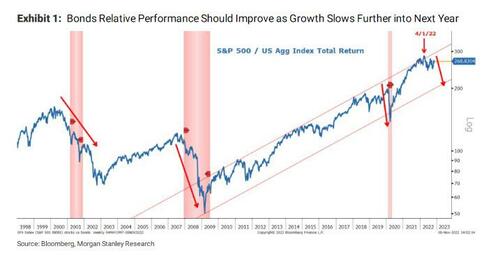

Ωστόσο, καθώς ο πάγος ξεπερνά τη φωτιά και ο πληθωρισμός υποχωρει, ο Wilson γίνεται όλο και πιο σίγουρος ότι τα ομόλογα θα πρέπει να νικήσουν με ευκολία τις μετοχές.

Αυτή η απόκλιση, σημειώνει, "μπορεί να δημιουργήσει νέες ευκαιρίες και σύγχυση σχετικά με τον δρόμο στον οποίο βρισκόμαστε" και είναι ο λόγος για τον οποίο ο Wilson έχει στραφεί σε μια πιο ανοδική τακτική άποψη.

Αυτό δημιουργεί μια βολική μετάβαση στις καλά σχεδιασμένες βραχυπρόθεσμες προοπτικές του Wilson, όπου διατηρεί μια "τακτικά ανοδική πρόσκληση" καθώς μεταβαίνουμε από τη φωτιά στον πάγο, "ένα παράθυρο ευκαιρίας όταν τα μακροπρόθεσμα επιτόκια συνήθως πέφτουν περισσότερο από το μέγεθος της επιβράδυνσης και αντανακλάται στις εκτιμήσεις των κερδών και την οικονομία.

Αυτή είναι η κλασική περίοδος του ύστερου κύκλου μεταξύ της τελευταίας αύξησης της Fed και της ύφεσης".

Είναι επίσης ο λόγος για τον οποίο ο Michael Hartnett της BofA κάλεσε σωστά για ένα ράλι μετά το Halloween.

Ο ρόλος της Fed

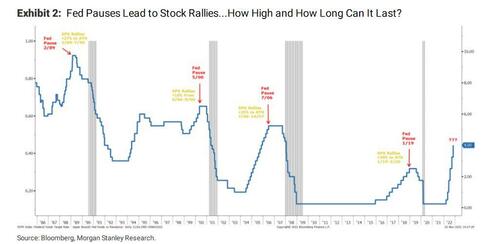

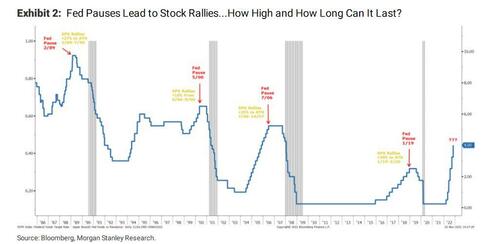

Ιστορικά, γράφει ο Wilson, αυτή η περίοδος είναι κερδοφόρα για τις μετοχές, όπως φαίνεται στο παρακάτω διάγραμμα, που υποδηλώνεται από τα διψήφια ράλι που ακολουθούν τη στιγμή που η Fed κάνει παύση, καθώς οι αγορές τιμολογούν τις αναπόφευκτες μειώσεις των επιτοκίων που ακολουθούν.

Ωστόσο, το τι θα συμβεί μετά από αυτό το τακτικό ράλι είναι πιο δύσκολο: πριν από τρεις μήνες, ο Wilson πρότεινε ότι η παύση της Fed θα συνέπιπτε με την άφιξη μιας ύφεσης σε αυτόν τον κύκλο, δεδομένης της ακραίας δυναμικής του πληθωρισμού.

Εν ολίγοις, η Fed δεν θα έκανε παύση έως ότου οι μισθολογικές καταστάσεις γίνουν αρνητικές, ο αδιαμφισβήτητος δείκτης ύφεσης.

Περιττό να πούμε ότι η έλευση της ύφεσης θα καταστήσει πολύ αργές τις ενέργειες της Fed να σώσουν τον κύκλο ή την πτωτική τάση για τις μετοχές.

Ωστόσο, προς το παρόν, η αγορά εργασίας - όπως υποδεικνύεται από την BLS - παραμένει "ισχυρότερη για μεγαλύτερο χρονικό διάστημα", ακόμη και μπροστά στην αποδυνάμωση των κερδών.

Αυτή η ελπίδα για μια μαλακή προσγείωση - με λίγα λόγια - είναι αυτό που πιστεύει ο Wilson ότι βρίσκεται πίσω από το σημερινό ράλι, και γιατί πιστεύει ότι μπορεί να ωθήσει περαιτέρω "επειδή δεν θα έχουμε αποδείξεις για το σκληρό πάγωμα για μερικούς ακόμη μήνες και οι αγορές μπορούν να ονειρεύονται μια λιγότερο επιθετική Fed, χαμηλότερα επιτόκια και ανθεκτικά κέρδη στο μεσοδιάστημα".

Προφανώς, σε αυτό το πλαίσιο, η έκθεση για τον ΔΤΚ της περασμένης εβδομάδας που ήταν ηπιότερη από την αναμενόμενη ήταν το κρίσιμα απαραίτητο σημείο δεδομένων για να τροφοδοτήσει αυτό το σενάριο.

Οι ενδείξεις

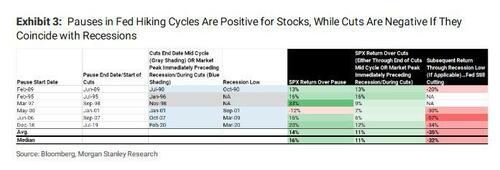

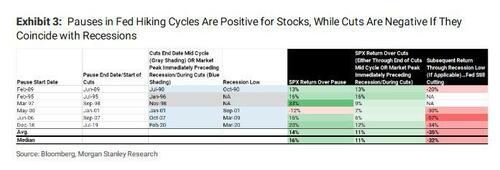

Εδώ ο Wilson αναδεικνύει μια ενδιαφέρουσα απόχρωση: ενώ μια παύση (ή μια ημι-στροφή) είναι καλή για τις μετοχές, μια ολοκληρωμένη στροφή (δηλαδή μειώσεις επιτοκίων) είναι στην πραγματικότητα κακή.

... θέλουμε να υπενθυμίσουμε στους αναγνώστες ότι μια παύση είναι διαφορετική από μια αλλαγή.

Ενώ ορισμένοι επενδυτές μπορεί να πιστεύουν ότι μια μείωση είναι ακόμη καλύτερη από μια παύση της αύξησης των επιτοκίων, τα στοιχεία δεν επιβεβαιώνουν κάτι τέτοιο.

Το Διάγραμμα 3 δείχνει ότι όταν οι μειώσεις συμπίπτουν με ύφεση, αυτό δεν είναι καλό για τις μετοχές.

Έτσι, ενώ πιστεύουμε ότι υπάρχει ένα παράθυρο για να τρέξουν οι μετοχές μέχρι το τέλος του έτους, καθώς οι αγορές εκτιμούν μια παύση, μια Fed που μειώνει τα επιτόκια είναι μάλλον ένα κακό σημάδι ότι η ύφεση έχει φτάσει (αρνητικές μισθοδοσίες).

Αυτό ισχύει ιδιαίτερα με δεδομένη τη μοναδικότητα αυτού του κύκλου - δηλαδή, ο υψηλότερος από τον στόχο πληθωρισμός και ο φόβος για αναζωπύρωση σημαίνει ότι η Fed μπορεί να κάνει παύση, αλλά δεν θα μειώσει τα επιτόκια πριν φτάσει η ύφεση.

Πόσο μακριά μπορεί να φτάσει το σημερινό ράλι;

Όπως ανέφερε ο Wilson στο σημείωμα της προηγούμενης εβδομάδας, η χαμηλότερη μεταβλητότητα των επιτοκίων ήταν το κλειδί για το πρώτο σκέλος αυτού του ράλι, το οποίο στήριξε αρχικά τις αποτιμήσεις και τα πιο κυκλικά τμήματα της αγοράς μετοχών.

Όμως, προκειμένου να επιτευχθεί το επόμενο σκέλος του ράλι τακτικής των μετοχών, ο Wilson υποστήριξε ότι τα επίπεδα των επιτοκίων θα πρέπει να μειωθούν.

Επιπλέον, αυτό το σκέλος θα καθοδηγούνταν από μια άνοδο του Nasdaq/των μετοχών ανάπτυξης μακράς διάρκειας σε σχέση με τον Dow Industrials και τον Russell 2000.

Εν ολίγοις, η κίνηση μείωσης των αποδόσεων την περασμένη εβδομάδα ήταν ο καταλύτης για ακόμη υψηλότερες τιμές για τον S&P 500, ακόμη και από εδώ και πέρα.

Ενώ το κατώτερο άκρο του προηγούμενου στόχου του Wilson για αυτό το ράλι (4000-4150) επιτεύχθηκε την Παρασκευή, όταν ο S&P έφτασε τις 4.000, ο στρατηγικός αναλυτής πιστεύει ότι θα επιτευχθεί το ανώτερο άκρο αυτού του εύρους, και μάλιστα δεν θα απέκλειε ακόμη υψηλότερες τιμές εάν οι αποδόσεις των 10ετών ομολόγων πέσουν πιο απότομα - δηλαδή στο 3,25%.

Αυτά είναι τα καλά νέα.

Τα κακά νέα είναι ότι μόλις πετύχουμε τον στόχο για το ράλι της bear market, η bear market θα ξαναρχίσει με σφοδρότητα.

Τα κακά νέα

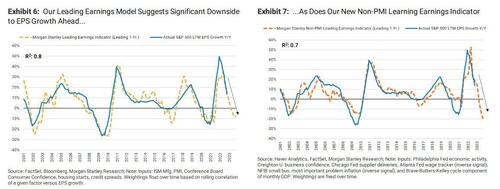

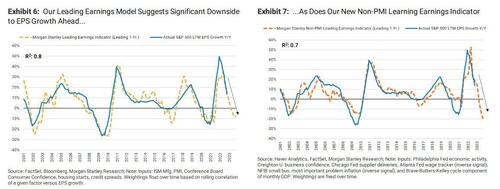

Σύμφων με τον Wilson, σήμερα έχουμε μεγαλύτερη εμπιστοσύνη απ' ό,τι πριν από μερικούς μήνες στις προβλέψεις μας για τα κέρδη του επόμενου έτους, οι οποίες είναι πολύ χαμηλότερες από τις προβλέψεις της συναίνεσης.

Στην πραγματικότητα, μειώνουμε ακόμη περισσότερο τις εκτιμήσεις μας σήμερα, μεταβαίνοντας ουσιαστικά στο σενάριο για τα κέρδη που παρουσιάσαμε για πρώτη φορά στις αρχές Σεπτεμβρίου.

Πιο συγκεκριμένα, η βασική πρόβλεψη της Morgan Stanley για τα κέρδη ανά μετοχή του S&P για το 2023 είναι τώρα 195 δολάρια, από 212 δολάρια, ενώ οι προβλέψεις της για το bear και το bull case είναι 180 και 215 δολάρια αντίστοιχα.

Οι προβλέψεις αυτές προκύπτουν από τους κορυφαίους προς τα κάτω δείκτες για τα κέρδη.

Για να συνοψίσουμε την ιστορία μέχρι στιγμής: έχουμε περίπου 200 μονάδες ακόμα στο ράλι της bear market με τον S&P 500 να ανεβαίνει στις 4.200, ακολουθούμενη από μια πτώση 1000 μονάδων στις 3.200 σε βραχυπρόθεσμο και μεσοπρόθεσμο ορίζοντα.

Τι θα συμβεί στη συνέχεια;

Επιστρέφοντας στην αφήγηση για τους επόμενους 12 μήνες, ο Wilson παραδέχεται ότι η πορεία προς τα εμπρός είναι πολύ πιο αβέβαιη από ό,τι πριν από ένα χρόνο και είναι πιθανό να φέρει αρκετές ανατροπές και ημέρες/εβδομάδες τύψεων για τους επενδυτές που μετανιώνουν που κινήθηκαν διαφορετικά - δηλαδή, "The Road Not Taken".

Αν κάποιος έπαιρνε τοις μετρητοίς τους στόχους του Wilson για τον S&P bear/base/bull σενάριο (3500/3900/4200), θα μπορούσε να πει ότι μοιάζει σαν να περιμένει ένα γενικά βαρετό έτος.

Ωστόσο, όπως προειδοποιεί ο αναλυτής, "τίποτα δεν θα μπορούσε να απέχει περισσότερο από την αλήθεια.

Στην πραγματικότητα, θα λέγαμε ότι οι τελευταίοι 12 μήνες ήταν αρκετά βαρετοί επειδή μια bear market ήταν τόσο πιθανή που απλά ορίσαμε την αμυντική μας στρατηγική και μείναμε σε αυτήν -δηλαδή, "η βαρεμάρα μπορεί να είναι όμορφη".

Εμβαθύνοντας στον πίνακα προβλέψεων τιμών του Wilson για το τέλος του έτους, προειδοποιεί ότι ενώ ο βασικός στόχος τιμών του για το τέλος του 2023 των 3.900 μονάδων είναι περίπου σύμφωνος με το σημείο όπου διαπραγματευόμαστε επί του παρόντος, δεν θα είναι μια ομαλή διαδρομή.

Εν ολίγοις, αναμένει "μια έκρηξη πριν από μια έκρηξη, και αυτό εξαρτάται από τα κέρδη".

Οι λόγοι του δύσκολου έτους

Η πεποίθηση σε όλους τους τομείς είναι ότι τα κέρδη του 2023 από κάτω προς τα πάνω είναι σημαντικά υπερβολικά υψηλά.

Σε αυτό το σημείο, αναθεωρεί την πρόβλεψή του για τα κέρδη ανά μετοχή κατά 8% χαμηλότερα, στα 195 δολάρια στο βασικό σενάριο, γεγονός που αντικατοπτρίζει την επιδείνωση των αποτελεσμάτων και την αυξημένη πεποίθηση ότι η πίεση στα περιθώρια κέρδους θα είναι μεγαλύτερη από ό,τι εκτιμάται.

Αυτό μας αφήνει 16% κάτω από τη συναίνεση για τα κέρδη ανά μετοχή του '23 στο βασικό μας σενάριο και 11% κάτω από την άποψη της ετήσιας ανάπτυξης.

Μετά από ό,τι έχει απομείνει από αυτό το τρέχον τακτικό ράλι, βλέπουμε τον S&P 500 να προεξοφλεί τον κίνδυνο κερδών του '23 κάποια στιγμή στο πρώτο τρίμηνο του επόμενου έτους μέσω μιας κατώτατης τιμής ~3.000-3.300 μονάδων.

Τα καλά νέα για όσους επιβιώσουν από το επερχόμενο rollercoaster είναι ότι ενώ "το 2023 θα είναι μια πολύ δύσκολη χρονιά για την αύξηση των κερδών, το 2024 θα πρέπει να είναι το αντίθετο - μια χρονιά ανάκαμψης της ανάπτυξης όπου η θετική λειτουργική μόχλευση επανέρχεται - δηλαδή, η επόμενη έκρηξη".

Ως εκ τούτου, ο Wilson πιστεύει ότι οι μετοχές θα πρέπει να αρχίσουν να επεξεργάζονται αυτή την επανεπιτάχυνση της ανάπτυξης αρκετά νωρίτερα, ανακάμπτοντας από το κατώτατο σημείο των τιμών ~3.000-3.300 το πρώτο τρίμηνο και ολοκληρώνοντας το έτος στις 3.900 στη βασική του υπόθεση.

Τα 3 σενάρια

Βασικό σενάριο - Στόχος για τον Δεκέμβριο του '23: 3.900 μονάδες

Στη βασική μας περίπτωση των 3.900 μονάδων, η αγορά θέτει έναν πολλαπλασιαστή P/E 16,1x για τα μελλοντικά (2024) κέρδη ανά μετοχή των 241 δολαρίων.

Αυτό το αποτέλεσμα αντιπροσωπεύει μια σωστή ύφεση των κερδών (η ετήσια αύξηση των EPS συρρικνώνεται κατά 11%).

Βλέπουμε επιβράδυνση της ονομαστικής αύξησης της ανώτατης γραμμής σε χαμηλό μονοψήφιο ποσοστό.

Εν τω μεταξύ, τα περιθώρια κάνουν τη βαριά δουλειά προς τα κάτω, καθώς οι πιέσεις κόστους παραμένουν πιο έντονες από την επιβράδυνση της τελικής ζήτησης και της τιμολόγησης.

Σε αυτό το μέτωπο, βλέπουμε ότι τα περιθώρια συρρικνώνονται κατά ~150 μονάδες βάσης το επόμενο έτος, οδηγώντας τη χρονοσειρά του καθαρού περιθωρίου κέρδους ακριβώς κάτω από τη γραμμή τάσης 25 ετών.

Βλέπουμε ότι ο S&P 500 προεξοφλεί αυτόν τον κίνδυνο κερδών κάποια στιγμή στο πρώτο τρίμηνο του επόμενου έτους, πριν από την ενδεχόμενη πτώση των κερδών ανά μετοχή, η οποία είναι τυπική για τις υφέσεις κερδών.

Ενώ βλέπουμε το 2023 ως μια πολύ δύσκολη χρονιά για την αύξηση των κερδών, το 2024 θα πρέπει να είναι το αντίθετο - μια χρονιά ανάκαμψης της ανάπτυξης όπου θα επανέλθει η θετική λειτουργική μόχλευση.

Ως εκ τούτου, οι μετοχές θα πρέπει να επεξεργαστούν αυτή την επανεπιτάχυνση της ανάπτυξης πολύ νωρίτερα, ανακάμπτοντας από το κατώτατο σημείο των τιμών ~3.000-3.300 το α' τρίμηνο και ολοκληρώνοντας το έτος στις ~3.900 μονάδες στη βασική μας υπόθεση.

Bull Case σενάριο - Στόχος για τον Δεκέμβριο του '23: 4.200 μονάδες

Στην περίπτωση των 4.200 δολαρίων, η αγορά θέτει έναν πολλαπλασιαστή P/E 16,7x για τα μελλοντικά (2024) EPS των 251 δολαρίων.

Αυτό το αποτέλεσμα αντιπροσωπεύει ένα απογοητευτικό σκηνικό αύξησης EPS για το '23, αλλά είναι περισσότερο μια λανθασμένη πορεία (-4% ετήσια αύξηση EPS).

Η διόρθωση των υπερβολών του κύκλου είναι λιγότερο διάχυτη και, ως εκ τούτου, το μέγεθος της ανάκαμψης της ανάπτυξης το 2024 είναι λιγότερο σημαντική από ό,τι στις περιπτώσεις base και bear.

Σε αυτό το σενάριο, βλέπουμε ότι η ονομαστική αύξηση της ανώτατης γραμμής να επιβραδύνεται με θετικό μεσαίο μονοψήφιο ποσοστό το επόμενο έτος.

Τα περιθώρια κέρδους συμπιέζονται κατά ~100 μ.β., ένα λιγότερο σοβαρό αποτέλεσμα από αυτό που βλέπουμε στις βασικές και αρνητικές υποθέσεις μας.

Μέχρι το τέλος του επόμενου έτους, η αγορά επεξεργάζεται μια υγιή ανάκαμψη της αύξησης των κερδών ανά μετοχή στα μέσα της δεκαετίας το 2024 και ο πολλαπλασιαστής διευρύνεται σε ~16,7x.

Επειδή το σενάριό μας για τους ταύρους παρουσιάζει το λιγότερο ελκυστικό προφίλ ανάπτυξης EPS το '24, καθώς το '23 είναι περισσότερο ένα σενάριο "muddle through", προσφέρει επίσης μια λιγότερο ελκυστική ανοδική στροφή των τιμών σε σχέση με τα σενάρια μας για το Base και Bear σενάριο, από ό,τι συνήθως προβλέπουμε.

Σε αυτό το σενάριο, δεν αναμένουμε νέα χαμηλά επίπεδα τιμών το 1ο τρίμηνο του '23.

Bear Case σενάριο - Στόχος για τον Δεκέμβριο του '23: 3.500 μονάδες

Στην περίπτωση των 3.500 μονάδων, η αγορά θέτει έναν πολλαπλασιαστή P/E 15,3x για τα μελλοντικά (2024) κέρδη ανά μετοχή των 230 δολαρίων.

Αυτό το αποτέλεσμα αντιπροσωπεύει μια πιο σοβαρή ύφεση των κερδών το '23 σε σύγκριση με το βασικό μας σενάριο (η ετήσια αύξηση των EPS συρρικνώνεται κατά 16%).

Τα περιθώρια κέρδους κάνουν τη βαριά δουλειά προς τα κάτω, κάτι που είναι τυπικό ακόμη και σε πιο σημαντικές υφέσεις κερδών.

Στο πλαίσιο αυτό, βλέπουμε ότι τα περιθώρια κέρδους θα συρρικνωθούν κατά ~200-225 μονάδες βάσης το επόμενο έτος.

Πιστεύουμε ότι ο S&P 500 προεξοφλεί αυτόν τον κίνδυνο κερδών κάποια στιγμή στο πρώτο εξάμηνο του επόμενου έτους σε επίπεδο τιμών ~3.000.

Όπως και στο βασικό μας σενάριο, η αγορά μπορεί στη συνέχεια να προσβλέπει σε μια εκ νέου επιτάχυνση της ανάπτυξης το 2024, αν και από ένα χαμηλότερο επίπεδο τιμών και EPS.

www.bankingnews.gr

Τον περασμένο Νοέμβριο, όταν η μία μετά την άλλη τράπεζες δημοσίευσαν τις προβλέψεις των 100 και πλέον σελίδων τους για το επόμενο έτος, ο μέσος όρος των προβλέψεων για τον S&P 500 το 2022 μεταξύ των εταιρειών της Wall Street ήταν πάνω από 5.000 μονάδες.

Με λίγες εξαιρέσεις: τόσο η Bank of America όσο και η Morgan Stanley ήταν πολύ χαμηλότερα.

Η μοναδική εξαίρεση ήταν η Morgan Stanley η οποία προέβλεπε τον S&P 500 στις 4.400 μέχρι το τέλος του 2022.

Αυτή η "πτωτική" πρόβλεψη εξακολουθεί να είναι ένας ιστορικά υψηλός πολλαπλασιαστής (18x) σε έναν αισιόδοξο μέγεθος κερδών ανά μετοχή (EPS) του 2023 (245 δολάρια ΗΠΑ)".

Λαμβάνοντας υπόψη ότι η Goldman έβλεπε τις 5.100 μονάδες και οι permabulls της JPMorgan με επικεφαλής τον mARKKo ήταν κάπου στα μέσα των 5.000 μονάδων, ο Mike Wilson της Morgan Stanley θα κατέληγε να φαίνεται θετικός σαν Νοστράδαμος σε σύγκριση με όλους τους ομολόγους της τράπεζας (μόνο ο Michael Hartnett της BofA ήταν ακόμη πιο ακριβής, καθώς ήταν bearish).

Πράγμα που δεν σημαίνει ότι η Morgan Stanley τα είχε όλα σωστά.

Αντιθέτως, οι οικονομολόγοι της τράπεζας ήταν πεπεισμένοι ότι η Fed δεν θα έκανε καθόλου αυξήσεις το 2022.

Βέβαια, η Fed ακολουθεί τον ταχύτερο κύκλο αύξησης από την εποχή του Volcker.

Οι νέες προβλέψεις του Wilson

Με αυτό κατά νου, ότι ο στρατηγικός αναλυτής μετοχών της Morgan Stanley, Mike Wilson, ήταν ως επί το πλείστον ο πιο σωστός αναλυτής το 2022, σκιαγραφεί τι θα συμβεί το επόμενο έτος στη Wall Street.

Κατά ειρωνικό τρόπο, σε αντίθεση με πέρυσι, όταν οι δυσμενείς προβλέψεις του Wilson ξεχώριζαν, στην τελευταία του προεπισκόπηση για το επόμενο έτος με τίτλο "2023 US Equities Outlook: The Road Not Taken", φέτος ακόμη και ο Wilson - ο οποίος πρόσφατα έγινε αρκετά ανοδικός και προέβλεψε σωστά πριν από μερικές εβδομάδες ότι οι μετοχές θα κάνουν ένα ράλι τεχνικής υφής εν μέσω bear market, παραδέχεται ότι οι στόχοι του για το επόμενο έτος είναι "μη συναρπαστικοί με ένα στενότερο εύρος από το κανονικό".

Άλλωστε, η πρόβλεψη του Wilson για το τέλος του 2023 δεν απέχει και πολύ από το σημείο όπου έκλεισε σήμερα η αγορά.

Και ενώ η τράπεζα δεν περιμένει να αλλάξουν πολλά από πλευράς τιμών από τώρα μέχρι τις 31 Δεκεμβρίου 2023, πιστεύει ότι ο τρόπος που θα φτάσουμε εκεί θα είναι ένα πραγματικό τρενάκι του τρόμου.

Τρενάκι του τρόμου...

Για την ακρίβεια, όπως αναφέρει ο Wilson, "ενώ ο βασικός μας στόχος τιμής στο τέλος του 2023 για τις 3.900 μονάδες είναι περίπου σύμφωνος με το σημείο όπου διαπραγματευόμαστε σήμερα, δεν θα είναι μια ομαλή διαδρομή.

Παραμένουμε ιδιαίτερα πεπεισμένοι ότι τα κέρδη του 2023 από τη βάση προς τα πάνω είναι σημαντικά υπερβολικά υψηλά.

Σε αυτό το σημείο, αναθεωρούμε την πρόβλεψή μας για τα κέρδη ανά μετοχή το '23 κατά 8% χαμηλότερα, στα 195 δολάρια στο βασικό σενάριο, γεγονός που αντικατοπτρίζει την επιδείνωση των αποτελεσμάτων.

Αυτό μας αφήνει 16% κάτω από τη συναίνεση για τα κέρδη ανά μετοχή του '23 στο βασικό μας σενάριο και 11% κάτω από την άποψη της ετήσιας ανάπτυξης.

Μετά από ό,τι έχει απομείνει από αυτό το τρέχον τακτικό ράλι, βλέπουμε τον S&P 500 να προεξοφλεί τον κίνδυνο κερδών του '23 κάποια στιγμή μέσω ενός κατώτατου σημείου τιμών ~3.000-3.300 μονάδων", εξηγεί ο Wilson.

Πιστεύουμε ότι αυτό συμβαίνει πριν από την ενδεχόμενη πτώση στα EPS, κάτι που είναι τυπικό για τις υφέσεις κερδών.

Ενώ βλέπουμε το 2023 ως μια πολύ δύσκολη χρονιά για την αύξηση των κερδών, το 2024 θα έχουμε μια ισχυρή ανάκαμψη όπου θα επιστρέψει η θετική λειτουργική μόχλευση - δηλαδή, η επόμενη άνθηση.

Οι μετοχές θα πρέπει να αρχίσουν να επεξεργάζονται αυτή την επανεπιτάχυνση της ανάπτυξης αρκετά νωρίτερα και να ανακάμψουν απότομα και να ολοκληρώσουν το έτος στις 3.900 μονάδες στο βασικό μας σενάριο.

Σενάρια Bear/Base/Bull: 3.500/3.900/4.200 μονάδες

Όπως εξηγεί ο στρατηγικός αναλυτής "η περσινή αφήγηση του Fire and Ice λειτούργησε τόσο καλά που αποφασίσαμε να ξεσκονίσουμε ένα άλλο κόσμημα του Robert Frost για να περιγράψουμε τις φετινές προοπτικές με το The Road Not Taken.

Όπως περιγράφεται από πολλούς ειδικούς της λογοτεχνίας και τον ίδιο τον Frost, το ποίημα παρουσιάζει το δίλημμα που όλοι αντιμετωπίζουμε στη ζωή ότι διαφορετικές επιλογές οδηγούν σε διαφορετικά αποτελέσματα, και ενώ ο δρόμος που παίρνουμε μπορεί να είναι καλός, οι επιλογές αυτές δημιουργούν αμφιβολίες ή και τύψεις για τον δρόμο που δεν πήραμε - δηλαδή, τι θα γινόταν αν;

Για το επόμενο έτος, πιστεύουμε ότι οι επενδυτές θα πρέπει να είναι πιο τακτικοί με τις απόψεις τους για την οικονομία, την πολιτική, τα κέρδη και την αποτίμηση.

Αυτό οφείλεται στο γεγονός ότι βρισκόμαστε πιο κοντά στο τέλος του κύκλου σε αυτό το σημείο και αυτό σημαίνει ότι οι τάσεις σε αυτές τις βασικές μεταβλητές μπορεί να κάνουν ζιγκ-ζαγκ πριν ξεκαθαρίσει η τελική πορεία.

Με άλλα λόγια, ενώ η ευελιξία είναι πάντα σημαντική για την επιτυχημένη επένδυση, τώρα είναι κρίσιμη".

Σε αντίθεση με το τι μέλλει γενέσθαι, ο Wilson αναφέρει ότι "το σκηνικό ήταν τόσο κακό πριν από ένα χρόνο που οι τάσεις όλων των μεταβλητών που αναφέρθηκαν παραπάνω κατευθύνονταν προς τα κάτω, κατά την άποψή μας".

Υπό αυτές τις συνθήκες, συνεχίζει, "η σωστή επιλογή/στρατηγική αφορούσε τη διαχείριση ή/και την εκμετάλλευση της νέας πτωτικής τάσης.

Εξάλλου, το ποίημα "Φωτιά και πάγος" δεν είναι μια συζήτηση για τον προορισμό ή το τέλος του κόσμου.

Αντίθετα, πρόκειται για το τι το προκαλεί και για την πορεία προς αυτόν τον προορισμό.

Στην περίπτωση της πρόσκλησής μας για bear market, ήταν ένας συνδυασμός και της Φωτιάς και του Πάγου - πληθωρισμός ΚΑΙ επιβράδυνση της ανάπτυξης, ένα γενικά τοξικό κοκτέιλ για τις μετοχές".

Οι πιθανότητες απόκλισης

Φυσικά, όπως θα αποδεικνυόταν αργότερα, αυτό το κοκτέιλ αποδείχθηκε εξίσου κακό για τα ομόλογα, τουλάχιστον μέχρι στιγμής.

Ωστόσο, καθώς ο πάγος ξεπερνά τη φωτιά και ο πληθωρισμός υποχωρει, ο Wilson γίνεται όλο και πιο σίγουρος ότι τα ομόλογα θα πρέπει να νικήσουν με ευκολία τις μετοχές.

Αυτή η απόκλιση, σημειώνει, "μπορεί να δημιουργήσει νέες ευκαιρίες και σύγχυση σχετικά με τον δρόμο στον οποίο βρισκόμαστε" και είναι ο λόγος για τον οποίο ο Wilson έχει στραφεί σε μια πιο ανοδική τακτική άποψη.

Αυτό δημιουργεί μια βολική μετάβαση στις καλά σχεδιασμένες βραχυπρόθεσμες προοπτικές του Wilson, όπου διατηρεί μια "τακτικά ανοδική πρόσκληση" καθώς μεταβαίνουμε από τη φωτιά στον πάγο, "ένα παράθυρο ευκαιρίας όταν τα μακροπρόθεσμα επιτόκια συνήθως πέφτουν περισσότερο από το μέγεθος της επιβράδυνσης και αντανακλάται στις εκτιμήσεις των κερδών και την οικονομία.

Αυτή είναι η κλασική περίοδος του ύστερου κύκλου μεταξύ της τελευταίας αύξησης της Fed και της ύφεσης".

Είναι επίσης ο λόγος για τον οποίο ο Michael Hartnett της BofA κάλεσε σωστά για ένα ράλι μετά το Halloween.

Ο ρόλος της Fed

Ιστορικά, γράφει ο Wilson, αυτή η περίοδος είναι κερδοφόρα για τις μετοχές, όπως φαίνεται στο παρακάτω διάγραμμα, που υποδηλώνεται από τα διψήφια ράλι που ακολουθούν τη στιγμή που η Fed κάνει παύση, καθώς οι αγορές τιμολογούν τις αναπόφευκτες μειώσεις των επιτοκίων που ακολουθούν.

Ωστόσο, το τι θα συμβεί μετά από αυτό το τακτικό ράλι είναι πιο δύσκολο: πριν από τρεις μήνες, ο Wilson πρότεινε ότι η παύση της Fed θα συνέπιπτε με την άφιξη μιας ύφεσης σε αυτόν τον κύκλο, δεδομένης της ακραίας δυναμικής του πληθωρισμού.

Εν ολίγοις, η Fed δεν θα έκανε παύση έως ότου οι μισθολογικές καταστάσεις γίνουν αρνητικές, ο αδιαμφισβήτητος δείκτης ύφεσης.

Περιττό να πούμε ότι η έλευση της ύφεσης θα καταστήσει πολύ αργές τις ενέργειες της Fed να σώσουν τον κύκλο ή την πτωτική τάση για τις μετοχές.

Ωστόσο, προς το παρόν, η αγορά εργασίας - όπως υποδεικνύεται από την BLS - παραμένει "ισχυρότερη για μεγαλύτερο χρονικό διάστημα", ακόμη και μπροστά στην αποδυνάμωση των κερδών.

Αυτή η ελπίδα για μια μαλακή προσγείωση - με λίγα λόγια - είναι αυτό που πιστεύει ο Wilson ότι βρίσκεται πίσω από το σημερινό ράλι, και γιατί πιστεύει ότι μπορεί να ωθήσει περαιτέρω "επειδή δεν θα έχουμε αποδείξεις για το σκληρό πάγωμα για μερικούς ακόμη μήνες και οι αγορές μπορούν να ονειρεύονται μια λιγότερο επιθετική Fed, χαμηλότερα επιτόκια και ανθεκτικά κέρδη στο μεσοδιάστημα".

Προφανώς, σε αυτό το πλαίσιο, η έκθεση για τον ΔΤΚ της περασμένης εβδομάδας που ήταν ηπιότερη από την αναμενόμενη ήταν το κρίσιμα απαραίτητο σημείο δεδομένων για να τροφοδοτήσει αυτό το σενάριο.

Οι ενδείξεις

Εδώ ο Wilson αναδεικνύει μια ενδιαφέρουσα απόχρωση: ενώ μια παύση (ή μια ημι-στροφή) είναι καλή για τις μετοχές, μια ολοκληρωμένη στροφή (δηλαδή μειώσεις επιτοκίων) είναι στην πραγματικότητα κακή.

... θέλουμε να υπενθυμίσουμε στους αναγνώστες ότι μια παύση είναι διαφορετική από μια αλλαγή.

Ενώ ορισμένοι επενδυτές μπορεί να πιστεύουν ότι μια μείωση είναι ακόμη καλύτερη από μια παύση της αύξησης των επιτοκίων, τα στοιχεία δεν επιβεβαιώνουν κάτι τέτοιο.

Το Διάγραμμα 3 δείχνει ότι όταν οι μειώσεις συμπίπτουν με ύφεση, αυτό δεν είναι καλό για τις μετοχές.

Έτσι, ενώ πιστεύουμε ότι υπάρχει ένα παράθυρο για να τρέξουν οι μετοχές μέχρι το τέλος του έτους, καθώς οι αγορές εκτιμούν μια παύση, μια Fed που μειώνει τα επιτόκια είναι μάλλον ένα κακό σημάδι ότι η ύφεση έχει φτάσει (αρνητικές μισθοδοσίες).

Αυτό ισχύει ιδιαίτερα με δεδομένη τη μοναδικότητα αυτού του κύκλου - δηλαδή, ο υψηλότερος από τον στόχο πληθωρισμός και ο φόβος για αναζωπύρωση σημαίνει ότι η Fed μπορεί να κάνει παύση, αλλά δεν θα μειώσει τα επιτόκια πριν φτάσει η ύφεση.

Πόσο μακριά μπορεί να φτάσει το σημερινό ράλι;

Όπως ανέφερε ο Wilson στο σημείωμα της προηγούμενης εβδομάδας, η χαμηλότερη μεταβλητότητα των επιτοκίων ήταν το κλειδί για το πρώτο σκέλος αυτού του ράλι, το οποίο στήριξε αρχικά τις αποτιμήσεις και τα πιο κυκλικά τμήματα της αγοράς μετοχών.

Όμως, προκειμένου να επιτευχθεί το επόμενο σκέλος του ράλι τακτικής των μετοχών, ο Wilson υποστήριξε ότι τα επίπεδα των επιτοκίων θα πρέπει να μειωθούν.

Επιπλέον, αυτό το σκέλος θα καθοδηγούνταν από μια άνοδο του Nasdaq/των μετοχών ανάπτυξης μακράς διάρκειας σε σχέση με τον Dow Industrials και τον Russell 2000.

Εν ολίγοις, η κίνηση μείωσης των αποδόσεων την περασμένη εβδομάδα ήταν ο καταλύτης για ακόμη υψηλότερες τιμές για τον S&P 500, ακόμη και από εδώ και πέρα.

Ενώ το κατώτερο άκρο του προηγούμενου στόχου του Wilson για αυτό το ράλι (4000-4150) επιτεύχθηκε την Παρασκευή, όταν ο S&P έφτασε τις 4.000, ο στρατηγικός αναλυτής πιστεύει ότι θα επιτευχθεί το ανώτερο άκρο αυτού του εύρους, και μάλιστα δεν θα απέκλειε ακόμη υψηλότερες τιμές εάν οι αποδόσεις των 10ετών ομολόγων πέσουν πιο απότομα - δηλαδή στο 3,25%.

Αυτά είναι τα καλά νέα.

Τα κακά νέα είναι ότι μόλις πετύχουμε τον στόχο για το ράλι της bear market, η bear market θα ξαναρχίσει με σφοδρότητα.

Τα κακά νέα

Σύμφων με τον Wilson, σήμερα έχουμε μεγαλύτερη εμπιστοσύνη απ' ό,τι πριν από μερικούς μήνες στις προβλέψεις μας για τα κέρδη του επόμενου έτους, οι οποίες είναι πολύ χαμηλότερες από τις προβλέψεις της συναίνεσης.

Στην πραγματικότητα, μειώνουμε ακόμη περισσότερο τις εκτιμήσεις μας σήμερα, μεταβαίνοντας ουσιαστικά στο σενάριο για τα κέρδη που παρουσιάσαμε για πρώτη φορά στις αρχές Σεπτεμβρίου.

Πιο συγκεκριμένα, η βασική πρόβλεψη της Morgan Stanley για τα κέρδη ανά μετοχή του S&P για το 2023 είναι τώρα 195 δολάρια, από 212 δολάρια, ενώ οι προβλέψεις της για το bear και το bull case είναι 180 και 215 δολάρια αντίστοιχα.

Οι προβλέψεις αυτές προκύπτουν από τους κορυφαίους προς τα κάτω δείκτες για τα κέρδη.

Για να συνοψίσουμε την ιστορία μέχρι στιγμής: έχουμε περίπου 200 μονάδες ακόμα στο ράλι της bear market με τον S&P 500 να ανεβαίνει στις 4.200, ακολουθούμενη από μια πτώση 1000 μονάδων στις 3.200 σε βραχυπρόθεσμο και μεσοπρόθεσμο ορίζοντα.

Τι θα συμβεί στη συνέχεια;

Επιστρέφοντας στην αφήγηση για τους επόμενους 12 μήνες, ο Wilson παραδέχεται ότι η πορεία προς τα εμπρός είναι πολύ πιο αβέβαιη από ό,τι πριν από ένα χρόνο και είναι πιθανό να φέρει αρκετές ανατροπές και ημέρες/εβδομάδες τύψεων για τους επενδυτές που μετανιώνουν που κινήθηκαν διαφορετικά - δηλαδή, "The Road Not Taken".

Αν κάποιος έπαιρνε τοις μετρητοίς τους στόχους του Wilson για τον S&P bear/base/bull σενάριο (3500/3900/4200), θα μπορούσε να πει ότι μοιάζει σαν να περιμένει ένα γενικά βαρετό έτος.

Ωστόσο, όπως προειδοποιεί ο αναλυτής, "τίποτα δεν θα μπορούσε να απέχει περισσότερο από την αλήθεια.

Στην πραγματικότητα, θα λέγαμε ότι οι τελευταίοι 12 μήνες ήταν αρκετά βαρετοί επειδή μια bear market ήταν τόσο πιθανή που απλά ορίσαμε την αμυντική μας στρατηγική και μείναμε σε αυτήν -δηλαδή, "η βαρεμάρα μπορεί να είναι όμορφη".

Εμβαθύνοντας στον πίνακα προβλέψεων τιμών του Wilson για το τέλος του έτους, προειδοποιεί ότι ενώ ο βασικός στόχος τιμών του για το τέλος του 2023 των 3.900 μονάδων είναι περίπου σύμφωνος με το σημείο όπου διαπραγματευόμαστε επί του παρόντος, δεν θα είναι μια ομαλή διαδρομή.

Εν ολίγοις, αναμένει "μια έκρηξη πριν από μια έκρηξη, και αυτό εξαρτάται από τα κέρδη".

Οι λόγοι του δύσκολου έτους

Η πεποίθηση σε όλους τους τομείς είναι ότι τα κέρδη του 2023 από κάτω προς τα πάνω είναι σημαντικά υπερβολικά υψηλά.

Σε αυτό το σημείο, αναθεωρεί την πρόβλεψή του για τα κέρδη ανά μετοχή κατά 8% χαμηλότερα, στα 195 δολάρια στο βασικό σενάριο, γεγονός που αντικατοπτρίζει την επιδείνωση των αποτελεσμάτων και την αυξημένη πεποίθηση ότι η πίεση στα περιθώρια κέρδους θα είναι μεγαλύτερη από ό,τι εκτιμάται.

Αυτό μας αφήνει 16% κάτω από τη συναίνεση για τα κέρδη ανά μετοχή του '23 στο βασικό μας σενάριο και 11% κάτω από την άποψη της ετήσιας ανάπτυξης.

Μετά από ό,τι έχει απομείνει από αυτό το τρέχον τακτικό ράλι, βλέπουμε τον S&P 500 να προεξοφλεί τον κίνδυνο κερδών του '23 κάποια στιγμή στο πρώτο τρίμηνο του επόμενου έτους μέσω μιας κατώτατης τιμής ~3.000-3.300 μονάδων.

Τα καλά νέα για όσους επιβιώσουν από το επερχόμενο rollercoaster είναι ότι ενώ "το 2023 θα είναι μια πολύ δύσκολη χρονιά για την αύξηση των κερδών, το 2024 θα πρέπει να είναι το αντίθετο - μια χρονιά ανάκαμψης της ανάπτυξης όπου η θετική λειτουργική μόχλευση επανέρχεται - δηλαδή, η επόμενη έκρηξη".

Ως εκ τούτου, ο Wilson πιστεύει ότι οι μετοχές θα πρέπει να αρχίσουν να επεξεργάζονται αυτή την επανεπιτάχυνση της ανάπτυξης αρκετά νωρίτερα, ανακάμπτοντας από το κατώτατο σημείο των τιμών ~3.000-3.300 το πρώτο τρίμηνο και ολοκληρώνοντας το έτος στις 3.900 στη βασική του υπόθεση.

Τα 3 σενάρια

Βασικό σενάριο - Στόχος για τον Δεκέμβριο του '23: 3.900 μονάδες

Στη βασική μας περίπτωση των 3.900 μονάδων, η αγορά θέτει έναν πολλαπλασιαστή P/E 16,1x για τα μελλοντικά (2024) κέρδη ανά μετοχή των 241 δολαρίων.

Αυτό το αποτέλεσμα αντιπροσωπεύει μια σωστή ύφεση των κερδών (η ετήσια αύξηση των EPS συρρικνώνεται κατά 11%).

Βλέπουμε επιβράδυνση της ονομαστικής αύξησης της ανώτατης γραμμής σε χαμηλό μονοψήφιο ποσοστό.

Εν τω μεταξύ, τα περιθώρια κάνουν τη βαριά δουλειά προς τα κάτω, καθώς οι πιέσεις κόστους παραμένουν πιο έντονες από την επιβράδυνση της τελικής ζήτησης και της τιμολόγησης.

Σε αυτό το μέτωπο, βλέπουμε ότι τα περιθώρια συρρικνώνονται κατά ~150 μονάδες βάσης το επόμενο έτος, οδηγώντας τη χρονοσειρά του καθαρού περιθωρίου κέρδους ακριβώς κάτω από τη γραμμή τάσης 25 ετών.

Βλέπουμε ότι ο S&P 500 προεξοφλεί αυτόν τον κίνδυνο κερδών κάποια στιγμή στο πρώτο τρίμηνο του επόμενου έτους, πριν από την ενδεχόμενη πτώση των κερδών ανά μετοχή, η οποία είναι τυπική για τις υφέσεις κερδών.

Ενώ βλέπουμε το 2023 ως μια πολύ δύσκολη χρονιά για την αύξηση των κερδών, το 2024 θα πρέπει να είναι το αντίθετο - μια χρονιά ανάκαμψης της ανάπτυξης όπου θα επανέλθει η θετική λειτουργική μόχλευση.

Ως εκ τούτου, οι μετοχές θα πρέπει να επεξεργαστούν αυτή την επανεπιτάχυνση της ανάπτυξης πολύ νωρίτερα, ανακάμπτοντας από το κατώτατο σημείο των τιμών ~3.000-3.300 το α' τρίμηνο και ολοκληρώνοντας το έτος στις ~3.900 μονάδες στη βασική μας υπόθεση.

Bull Case σενάριο - Στόχος για τον Δεκέμβριο του '23: 4.200 μονάδες

Στην περίπτωση των 4.200 δολαρίων, η αγορά θέτει έναν πολλαπλασιαστή P/E 16,7x για τα μελλοντικά (2024) EPS των 251 δολαρίων.

Αυτό το αποτέλεσμα αντιπροσωπεύει ένα απογοητευτικό σκηνικό αύξησης EPS για το '23, αλλά είναι περισσότερο μια λανθασμένη πορεία (-4% ετήσια αύξηση EPS).

Η διόρθωση των υπερβολών του κύκλου είναι λιγότερο διάχυτη και, ως εκ τούτου, το μέγεθος της ανάκαμψης της ανάπτυξης το 2024 είναι λιγότερο σημαντική από ό,τι στις περιπτώσεις base και bear.

Σε αυτό το σενάριο, βλέπουμε ότι η ονομαστική αύξηση της ανώτατης γραμμής να επιβραδύνεται με θετικό μεσαίο μονοψήφιο ποσοστό το επόμενο έτος.

Τα περιθώρια κέρδους συμπιέζονται κατά ~100 μ.β., ένα λιγότερο σοβαρό αποτέλεσμα από αυτό που βλέπουμε στις βασικές και αρνητικές υποθέσεις μας.

Μέχρι το τέλος του επόμενου έτους, η αγορά επεξεργάζεται μια υγιή ανάκαμψη της αύξησης των κερδών ανά μετοχή στα μέσα της δεκαετίας το 2024 και ο πολλαπλασιαστής διευρύνεται σε ~16,7x.

Επειδή το σενάριό μας για τους ταύρους παρουσιάζει το λιγότερο ελκυστικό προφίλ ανάπτυξης EPS το '24, καθώς το '23 είναι περισσότερο ένα σενάριο "muddle through", προσφέρει επίσης μια λιγότερο ελκυστική ανοδική στροφή των τιμών σε σχέση με τα σενάρια μας για το Base και Bear σενάριο, από ό,τι συνήθως προβλέπουμε.

Σε αυτό το σενάριο, δεν αναμένουμε νέα χαμηλά επίπεδα τιμών το 1ο τρίμηνο του '23.

Bear Case σενάριο - Στόχος για τον Δεκέμβριο του '23: 3.500 μονάδες

Στην περίπτωση των 3.500 μονάδων, η αγορά θέτει έναν πολλαπλασιαστή P/E 15,3x για τα μελλοντικά (2024) κέρδη ανά μετοχή των 230 δολαρίων.

Αυτό το αποτέλεσμα αντιπροσωπεύει μια πιο σοβαρή ύφεση των κερδών το '23 σε σύγκριση με το βασικό μας σενάριο (η ετήσια αύξηση των EPS συρρικνώνεται κατά 16%).

Τα περιθώρια κέρδους κάνουν τη βαριά δουλειά προς τα κάτω, κάτι που είναι τυπικό ακόμη και σε πιο σημαντικές υφέσεις κερδών.

Στο πλαίσιο αυτό, βλέπουμε ότι τα περιθώρια κέρδους θα συρρικνωθούν κατά ~200-225 μονάδες βάσης το επόμενο έτος.

Πιστεύουμε ότι ο S&P 500 προεξοφλεί αυτόν τον κίνδυνο κερδών κάποια στιγμή στο πρώτο εξάμηνο του επόμενου έτους σε επίπεδο τιμών ~3.000.

Όπως και στο βασικό μας σενάριο, η αγορά μπορεί στη συνέχεια να προσβλέπει σε μια εκ νέου επιτάχυνση της ανάπτυξης το 2024, αν και από ένα χαμηλότερο επίπεδο τιμών και EPS.

www.bankingnews.gr

.gif)

Σχόλια αναγνωστών