Στο σενάριο "bear case" η BofA βλέπει τον S&P 500 να πέφτει έως και τις 3.000 μονάδες

Περίπου ένα χρόνο από σήμερα, ο S&P 500 πιθανότατα δεν θα έχει πάει πουθενά, ανέφεραν οι στρατηγικοί αναλυτές της Bank of America στις ετήσιες προβλέψεις τους.

Η BofA έθεσε ως στόχο για το τέλος του έτους 2023 τις 4.000 μονάδες για τον S&P 500, ήτοι αύξηση μικρότερη του 1% από τα τρέχοντα επίπεδα, καθώς τα ετήσια κέρδη ανά μετοχή του S&P 500 εκτιμάται ότι θα μειωθούν κατά 9% το επόμενο έτος, στα 200 δολάρια.

Αυτή η πτώση των κερδών αντανακλά ένα ποσοστό περίπου 15% κάτω από τις τρέχουσες εκτιμήσεις.

Στο σενάριο "bear case" η BofA βλέπει τον S&P 500 να πέφτει έως και τις 3.000 μονάδες.

"Ένας από τους λόγους για τους οποίους είμαστε πιο αισιόδοξοι για τα κέρδη είναι η υγεία των εταιρικών και καταναλωτικών ισολογισμών", δήλωσε η επικεφαλής της αμερικανικής μετοχικής στρατηγικής και της ποσοτικής στρατηγικής, Savita Subramanian.

Τα περιθώρια κέρδους

Ένας οδηγός της βραχυπρόθεσμης πτωτικής στάσης της τράπεζας είναι η διάβρωση των περιθωρίων κέρδους, καθώς η αύξηση των μισθών θα ξεπεράσει την ικανότητα των εταιρειών να αυξήσουν τις τιμές.

Σύμφωνα με την έρευνα της BofA, μόνο οι μισές από τις εταιρείες του S&P 500 καταγράφουν πραγματική αύξηση των πωλήσεων, με τους υποκείμενους αριθμούς πωλήσεων να είναι πολύ χαμηλότεροι από τα μεγέθη που ενισχύονται από τον πληθωρισμό.

"Το καλύτερο περιβάλλον για να είναι κανείς επενδυτής μετοχών είναι όταν η τιμολογιακή δύναμη επιταχύνεται ταχύτερα από ό,τι επιταχύνονται οι μισθοί και οι άνθρωποι αγοράζουν περισσότερα πράγματα", δήλωσε η Subramanian.

"Σήμερα μπορεί να είναι το χειρότερο περιβάλλον για τους επενδυτές μετοχών, επειδή οι μισθοί είναι σταθεροί και υψηλοί, οι τιμές πέφτουν και η ζήτηση αρχίζει να φθίνει".

Στο επίκεντρο η υψηλή κεφαλαιοποίηση

Η Bank of America ανέφερε επίσης ότι οι "ακόμα γεμάτες mega caps", οι οποίες σήκωσαν το μεγαλύτερο βάρος της πτώσης των μετοχών του 2022, μπορεί να ανακόψουν τα κέρδη της πλειοψηφίας των εταιρειών του δείκτη.

Η εκτίμηση της BofA έδειξε ότι ελλείψει των 50 μεγαλύτερων ονομάτων του S&P 500, οι αποτιμήσεις των υπόλοιπων 450 παραμένουν πλησίον των ιστορικών δεδομένων.

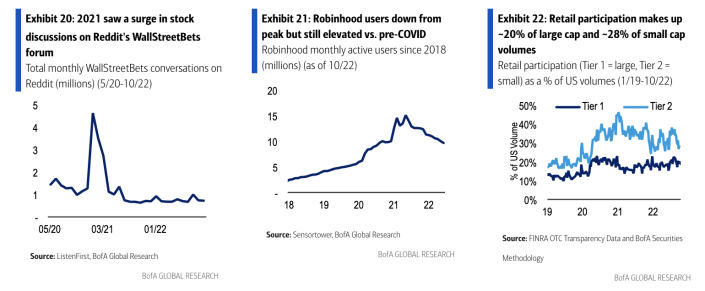

Εκτός της διάβρωσης των κερδών, η BofA επισήμανε τον εκδημοκρατισμό των επενδύσεων και το συνακόλουθο "φαινόμενο του πλούτου" που είχε παρατηρηθεί το 2021-22 ως έναν άλλο μεγάλο κίνδυνο για την αγορά το επόμενο έτος.

Το φαινόμενο του πλούτου είναι ένα συμπεριφορικό οικονομικό φαινόμενο που υποδηλώνει ότι οι καταναλωτές ξοδεύουν περισσότερα όσο αυξάνεται η αξία των περιουσιακών τους στοιχείων.

Χάθηκαν 22 τρισ.

Σύμφωνα με τα στοιχεία της BofA, περίπου 22 τρισ. δολάρια έχουν χαθεί στις χρηματοπιστωτικές αγορές φέτος, με αποτέλεσμα να εκτιμάται ότι η καταναλωτική αγοραστική δύναμη έχει πληγεί κατά 700 δισ. δολάρια.

"Ο εκδημοκρατισμός των επενδύσεων τα τελευταία χρόνια θα μπορούσε να ενισχύσει και να διευρύνει τον αρνητικό αντίκτυπο" στις αγορές και την οικονομία, κατά την άποψη της Bank of America.

Ο Subramanian σημείωσε ότι ενώ το 2022 αφορούσε τη Fed, το 2023 θα αφορά την πραγματική οικονομία.

Ενώ η BofA είναι πτωτική βραχυπρόθεσμα, η τράπεζα παραμένει ανοδική μακροπρόθεσμα και βλέπει τον S&P 500 να επιστρέφει 8% ετησίως κατά την επόμενη δεκαετία.

Η εταιρεία συμβουλεύει τους επενδυτές να επικεντρωθούν σε μαραθώνιο και όχι σε σπριντ.

Τοποθέτησε μάλιστα τις πιθανότητες να αποφέρει θετική απόδοση ο δείκτης αν ένας επενδυτής τον κρατήσει για μία ημέρα σε "λίγο περισσότερο από ένα κέρμα", ή 54%, ενώ η κατοχή του S&P 500 για τα επόμενα 10 χρόνια τοποθετεί τις πιθανότητες να βγάλει χρήματα στο 94%.

"Οι επενδυτές μετοχών θα πρέπει να παίζουν το μακροπρόθεσμο παιχνίδι αντί να επικεντρώνονται στους βραχυπρόθεσμους κινδύνους", δήλωσε ο Subramanian.

www.bankingnews.gr

Η BofA έθεσε ως στόχο για το τέλος του έτους 2023 τις 4.000 μονάδες για τον S&P 500, ήτοι αύξηση μικρότερη του 1% από τα τρέχοντα επίπεδα, καθώς τα ετήσια κέρδη ανά μετοχή του S&P 500 εκτιμάται ότι θα μειωθούν κατά 9% το επόμενο έτος, στα 200 δολάρια.

Αυτή η πτώση των κερδών αντανακλά ένα ποσοστό περίπου 15% κάτω από τις τρέχουσες εκτιμήσεις.

Στο σενάριο "bear case" η BofA βλέπει τον S&P 500 να πέφτει έως και τις 3.000 μονάδες.

"Ένας από τους λόγους για τους οποίους είμαστε πιο αισιόδοξοι για τα κέρδη είναι η υγεία των εταιρικών και καταναλωτικών ισολογισμών", δήλωσε η επικεφαλής της αμερικανικής μετοχικής στρατηγικής και της ποσοτικής στρατηγικής, Savita Subramanian.

Τα περιθώρια κέρδους

Ένας οδηγός της βραχυπρόθεσμης πτωτικής στάσης της τράπεζας είναι η διάβρωση των περιθωρίων κέρδους, καθώς η αύξηση των μισθών θα ξεπεράσει την ικανότητα των εταιρειών να αυξήσουν τις τιμές.

Σύμφωνα με την έρευνα της BofA, μόνο οι μισές από τις εταιρείες του S&P 500 καταγράφουν πραγματική αύξηση των πωλήσεων, με τους υποκείμενους αριθμούς πωλήσεων να είναι πολύ χαμηλότεροι από τα μεγέθη που ενισχύονται από τον πληθωρισμό.

"Το καλύτερο περιβάλλον για να είναι κανείς επενδυτής μετοχών είναι όταν η τιμολογιακή δύναμη επιταχύνεται ταχύτερα από ό,τι επιταχύνονται οι μισθοί και οι άνθρωποι αγοράζουν περισσότερα πράγματα", δήλωσε η Subramanian.

"Σήμερα μπορεί να είναι το χειρότερο περιβάλλον για τους επενδυτές μετοχών, επειδή οι μισθοί είναι σταθεροί και υψηλοί, οι τιμές πέφτουν και η ζήτηση αρχίζει να φθίνει".

Στο επίκεντρο η υψηλή κεφαλαιοποίηση

Η Bank of America ανέφερε επίσης ότι οι "ακόμα γεμάτες mega caps", οι οποίες σήκωσαν το μεγαλύτερο βάρος της πτώσης των μετοχών του 2022, μπορεί να ανακόψουν τα κέρδη της πλειοψηφίας των εταιρειών του δείκτη.

Η εκτίμηση της BofA έδειξε ότι ελλείψει των 50 μεγαλύτερων ονομάτων του S&P 500, οι αποτιμήσεις των υπόλοιπων 450 παραμένουν πλησίον των ιστορικών δεδομένων.

Εκτός της διάβρωσης των κερδών, η BofA επισήμανε τον εκδημοκρατισμό των επενδύσεων και το συνακόλουθο "φαινόμενο του πλούτου" που είχε παρατηρηθεί το 2021-22 ως έναν άλλο μεγάλο κίνδυνο για την αγορά το επόμενο έτος.

Το φαινόμενο του πλούτου είναι ένα συμπεριφορικό οικονομικό φαινόμενο που υποδηλώνει ότι οι καταναλωτές ξοδεύουν περισσότερα όσο αυξάνεται η αξία των περιουσιακών τους στοιχείων.

Χάθηκαν 22 τρισ.

Σύμφωνα με τα στοιχεία της BofA, περίπου 22 τρισ. δολάρια έχουν χαθεί στις χρηματοπιστωτικές αγορές φέτος, με αποτέλεσμα να εκτιμάται ότι η καταναλωτική αγοραστική δύναμη έχει πληγεί κατά 700 δισ. δολάρια.

"Ο εκδημοκρατισμός των επενδύσεων τα τελευταία χρόνια θα μπορούσε να ενισχύσει και να διευρύνει τον αρνητικό αντίκτυπο" στις αγορές και την οικονομία, κατά την άποψη της Bank of America.

Ο Subramanian σημείωσε ότι ενώ το 2022 αφορούσε τη Fed, το 2023 θα αφορά την πραγματική οικονομία.

Ενώ η BofA είναι πτωτική βραχυπρόθεσμα, η τράπεζα παραμένει ανοδική μακροπρόθεσμα και βλέπει τον S&P 500 να επιστρέφει 8% ετησίως κατά την επόμενη δεκαετία.

Η εταιρεία συμβουλεύει τους επενδυτές να επικεντρωθούν σε μαραθώνιο και όχι σε σπριντ.

Τοποθέτησε μάλιστα τις πιθανότητες να αποφέρει θετική απόδοση ο δείκτης αν ένας επενδυτής τον κρατήσει για μία ημέρα σε "λίγο περισσότερο από ένα κέρμα", ή 54%, ενώ η κατοχή του S&P 500 για τα επόμενα 10 χρόνια τοποθετεί τις πιθανότητες να βγάλει χρήματα στο 94%.

"Οι επενδυτές μετοχών θα πρέπει να παίζουν το μακροπρόθεσμο παιχνίδι αντί να επικεντρώνονται στους βραχυπρόθεσμους κινδύνους", δήλωσε ο Subramanian.

www.bankingnews.gr

Σχόλια αναγνωστών