Η επόμενη φάση σε ό,τι αφορά την πτώση της Δύσης συμβαίνει και σύντομα θα επιταχυνθεί, ανέφερε η GoldSwitzerland

«Τεκτονικές αλλαγές ενόψει» σε οικονομίες και αγορές εκτιμά ο ελβετικός επενδυτικός οίκος Gold Switzerland…

Ο λόγος; Οι περί ων ο λόγος μετατοπίσεις θα προκληθούν από σοβαρές κρίσεις χρέους σε ΗΠΑ και Ευρώπη, ενώ το «σενάριο» προβλέπει απότομη πτώση του δολαρίου και του ευρώ, με τον χρυσό να εμφανίζεται ως επενδυτικό καταφύγιο αλλά σε τιμή πολλαπλάσια από την τρέχουσα.

Η επόμενη φάση σε ό,τι αφορά την πτώση της Δύσης συμβαίνει και σύντομα θα επιταχυνθεί.

Σύμφωνα με την Gold Switzerland, η επιδείνωση έχει να κάνει με τις παράλογες κυρώσεις που έχουν επιβληθεί στη Ρωσία.

Αυτές οι κυρώσεις επηρεάζουν άσχημα την Ευρώπη και τις ΗΠΑ, παρότι για πολλούς αναλυτές ήταν κάτι προφανές.

«Οι Ρωμαίοι κατάλαβαν ότι το ελεύθερο εμπόριο ήταν απαραίτητο μεταξύ των χωρών που κατέκτησαν.

Αλλά τα μπλοκ της αμερικανικής διοίκησης έχουν τόσο τα χρήματα όσο και τη δυνατότητα να κάνουν trade of τις χώρες που δεν ευνοούν» αναφέρει ο ελβετικός οίκος.

Ωστόσο, η Δύση, σύμφωνα με τον ελβετικό οίκο, πυροβολεί το εαυτό της και τις συνέπειες τις βιώνουμε άπαντες.

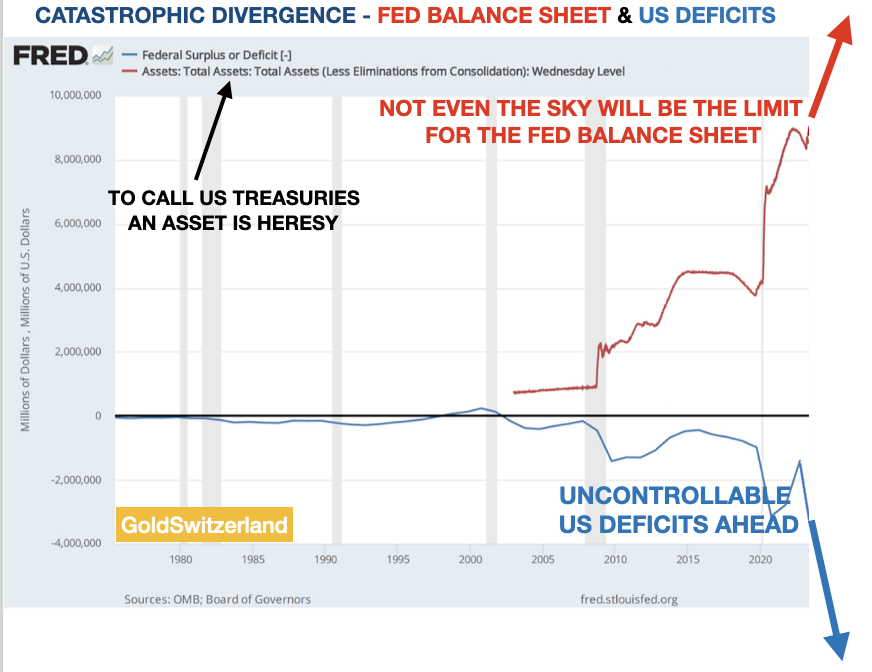

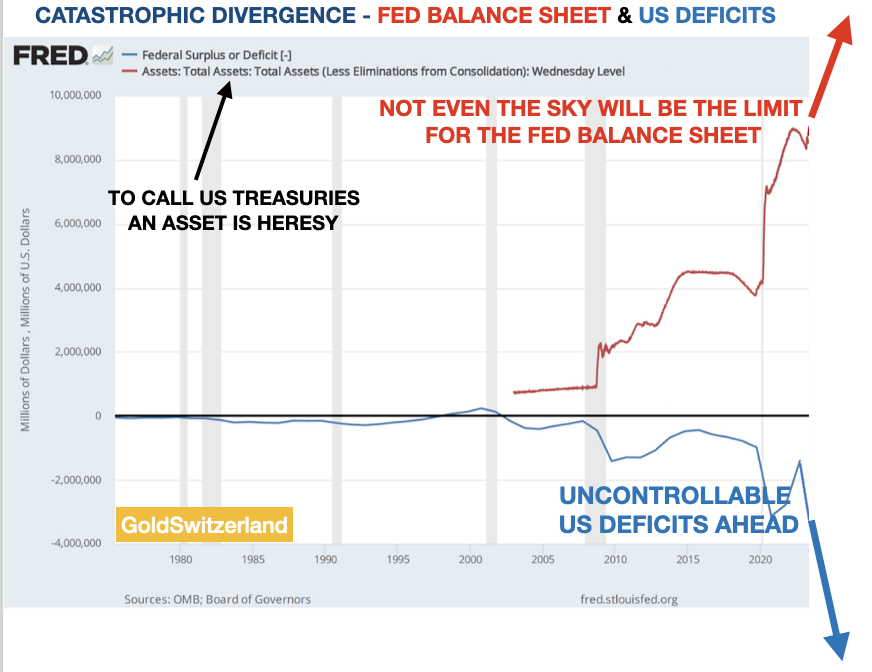

Καμία ξένη χώρα δεν θα θέλει να κρατήσει αμερικανικό χρέος ή δολάρια. Αυτό είναι ένα καταστροφικό πρόβλημα για τις ΗΠΑ, καθώς τα ελλείμματά τους θα αυξηθούν εκθετικά τα επόμενα χρόνια.

Επομένως, η επερχόμενη κρίση χρέους δεν θα είναι απλώς καταστροφή, αλλά μια βόμβα που θα εκτοξευτεί με υπερηχητική ταχύτητα.

Με τον θάνατο του πετροδολαρίου και την έκρηξη του αμερικανικού χρέους, υπάρχει μόνο μία λύση στον ορίζοντα για τις ΗΠΑ: η FED να τυπώσει χρήμα για να αγοράσει ομόλογα των ΗΠΑ.

Καταστροφική σπείρα θανάτου

Έτσι, η σπείρα του υψηλότερου χρέους, των υψηλότερων ελλειμμάτων, των περισσότερων ομολόγων, των υψηλότερων επιτοκίων και της πτώσης των τιμών των ομολόγων θα μετατραπεί σύντομα σε μια σπείρα ΘΑΝΑΤΟΥ.

Ακούγεται σαν χρεοκοπία… αλλά αυτή η λέξη μάλλον δεν θα χρησιμοποιηθεί ποτέ επίσημα.

Είναι δύσκολο να παραδεχτείς την ήττα ακόμα κι όταν σε κοιτάζει κατάματα!

Ναι, οι ΗΠΑ πιθανότατα θα μπερδέψουν την κατάσταση με τα CBDC (Ψηφιακά Νομίσματα της Κεντρικής Τράπεζας), αλλά επειδή αυτό είναι απλώς μια άλλη μορφή Fiat χρημάτων, στην καλύτερη περίπτωση θα αγοράσουν λίγο χρόνο.

Σε κάθε περίπτωση, το τελικό αποτέλεσμα θα είναι το ίδιο.

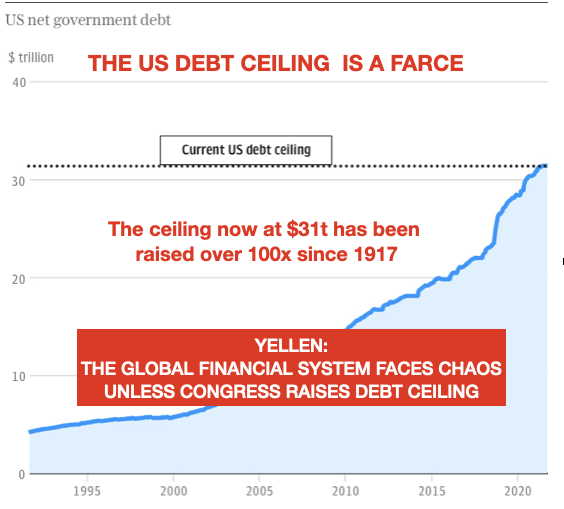

Η φάρσα του ανώτατου χρέους των ΗΠΑ ανήκει στο Broadway και όχι στη Wall Street

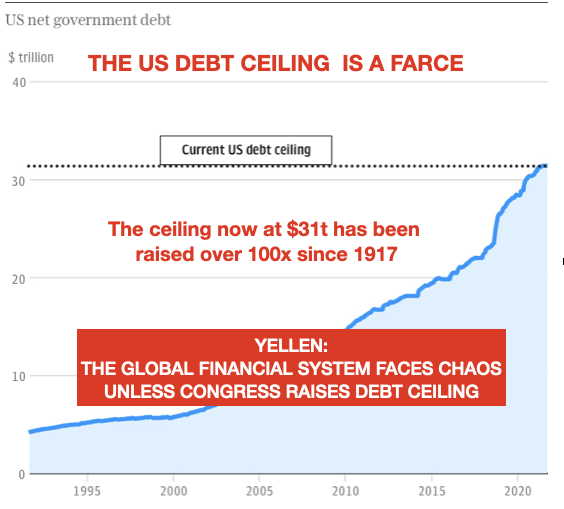

Το ανώτατο όριο του χρέους θεσπίστηκε το 1917 ως μέσο περιορισμού των αλόγιστων δαπανών από την κυβέρνηση των ΗΠΑ.

Συνεπώς, αυτή η παρωδία συνεχίζεται για πάνω από 106 χρόνια.

Κατά τη διάρκεια αυτής της περιόδου υπήρξε πλήρης περιφρόνηση στη δημοσιονομική πειθαρχία από την κυβερνώσα κυβέρνηση και το Κογκρέσο.

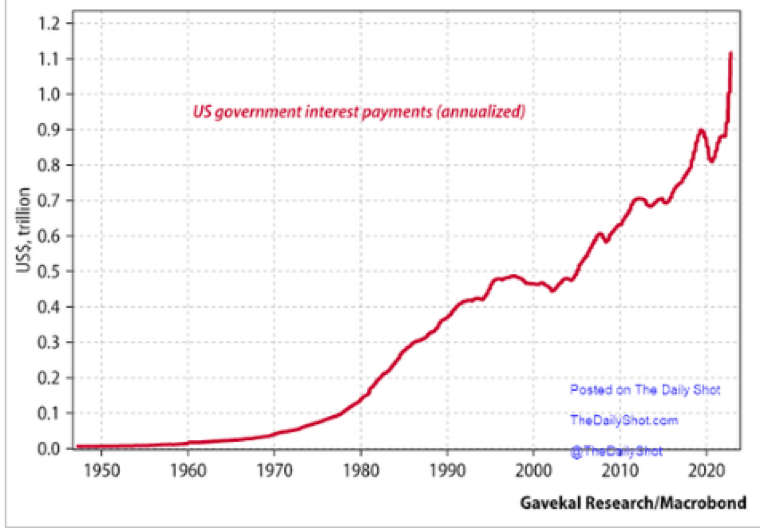

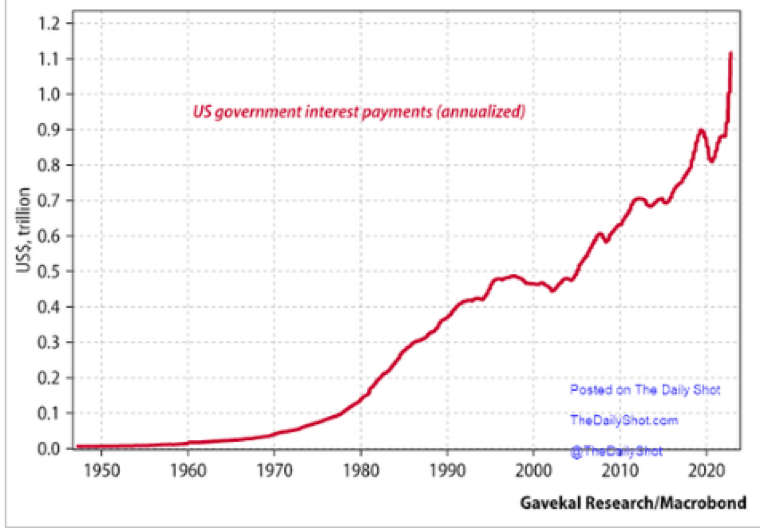

Το πρόβλημα δεν είναι μόνο το χρέος αλλά και το κόστος χρηματοδότησής του.

Το ετήσιο κόστος της χρηματοδότησης του ομοσπονδιακού χρέους είναι επί του παρόντος 1,1 τρισεκατομμύριο δολάρια.

Αν υποθέσουμε ότι το χρέος αυξάνεται στα 40 τρισεκατομμύρια δολάρια μέσα σε 2 χρόνια, το κόστος των τόκων (5%) θα ήταν 2 τρισεκατομμύρια δολάρια.

Αυτό το ποσοστό θα αντιστοιχούσε στο 43% των τρεχόντων φορολογικών εσόδων.

Καθώς όμως η οικονομία επιδεινώνεται, οι τόκοι θα ξεπεράσουν εύκολα το 50% των φορολογικών εσόδων.

Και αυτό είναι στο 5%, το οποίο πιθανότατα θα είναι πολύ χαμηλό καθώς ο πληθωρισμός αυξάνεται και η Fed χάνει τον έλεγχο των επιτοκίων.

Επομένως, υπάρχει ένα τρομερό σενάριο και αυτό σίγουρα δεν είναι το χειρότερο σενάριο.

Η Fed είναι μεταξύ ενός βράχου και σκληρού τόπου

Η Fed και η κυβέρνηση των ΗΠΑ θα βρίσκονται μεταξύ Σκύλλας και Χάρυβδης (Rock and a Hard Place), έως ότου το χρηματοπιστωτικό σύστημα και η οικονομία αρχίζει να δέχεται ολοένα και πιο σκληρά χτυπήματα, καταρρέοντας όπως κάθε νομισματικό σύστημα στην ιστορία.

Προφανώς η υπόλοιπη Δύση, συμπεριλαμβανομένης μιας εξαιρετικά αδύναμης Ευρώπης, θα ακολουθήσει τις ΗΠΑ.

Οι αναδυόμενες δυνάμεις των χωρών μελών των BRICS

Ολόκληρος ο κόσμος θα υποφέρει, αλλά τα πλούσια σε εμπορεύματα έθνη καθώς και τα λιγότερο χρεωμένα θα πορευτούν πολύ καλύτερα.

Δηλαδή, η Νότια Αμερική, η Μέση Ανατολή, η Ρωσία και η Ασία μάλλον θα τα πάνε καλύτερα.

Τα επεκτεινόμενα μπλοκ ισχύος των BRICS και SCO (Οργανισμός Συνεργασίας της Σαγκάης) θα αναδειχθούν ως ισχυρές δυνάμεις που θα καταλάβουν αυξανόμενο μέρος του παγκόσμιου εμπορίου.

Εκτός από μεγάλες πολιτικές και γεωπολιτικές ανατροπές, η Κίνα θα είναι το κυρίαρχο έθνος και το κύριο εργοστάσιο του κόσμου.

Η Ρωσία είναι επίσης πιθανό να μετατραπεί σε μια μεγάλη οικονομική δύναμη.

Με αποθέματα φυσικών πόρων 85 τρισεκατομμυρίων δολαρίων, υπάρχει σαφώς η δυνατότητα να συμβεί αυτό.

Αλλά το πολιτικό σύστημα της Ρωσίας πρέπει να «εκσυγχρονιστεί» ή να αναδιαρθρωθεί.

«Αυτό που περιγράφω παραπάνω είναι φυσικά δομικές αλλαγές που θα χρειαστούν χρόνο, πιθανώς δεκαετίες.

Αλλά είτε μας αρέσει είτε όχι, η πρώτη φάση, που είναι η πτώση της Δύσης θα μπορούσε να συμβεί πιο γρήγορα από ό,τι μας αρέσει» αναφέρει ο αναλυτής της Gold Switzerland.

Ένα νομισματικό σύστημα καταλήγει πάντα με μια έκρηξη χρέους

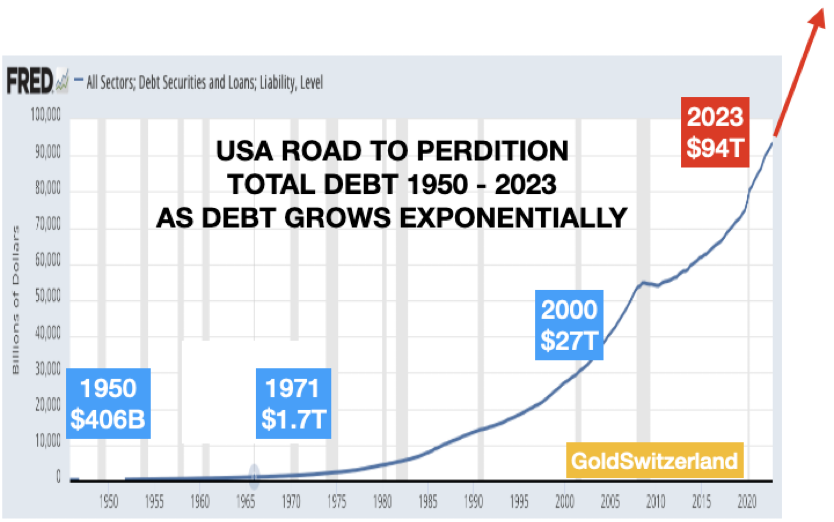

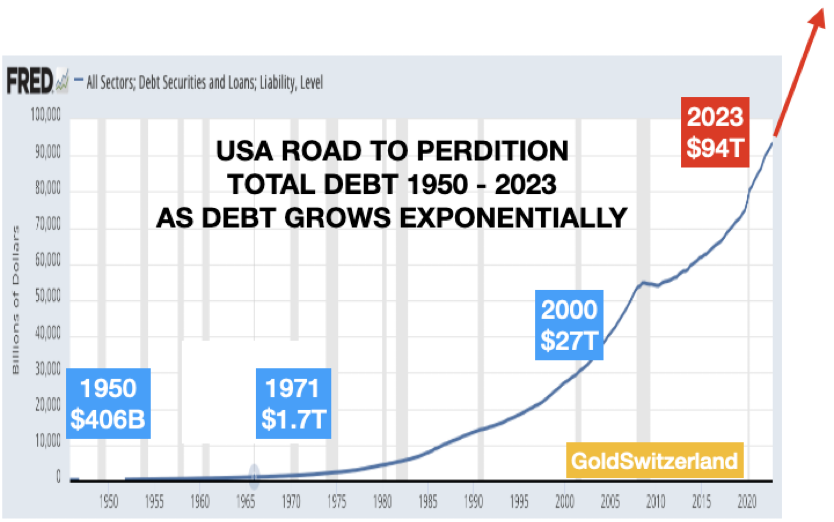

Το 1913, το συνολικό χρέος των ΗΠΑ ήταν αμελητέο ενώ το 1950 είχε αυξηθεί στα 406 δισεκατομμύρια δολάρια.

Όταν ο Nixon έκλεισε «το παράθυρο του χρυσού» το 1971, το χρέος ήταν 1,7 τρισεκατομμύρια δολάρια.

Στη συνέχεια η καμπύλη έχει γίνει όλο και πιο απότομη όπως δείχνει το παρακάτω γράφημα.

Από τον Σεπτέμβριο του 2019, όταν το αμερικανικό τραπεζικό σύστημα άρχισε να ραγίζει, η κρίση REPO μας είπε ότι υπήρχαν πραγματικά προβλήματα, αν και κανείς δεν ήθελε να το παραδεχτεί.

Βολικά για την κυβέρνηση των ΗΠΑ, η κρίση REPO έγινε κρίση Covid που ήταν μια πολύ καλύτερη δικαιολογία για την κυβέρνηση ώστε να τυπώνει απεριόριστα χρηματικά ποσά μαζί με τις τράπεζες.

Έτσι, μόλις σε αυτόν τον αιώνα, το συνολικό χρέος των ΗΠΑ αυξήθηκε από 27 τρισεκατομμύρια δολάρια σε 94 τρισεκατομμύρια δολάρια!

Θα δούμε ένα παρόμοιο εκθετικό μοτίβο σε σχέση με την επερχόμενη έκρηξη χρέους.

Αν υποθέσουμε ότι τα τελευταία 5 λεπτά της εκθετικής φάσης ξεκίνησαν τον Σεπτέμβριο του 2019, τότε το στάδιο ήταν γεμάτο μόνο 7% και τα επόμενα χρόνια θα αυξηθεί από 7% σε 100% ή 14 φορές από εδώ.

Αυτό προφανώς δεν συνιστά απόδειξη, αλλά δείχνει ότι το χρέος των ΗΠΑ θα μπορούσε να εκραγεί.

Ας ρίξουμε λοιπόν μια γρήγορη ματιά σε μερικούς παράγοντες που θα προκαλέσουν την έκρηξη του χρέους:

Πτωχεύσεις τραπεζών

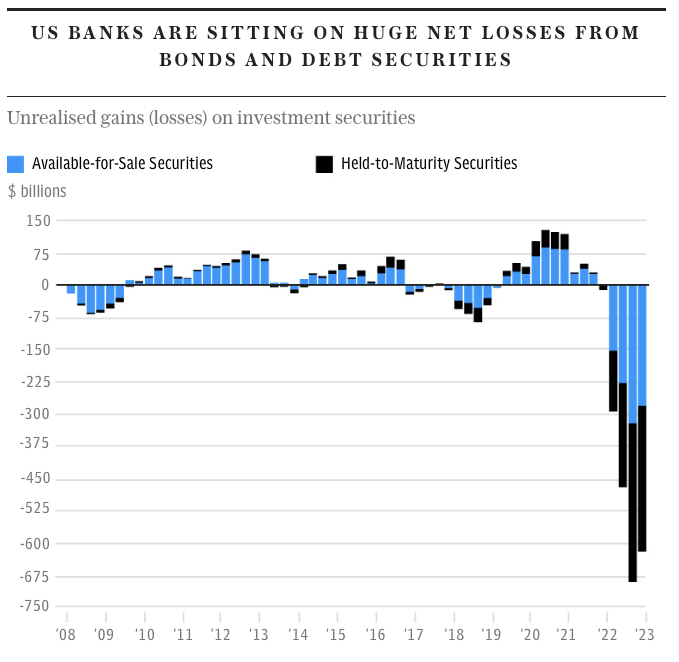

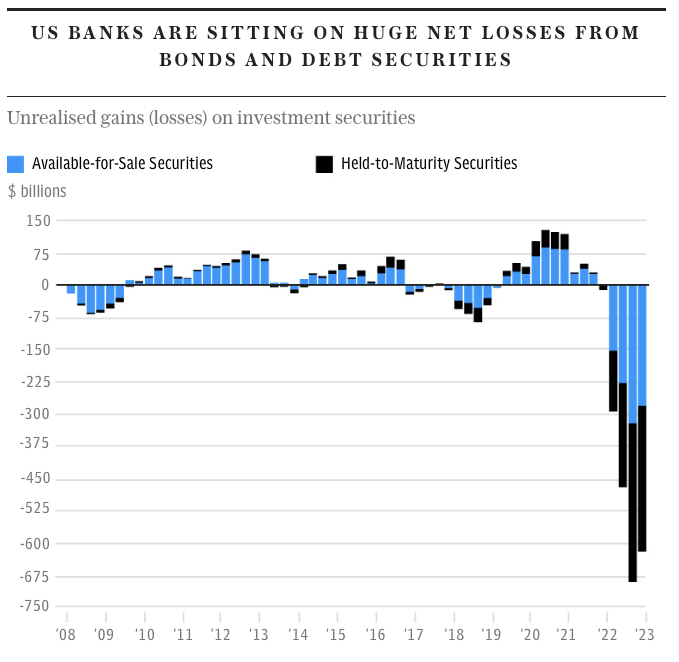

Μια έκθεση του Ινστιτούτου Hoover υπολογίζει ότι περισσότερες από 2.315 τράπεζες των ΗΠΑ έχουν επί του παρόντος περιουσιακά στοιχεία αξίας μικρότερης από τις υποχρεώσεις τους.

Η αξία των δανειακών τους χαρτοφυλακίων στην αγορά είναι 2 τρισεκατομμύρια δολάρια χαμηλότερη από τη λογιστική αξία.

Και να θυμάστε ότι αυτό ήταν εκτίμηση πριν από την ΠΡΑΓΜΑΤΙΚΗ πτώση των αξιών των περιουσιακών στοιχείων που πρόκειται να έρθει ακόμη.

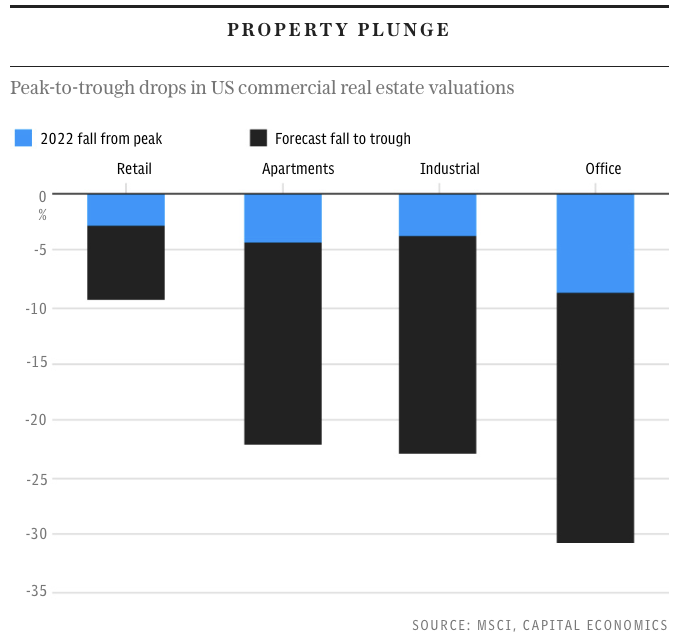

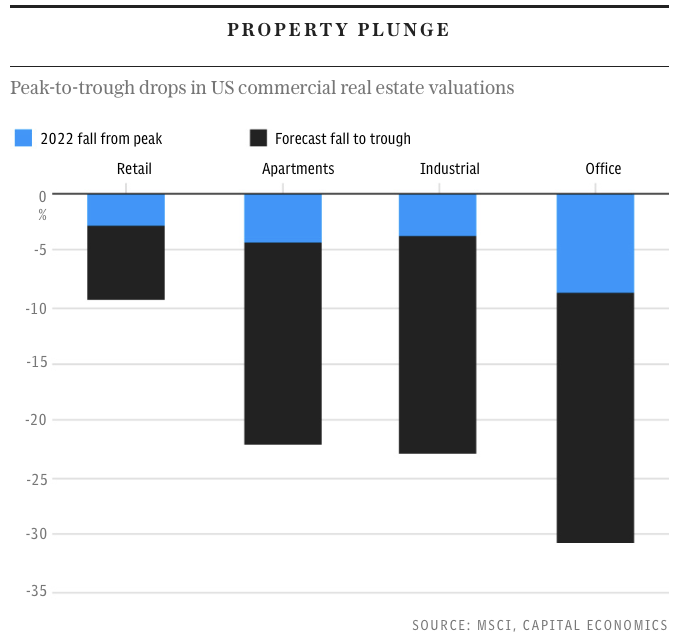

Σημειώνεται πως η αμερικανική κτηματαγορά επίσης παραπαίει.

Συνεπώς, οι τέσσερις αμερικανικές τράπεζες που υπέστησαν ζημία είναι μόνο η αρχή.

Και ουδείς πρέπει να πιστέψει ότι η κατάσταση αυτή αφορά μόνο τις μικρές τράπεζες.

Οι μεγαλύτερες τράπεζες θα ακολουθήσουν την ίδια διαδρομή.

Κατά τη διάρκεια της κρίσης των subprime του 2006-9, τα προγράμματα διάσωσης ήταν ο κανόνας.

Αλλά εκείνη την εποχή, ειπώθηκε ότι η επόμενη κρίση θα περιελάμβανε bail-ins.

Ωστόσο, όπως έχουμε δει μέχρι στιγμής στις ΗΠΑ, δεν υπήρχαν bail-ins.

Είναι σαφές ότι η κυβέρνηση και η Fed ανησυχούσαν για μια συστημική κρίση και δεν είχαν τη δυνατότητα να διασώσουν ούτε τους ασφαλισμένους πελάτες των τραπεζών.

«Καθώς η κρίση εξαπλώνεται, αμφιβάλλω ότι οι τραπεζικοί καταθέτες θα τύχουν επιεικούς μεταχείρισης.

Ούτε το FDIC, ούτε η κυβέρνηση μπορούν να αντέξουν οικονομικά τη διάσωση των πάντων.

Αντίθετα, θα δοθεί στους καταθέτες μια προσφορά που δεν θα μπορούν να αρνηθούν, η οποία είναι υποχρεωτική αγορά ομολόγων των ΗΠΑ ίση με το πιστωτικό τους υπόλοιπο».

Ο ευρωπαϊκός τραπεζικός τομέας βρίσκεται σε ακόμη χειρότερη κατάσταση από τον αμερικανικό.

Οι ευρωπαϊκές τράπεζες αντιμετωπίζουν μεγάλες απώλειες από χαρτοφυλάκια ομολόγων που αποκτήθηκαν όταν τα επιτόκια ήταν αρνητικά.

Κανείς δεν γνωρίζει σε αυτό το στάδιο το μέγεθος των απωλειών, που είναι πιθανό να αποδειχθούν σημαντικές.

Τόσο στα εμπορικά ακίνητα όσο και στις κατοικίες, η κατάσταση είναι χειρότερη στην Ευρώπη από ό,τι στις ΗΠΑ, καθώς οι ευρωπαϊκές τράπεζες χρηματοδοτούν απευθείας οι ίδιες τα περισσότερα από αυτά τα δάνεια, συμπεριλαμβανομένων στεγαστικών δανείων ύψους 4 τρισεκατομμυρίων ευρώ.

Οι τράπεζες παρουσιάζουν επίσης μια αναντιστοιχία μεταξύ των χαμηλών επιτοκίων που λαμβάνουν για στεγαστικά δάνεια έναντι των υψηλών επιτοκίων που καταβάλλονται για τη χρηματοδότησή τους.

Ο πρώην διοικητής της Τράπεζας της Γαλλίας και πρώην επικεφαλής του ΔΝΤ, Jacques de Larosière κατηγορεί τις αρχές ότι υπονόμευσαν το ιδιωτικό τραπεζικό σύστημα με διαταραγμένους όγκους QE, που είχε γίνει τοξικό:

«Οι κεντρικές τράπεζες παραδίδουν μαθήματα για το πώς μπορεί κανείς να προκαλέσει μια οικονομική κρίση»

Εάν προσθέσουμε τις μη χρηματοδοτούμενες υποχρεώσεις και το σύνολο των εκκρεμών παραγώγων στο παγκόσμιο χρέος, φτάνουμε σε περίπου 3 τετράκις δολάρια:

«Αυτό είναι! Το χρηματοπιστωτικό σύστημα έχει καταρρεύσει.

Δυστυχώς, το δυτικό χρηματοπιστωτικό σύστημα είναι τώρα τόσο μεγάλο για να σώσει όσο και πολύ μεγάλο για να αποτύχει.

Ωστόσο, όλα τα άλογα του βασιλιά και όλοι οι άνδρες του βασιλιά δεν μπορούν να το σώσουν.

Και αν το σύστημα είναι πολύ μεγάλο για να αποτύχει, θα έχει τρομερές συνέπειες» καταλήγει η Gold Switzerland.

www.bankingnews.gr

Ο λόγος; Οι περί ων ο λόγος μετατοπίσεις θα προκληθούν από σοβαρές κρίσεις χρέους σε ΗΠΑ και Ευρώπη, ενώ το «σενάριο» προβλέπει απότομη πτώση του δολαρίου και του ευρώ, με τον χρυσό να εμφανίζεται ως επενδυτικό καταφύγιο αλλά σε τιμή πολλαπλάσια από την τρέχουσα.

Η επόμενη φάση σε ό,τι αφορά την πτώση της Δύσης συμβαίνει και σύντομα θα επιταχυνθεί.

Σύμφωνα με την Gold Switzerland, η επιδείνωση έχει να κάνει με τις παράλογες κυρώσεις που έχουν επιβληθεί στη Ρωσία.

Αυτές οι κυρώσεις επηρεάζουν άσχημα την Ευρώπη και τις ΗΠΑ, παρότι για πολλούς αναλυτές ήταν κάτι προφανές.

«Οι Ρωμαίοι κατάλαβαν ότι το ελεύθερο εμπόριο ήταν απαραίτητο μεταξύ των χωρών που κατέκτησαν.

Αλλά τα μπλοκ της αμερικανικής διοίκησης έχουν τόσο τα χρήματα όσο και τη δυνατότητα να κάνουν trade of τις χώρες που δεν ευνοούν» αναφέρει ο ελβετικός οίκος.

Ωστόσο, η Δύση, σύμφωνα με τον ελβετικό οίκο, πυροβολεί το εαυτό της και τις συνέπειες τις βιώνουμε άπαντες.

Καμία ξένη χώρα δεν θα θέλει να κρατήσει αμερικανικό χρέος ή δολάρια. Αυτό είναι ένα καταστροφικό πρόβλημα για τις ΗΠΑ, καθώς τα ελλείμματά τους θα αυξηθούν εκθετικά τα επόμενα χρόνια.

Επομένως, η επερχόμενη κρίση χρέους δεν θα είναι απλώς καταστροφή, αλλά μια βόμβα που θα εκτοξευτεί με υπερηχητική ταχύτητα.

Με τον θάνατο του πετροδολαρίου και την έκρηξη του αμερικανικού χρέους, υπάρχει μόνο μία λύση στον ορίζοντα για τις ΗΠΑ: η FED να τυπώσει χρήμα για να αγοράσει ομόλογα των ΗΠΑ.

Καταστροφική σπείρα θανάτου

Έτσι, η σπείρα του υψηλότερου χρέους, των υψηλότερων ελλειμμάτων, των περισσότερων ομολόγων, των υψηλότερων επιτοκίων και της πτώσης των τιμών των ομολόγων θα μετατραπεί σύντομα σε μια σπείρα ΘΑΝΑΤΟΥ.

Ακούγεται σαν χρεοκοπία… αλλά αυτή η λέξη μάλλον δεν θα χρησιμοποιηθεί ποτέ επίσημα.

Είναι δύσκολο να παραδεχτείς την ήττα ακόμα κι όταν σε κοιτάζει κατάματα!

Ναι, οι ΗΠΑ πιθανότατα θα μπερδέψουν την κατάσταση με τα CBDC (Ψηφιακά Νομίσματα της Κεντρικής Τράπεζας), αλλά επειδή αυτό είναι απλώς μια άλλη μορφή Fiat χρημάτων, στην καλύτερη περίπτωση θα αγοράσουν λίγο χρόνο.

Σε κάθε περίπτωση, το τελικό αποτέλεσμα θα είναι το ίδιο.

Η φάρσα του ανώτατου χρέους των ΗΠΑ ανήκει στο Broadway και όχι στη Wall Street

Το ανώτατο όριο του χρέους θεσπίστηκε το 1917 ως μέσο περιορισμού των αλόγιστων δαπανών από την κυβέρνηση των ΗΠΑ.

Συνεπώς, αυτή η παρωδία συνεχίζεται για πάνω από 106 χρόνια.

Κατά τη διάρκεια αυτής της περιόδου υπήρξε πλήρης περιφρόνηση στη δημοσιονομική πειθαρχία από την κυβερνώσα κυβέρνηση και το Κογκρέσο.

Το πρόβλημα δεν είναι μόνο το χρέος αλλά και το κόστος χρηματοδότησής του.

Το ετήσιο κόστος της χρηματοδότησης του ομοσπονδιακού χρέους είναι επί του παρόντος 1,1 τρισεκατομμύριο δολάρια.

Αν υποθέσουμε ότι το χρέος αυξάνεται στα 40 τρισεκατομμύρια δολάρια μέσα σε 2 χρόνια, το κόστος των τόκων (5%) θα ήταν 2 τρισεκατομμύρια δολάρια.

Αυτό το ποσοστό θα αντιστοιχούσε στο 43% των τρεχόντων φορολογικών εσόδων.

Καθώς όμως η οικονομία επιδεινώνεται, οι τόκοι θα ξεπεράσουν εύκολα το 50% των φορολογικών εσόδων.

Και αυτό είναι στο 5%, το οποίο πιθανότατα θα είναι πολύ χαμηλό καθώς ο πληθωρισμός αυξάνεται και η Fed χάνει τον έλεγχο των επιτοκίων.

Επομένως, υπάρχει ένα τρομερό σενάριο και αυτό σίγουρα δεν είναι το χειρότερο σενάριο.

Η Fed είναι μεταξύ ενός βράχου και σκληρού τόπου

Η Fed και η κυβέρνηση των ΗΠΑ θα βρίσκονται μεταξύ Σκύλλας και Χάρυβδης (Rock and a Hard Place), έως ότου το χρηματοπιστωτικό σύστημα και η οικονομία αρχίζει να δέχεται ολοένα και πιο σκληρά χτυπήματα, καταρρέοντας όπως κάθε νομισματικό σύστημα στην ιστορία.

Προφανώς η υπόλοιπη Δύση, συμπεριλαμβανομένης μιας εξαιρετικά αδύναμης Ευρώπης, θα ακολουθήσει τις ΗΠΑ.

Οι αναδυόμενες δυνάμεις των χωρών μελών των BRICS

Ολόκληρος ο κόσμος θα υποφέρει, αλλά τα πλούσια σε εμπορεύματα έθνη καθώς και τα λιγότερο χρεωμένα θα πορευτούν πολύ καλύτερα.

Δηλαδή, η Νότια Αμερική, η Μέση Ανατολή, η Ρωσία και η Ασία μάλλον θα τα πάνε καλύτερα.

Τα επεκτεινόμενα μπλοκ ισχύος των BRICS και SCO (Οργανισμός Συνεργασίας της Σαγκάης) θα αναδειχθούν ως ισχυρές δυνάμεις που θα καταλάβουν αυξανόμενο μέρος του παγκόσμιου εμπορίου.

Εκτός από μεγάλες πολιτικές και γεωπολιτικές ανατροπές, η Κίνα θα είναι το κυρίαρχο έθνος και το κύριο εργοστάσιο του κόσμου.

Η Ρωσία είναι επίσης πιθανό να μετατραπεί σε μια μεγάλη οικονομική δύναμη.

Με αποθέματα φυσικών πόρων 85 τρισεκατομμυρίων δολαρίων, υπάρχει σαφώς η δυνατότητα να συμβεί αυτό.

Αλλά το πολιτικό σύστημα της Ρωσίας πρέπει να «εκσυγχρονιστεί» ή να αναδιαρθρωθεί.

«Αυτό που περιγράφω παραπάνω είναι φυσικά δομικές αλλαγές που θα χρειαστούν χρόνο, πιθανώς δεκαετίες.

Αλλά είτε μας αρέσει είτε όχι, η πρώτη φάση, που είναι η πτώση της Δύσης θα μπορούσε να συμβεί πιο γρήγορα από ό,τι μας αρέσει» αναφέρει ο αναλυτής της Gold Switzerland.

Ένα νομισματικό σύστημα καταλήγει πάντα με μια έκρηξη χρέους

Το 1913, το συνολικό χρέος των ΗΠΑ ήταν αμελητέο ενώ το 1950 είχε αυξηθεί στα 406 δισεκατομμύρια δολάρια.

Όταν ο Nixon έκλεισε «το παράθυρο του χρυσού» το 1971, το χρέος ήταν 1,7 τρισεκατομμύρια δολάρια.

Στη συνέχεια η καμπύλη έχει γίνει όλο και πιο απότομη όπως δείχνει το παρακάτω γράφημα.

Από τον Σεπτέμβριο του 2019, όταν το αμερικανικό τραπεζικό σύστημα άρχισε να ραγίζει, η κρίση REPO μας είπε ότι υπήρχαν πραγματικά προβλήματα, αν και κανείς δεν ήθελε να το παραδεχτεί.

Βολικά για την κυβέρνηση των ΗΠΑ, η κρίση REPO έγινε κρίση Covid που ήταν μια πολύ καλύτερη δικαιολογία για την κυβέρνηση ώστε να τυπώνει απεριόριστα χρηματικά ποσά μαζί με τις τράπεζες.

Έτσι, μόλις σε αυτόν τον αιώνα, το συνολικό χρέος των ΗΠΑ αυξήθηκε από 27 τρισεκατομμύρια δολάρια σε 94 τρισεκατομμύρια δολάρια!

Θα δούμε ένα παρόμοιο εκθετικό μοτίβο σε σχέση με την επερχόμενη έκρηξη χρέους.

Αν υποθέσουμε ότι τα τελευταία 5 λεπτά της εκθετικής φάσης ξεκίνησαν τον Σεπτέμβριο του 2019, τότε το στάδιο ήταν γεμάτο μόνο 7% και τα επόμενα χρόνια θα αυξηθεί από 7% σε 100% ή 14 φορές από εδώ.

Αυτό προφανώς δεν συνιστά απόδειξη, αλλά δείχνει ότι το χρέος των ΗΠΑ θα μπορούσε να εκραγεί.

Ας ρίξουμε λοιπόν μια γρήγορη ματιά σε μερικούς παράγοντες που θα προκαλέσουν την έκρηξη του χρέους:

Πτωχεύσεις τραπεζών

Μια έκθεση του Ινστιτούτου Hoover υπολογίζει ότι περισσότερες από 2.315 τράπεζες των ΗΠΑ έχουν επί του παρόντος περιουσιακά στοιχεία αξίας μικρότερης από τις υποχρεώσεις τους.

Η αξία των δανειακών τους χαρτοφυλακίων στην αγορά είναι 2 τρισεκατομμύρια δολάρια χαμηλότερη από τη λογιστική αξία.

Και να θυμάστε ότι αυτό ήταν εκτίμηση πριν από την ΠΡΑΓΜΑΤΙΚΗ πτώση των αξιών των περιουσιακών στοιχείων που πρόκειται να έρθει ακόμη.

Σημειώνεται πως η αμερικανική κτηματαγορά επίσης παραπαίει.

Συνεπώς, οι τέσσερις αμερικανικές τράπεζες που υπέστησαν ζημία είναι μόνο η αρχή.

Και ουδείς πρέπει να πιστέψει ότι η κατάσταση αυτή αφορά μόνο τις μικρές τράπεζες.

Οι μεγαλύτερες τράπεζες θα ακολουθήσουν την ίδια διαδρομή.

Κατά τη διάρκεια της κρίσης των subprime του 2006-9, τα προγράμματα διάσωσης ήταν ο κανόνας.

Αλλά εκείνη την εποχή, ειπώθηκε ότι η επόμενη κρίση θα περιελάμβανε bail-ins.

Ωστόσο, όπως έχουμε δει μέχρι στιγμής στις ΗΠΑ, δεν υπήρχαν bail-ins.

Είναι σαφές ότι η κυβέρνηση και η Fed ανησυχούσαν για μια συστημική κρίση και δεν είχαν τη δυνατότητα να διασώσουν ούτε τους ασφαλισμένους πελάτες των τραπεζών.

«Καθώς η κρίση εξαπλώνεται, αμφιβάλλω ότι οι τραπεζικοί καταθέτες θα τύχουν επιεικούς μεταχείρισης.

Ούτε το FDIC, ούτε η κυβέρνηση μπορούν να αντέξουν οικονομικά τη διάσωση των πάντων.

Αντίθετα, θα δοθεί στους καταθέτες μια προσφορά που δεν θα μπορούν να αρνηθούν, η οποία είναι υποχρεωτική αγορά ομολόγων των ΗΠΑ ίση με το πιστωτικό τους υπόλοιπο».

Ο ευρωπαϊκός τραπεζικός τομέας βρίσκεται σε ακόμη χειρότερη κατάσταση από τον αμερικανικό.

Οι ευρωπαϊκές τράπεζες αντιμετωπίζουν μεγάλες απώλειες από χαρτοφυλάκια ομολόγων που αποκτήθηκαν όταν τα επιτόκια ήταν αρνητικά.

Κανείς δεν γνωρίζει σε αυτό το στάδιο το μέγεθος των απωλειών, που είναι πιθανό να αποδειχθούν σημαντικές.

Τόσο στα εμπορικά ακίνητα όσο και στις κατοικίες, η κατάσταση είναι χειρότερη στην Ευρώπη από ό,τι στις ΗΠΑ, καθώς οι ευρωπαϊκές τράπεζες χρηματοδοτούν απευθείας οι ίδιες τα περισσότερα από αυτά τα δάνεια, συμπεριλαμβανομένων στεγαστικών δανείων ύψους 4 τρισεκατομμυρίων ευρώ.

Οι τράπεζες παρουσιάζουν επίσης μια αναντιστοιχία μεταξύ των χαμηλών επιτοκίων που λαμβάνουν για στεγαστικά δάνεια έναντι των υψηλών επιτοκίων που καταβάλλονται για τη χρηματοδότησή τους.

Ο πρώην διοικητής της Τράπεζας της Γαλλίας και πρώην επικεφαλής του ΔΝΤ, Jacques de Larosière κατηγορεί τις αρχές ότι υπονόμευσαν το ιδιωτικό τραπεζικό σύστημα με διαταραγμένους όγκους QE, που είχε γίνει τοξικό:

«Οι κεντρικές τράπεζες παραδίδουν μαθήματα για το πώς μπορεί κανείς να προκαλέσει μια οικονομική κρίση»

Εάν προσθέσουμε τις μη χρηματοδοτούμενες υποχρεώσεις και το σύνολο των εκκρεμών παραγώγων στο παγκόσμιο χρέος, φτάνουμε σε περίπου 3 τετράκις δολάρια:

«Αυτό είναι! Το χρηματοπιστωτικό σύστημα έχει καταρρεύσει.

Δυστυχώς, το δυτικό χρηματοπιστωτικό σύστημα είναι τώρα τόσο μεγάλο για να σώσει όσο και πολύ μεγάλο για να αποτύχει.

Ωστόσο, όλα τα άλογα του βασιλιά και όλοι οι άνδρες του βασιλιά δεν μπορούν να το σώσουν.

Και αν το σύστημα είναι πολύ μεγάλο για να αποτύχει, θα έχει τρομερές συνέπειες» καταλήγει η Gold Switzerland.

www.bankingnews.gr

Σχόλια αναγνωστών