Φυσικά, εάν τα hedge funds αρχίσουν να κάνουν ντάμπινγκ στα IOU του θείου Sam, οι αποδόσεις και τα επιτόκια τους θα κινηθούν επικίνδυνα υψηλότερα (ακριβά), πράγμα που σημαίνει ότι η θεία Fed θα πρέπει να κάνει ό,τι έκανε το 2019/2020.

Να προετοιμαστούμε για χρόνια οικονομικής καταστροφής, αναφέρει σε πρόσφατο report της η Gold Switzerland, το οποίο σας παρουσιάζει το Bankingnews, προσθέτοντας ότι τα περιουσιακά στοιχεία-φούσκα, μετοχές, ομόλογα και δολάριο, που συγκρατούνταν μέχρι τώρα μόνον τεχνηέντως, θα καταρρεύσουν – μέχρι να επέμβει ξανά η Fed…

Και τότε αυτοί που θα επωφεληθούν θα είναι οι ελεύθεροι σκοπευτές των hedge funds... οι οποίοι θα αγοράσουν τα πάντα με discount.

Ειδικότερα, όπως επισημαίνει ο ελβετικός οίκος, «δεν ήμασταν ούτε οι πρώτοι ούτε οι τελευταίοι που συνειδητοποιήσαμε ότι η αύξηση των επιτοκιών θα αρχίσει να σπάει πράγματα…».

Οι περισσότεροι από εμάς έχουμε βιώσει τα καταστροφικά πιστωτικά γεγονότα στην κρίση των repo στα τέλη του 2019, την κατάρρευση του δολαρίου τον Μάρτιο του 2020, την έκρηξη στα βρετανικά ομόλογα τον Οκτωβρίου του 2022 και, φυσικά, την τραπεζική κρίση τον Μαρτίου του 2023.

Και πίσω, κάτω, πάνω και κάτω από καθεμία από αυτές τις καταστροφές βρίσκεται ένας σαστισμένος κεντρικός τραπεζίτης.

Έρχεται και άλλο «σπάσιμο»…

Αλλά, σύμφωνα με την GoldSwitzerland, έρχονται πολύ περισσότερα πράγματα για «σπάσιμο».

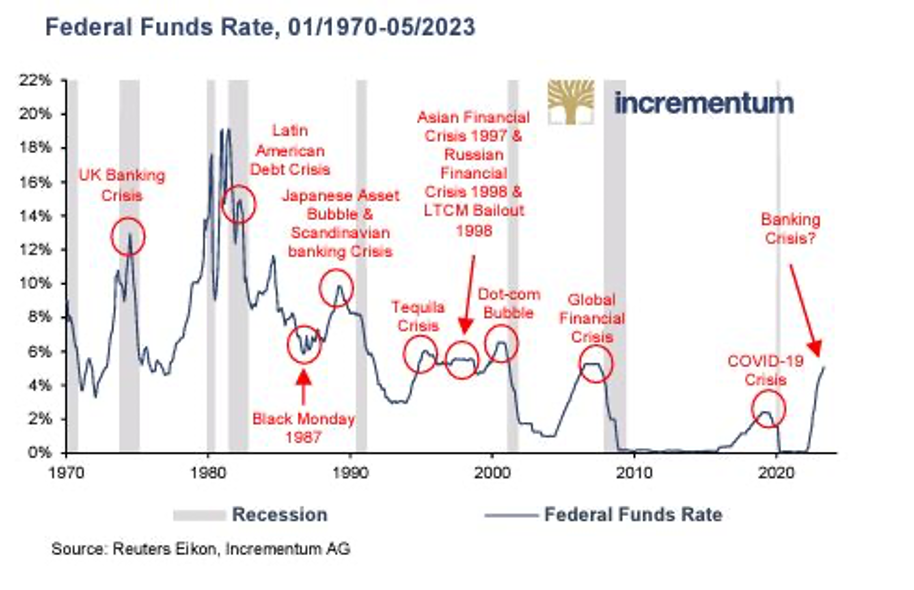

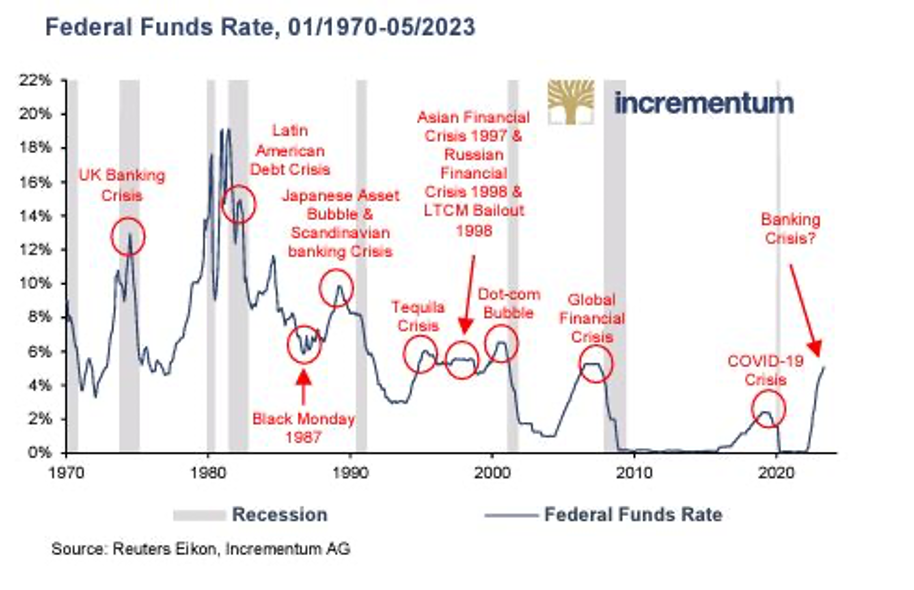

Όσον αφορά τις υφέσεις, τα δεδομένα είναι (και αντικειμενικά) άφθονα: Οι αυξανόμενοι ρυθμοί (κόκκινοι κύκλοι κάτω) τείνουν να συσχετίζονται άμεσα με τις υφέσεις, τόσο τις «μαλακές» όσο και τις «σκληρές» (γκρίζες γραμμές παρακάτω).

Ο Powell μπορεί να επαναπροσδιορίσει την ύφεση με λόγια, αλλά παρά τη διπλή του ομιλία γνωρίζει και αυτός ότι η ύφεση βρίσκεται ήδη κάτω από, ή τουλάχιστον, απευθείας από το αμερικανικό τόξο.

«Πάντα έλεγα ότι οι επιτοκιακές αυξήσεις ήταν ένα τέχνασμα για μια δήθεν “ήττα του πληθωρισμού”, ενώ στην πραγματικότητα ο πληθωρισμός και τα αρνητικά πραγματικά επιτόκια ήταν πάντα μέρος του ανεπίσημου σχεδίου να φουσκώσουν τμήματα του ανοιχτά ντροπιαστικό μπαρ του θείου Σαμ.

Ωστόσο, το πιο σημαντικό, το βαθύτερο κίνητρο του Powell (κατά τη γνώμη μου) για τις αυξήσεις επιτοκίων το 2022 έγινε για να δοθεί στη Fed κάτι να μειώσει μόλις γίνει ύφεση μαμούθ γίνει μαθηματικά αναμφισβήτητη» αναφέρει η GoldSwitzerland.

Το παρελθόν ως πρόλογος

Όπως και το 2018, όταν ο Powell προέβη σε προοδευτικές αυξήσεις επιτοκίων ταυτόχρονα με το QT (μείωση ισολογισμού της Fed μέσω ντάμπινγκ στην αγορά αμερικανικών ομολόγων), το τελικό αποτέλεσμα ήταν καταστροφικό (θυμηθείτε τον Δεκέμβριο του 2018 και τις ημέρες των ημερήσιων διακυμάνσεων της αγοράς, περίπου 10%).

Αυτή η καταστροφή ακολούθησε μια αναπόφευκτη/προβλεπόμενη «παύση» των επιτοκιακών αυξήσεων και, στη συνέχεια, περισσότερο QE (ποσοτική χαλάρωση).

Το σημερινό μοτίβο είναι αρκετά παρόμοιο.

Παρότι μια πολιτική ποσοτικής συρρίκνωσης που αφήνει το αποθεματικό ομολόγων της Fed να «ωριμάσει», αντί να απορρίπτεται στην ανοιχτή αγορά, διαφοροποιεί τις αυξήσεις επιτοκίων του 2022 από αυτές του 2018, στο τέλος οι επιτοκιακές αυξήσεις εν μέσω μια τεράστιας φούσκας χρέους θα τελειώσει με ακόμη μεγαλύτερο πόνο, αστάθεια (και, τελικά, QE) από ό,τι παρατηρήθηκε στην κατάρρευση του 2018-2019.

Αυτό το μοτίβο είναι εύκολο να το διαγνώσει κανείς μέσω της Realpolitik της αγοράς ομολόγων.

H αγορά ομολόγων…

Με τους πλέον απλοϊκούς όρους, ο θείος Σαμ (ΗΠΑ) επιβιώνει χάρη στα δάνεια που παίρνει, άρα χάρη στη δυνατότητα ανάληψης χρέους, όπερ σημαίνει ότι τα βγάζει πέρα από IOU (δηλαδή αμερικανικά ομόλογα - UST).

«Εάν κανείς δεν αγοράσει αυτά τα IOU, ο θείος Σαμ θα γκρεμιστεί από το σκαμπό του στο μπαρ σε μια λακκούβα με δάκρυα, καθώς η τιμή των αμερικανικών ομολόγων αναμένεται να υποχωρήσει έτι περαιτέρω και ως εκ τούτου οι αποδόσεις και τα επιτόκια θα αυξηθούν εξίσουν λόγω του πόνου τον οποίο θα προκαλέσουν οι τόκοι».

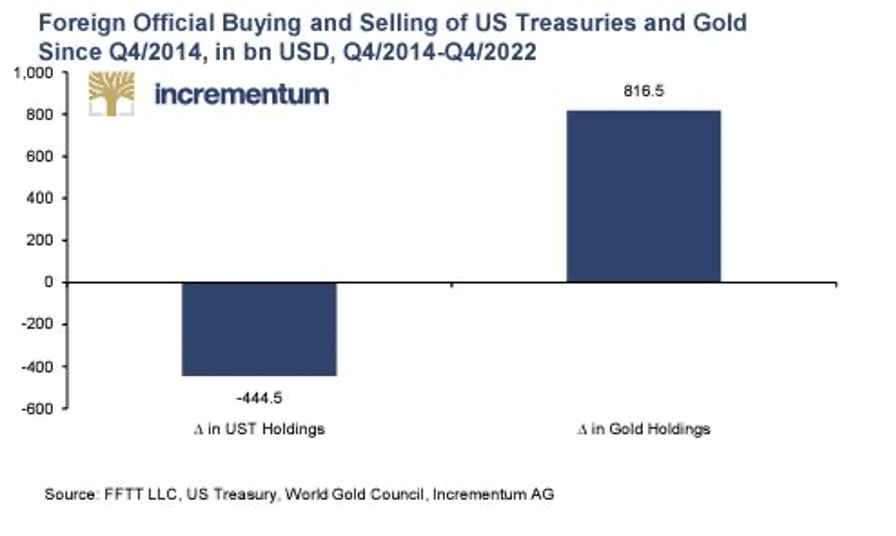

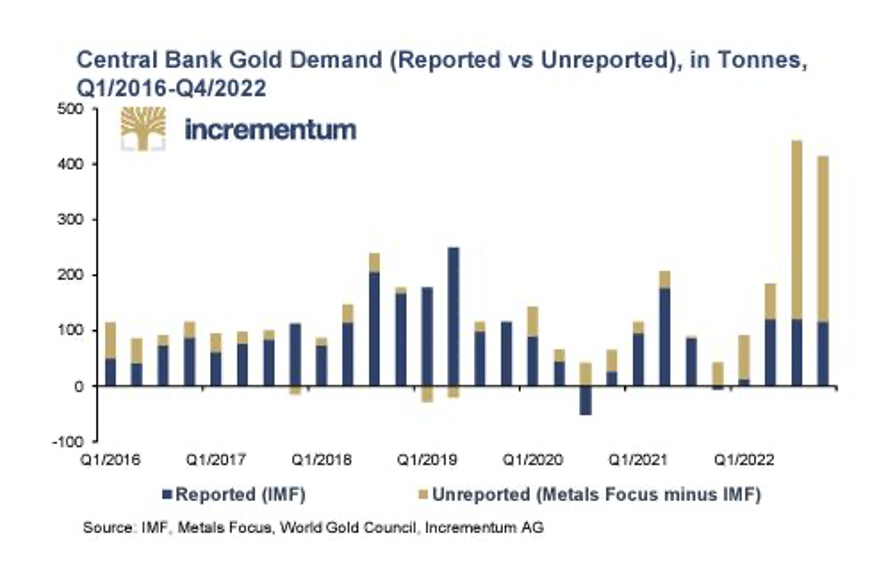

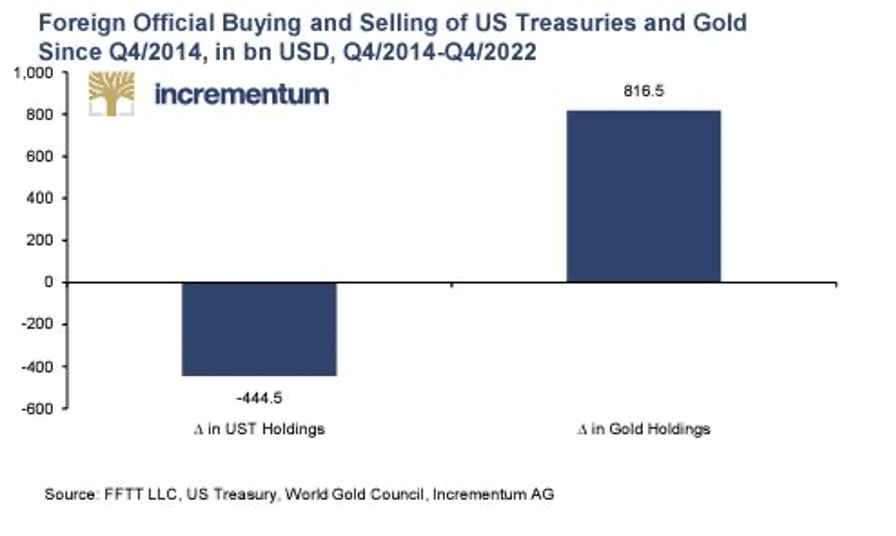

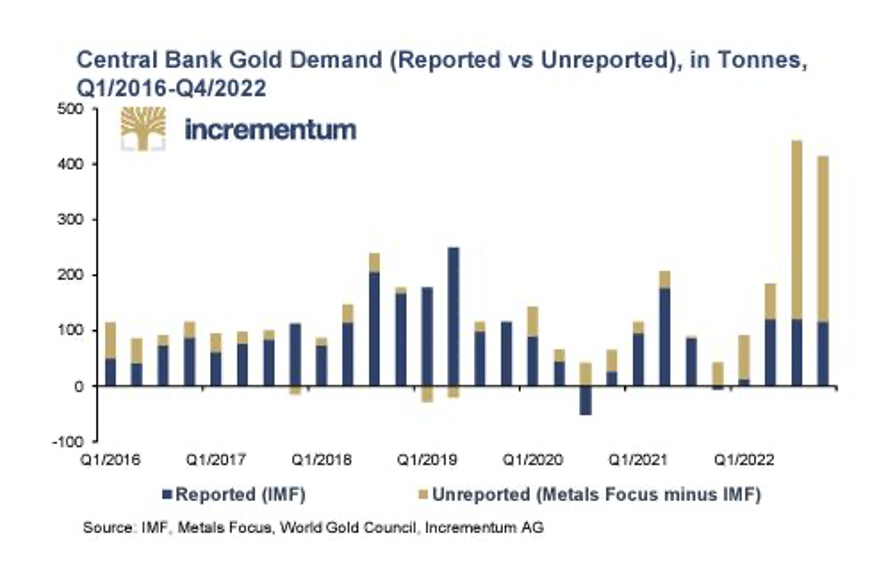

Και όπως υπενθυμίζει το 2022, αυτό το εργαλειοποιημένο δολάριο ΗΠΑ έκανε τους χειρότερους φόβους του θείου Σαμ να επαληθευτούν, καθώς ο κόσμος έκανε ντάμπινγκ στο UST την ίδια στιγμή που οι κεντρικές τράπεζες βούτηξαν, στην κυριολεξία, στην αγορά χρυσού.

Οι επόμενες κινήσεις

Περιττό να πούμε ότι αυτό το ντάμπινγκ ομολόγων τους τρομάζει όλους: από κορπορατιστές μέχρι τους τεχνοκράτες στο Υπουργείο Οικονομικών των ΗΠΑ και στη FOMC.

Αν δεν βρεθεί αγοραστής για τα IOU του «θείου Σαμ», το παιχνίδι έχει τελειώσει.

Και ποιος πιστεύετε ότι θα είναι αυτός ο αγοραστής; «Η Federal Reserve».

Και από πού θα προέλθουν τα χρήματα που χρειάζονται για την αγορά αυτών των μη αγαπημένων UST;

Από το κτίριο Eccles της Fed, μέσω του πατήματος ενός απλού κουμπιού.

Ωστόσο, από το «τώρα» μέχρι το τόσο αναμενόμενο QE μεσολαβεί πολύς δρόμος… λέει ο ελβετικός επενδυτικός οίκος.

Θα πρέπει να σπάσουν πολύ περισσότερα πράγματα, γεγονός το οποίο δείχνει πως θα δούμε τις αποπληθωριστικές δυνάμεις να εκτονώνονται προτού ακολουθήσει άλλη μία βαριά πληθωριστική πολιτική μέσω του τυπώματος νέου χρήματος.

«Για να το πούμε πιο απλά, οι μετοχές θα ανέβουν και μετά οι μετοχές θα αυξηθούν ξανά, καθώς το νόμισμα στο οποίο αποτιμώνται θα αρχίσει να μειώνεται όλο και περισσότερο από τους αποτυχημένους διαμορφωτές πολιτικής».

Λοιπόν, οι αγορές, και όχι ο Powell, μας το επιβεβαιώνουν αυτό.

Οι Αγορές

Μια σειρά από σημάδια προειδοποιούν για τον πόνο ο οποίος έρχεται…

Το γεγονός, για παράδειγμα, ότι βλέπουμε τα συμβόλαια μελλοντικής εκπλήρωσης του πετρελαίου να κινούνται προς χαμηλότερα επίπεδα παρά τις περικοπές ερείδεται στο ότι η αγορά αναμένει πτώση της ζήτησης και πτώση στο χρηματιστήριο, όπως ανέμενε και την αυγή μιας νέας ύφεσης στις αρχές του 2023.

Η αγορά συμβολαίων μελλοντικής εκπλήρωσης ευρωδολαρίου κραυγάζει επίσης για παρόμοια πτώση της αγοράς τους επόμενους μήνες.

Αλλά ίσως το πιο σημαντικό (ή προφανώς) σημάδι είναι ότι η αγορά συμβολαίων μελλοντικής εκπλήρωσης S&P είναι πλέον σε επίπεδα που ξεπερνούν το 2011 και πλησιάζουν τα επίπεδα του τέλους του 2007.

Γι’ αυτό και τα μεγάλα αγόρια στα hedge funds θα ποντάρουν πολύ εναντίον του S&P μέχρι να επέμβει ξανά ο πρόεδρος της Fed, Jerome Powell...

Εν ολίγοις: Το επόμενο πράγμα που θα «σπάσει» θα είναι οι μετοχές.

Ό,τι πάει πάνω μετά πάει κάτω…

Το χτύπημα το οποίο θα υποστούν οι μετοχές (που θα οφείλεται στις ακόμα περισσότερες χρεοκοπίες που έρχονται και τις αυξήσεις επιτοκίων) θα μπορούσε να είναι χειρότερο από το 2008.

Πάντως, «είναι η άποψή μου ότι τα hedge funds περιμένουν για να αγοράσουν χαμηλά και σαν ελεύθεροι σκοπευτές κρύβονται υπομονετικά πίσω από την αγορά ομολόγων.

Δηλαδή, συσσωρεύονται σε UST αρνητικής απόδοσης (δηλαδή, έχασαν πρόθυμα μια μικρή απόδοση), “περιουσιακό στοιχείο” που θα απορρίψουν γρήγορα για να αγοράσουν μετοχές με discount μόλις η χρηματιστηριακή αγορά πραγματοποιήσει γύρισμα σε πιο ανοδικά επίπεδα.

Εν μέσω αυτής της διαφαινόμενης αστάθειας (να αγοράσετε το VIX;), προβλέπω μια επακόλουθη μετακίνηση από τα αναιμικά ομόλογα και πίσω σε μετοχές με discount» λέει η GoldSwitzerland.

Φυσικά, εάν τα hedge funds αρχίσουν να κάνουν ντάμπινγκ στα IOU του θείου Sam, οι αποδόσεις και τα επιτόκια τους θα κινηθούν επικίνδυνα υψηλότερα (ακριβά), πράγμα που σημαίνει ότι η θεία Fed θα πρέπει να κάνει ό,τι έκανε το 2019/2020.

Ένα τέτοιο QE θα είναι καλό για τις μετοχές που πεθαίνουν, αλλά κακό για την εγγενή αγοραστική δύναμη ενός ολοένα πιο υποβαθμισμένου δολαρίου.

www.bankingnews.gr

Και τότε αυτοί που θα επωφεληθούν θα είναι οι ελεύθεροι σκοπευτές των hedge funds... οι οποίοι θα αγοράσουν τα πάντα με discount.

Ειδικότερα, όπως επισημαίνει ο ελβετικός οίκος, «δεν ήμασταν ούτε οι πρώτοι ούτε οι τελευταίοι που συνειδητοποιήσαμε ότι η αύξηση των επιτοκιών θα αρχίσει να σπάει πράγματα…».

Οι περισσότεροι από εμάς έχουμε βιώσει τα καταστροφικά πιστωτικά γεγονότα στην κρίση των repo στα τέλη του 2019, την κατάρρευση του δολαρίου τον Μάρτιο του 2020, την έκρηξη στα βρετανικά ομόλογα τον Οκτωβρίου του 2022 και, φυσικά, την τραπεζική κρίση τον Μαρτίου του 2023.

Και πίσω, κάτω, πάνω και κάτω από καθεμία από αυτές τις καταστροφές βρίσκεται ένας σαστισμένος κεντρικός τραπεζίτης.

Έρχεται και άλλο «σπάσιμο»…

Αλλά, σύμφωνα με την GoldSwitzerland, έρχονται πολύ περισσότερα πράγματα για «σπάσιμο».

Όσον αφορά τις υφέσεις, τα δεδομένα είναι (και αντικειμενικά) άφθονα: Οι αυξανόμενοι ρυθμοί (κόκκινοι κύκλοι κάτω) τείνουν να συσχετίζονται άμεσα με τις υφέσεις, τόσο τις «μαλακές» όσο και τις «σκληρές» (γκρίζες γραμμές παρακάτω).

Ο Powell μπορεί να επαναπροσδιορίσει την ύφεση με λόγια, αλλά παρά τη διπλή του ομιλία γνωρίζει και αυτός ότι η ύφεση βρίσκεται ήδη κάτω από, ή τουλάχιστον, απευθείας από το αμερικανικό τόξο.

«Πάντα έλεγα ότι οι επιτοκιακές αυξήσεις ήταν ένα τέχνασμα για μια δήθεν “ήττα του πληθωρισμού”, ενώ στην πραγματικότητα ο πληθωρισμός και τα αρνητικά πραγματικά επιτόκια ήταν πάντα μέρος του ανεπίσημου σχεδίου να φουσκώσουν τμήματα του ανοιχτά ντροπιαστικό μπαρ του θείου Σαμ.

Ωστόσο, το πιο σημαντικό, το βαθύτερο κίνητρο του Powell (κατά τη γνώμη μου) για τις αυξήσεις επιτοκίων το 2022 έγινε για να δοθεί στη Fed κάτι να μειώσει μόλις γίνει ύφεση μαμούθ γίνει μαθηματικά αναμφισβήτητη» αναφέρει η GoldSwitzerland.

Το παρελθόν ως πρόλογος

Όπως και το 2018, όταν ο Powell προέβη σε προοδευτικές αυξήσεις επιτοκίων ταυτόχρονα με το QT (μείωση ισολογισμού της Fed μέσω ντάμπινγκ στην αγορά αμερικανικών ομολόγων), το τελικό αποτέλεσμα ήταν καταστροφικό (θυμηθείτε τον Δεκέμβριο του 2018 και τις ημέρες των ημερήσιων διακυμάνσεων της αγοράς, περίπου 10%).

Αυτή η καταστροφή ακολούθησε μια αναπόφευκτη/προβλεπόμενη «παύση» των επιτοκιακών αυξήσεων και, στη συνέχεια, περισσότερο QE (ποσοτική χαλάρωση).

Το σημερινό μοτίβο είναι αρκετά παρόμοιο.

Παρότι μια πολιτική ποσοτικής συρρίκνωσης που αφήνει το αποθεματικό ομολόγων της Fed να «ωριμάσει», αντί να απορρίπτεται στην ανοιχτή αγορά, διαφοροποιεί τις αυξήσεις επιτοκίων του 2022 από αυτές του 2018, στο τέλος οι επιτοκιακές αυξήσεις εν μέσω μια τεράστιας φούσκας χρέους θα τελειώσει με ακόμη μεγαλύτερο πόνο, αστάθεια (και, τελικά, QE) από ό,τι παρατηρήθηκε στην κατάρρευση του 2018-2019.

Αυτό το μοτίβο είναι εύκολο να το διαγνώσει κανείς μέσω της Realpolitik της αγοράς ομολόγων.

H αγορά ομολόγων…

Με τους πλέον απλοϊκούς όρους, ο θείος Σαμ (ΗΠΑ) επιβιώνει χάρη στα δάνεια που παίρνει, άρα χάρη στη δυνατότητα ανάληψης χρέους, όπερ σημαίνει ότι τα βγάζει πέρα από IOU (δηλαδή αμερικανικά ομόλογα - UST).

«Εάν κανείς δεν αγοράσει αυτά τα IOU, ο θείος Σαμ θα γκρεμιστεί από το σκαμπό του στο μπαρ σε μια λακκούβα με δάκρυα, καθώς η τιμή των αμερικανικών ομολόγων αναμένεται να υποχωρήσει έτι περαιτέρω και ως εκ τούτου οι αποδόσεις και τα επιτόκια θα αυξηθούν εξίσουν λόγω του πόνου τον οποίο θα προκαλέσουν οι τόκοι».

Και όπως υπενθυμίζει το 2022, αυτό το εργαλειοποιημένο δολάριο ΗΠΑ έκανε τους χειρότερους φόβους του θείου Σαμ να επαληθευτούν, καθώς ο κόσμος έκανε ντάμπινγκ στο UST την ίδια στιγμή που οι κεντρικές τράπεζες βούτηξαν, στην κυριολεξία, στην αγορά χρυσού.

Οι επόμενες κινήσεις

Περιττό να πούμε ότι αυτό το ντάμπινγκ ομολόγων τους τρομάζει όλους: από κορπορατιστές μέχρι τους τεχνοκράτες στο Υπουργείο Οικονομικών των ΗΠΑ και στη FOMC.

Αν δεν βρεθεί αγοραστής για τα IOU του «θείου Σαμ», το παιχνίδι έχει τελειώσει.

Και ποιος πιστεύετε ότι θα είναι αυτός ο αγοραστής; «Η Federal Reserve».

Και από πού θα προέλθουν τα χρήματα που χρειάζονται για την αγορά αυτών των μη αγαπημένων UST;

Από το κτίριο Eccles της Fed, μέσω του πατήματος ενός απλού κουμπιού.

Ωστόσο, από το «τώρα» μέχρι το τόσο αναμενόμενο QE μεσολαβεί πολύς δρόμος… λέει ο ελβετικός επενδυτικός οίκος.

Θα πρέπει να σπάσουν πολύ περισσότερα πράγματα, γεγονός το οποίο δείχνει πως θα δούμε τις αποπληθωριστικές δυνάμεις να εκτονώνονται προτού ακολουθήσει άλλη μία βαριά πληθωριστική πολιτική μέσω του τυπώματος νέου χρήματος.

«Για να το πούμε πιο απλά, οι μετοχές θα ανέβουν και μετά οι μετοχές θα αυξηθούν ξανά, καθώς το νόμισμα στο οποίο αποτιμώνται θα αρχίσει να μειώνεται όλο και περισσότερο από τους αποτυχημένους διαμορφωτές πολιτικής».

Λοιπόν, οι αγορές, και όχι ο Powell, μας το επιβεβαιώνουν αυτό.

Οι Αγορές

Μια σειρά από σημάδια προειδοποιούν για τον πόνο ο οποίος έρχεται…

Το γεγονός, για παράδειγμα, ότι βλέπουμε τα συμβόλαια μελλοντικής εκπλήρωσης του πετρελαίου να κινούνται προς χαμηλότερα επίπεδα παρά τις περικοπές ερείδεται στο ότι η αγορά αναμένει πτώση της ζήτησης και πτώση στο χρηματιστήριο, όπως ανέμενε και την αυγή μιας νέας ύφεσης στις αρχές του 2023.

Η αγορά συμβολαίων μελλοντικής εκπλήρωσης ευρωδολαρίου κραυγάζει επίσης για παρόμοια πτώση της αγοράς τους επόμενους μήνες.

Αλλά ίσως το πιο σημαντικό (ή προφανώς) σημάδι είναι ότι η αγορά συμβολαίων μελλοντικής εκπλήρωσης S&P είναι πλέον σε επίπεδα που ξεπερνούν το 2011 και πλησιάζουν τα επίπεδα του τέλους του 2007.

Γι’ αυτό και τα μεγάλα αγόρια στα hedge funds θα ποντάρουν πολύ εναντίον του S&P μέχρι να επέμβει ξανά ο πρόεδρος της Fed, Jerome Powell...

Εν ολίγοις: Το επόμενο πράγμα που θα «σπάσει» θα είναι οι μετοχές.

Ό,τι πάει πάνω μετά πάει κάτω…

Το χτύπημα το οποίο θα υποστούν οι μετοχές (που θα οφείλεται στις ακόμα περισσότερες χρεοκοπίες που έρχονται και τις αυξήσεις επιτοκίων) θα μπορούσε να είναι χειρότερο από το 2008.

Πάντως, «είναι η άποψή μου ότι τα hedge funds περιμένουν για να αγοράσουν χαμηλά και σαν ελεύθεροι σκοπευτές κρύβονται υπομονετικά πίσω από την αγορά ομολόγων.

Δηλαδή, συσσωρεύονται σε UST αρνητικής απόδοσης (δηλαδή, έχασαν πρόθυμα μια μικρή απόδοση), “περιουσιακό στοιχείο” που θα απορρίψουν γρήγορα για να αγοράσουν μετοχές με discount μόλις η χρηματιστηριακή αγορά πραγματοποιήσει γύρισμα σε πιο ανοδικά επίπεδα.

Εν μέσω αυτής της διαφαινόμενης αστάθειας (να αγοράσετε το VIX;), προβλέπω μια επακόλουθη μετακίνηση από τα αναιμικά ομόλογα και πίσω σε μετοχές με discount» λέει η GoldSwitzerland.

Φυσικά, εάν τα hedge funds αρχίσουν να κάνουν ντάμπινγκ στα IOU του θείου Sam, οι αποδόσεις και τα επιτόκια τους θα κινηθούν επικίνδυνα υψηλότερα (ακριβά), πράγμα που σημαίνει ότι η θεία Fed θα πρέπει να κάνει ό,τι έκανε το 2019/2020.

Ένα τέτοιο QE θα είναι καλό για τις μετοχές που πεθαίνουν, αλλά κακό για την εγγενή αγοραστική δύναμη ενός ολοένα πιο υποβαθμισμένου δολαρίου.

www.bankingnews.gr

.gif)

Σχόλια αναγνωστών