Άλλη μία «φωνή» που αναγνωρίζει ότι η αγορά εμπορικών ακινήτων στις ΗΠΑ έχει... πρόβλημα

Η Goldman Sachs προστέθηκε σε όσους «βλέπουν» δυσοίωνο το μέλλον του κλάδου εμπορικών ακινήτων στις Ηνωμένες Πολιτείες, σε μία περίοδο που ουκ ολίγοι κάνουν λόγο για μία επικείμενη επανάληψη της κρίσης του 2008.

Αν και η Goldman δεν εφημίζεται για την επιτυχία της στις προβλέψεις, αυτή τη φορά επικαλείται... στοιχεία.

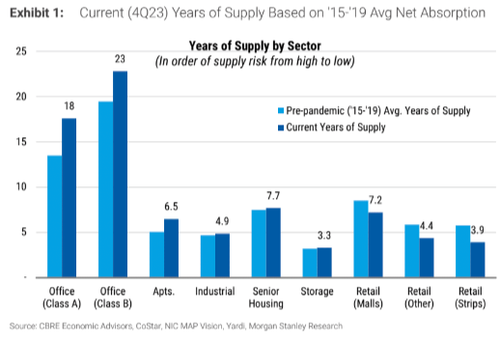

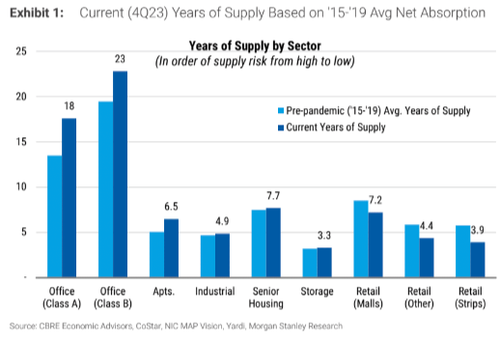

Τα εμπορικά ακίνητα είναι η τρίτη μεγαλύτερη κατηγορία περιουσιακών στοιχείων, ακολουθώντας μόνο το σταθερό εισόδημα και τις μετοχές. Παρά το γεγονός ότι οι «Magnificent Seven» μετοχές οδήγησαν τους δείκτες της Wall Street σε νέα υψηλά, η αγορά εμπορικών ακινήτων αντιμετωπίζουν επιδείνωση της ύφεσης, ιδιαίτερα στον τομέα των γραφείων.

Αναλυτές της Goldman έγραψε σημείωμα για τους πελάτες της τράπεζας, στον οποίο επικαλούνταν τα στοιχεία από τον «Dodge Momentum Index», έναν κορυφαίο δείκτη 12 μηνών για τις κατασκευαστικές δαπάνες για κτίρια μη κατοικιών. Διαπιστώνουν ότι ο δείκτης αυξήθηκε 0,1% τον Ιανουάριο στο 184,1 από 183,9 τον Δεκέμβριο, αλλά μειώθηκε κατά 8% από 199,3 σε σύγκριση με πριν από ένα χρόνο.

«Θα συνεχίσουμε να παρακολουθούμε τις αναγνώσεις τους επόμενους μήνες δεδομένου των αυξημένων κινδύνων».

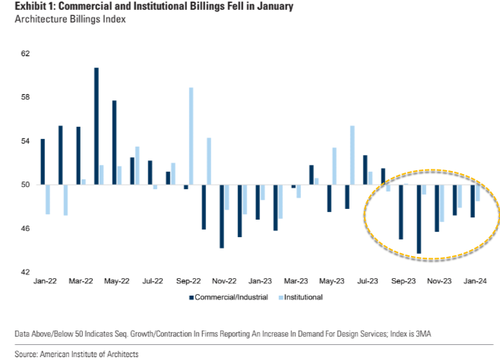

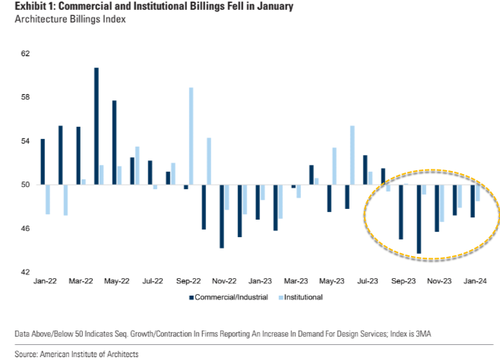

Εν τω μεταξύ, ο Architecture Billings Index (ΑΒΙ) βρίσκεται σε περιοχή συρρίκνωσης, στο 46,2 από 46,5 τον Δεκέμβριο. «Παρά τα ασθενή στοιχεία, πιστεύουμε ότι το μακροοικονομικό υπόβαθρο θα υποστηρίξει τη δραστηριότητα σε ορισμένους κλάδους φέτος». Το ABI είναι ο κορυφαίος δείκτης δαπανών για κατασκευαστική δραστηριότητα εκτός κατοικίας, με μέσο χρόνο παράδοσης 9-12 μήνες. «Η εικασία μας είναι ότι η συνεχιζόμενη ζοφερή προοπτική για τις κατασκευαστικές δαπάνες στον κλάδο και η μείωση της ζήτησης για προϊόντα και υπηρεσίες δομικών κατασκευών, θα συνεχιστεί φέτος λόγω των στενών οικονομικών συνθηκών», σημειώνει η επενδυτική τράπεζα.

Την ίδια στιγμή, σημαντική αύξηση κατέγραψαν οι κατασχέσεις εμπορικών ακινήτων στις Ηνωμένες Πολιτείες τον Ιανουάριο του 2024, καθώς διπλασιάστηκαν σε ετήσια σύγκριση και έφθασαν τις 635.

Σε μηνιαία σύγκριση, σύμφωνα με τα στοιχεία της Attom, η αύξηση διαμορφώνεται στο 17%. Η υψηλότερη αύξηση εντοπίζεται στην Καλιφόρνια, ήτοι 72% σε μηνιαία βάση και άνω του 140% σε ετήσια βάση.

Σημειώνεται πως οι κατασχέσεις εμπορικών ακινήτων υποχώρησαν σε ιστορικό χαμηλό τον Μάιο του 2020, καθώς υπήρξαν διακανονισμοί λόγω της πανδημίας COVID.

Στις αρχές του μήνα, η Αμερικανίδα υπουργός Οικονομικών, Janet Yellen, καθησύχασε ακόμη μια φορά πως οι ρυθμιστικές αρχές των ΗΠΑ εργάζονται για να διασφαλίσουν ότι τα κεφαλαιακά διαθέσιμα του τραπεζικού συστήματος σε μία ενδεχόμενη κατάρρευση του κλάδου των εμπορικών ακινήτων, εν μέσω ανησυχιών για μία επανάληψη της μεγάλης κρίσης του 2008.

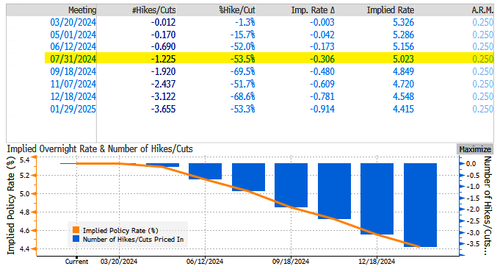

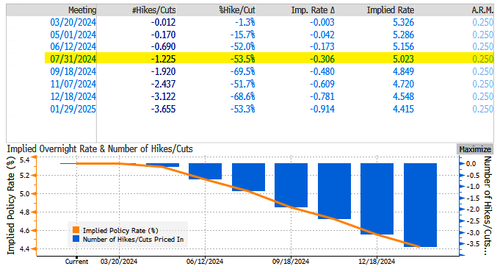

Η πρώην επικεφαλής της Federal Reserve, αναφέρθηκε σε έναν συνδυασμό παραγόντων που θα «ασκήσει μεγάλες πιέσεις στους ιδιοκτήτες αυτών των ακινήτων». Μιλώντας σε επιτροπή του Κογκρέσου, υπογράμμισε ως επιβαρυντικούς παράγοντες την άνοδο των επιτοκίων, τη χαμηλή ζήτηση για χώρους γραφείων εν μέσω υβριδικών μορφών εργασίας, αλλά και το μεγάλο ποσό στεγαστικών δανείων που «λήγουν» το 2024.

«Ανησυχώ. Πιστεύω ότι είναι διαχειρίσιμο αλλά μπορεί να υπάρχουν ιδρύματα που πιέζονται από αυτό το πρόβλημα», σχολίασε.

Όπως πάντα, η Janet Yellen εμφανίστηκε γενικά αισιόδοξη για την οικονομία των ΗΠΑ. «Πιστεύω ότι οδεύει στη σωστή κατεύθυνση. (...) Η ανάπτυξή μας είναι απίστευτα ισχυρή».

Μάλιστα, σημείωσε πως η αμερικανική οικονομία και συγκεκριμένα ο προϋπολογισμός, βρίσκεται σε... βιώσιμη πορεία, τη στιγμή που το δημόσιο χρέος έχει ξεπεράσει τα 34 τρισεκ. δολάρια και το δημοσιονομικό έλλειμμα έχει καταρρίψει κάθε ρεκόρ.

Πρόσφατα το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) προειδοποιούσε για την κρίση στην οποία έχει εισέλθει ο μεγαλύτερος κλάδος εμπορικών ακινήτων στον κόσμο, αυτός των ΗΠΑ. Σύμφωνα με στοιχεία, περίπου 1,2 τρισεκ. δολάρια χρέους στον κλάδο λήγει μέσα στα επόμενα δύο χρόνια: το 25% είναι δάνεια σε τμήματα γραφείων και λιανικής, τα περισσότερα από τα οποία κατέχονται από τράπεζες ή αφορά με securities με ενυπόθηκα δάνεια (commercial mortgage-backed securities).

«Ο τομέας των εμπορικών ακινήτων βρίσκεται υπό έντονη πίεση παγκοσμίως, καθώς τα επιτόκια έχουν αυξηθεί τα τελευταία δύο χρόνια. Στις Ηνωμένες Πολιτείες, με τη μεγαλύτερη αγορά εμπορικών ακινήτων στον κόσμο, οι τιμές έχουν υποχωρήσει κατά 11% από τότε που η Federal Reserve άρχισε να αυξάνει τα επιτόκια τον Μάρτιο του 2022, διαγράφοντας τα κέρδη των δύο προηγούμενων ετών.

Το υψηλότερο κόστος δανεισμού τείνει να μειώνει άμεσα τις τιμές των εμπορικών ακινήτων καθιστώντας ακριβότερες τις επενδύσεις στον κλάδο, αλλά και έμμεσα επιβραδύνοντας την οικονομική δραστηριότητα και μειώνοντας τη ζήτηση για τέτοια ακίνητα. Ωστόσο, η απότομη πτώση των τιμών κατά τη διάρκεια του τρέχοντος κύκλου σύσφιξης της νομισματικής πολιτικής των ΗΠΑ, είναι εντυπωσιακή. Όπως δείχνει το Διάγραμμα της Εβδομάδας, σε αντίθεση με τον τρέχοντα κύκλο, οι τιμές των εμπορικών ακινήτων παρέμειναν γενικά σταθερές ή παρουσίασαν ηπιότερες απώλειες κατά τις προηγούμενες αυξήσεις επιτοκίων της Fed. Ορισμένες από τις προηγούμενες αυξήσεις επιτοκίων, ωστόσο, όπως το 2004-06, ακολουθήθηκαν στη συνέχεια από ύφεση κατά την οποία οι τιμές των εμπορικών ακινήτων κατέγραψαν αξιοσημείωτη πτώση καθώς η ζήτηση έπεσε».

«Αυτό μπορεί να αποδοθεί στον απότομο ρυθμό της σύσφιξης της νομισματικής πολιτικής, παράγοντας που συνέβαλε στην απότομη αύξηση των επιτοκίων των στεγαστικών δανείων και των τίτλων που υποστηρίζονται από στεγαστικά δάνεια. Επίσης, έχει επιβραδύνει σημαντικά τη συγκέντρωση κεφαλαίων ιδιωτικών κεφαλαίων -μια σημαντική πηγή χρηματοδότησης για τον κλάδο τα τελευταία χρόνια.

Παρά τις πρόσφατες μειώσεις στις αποδόσεις των αμερικανικών ομολόγων, το υψηλότερο κόστος χρηματοδότησης από την αρχή του κύκλου σύσφιξης και η πτώση των τιμών ακινήτων οδήγησαν σε αυξανόμενες ζημίες από δάνεια για εμπορικά ακίνητα. Τα αυστηρότερα πρότυπα δανεισμού από τις τράπεζες των ΗΠΑ έχουν περιορίσει περαιτέρω τη διαθεσιμότητα χρηματοδότησης.

Οι επιπτώσεις των αυστηρότερων οικονομικών συνθηκών στις τιμές των εμπορικών ακινήτων τα τελευταία δύο χρόνια επιδεινώθηκαν από τάσεις που συνεχίστηκαν από την πανδημία, όπως η τηλεργασία και το ηλεκτρονικό εμπόριο», σχολιάζει το ΔΝΤ, καταλήγοντας:

«Οι προοπτικές για τον κλάδο παραμένουν δύσκολες».

www.bankingnews.gr

Αν και η Goldman δεν εφημίζεται για την επιτυχία της στις προβλέψεις, αυτή τη φορά επικαλείται... στοιχεία.

Τα εμπορικά ακίνητα είναι η τρίτη μεγαλύτερη κατηγορία περιουσιακών στοιχείων, ακολουθώντας μόνο το σταθερό εισόδημα και τις μετοχές. Παρά το γεγονός ότι οι «Magnificent Seven» μετοχές οδήγησαν τους δείκτες της Wall Street σε νέα υψηλά, η αγορά εμπορικών ακινήτων αντιμετωπίζουν επιδείνωση της ύφεσης, ιδιαίτερα στον τομέα των γραφείων.

Αναλυτές της Goldman έγραψε σημείωμα για τους πελάτες της τράπεζας, στον οποίο επικαλούνταν τα στοιχεία από τον «Dodge Momentum Index», έναν κορυφαίο δείκτη 12 μηνών για τις κατασκευαστικές δαπάνες για κτίρια μη κατοικιών. Διαπιστώνουν ότι ο δείκτης αυξήθηκε 0,1% τον Ιανουάριο στο 184,1 από 183,9 τον Δεκέμβριο, αλλά μειώθηκε κατά 8% από 199,3 σε σύγκριση με πριν από ένα χρόνο.

«Θα συνεχίσουμε να παρακολουθούμε τις αναγνώσεις τους επόμενους μήνες δεδομένου των αυξημένων κινδύνων».

Εν τω μεταξύ, ο Architecture Billings Index (ΑΒΙ) βρίσκεται σε περιοχή συρρίκνωσης, στο 46,2 από 46,5 τον Δεκέμβριο. «Παρά τα ασθενή στοιχεία, πιστεύουμε ότι το μακροοικονομικό υπόβαθρο θα υποστηρίξει τη δραστηριότητα σε ορισμένους κλάδους φέτος». Το ABI είναι ο κορυφαίος δείκτης δαπανών για κατασκευαστική δραστηριότητα εκτός κατοικίας, με μέσο χρόνο παράδοσης 9-12 μήνες. «Η εικασία μας είναι ότι η συνεχιζόμενη ζοφερή προοπτική για τις κατασκευαστικές δαπάνες στον κλάδο και η μείωση της ζήτησης για προϊόντα και υπηρεσίες δομικών κατασκευών, θα συνεχιστεί φέτος λόγω των στενών οικονομικών συνθηκών», σημειώνει η επενδυτική τράπεζα.

Την ίδια στιγμή, σημαντική αύξηση κατέγραψαν οι κατασχέσεις εμπορικών ακινήτων στις Ηνωμένες Πολιτείες τον Ιανουάριο του 2024, καθώς διπλασιάστηκαν σε ετήσια σύγκριση και έφθασαν τις 635.

Σε μηνιαία σύγκριση, σύμφωνα με τα στοιχεία της Attom, η αύξηση διαμορφώνεται στο 17%. Η υψηλότερη αύξηση εντοπίζεται στην Καλιφόρνια, ήτοι 72% σε μηνιαία βάση και άνω του 140% σε ετήσια βάση.

Σημειώνεται πως οι κατασχέσεις εμπορικών ακινήτων υποχώρησαν σε ιστορικό χαμηλό τον Μάιο του 2020, καθώς υπήρξαν διακανονισμοί λόγω της πανδημίας COVID.

Στις αρχές του μήνα, η Αμερικανίδα υπουργός Οικονομικών, Janet Yellen, καθησύχασε ακόμη μια φορά πως οι ρυθμιστικές αρχές των ΗΠΑ εργάζονται για να διασφαλίσουν ότι τα κεφαλαιακά διαθέσιμα του τραπεζικού συστήματος σε μία ενδεχόμενη κατάρρευση του κλάδου των εμπορικών ακινήτων, εν μέσω ανησυχιών για μία επανάληψη της μεγάλης κρίσης του 2008.

Η πρώην επικεφαλής της Federal Reserve, αναφέρθηκε σε έναν συνδυασμό παραγόντων που θα «ασκήσει μεγάλες πιέσεις στους ιδιοκτήτες αυτών των ακινήτων». Μιλώντας σε επιτροπή του Κογκρέσου, υπογράμμισε ως επιβαρυντικούς παράγοντες την άνοδο των επιτοκίων, τη χαμηλή ζήτηση για χώρους γραφείων εν μέσω υβριδικών μορφών εργασίας, αλλά και το μεγάλο ποσό στεγαστικών δανείων που «λήγουν» το 2024.

«Ανησυχώ. Πιστεύω ότι είναι διαχειρίσιμο αλλά μπορεί να υπάρχουν ιδρύματα που πιέζονται από αυτό το πρόβλημα», σχολίασε.

Όπως πάντα, η Janet Yellen εμφανίστηκε γενικά αισιόδοξη για την οικονομία των ΗΠΑ. «Πιστεύω ότι οδεύει στη σωστή κατεύθυνση. (...) Η ανάπτυξή μας είναι απίστευτα ισχυρή».

Μάλιστα, σημείωσε πως η αμερικανική οικονομία και συγκεκριμένα ο προϋπολογισμός, βρίσκεται σε... βιώσιμη πορεία, τη στιγμή που το δημόσιο χρέος έχει ξεπεράσει τα 34 τρισεκ. δολάρια και το δημοσιονομικό έλλειμμα έχει καταρρίψει κάθε ρεκόρ.

Πρόσφατα το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) προειδοποιούσε για την κρίση στην οποία έχει εισέλθει ο μεγαλύτερος κλάδος εμπορικών ακινήτων στον κόσμο, αυτός των ΗΠΑ. Σύμφωνα με στοιχεία, περίπου 1,2 τρισεκ. δολάρια χρέους στον κλάδο λήγει μέσα στα επόμενα δύο χρόνια: το 25% είναι δάνεια σε τμήματα γραφείων και λιανικής, τα περισσότερα από τα οποία κατέχονται από τράπεζες ή αφορά με securities με ενυπόθηκα δάνεια (commercial mortgage-backed securities).

«Ο τομέας των εμπορικών ακινήτων βρίσκεται υπό έντονη πίεση παγκοσμίως, καθώς τα επιτόκια έχουν αυξηθεί τα τελευταία δύο χρόνια. Στις Ηνωμένες Πολιτείες, με τη μεγαλύτερη αγορά εμπορικών ακινήτων στον κόσμο, οι τιμές έχουν υποχωρήσει κατά 11% από τότε που η Federal Reserve άρχισε να αυξάνει τα επιτόκια τον Μάρτιο του 2022, διαγράφοντας τα κέρδη των δύο προηγούμενων ετών.

Το υψηλότερο κόστος δανεισμού τείνει να μειώνει άμεσα τις τιμές των εμπορικών ακινήτων καθιστώντας ακριβότερες τις επενδύσεις στον κλάδο, αλλά και έμμεσα επιβραδύνοντας την οικονομική δραστηριότητα και μειώνοντας τη ζήτηση για τέτοια ακίνητα. Ωστόσο, η απότομη πτώση των τιμών κατά τη διάρκεια του τρέχοντος κύκλου σύσφιξης της νομισματικής πολιτικής των ΗΠΑ, είναι εντυπωσιακή. Όπως δείχνει το Διάγραμμα της Εβδομάδας, σε αντίθεση με τον τρέχοντα κύκλο, οι τιμές των εμπορικών ακινήτων παρέμειναν γενικά σταθερές ή παρουσίασαν ηπιότερες απώλειες κατά τις προηγούμενες αυξήσεις επιτοκίων της Fed. Ορισμένες από τις προηγούμενες αυξήσεις επιτοκίων, ωστόσο, όπως το 2004-06, ακολουθήθηκαν στη συνέχεια από ύφεση κατά την οποία οι τιμές των εμπορικών ακινήτων κατέγραψαν αξιοσημείωτη πτώση καθώς η ζήτηση έπεσε».

«Αυτό μπορεί να αποδοθεί στον απότομο ρυθμό της σύσφιξης της νομισματικής πολιτικής, παράγοντας που συνέβαλε στην απότομη αύξηση των επιτοκίων των στεγαστικών δανείων και των τίτλων που υποστηρίζονται από στεγαστικά δάνεια. Επίσης, έχει επιβραδύνει σημαντικά τη συγκέντρωση κεφαλαίων ιδιωτικών κεφαλαίων -μια σημαντική πηγή χρηματοδότησης για τον κλάδο τα τελευταία χρόνια.

Παρά τις πρόσφατες μειώσεις στις αποδόσεις των αμερικανικών ομολόγων, το υψηλότερο κόστος χρηματοδότησης από την αρχή του κύκλου σύσφιξης και η πτώση των τιμών ακινήτων οδήγησαν σε αυξανόμενες ζημίες από δάνεια για εμπορικά ακίνητα. Τα αυστηρότερα πρότυπα δανεισμού από τις τράπεζες των ΗΠΑ έχουν περιορίσει περαιτέρω τη διαθεσιμότητα χρηματοδότησης.

Οι επιπτώσεις των αυστηρότερων οικονομικών συνθηκών στις τιμές των εμπορικών ακινήτων τα τελευταία δύο χρόνια επιδεινώθηκαν από τάσεις που συνεχίστηκαν από την πανδημία, όπως η τηλεργασία και το ηλεκτρονικό εμπόριο», σχολιάζει το ΔΝΤ, καταλήγοντας:

«Οι προοπτικές για τον κλάδο παραμένουν δύσκολες».

www.bankingnews.gr

Σχόλια αναγνωστών