Χάρη στη χαλαρή νομισματική πολιτική, τα χρηματοοικονομικά περιουσιακά στοιχεία ανατιμώνται χωρίς να υποστηρίζονται από τα κατάλληλα θεμελιώδη μεγέθη ενώ τα ακίνητα καθίστανται επενδυτικά οχήματα και αποκλείονται από τη κατοχή τους τα χαμηλότερα εισοδηματικά στρώματα

Παρά τα όσα διατείνεται το συμβατικό αφήγημα για την οικονομία, οι νομισματικές πολιτικές των κεντρικών τραπεζών αποτελούν μια μορφή στρεβλωτικής κρατικής παρέμβασης στην οικονομία.

Οι συνέπειές τους είναι ζημιογόνες για την οικονομική δραστηριότητα, διαρκούν για πολύ μεγάλο χρονικό διάστημα και οι πολίτες δεν τις αντιλαμβάνονται ως προβλήματα είτε δεν κατανοούν τη βλάβη που προκαλούν.

Η νομισματική πολιτική (όπως εκφράστηκε με την νομισματική επέκταση και τα τεχνητά χαμηλά επιτόκια) έχει πέντε κύριες συνέπειες που βλάπτουν το συνολικό βιοτικό επίπεδο, σύμφωνα με μελέτη στο blog του Mises Institute.

1. Πληθωρισμός και νομισματική προσφορά

Αυτή είναι η πιο προφανής συνέπεια, και όμως, είναι πολύ παρεξηγημένη από τους ψηφοφόρους.

Εάν το χρήμα που κυκλοφορεί ουσιαστικά στην οικονομία (δηλαδή, οι δείκτες Μ1 και Μ2, ή για μια καλύτερη προοπτική, η πραγματική προσφορά χρήματος) αυξηθεί, ο πληθωρισμός στις τιμές τείνει να εκτινάσσεται.

Η επέκταση της προσφοράς χρήματος καταστρέφει την αγοραστική δύναμη των καταναλωτών και κάνει τους ανθρώπους φτωχότερους με την πάροδο του χρόνου.

2. Μεγαλύτερος κρατικός παρεμβατισμός στην οικονομία

Οι κρατικές δαπάνες και το χρέος επιδεινώνονται λόγω των επεκτατικών νομισματικών πολιτικών (καθώς οι κεντρικές τράπεζες αγοράζουν κρατικά ομόλογα τα οποία χρεώνονται οι ίδιοι οι πολίτες με τη μορφή τεράστιων δημοσιονομικών ελλειμμάτων).

Περισσότεροι πόροι διατίθενται για την πληρωμή της πολυτελούς ζωής των πολιτικών και των γραφειοκρατών και για κυβερνητικά προγράμματα που, στην καλύτερη περίπτωση, είναι πιο ακριβά σε σύγκριση με μια λύση ελεύθερης αγοράς.

Οι κυβερνήσεις δεν έχουν κίνητρο να κατανέμουν τους πόρους αποτελεσματικά (καθώς μπορούν απλώς να αυξήσουν τους φόρους, να μεγεθύνουν το χρέος ή να τυπώσουν χρήματα), οπότε οτιδήποτε κάνει καταλήγει να είναι πιο ακριβό από ό,τι θα ήταν χωρίς νομισματική παρέμβαση.

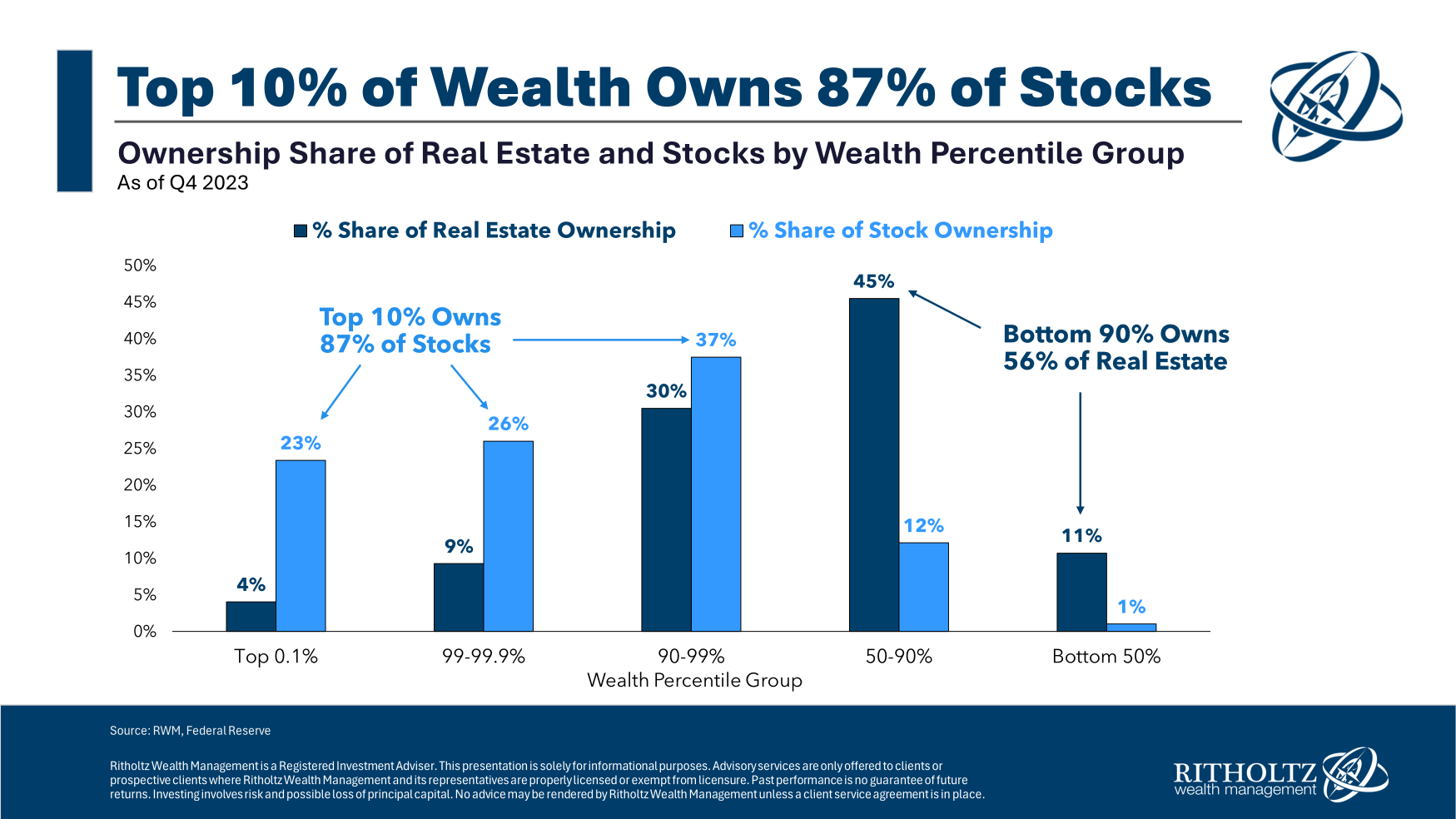

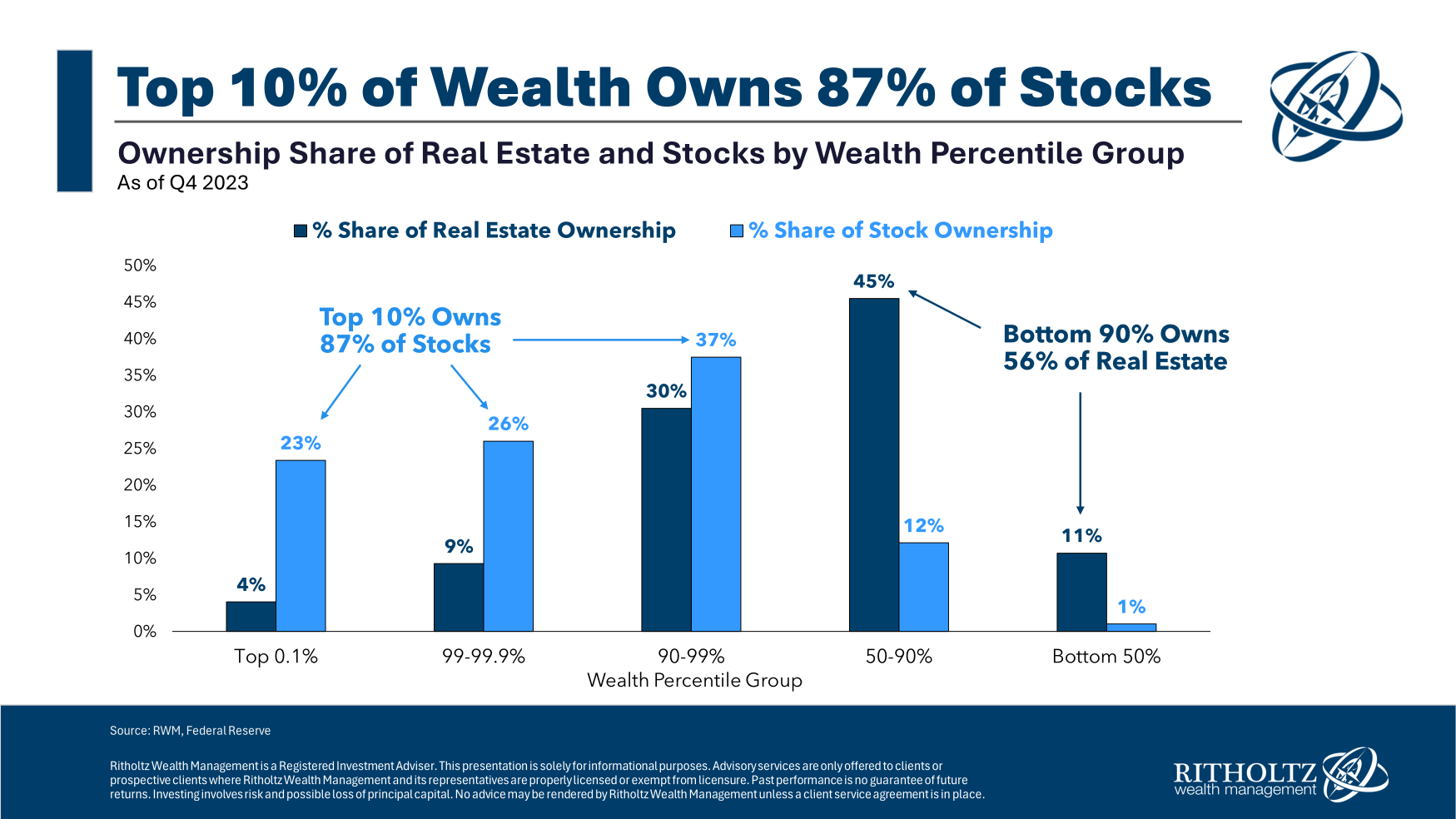

3. Τα χρηματοοικονομικά περιουσιακά στοιχεία γίνονται υπερτιμημένα

Η νομισματική πολιτική βρίσκεται πίσω από τη μεγάλη χρηματοπιστωτική κρίση και τις προηγούμενες «φούσκες» σε κάθε είδους περιουσιακών στοιχείων όπως τα ενυπόθηκα δάνεια στις ΗΠΑ τη περίοδο 2008/9.

Η χρηματιστηριακή αγορά είναι υπερτιμημένη επειδή τα τεχνητά χαμηλά επιτόκια αυξάνουν την παρούσα αξία των μελλοντικών κερδών των εταιρειών, κάνοντας τις μετοχές τους να ανεβαίνουν ψηλότερα χωρίς να έχουν υγιείς θεμελιώδεις δείκτες.

Τα τεχνητά χαμηλά επιτόκια κινητοποιούν επίσης τους ανθρώπους να χρεωθούν για να αγοράσουν μετοχές, γεγονός που αυξάνει χωρίς καμία οικονομική λογική τις τιμές τους.

Επιπλέον, ορισμένες κεντρικές τράπεζες (όπως η Τράπεζα της Ιαπωνίας και η Εθνική Τράπεζα της Ελβετίας) διακρατούν μετοχές στους ισολογισμούς τους, οι οποίες επίσης ανατιμούν τις τιμές τους λόγω της τεχνητής ζήτησης.

4. Οι τιμές των ακινήτων είναι επίσης τεχνητά διογκωμένες.

Τα σπίτια και τα κτίρια είναι αυτά που ο Rothbard θα αποκαλούσε αγαθά «υψηλότερης τάξης» λόγω της πολύ μεγάλης κεφαλαιακής δομής τους.

Σημειώνει,

Η προσφορά κεφαλαίων για επενδύσεις προφανώς αυξάνεται και το επιτόκιο μειώνεται.

Οι επιχειρηματίες, εν ολίγοις, παραπλανούνται από τις πιστωτικές πολιτικές των τραπεζών των τραπεζών και πιστεύουν ότι η προσφορά αποταμιευμένων κεφαλαίων είναι μεγαλύτερη από ό,τι πραγματικά είναι.

Τώρα, όταν τα αποταμιευμένα κεφάλαια αυξάνονται, οι επιχειρηματίες επενδύουν σε «πιο μακροχρόνιες διαδικασίες παραγωγής», δηλαδή επιμηκύνεται η κεφαλαιακή δομή, ειδικά στις «υψηλότερες παραγγελίες» που είναι πιο απομακρυσμένες από τον καταναλωτή.

Τα υπερτιμημένα ακίνητα μετατρέπουν επίσης σπίτια, διαμερίσματα και εμπορικά ακίνητα σε μια κατηγορία «εξωοικονομικών» περιουσιακών στοιχείων (προς επένδυση και, θεωρητικά, προστασία από τον ίδιο τον πληθωρισμό που προκάλεσε την άνοδο των τιμών των ακινήτων στην πρώτη φάση) και όχι σε σπίτια και διαμερίσματα για διαβίωση και εμπορικά ακίνητα για οικονομικές δραστηριότητες, είτε με ενοικίαση είτε με αγορά.

Ητοι, η κυβερνητική παρέμβαση ξεκάθαρα αποκλειει τα κατώτα οικονομικά στρώματα από την κατοχή παγίων στοιχείων, πο θα εξασφάλιζαν καλύτερο επίπεδο διαβίωσης και οικονομικής ασφάλειας.

5. Οικονομική Ανισότητα - Πώς διευρύνεται

Αυτό συνδέεται με το προηγούμενο επιχείρημά μας.

Χάρη στη χαλαρή νομισματική πολιτική, τα χρηματοοικονομικά περιουσιακά στοιχεία ανατιμώνται χωρίς να υποστηρίζονται από κατάλληλα θεμελιώδη μεγέθη.

Οι πλουσιότεροι (αυτοί που έχουν τα περισσότερα χρηματοοικονομικά περιουσιακά στοιχεία) γίνονται ακόμη πιο πλούσιοι, όχι επειδή οι επενδύσεις τους βελτιώνουν την παραγωγικότητα των εταιρειών (παρέχοντας περισσότερα ή καλύτερα αγαθά και υπηρεσίες), αλλά επειδή τα περιουσιακά τους στοιχεία διογκώνονται μέσω της νομισματικής πολιτικής.

Η χρηματοπιστωτική αγορά αποδεικνύεται ότι είναι λιγότερο προσβάσιμη για τους μέσους πολίτες λόγω των εξής παραγόντων:

Οι μετοχές είναι πιο ακριβές και επικίνδυνες και επομένως λιγότερο ελκυστικές για κάποιον που δεν έχει την πολυτέλεια να χάσει πολλά χρήματα.

Η αγορά ομολόγων είναι επίσης λιγότερο ελκυστική καθώς οι τιμές τους αυξάνονται λόγω της τεχνητής ζήτησης από τη νέα προσφορά χρήματος - ως εκ τούτου, οι αποδόσεις πέφτουν χαμηλότερα.

Αυτό καθιστά τα ομόλογα ελκυστικά για τους ανθρώπους που θέλουν να κερσοσκοπήσουν και όχι αυτούς που θα επιθυμούσαν μια επένδυση σταθερού εισοδήματος (αν τα επιτόκια πάνε ακόμη χαμηλότερα, οι αποδόσεις τους ανεβαίνουν και ο επενδυτής βγάζει κέρδος).

Αλίμονο, καθώς τα ομόλογα είναι ακριβά, οι μέσοι πολίτες δεν μπορούν να αντέξουν οικονομικά τον κίνδυνο.

Οι χρηματοπιστωτικές αγορές γίνονται πιο περίπλοκες αφού υπάρχουν πολύ πιο σύνθετα επενδυτικά μέσα (όπως τα παράγωγα) για την αντιμετώπιση της αστάθειας της αγοράς (η οποία θα ήταν χαμηλότερη χωρίς τη συγκεκριμένη νομισματική πολιτική) είτε για την αύξηση των αποδόσεων (όχι χωρίς υψηλότερους κινδύνους) - τα περιφημα δομημένα ομόλογα που μας ταλάνισαν είναι μια διακεκτριμένη περίπτωση αυτης της πρακτικής.

Και η χρήση τέτοιων μέσων από τους διαχειριστές περιουσιακών στοιχείων αυξάνει τα έξοδα και τις αμοιβές τους, γεγονός που αυξάνει επίσης τις ελάχιστες απαιτούμενες επενδύσεις και αποκλείοντας τα «μικρά πορτοφόλια».

Έτσι, ο μέσος πολίτης διαθέτει λιγότερα εργαλεία για να αποκτήσει οικονομική ασφάλεια σε μια περίοδο που τα εισοδήματα από μισθούς βαίνουν συρρικνούμενα...

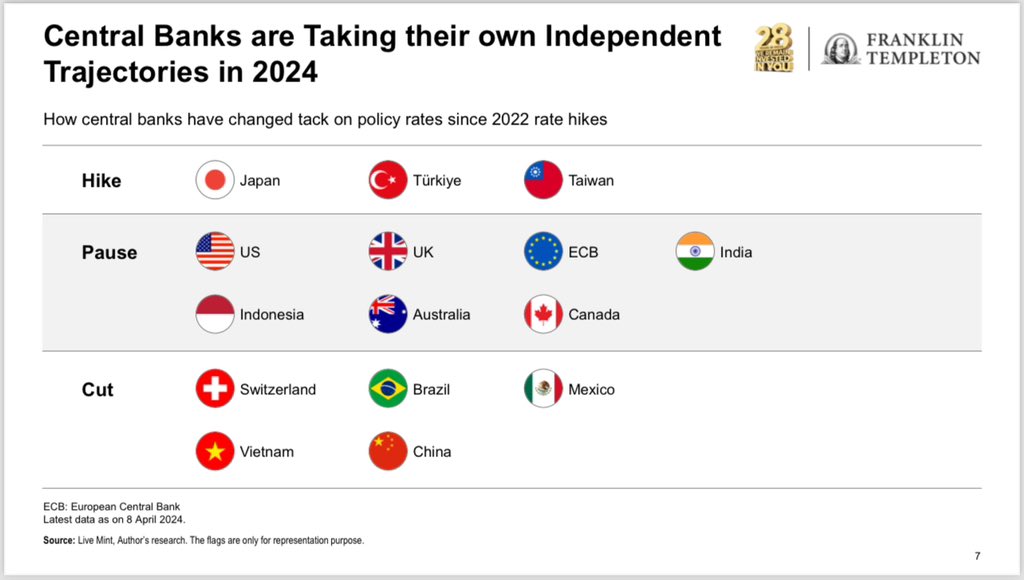

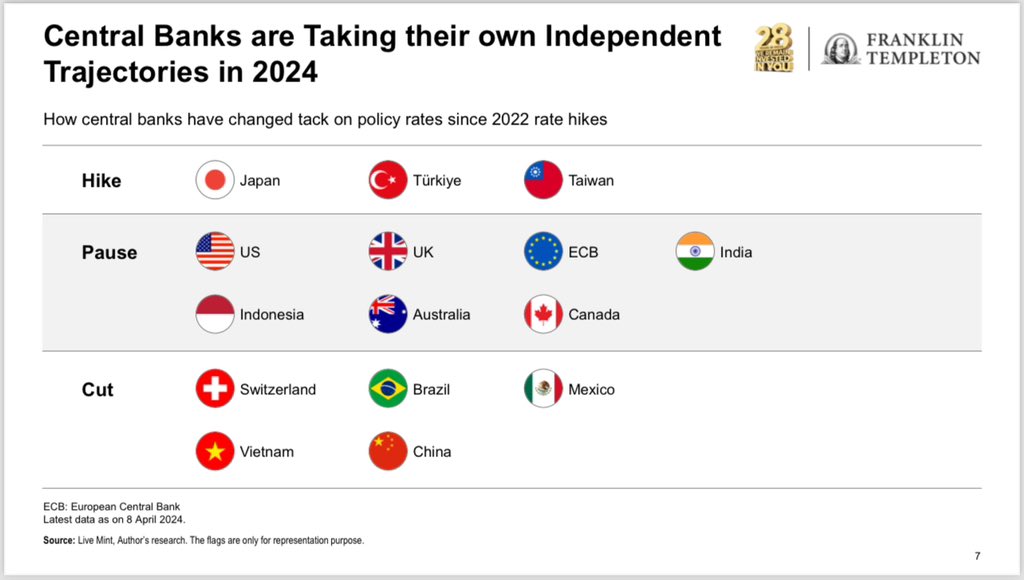

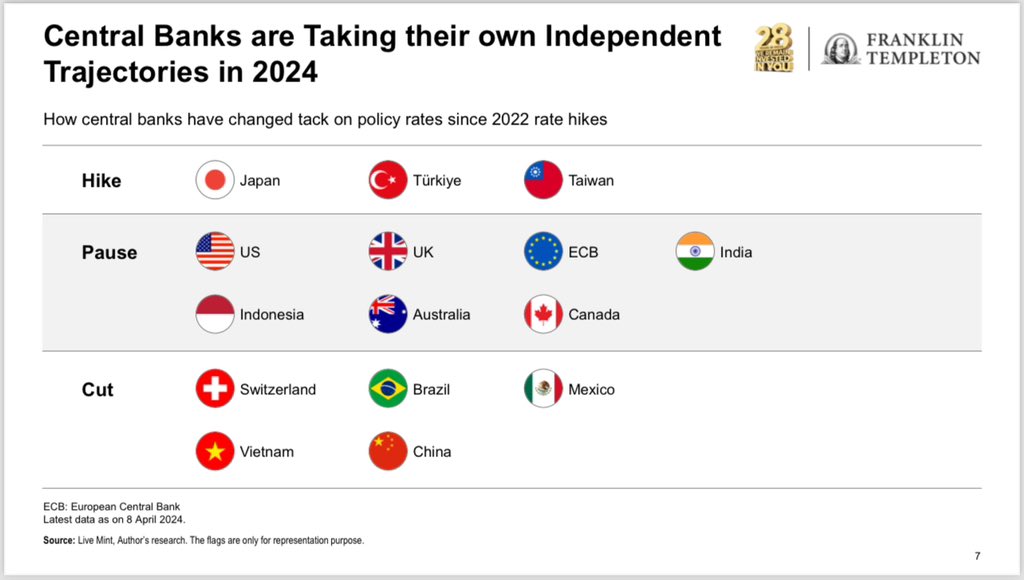

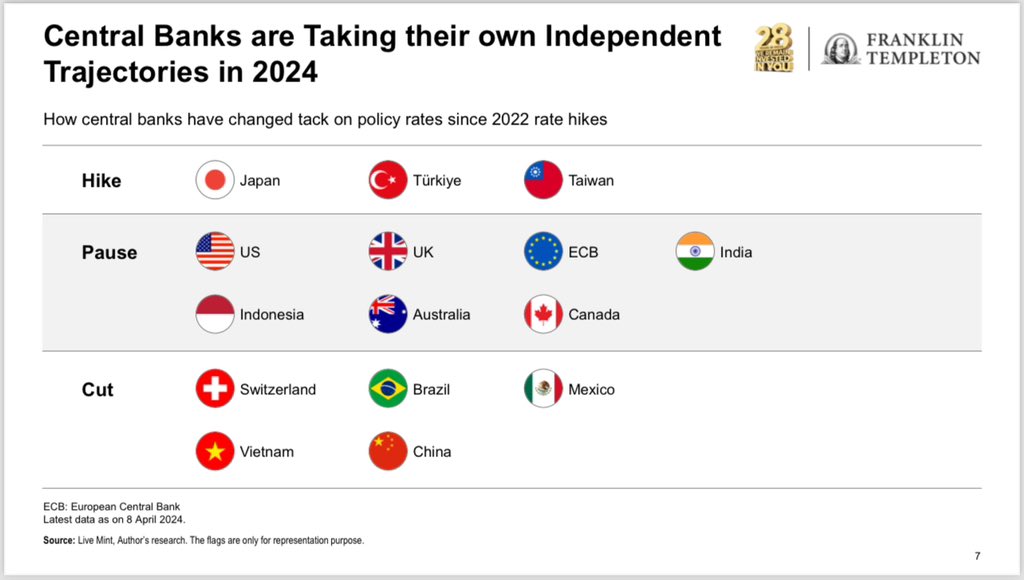

Και αυτό συνεχίζει να επιδεινώνεται όσο οι κεντρικές τράπεζες συνεχίσουν με τη τρέχουσα νομισματική τους πολιτική.

Η στέγαση γίνεται επίσης λιγότερο προσιτή και οι μέσοι πολίτες πρέπει να θυσιάσουν περισσότερα (και για πολύ μεγαλύτερο χρονικό διάστημα) για εξοικονόμηση για την αγορά σπιτιού.

Αυτό που θα ήταν έναν προσιτός στόχος μετατρέπεται σε μια μακρά και οδυνηρή προσπάθεια.

Αυτό μείωσε τον αριθμό των αγοραστών πρώτης κατοικίας αι οι νέοι επλήγησαν περισσότερο

Αλλά τώρα, ακόμη και άνθρωποι γύρω στα 30 ζουν με τους γονείς τους ή άλλους συγγενείς.

Και η έλλειψη στέγης αυξάνεται σε μεγάλες πόλεις όπως το Λος Άντζελες, το Παρίσι, η Αθήνα και η Λισαβόνα (τόσο οι ξένοι όσο και οι Πορτογάλοι).

Η υψηλότερη χρονική απαίτηση για την επένδυση ισοδυναμεί με λιγότερη οικονομική ανάπτυξη και περισσότερο χρέος.

Καταστροφή της αποταμίευσης

Τα τεχνητά χαμηλά επιτόκια καταστρέφουν το κίνητρο για αποταμίευση.

Σε πολλές περιπτώσεις, ακόμη και αν ο πληθωρισμός είναι χαμηλός, η απόδοση της αποταμίευσης δεν αντισταθμίζει το χρόνο που οι άνθρωποι δεν χρησιμοποίησαν τα χρήματα.

Αυξάνεται ο χρόνος ωρίμασης της επένδυσης.

Οι άνθρωποι δεν είναι πρόθυμοι να περιμένουν να ξοδέψουν τα χρήματά τους.

Αν δεν υπάρχει κέρδος, μπορεί κάλλιστα να τα ξοδέψουν αμέσως.

Χρέος για κατανάλωση

Το χρέος αυξάνεται επίσης με στόχο την κατανάλωση αντί να χρησιμοποιείται για επενδύσεις που θα αύξαναν την παραγωγικότητα και την οικονομική ανάπτυξη.

Αυτό κάνει επίσης τις τιμές να ανεβαίνουν σε υψηλότερα επίπεδα επειδή η υψηλότερη παραγωγικότητα τείνει να μειώνει τις τιμές και αυτή η διαδικασία, στην καλύτερη περίπτωση, καθυστερεί λόγω χαμηλότερων αποταμιεύσεων.

Με άλλα λόγια, οι κυβερνήσεις εμποδίζουν τον αποπληθωρισμό (που θα έκανε τις τιμές να μειωθούν με την πάροδο του χρόνου).

Ο ίδιος ο πληθωρισμός δημιουργεί επίσης ένα κίνητρο τη ν άμεση πραγματοποίηση των δαπανών (καθώς η αγοραστική δύναμη μειώνεται) και τα τεχνητά χαμηλά επιτόκια κάνουν την αγορά χρήματος (που θα ήταν ένα εύκολο εργαλείο στο οποίο θα μπορούσαν να καταφύγουν οι άνθρωποι για να κατευθύνουν τις αποταμιεύσεις τους) μη ελκυστική.

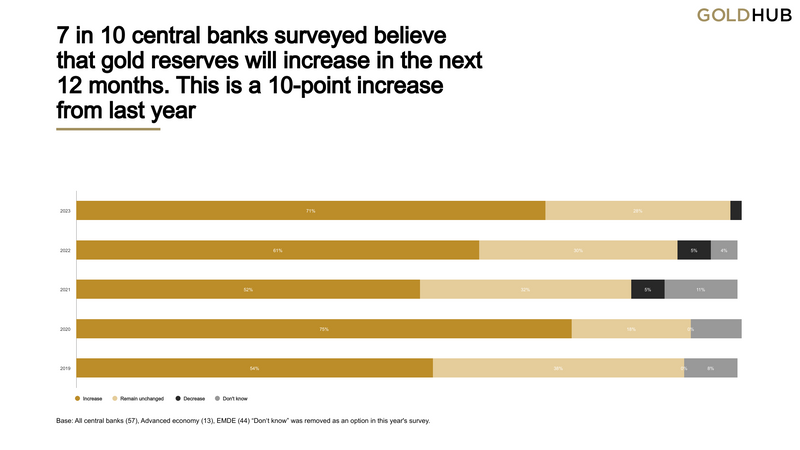

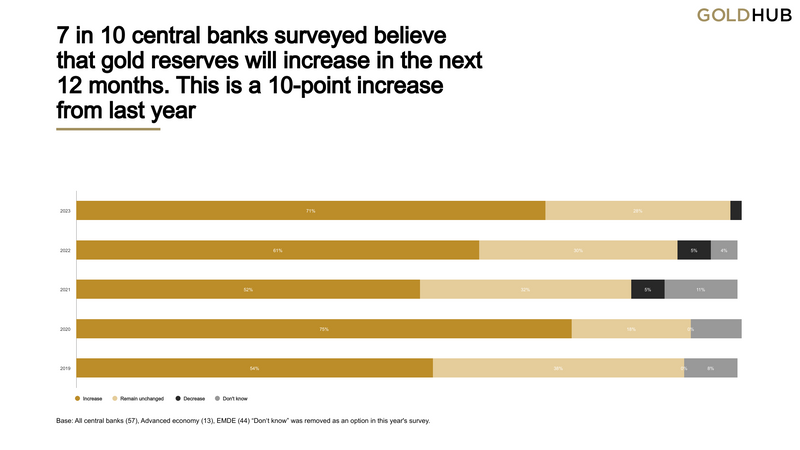

Και, δεδομένου ότι ο χρόνος λειτουργεί περισσότερο πιεστικά στις οικονομικές επιλογές, οι περισσότεροι άνθρωποι δεν αρκούνται στη διατήρηση της αγοραστικής τους δύναμης (η οποία μερικές φορές μπορεί να επιτευχθεί μόνο με την αγορά χρυσού).

Θέλουν γρήγορη και υψηλή απόδοση - πρόκειται για έναν επικίνδυνο συνδυασμό.

Έτσι, κατευθύνονται στο χρηματιστήριο, το οποίο είναι υπερτιμημένο χάρη σε μία χαλαρή νομισματική πολιτική.

Οι κρατικές παρεμβάσεις μέσω των κεντρικών τραπεζών είναι οι πλέον καταστροφικές και ωστόσο οι λιγότερο κατανοητές από τους περισσότερους.

Είναι ένα αρκετά σύνθετο πρόβλημα για να το αντιμετωπίσουμε μόνο του, και ακόμη πιο δύσκολο να το κάνουμε όταν οι άνθρωποι δεν αντιλαμβάνονται τη ζημιά που συμβαίνει.

Οι κεντρικές τράπεζες είναι η πηγή των περισσότερων δεινών στην οικονομία - σε αντίθεση με το κυρίαρχο αφήγημα.

www.bankingnews.gr

Οι συνέπειές τους είναι ζημιογόνες για την οικονομική δραστηριότητα, διαρκούν για πολύ μεγάλο χρονικό διάστημα και οι πολίτες δεν τις αντιλαμβάνονται ως προβλήματα είτε δεν κατανοούν τη βλάβη που προκαλούν.

Η νομισματική πολιτική (όπως εκφράστηκε με την νομισματική επέκταση και τα τεχνητά χαμηλά επιτόκια) έχει πέντε κύριες συνέπειες που βλάπτουν το συνολικό βιοτικό επίπεδο, σύμφωνα με μελέτη στο blog του Mises Institute.

1. Πληθωρισμός και νομισματική προσφορά

Αυτή είναι η πιο προφανής συνέπεια, και όμως, είναι πολύ παρεξηγημένη από τους ψηφοφόρους.

Εάν το χρήμα που κυκλοφορεί ουσιαστικά στην οικονομία (δηλαδή, οι δείκτες Μ1 και Μ2, ή για μια καλύτερη προοπτική, η πραγματική προσφορά χρήματος) αυξηθεί, ο πληθωρισμός στις τιμές τείνει να εκτινάσσεται.

Η επέκταση της προσφοράς χρήματος καταστρέφει την αγοραστική δύναμη των καταναλωτών και κάνει τους ανθρώπους φτωχότερους με την πάροδο του χρόνου.

2. Μεγαλύτερος κρατικός παρεμβατισμός στην οικονομία

Οι κρατικές δαπάνες και το χρέος επιδεινώνονται λόγω των επεκτατικών νομισματικών πολιτικών (καθώς οι κεντρικές τράπεζες αγοράζουν κρατικά ομόλογα τα οποία χρεώνονται οι ίδιοι οι πολίτες με τη μορφή τεράστιων δημοσιονομικών ελλειμμάτων).

Περισσότεροι πόροι διατίθενται για την πληρωμή της πολυτελούς ζωής των πολιτικών και των γραφειοκρατών και για κυβερνητικά προγράμματα που, στην καλύτερη περίπτωση, είναι πιο ακριβά σε σύγκριση με μια λύση ελεύθερης αγοράς.

Οι κυβερνήσεις δεν έχουν κίνητρο να κατανέμουν τους πόρους αποτελεσματικά (καθώς μπορούν απλώς να αυξήσουν τους φόρους, να μεγεθύνουν το χρέος ή να τυπώσουν χρήματα), οπότε οτιδήποτε κάνει καταλήγει να είναι πιο ακριβό από ό,τι θα ήταν χωρίς νομισματική παρέμβαση.

3. Τα χρηματοοικονομικά περιουσιακά στοιχεία γίνονται υπερτιμημένα

Η νομισματική πολιτική βρίσκεται πίσω από τη μεγάλη χρηματοπιστωτική κρίση και τις προηγούμενες «φούσκες» σε κάθε είδους περιουσιακών στοιχείων όπως τα ενυπόθηκα δάνεια στις ΗΠΑ τη περίοδο 2008/9.

Η χρηματιστηριακή αγορά είναι υπερτιμημένη επειδή τα τεχνητά χαμηλά επιτόκια αυξάνουν την παρούσα αξία των μελλοντικών κερδών των εταιρειών, κάνοντας τις μετοχές τους να ανεβαίνουν ψηλότερα χωρίς να έχουν υγιείς θεμελιώδεις δείκτες.

Τα τεχνητά χαμηλά επιτόκια κινητοποιούν επίσης τους ανθρώπους να χρεωθούν για να αγοράσουν μετοχές, γεγονός που αυξάνει χωρίς καμία οικονομική λογική τις τιμές τους.

Επιπλέον, ορισμένες κεντρικές τράπεζες (όπως η Τράπεζα της Ιαπωνίας και η Εθνική Τράπεζα της Ελβετίας) διακρατούν μετοχές στους ισολογισμούς τους, οι οποίες επίσης ανατιμούν τις τιμές τους λόγω της τεχνητής ζήτησης.

4. Οι τιμές των ακινήτων είναι επίσης τεχνητά διογκωμένες.

Τα σπίτια και τα κτίρια είναι αυτά που ο Rothbard θα αποκαλούσε αγαθά «υψηλότερης τάξης» λόγω της πολύ μεγάλης κεφαλαιακής δομής τους.

Σημειώνει,

Η προσφορά κεφαλαίων για επενδύσεις προφανώς αυξάνεται και το επιτόκιο μειώνεται.

Οι επιχειρηματίες, εν ολίγοις, παραπλανούνται από τις πιστωτικές πολιτικές των τραπεζών των τραπεζών και πιστεύουν ότι η προσφορά αποταμιευμένων κεφαλαίων είναι μεγαλύτερη από ό,τι πραγματικά είναι.

Τώρα, όταν τα αποταμιευμένα κεφάλαια αυξάνονται, οι επιχειρηματίες επενδύουν σε «πιο μακροχρόνιες διαδικασίες παραγωγής», δηλαδή επιμηκύνεται η κεφαλαιακή δομή, ειδικά στις «υψηλότερες παραγγελίες» που είναι πιο απομακρυσμένες από τον καταναλωτή.

Τα υπερτιμημένα ακίνητα μετατρέπουν επίσης σπίτια, διαμερίσματα και εμπορικά ακίνητα σε μια κατηγορία «εξωοικονομικών» περιουσιακών στοιχείων (προς επένδυση και, θεωρητικά, προστασία από τον ίδιο τον πληθωρισμό που προκάλεσε την άνοδο των τιμών των ακινήτων στην πρώτη φάση) και όχι σε σπίτια και διαμερίσματα για διαβίωση και εμπορικά ακίνητα για οικονομικές δραστηριότητες, είτε με ενοικίαση είτε με αγορά.

Ητοι, η κυβερνητική παρέμβαση ξεκάθαρα αποκλειει τα κατώτα οικονομικά στρώματα από την κατοχή παγίων στοιχείων, πο θα εξασφάλιζαν καλύτερο επίπεδο διαβίωσης και οικονομικής ασφάλειας.

5. Οικονομική Ανισότητα - Πώς διευρύνεται

Αυτό συνδέεται με το προηγούμενο επιχείρημά μας.

Χάρη στη χαλαρή νομισματική πολιτική, τα χρηματοοικονομικά περιουσιακά στοιχεία ανατιμώνται χωρίς να υποστηρίζονται από κατάλληλα θεμελιώδη μεγέθη.

Οι πλουσιότεροι (αυτοί που έχουν τα περισσότερα χρηματοοικονομικά περιουσιακά στοιχεία) γίνονται ακόμη πιο πλούσιοι, όχι επειδή οι επενδύσεις τους βελτιώνουν την παραγωγικότητα των εταιρειών (παρέχοντας περισσότερα ή καλύτερα αγαθά και υπηρεσίες), αλλά επειδή τα περιουσιακά τους στοιχεία διογκώνονται μέσω της νομισματικής πολιτικής.

Η χρηματοπιστωτική αγορά αποδεικνύεται ότι είναι λιγότερο προσβάσιμη για τους μέσους πολίτες λόγω των εξής παραγόντων:

Οι μετοχές είναι πιο ακριβές και επικίνδυνες και επομένως λιγότερο ελκυστικές για κάποιον που δεν έχει την πολυτέλεια να χάσει πολλά χρήματα.

Η αγορά ομολόγων είναι επίσης λιγότερο ελκυστική καθώς οι τιμές τους αυξάνονται λόγω της τεχνητής ζήτησης από τη νέα προσφορά χρήματος - ως εκ τούτου, οι αποδόσεις πέφτουν χαμηλότερα.

Αυτό καθιστά τα ομόλογα ελκυστικά για τους ανθρώπους που θέλουν να κερσοσκοπήσουν και όχι αυτούς που θα επιθυμούσαν μια επένδυση σταθερού εισοδήματος (αν τα επιτόκια πάνε ακόμη χαμηλότερα, οι αποδόσεις τους ανεβαίνουν και ο επενδυτής βγάζει κέρδος).

Αλίμονο, καθώς τα ομόλογα είναι ακριβά, οι μέσοι πολίτες δεν μπορούν να αντέξουν οικονομικά τον κίνδυνο.

Οι χρηματοπιστωτικές αγορές γίνονται πιο περίπλοκες αφού υπάρχουν πολύ πιο σύνθετα επενδυτικά μέσα (όπως τα παράγωγα) για την αντιμετώπιση της αστάθειας της αγοράς (η οποία θα ήταν χαμηλότερη χωρίς τη συγκεκριμένη νομισματική πολιτική) είτε για την αύξηση των αποδόσεων (όχι χωρίς υψηλότερους κινδύνους) - τα περιφημα δομημένα ομόλογα που μας ταλάνισαν είναι μια διακεκτριμένη περίπτωση αυτης της πρακτικής.

Και η χρήση τέτοιων μέσων από τους διαχειριστές περιουσιακών στοιχείων αυξάνει τα έξοδα και τις αμοιβές τους, γεγονός που αυξάνει επίσης τις ελάχιστες απαιτούμενες επενδύσεις και αποκλείοντας τα «μικρά πορτοφόλια».

Έτσι, ο μέσος πολίτης διαθέτει λιγότερα εργαλεία για να αποκτήσει οικονομική ασφάλεια σε μια περίοδο που τα εισοδήματα από μισθούς βαίνουν συρρικνούμενα...

Και αυτό συνεχίζει να επιδεινώνεται όσο οι κεντρικές τράπεζες συνεχίσουν με τη τρέχουσα νομισματική τους πολιτική.

Η στέγαση γίνεται επίσης λιγότερο προσιτή και οι μέσοι πολίτες πρέπει να θυσιάσουν περισσότερα (και για πολύ μεγαλύτερο χρονικό διάστημα) για εξοικονόμηση για την αγορά σπιτιού.

Αυτό που θα ήταν έναν προσιτός στόχος μετατρέπεται σε μια μακρά και οδυνηρή προσπάθεια.

Αυτό μείωσε τον αριθμό των αγοραστών πρώτης κατοικίας αι οι νέοι επλήγησαν περισσότερο

Αλλά τώρα, ακόμη και άνθρωποι γύρω στα 30 ζουν με τους γονείς τους ή άλλους συγγενείς.

Και η έλλειψη στέγης αυξάνεται σε μεγάλες πόλεις όπως το Λος Άντζελες, το Παρίσι, η Αθήνα και η Λισαβόνα (τόσο οι ξένοι όσο και οι Πορτογάλοι).

Η υψηλότερη χρονική απαίτηση για την επένδυση ισοδυναμεί με λιγότερη οικονομική ανάπτυξη και περισσότερο χρέος.

Καταστροφή της αποταμίευσης

Τα τεχνητά χαμηλά επιτόκια καταστρέφουν το κίνητρο για αποταμίευση.

Σε πολλές περιπτώσεις, ακόμη και αν ο πληθωρισμός είναι χαμηλός, η απόδοση της αποταμίευσης δεν αντισταθμίζει το χρόνο που οι άνθρωποι δεν χρησιμοποίησαν τα χρήματα.

Αυξάνεται ο χρόνος ωρίμασης της επένδυσης.

Οι άνθρωποι δεν είναι πρόθυμοι να περιμένουν να ξοδέψουν τα χρήματά τους.

Αν δεν υπάρχει κέρδος, μπορεί κάλλιστα να τα ξοδέψουν αμέσως.

Χρέος για κατανάλωση

Το χρέος αυξάνεται επίσης με στόχο την κατανάλωση αντί να χρησιμοποιείται για επενδύσεις που θα αύξαναν την παραγωγικότητα και την οικονομική ανάπτυξη.

Αυτό κάνει επίσης τις τιμές να ανεβαίνουν σε υψηλότερα επίπεδα επειδή η υψηλότερη παραγωγικότητα τείνει να μειώνει τις τιμές και αυτή η διαδικασία, στην καλύτερη περίπτωση, καθυστερεί λόγω χαμηλότερων αποταμιεύσεων.

Με άλλα λόγια, οι κυβερνήσεις εμποδίζουν τον αποπληθωρισμό (που θα έκανε τις τιμές να μειωθούν με την πάροδο του χρόνου).

Ο ίδιος ο πληθωρισμός δημιουργεί επίσης ένα κίνητρο τη ν άμεση πραγματοποίηση των δαπανών (καθώς η αγοραστική δύναμη μειώνεται) και τα τεχνητά χαμηλά επιτόκια κάνουν την αγορά χρήματος (που θα ήταν ένα εύκολο εργαλείο στο οποίο θα μπορούσαν να καταφύγουν οι άνθρωποι για να κατευθύνουν τις αποταμιεύσεις τους) μη ελκυστική.

Και, δεδομένου ότι ο χρόνος λειτουργεί περισσότερο πιεστικά στις οικονομικές επιλογές, οι περισσότεροι άνθρωποι δεν αρκούνται στη διατήρηση της αγοραστικής τους δύναμης (η οποία μερικές φορές μπορεί να επιτευχθεί μόνο με την αγορά χρυσού).

Θέλουν γρήγορη και υψηλή απόδοση - πρόκειται για έναν επικίνδυνο συνδυασμό.

Έτσι, κατευθύνονται στο χρηματιστήριο, το οποίο είναι υπερτιμημένο χάρη σε μία χαλαρή νομισματική πολιτική.

Οι κρατικές παρεμβάσεις μέσω των κεντρικών τραπεζών είναι οι πλέον καταστροφικές και ωστόσο οι λιγότερο κατανοητές από τους περισσότερους.

Είναι ένα αρκετά σύνθετο πρόβλημα για να το αντιμετωπίσουμε μόνο του, και ακόμη πιο δύσκολο να το κάνουμε όταν οι άνθρωποι δεν αντιλαμβάνονται τη ζημιά που συμβαίνει.

Οι κεντρικές τράπεζες είναι η πηγή των περισσότερων δεινών στην οικονομία - σε αντίθεση με το κυρίαρχο αφήγημα.

www.bankingnews.gr

Σχόλια αναγνωστών