Η Fed επέλεξε να εισαγάγει τεράστιο βαθμό υποκειμενικότητας σε μια νομικά επιβεβλημένη ανάλυση δημόσιας πολιτικής για την ευρωστία των τραπεζών

Τον σοβαρότερο κίνδυνο για το παγκόσμιο χρηματοπιστωτικό σύστημα αποτελεί –ίσως– σύμφωνα με έκθεση βόμβα του The Institutional Risk Analyst (IRA) η αμερικανική τράπεζα Goldman Sachs.

Ειδικότερα, την περασμένη εβδομάδα (2-5 Iουλίου), το Συμβούλιο της Ομοσπονδιακής Τράπεζας των ΗΠΑ δημοσίευσε τα αποτελέσματα των ετήσιων τραπεζικών προσομοιώσεων ακραίων καταστάσεων (stress tests), σύμφωνα με τον νόμο Dodd Frank.

Η μεγάλη είδηση είναι ότι η Goldman Sachs (GS), στην πραγματικότητα, απέτυχε να περάσει τα stress test, ενώ παράλληλα μεγάλη ανησυχία γεννούν τα αποτελέσματα και πολλών άλλων τραπεζών.

Η αλήθεια είναι πως το stress test των τραπεζών που εποπτεύει η Fed είναι λίγο μπερδεμένα όσον αφορά τη μεθοδολογία τους - ένας λόγος που σπάνια τα εξετάζουμε.

Η περιγραφή του τρόπου με τον οποίο η Fed εκτελεί τα stress tests δείχνει το πρόβλημα.

Σύμφωνα με το γράφημα, το Διοικητικό Συμβούλιο της Fed «προσαρμόζει» τις ήδη υποκειμενικές κατά παραγγελία εισροές από τις τράπεζες και στη συνέχεια παράγει τα «συνηθισμένα» οικονομικά σενάρια.

Η Fed είναι ξεκάθαρα αντίθετη με τη διεξαγωγή αυτών των συζητήσεων κατ' ιδίαν.

Από την άλλη, δεν χρειαζόμαστε οικονομολόγο ή ένα οικονομικό σενάριο για να φτιάξουμε ένα τραπεζικό stress test.

Πράγματι, η εστίαση σε κερδοσκοπικά οικονομικά σενάρια ως σημείο εκκίνησης για τα τεστ Dodd-Frank θολώνει την ανάλυση και καθιστά την όλη άσκηση ακατάλληλη για την κατανόηση της κατάστασης στην οποία βρίσκεται μια τράπεζα.

Σε κάθε περίπτωση, για να πραγματοποιηθεί ένα κλασικό stress test, το μοναδικό που χρειάζεται είναι ένα ποσοστό ζημιών και ένας χρονικός ορίζοντας.

Τα καθαρά έσοδα, οι προβλέψεις επί πιστώσεων και οι ζημίες στα αποτελέσματα της Fed από αυτή την άποψη είναι αξιοποιήσιμα.

Αλλά ο λόγος για τον οποίο καταγράφονται απώλειες δεν έχει σημασία.

Η Fed επέλεξε να εισαγάγει τεράστιο βαθμό υποκειμενικότητας σε μια νομικά επιβεβλημένη ανάλυση δημόσιας πολιτικής για την ευρωστία των τραπεζών.

Φυσικά, όπως λέει το The Institutional Risk Analyst, με τη χρησιμοποίηση εξατομικευμένων οικονομικών σεναρίων που παράγονται μυστικά, χωρίς διαφάνεια ή λογοδοσία, τίθεται σε κίνδυνο ολόκληρη η τραπεζική διαδικασία των stress tests.

Και δεδομένης της ξεκάθαρης διχογνωμίας στους κόλπους της Fed στην Ουάσιγκτον, τα αποτελέσματα για την Goldman Sachs είναι μάλλον ανησυχητικά.

«Αυτό που είδαμε» λέει το Ίδρυμα, «είναι το αποτέλεσμα του stress test για την Goldman Sachs μετά από διαβουλεύσεις…».

Σημειώστε ότι η αμερικανική τράπεζα ολοκλήρωσε το stress test με τον δείκτη μόχλευσης Tier 1 να βρίσκεται στο 5,3%.

Τα ειδικά για την τράπεζα δεδομένα που παρέχονται ως απόκριση στα οικονομικά σενάρια DFAST που δημιουργήθηκαν από τη Fed είναι «κουβάρι».

Δεν υπάρχει συγκρισιμότητα μιας τράπεζας με μια άλλη.

Σε αντίθεση με τα σταθερά δημόσια στοιχεία που αναφέρουν όλες οι μεγάλες τράπεζες των ΗΠΑ, το stress test της Fed είναι μια «βαθιά προκατειλημμένη ψιλοκομμένη σαλάτα».

Χρησιμοποιώντας οικονομικά σενάρια και στη συνέχεια «προσαρμόζοντας» τις συγκεκριμένες, μη τυπικές εισροές από κάθε τράπεζα, το προϊόν γίνεται εντελώς κερδοσκοπικό και είναι άχρηστο από αναλυτική άποψη.

Θυμηθείτε, λέει το IRA, τα stress tests των τραπεζών είναι μια δημόσια διαδικασία και όχι μέρος της εμπιστευτικής εποπτικής σχέσης επί των τραπεζών.

Δεδομένου ότι λίγα μέλη του Κογκρέσου κατανοούν τα οικονομικά, κανείς δεν παρατηρεί την προφανή αναλυτική μεροληψία που εφαρμόζεται σε κάθε τράπεζα.

Ένα άλλο μεγάλο μειονέκτημα των stress tests της Fed είναι ότι λειτουργούν με σταθμισμένα περιουσιακά στοιχεία, δηλαδή σύμφωνα με την απαρχαιωμένη Βασιλεία ΙΙΙ, που εστιάζει στον πιστωτικό κίνδυνο που ενέχουν τα assets σε περίπτωση αθέτησης υποχρεώσεων.

Ωστόσο, οι παραδοχές για το ποσοστό ζημιών που δημοσιεύονται στο τεστ είναι διδακτικές τόσο για το πώς σκέφτεται η Fed για μια συγκεκριμένη τράπεζα όσο και για την οικονομία των ΗΠΑ γενικότερα.

Εν προκειμένω αξίζει μια ματιά στα βασικά αποτελέσματα των stress tests της Fed για τις 24 μεγαλύτερες εγχώριες τράπεζες των ΗΠΑ και επίσης στις αμερικανικές επιχειρήσεις επτά ξένων τραπεζών.

«Σημείωμα προς τον Πρόεδρο της Fed Τζερόμ Πάουελ: Το επόμενο έτος, αν θέλετε να απορρίψετε την υπόλοιπη έκθεση και απλώς να μας δείξετε το υπολογιστικό φύλλο παρακάτω, θα ήταν υπέροχο.

Πρώτα και κύρια, παρατηρήστε ποιες τράπεζες τερμάτισαν το σενάριο με υψηλότερα κεφάλαια ή/και καθαρά κέρδη.

Τα κέρδη σας οδηγούν σε περιόδους απώλειας, όχι κεφαλαίου» επισημαίνει το IRA.

Silicon Valley Bank

Όπως όλοι μάθαμε με τη Silicon Valley Bank, ο πιστωτικός κίνδυνος δεν είναι το μοναδικό πρόβλημα που αντιμετωπίζουν οι τράπεζες.

Μπορείτε να καταστρέψετε μια μεγάλη περιφερειακή τράπεζα παίζοντας αφελώς με τα επιτόκια μέσω επενδύσεων σε τίτλους που υποστηρίζονται από στεγαστικά δάνεια (MBS).

Ο συντελεστής στάθμισης κινδύνου για το Ginnie Mae MBS είναι μηδενικός βάσει Βασιλείας ΙΙΙ.

Όμως, ο κίνδυνος αγοράς αυτών των τίτλων μεταβλητής διάρκειας τους καθιστά μεταξύ των πιο προβληματικών περιουσιακών στοιχείων που μπορεί να έχει μια τράπεζα.

Αυτό ισχύει ιδιαίτερα αν οι άνθρωποι που διευθύνουν την τράπεζα είναι ηλίθιοι, για να παραφράσουμε τον Mark Twain.

Σημειώστε ότι το stress test της Fed δεν αναφέρει το παραμικρό για τις απώλειες τρισεκατομμυρίων δολαρίων που αντιμετωπίζουν οι τράπεζες των ΗΠΑ από το MBS της εποχής COVID και το χρέος του Υπουργείου Οικονομικών των ΗΠΑ.

Πώς μπορεί η Fed να αναφέρει στο Κογκρέσο την κατάσταση των τραπεζών των ΗΠΑ και να μην αναφέρει ότι πολλά ιδρύματα (και η ίδια η κεντρική τράπεζα) είναι αφερέγγυα;

Αυτή η θλιβερή κατάσταση οφείλεται σε ριζικές διακυμάνσεις των επιτοκίων που έχει διαμορφώσει η FOMC από το α’ τρίμηνο του 2020.

Το παρακάτω διάγραμμα προέρχεται από παλαιότερο σχόλιο του ΙRA με την πλήρη ανάλυση της τιμής προς την αγορά για όλες τις τράπεζες των ΗΠΑ («Ρύθμιση κερδών 2ου τριμήνου 2024: JPM, BAC , WFC, C, USB, PNC, TFC»).

Απλά κατά σύμπτωση, ο Stephen Gandel και ο Joshua Franklin των FT έγραψαν ένα σημαντικό άρθρο την περασμένη εβδομάδα σχολιάζοντας τα αποτελέσματα της Goldman Sachs.

Όπως υποδηλώνουν, η τράπεζα προσπαθεί να αλλάξει τα αποτελέσματα των ακραίων καταστάσεων.

Η Goldman Sachs επιθυμεί η Federal Reserve να αναθεωρήσει τον απογοητευτικό της βαθμό στα φετινά stress tests των τραπεζών, σύμφωνα με ρυθμιστικούς εμπειρογνώμονες», αναφέρουν.

Αποτελέσματα Stress Test της Federal Reserve ($B)

«Το εσωτερικά τεστ αντοχής προέβλεψαν μεγαλύτερη πτώση των εσόδων και μεγαλύτερες απώλειες σε περίπτωση οικονομικής ύφεσης».

Παρότι άλλες, μεγάλες τράπεζες όπως η Citigroup (C) θα μπορούσαν να αντιμετωπίσουν τυχόν απώλειες στο σενάριο της Fed, η Goldman έχασε εντελώς τον στόχο, με τις ελάχιστες κεφαλαιακές απαιτήσεις να μην ικανοποιούνται.

Οι FT αναφέρουν ότι η GS ενδέχεται να μην είναι σε θέση να αυξήσει τα μερίσματα ή τις εξαγορές μετοχών ως αποτέλεσμα της κακής απόδοσής της.

Ίσως η Fed ανακάλυψε τελικά ότι η GS είναι μια από τις πιο επικίνδυνες τράπεζες στις ΗΠΑ.

Σίγουρα, η Morgan Stanley (MS) έχει ελαφρώς μεγαλύτερο βιβλίο παραγώγων από ό,τι η Goldman, αλλά σπάνια αναφέρει σημαντικές πιστωτικές απώλειες.

Ωστόσο, η Goldman υπό τον Διευθύνοντα Σύμβουλο David Solomon καίει χρήματα όσον αφορά τις πιστωτικές απώλειες ακόμη και με ακαθάριστο περιθώριο δανείου 11%.

Στα δικό της τεστ αντοχής, η Goldman έχει διαθέσει σχεδόν 20 δισεκατομμύρια δολάρια για προβλέψεις ζημιών και άλλα 18 δισεκατομμύρια δολάρια για ζημίες συναλλαγών και αντισυμβαλλομένων.

Τα καλά νέα με είναι ότι δεν έχει μεγάλο χαρτοφυλάκιο τίτλων με κρυφές μη πραγματοποιηθείσες απώλειες όπως οι περισσότεροι του κλάδου.

Ωστόσο, χάνει περισσότερα χρήματα σε δάνεια από τους μεγαλύτερους ομολόγους της.

Τα συνολικά δάνεια και μισθώσεις για την GS ήταν μόνο 256 δισεκατομμύρια δολάρια από τα 1,6 τρισεκατομμύρια δολάρια σε συνολικό ενεργητικό το α' τρίμηνο του 2024, ωστόσο η τράπεζα έχασε 62 μονάδες βάσης έναντι των συνολικών περιουσιακών στοιχείων το α' τρίμηνο του 2024.

Η Goldman Sachs είπε την περασμένη εβδομάδα ότι η βαθμολογία της Fed δεν αντικατοπτρίζει την εξέλιξη της εταιρείας, η οποία αποχωρεί από ορισμένες επιχειρήσεις και συρρικνώνει εξωτερικές επενδύσεις.

«Θα συνεργαστούμε με τη ρυθμιστική μας αρχή για να κατανοήσουμε καλύτερα τις αποφάσεις τους», δήλωσε ο CEO David Solomon.

Εάν όμως τα ανοίγματα λιανικής έχουν κλείσει, γιατί συνεχίζονται οι πιστωτικές απώλειες;

Οι παραδοχές του ποσοστού ζημιών της Fed για δάνεια C&I και η συνολική απώλεια για την GS υποδηλώνουν ότι τα θεσμικά ανοίγματα είναι ο ένοχος.

Όπως έχει σημειωθεί, η GS ανέφερε μέση μεικτή απόδοση 11% στο πιστωτικό χαρτοφυλάκιό της.

Απλά φανταστείτε το προφίλ πιστωτικής αθέτησης του μέσου θεσμικού πελάτη της GS δεδομένου αυτού του ακαθάριστου περιθωρίου.

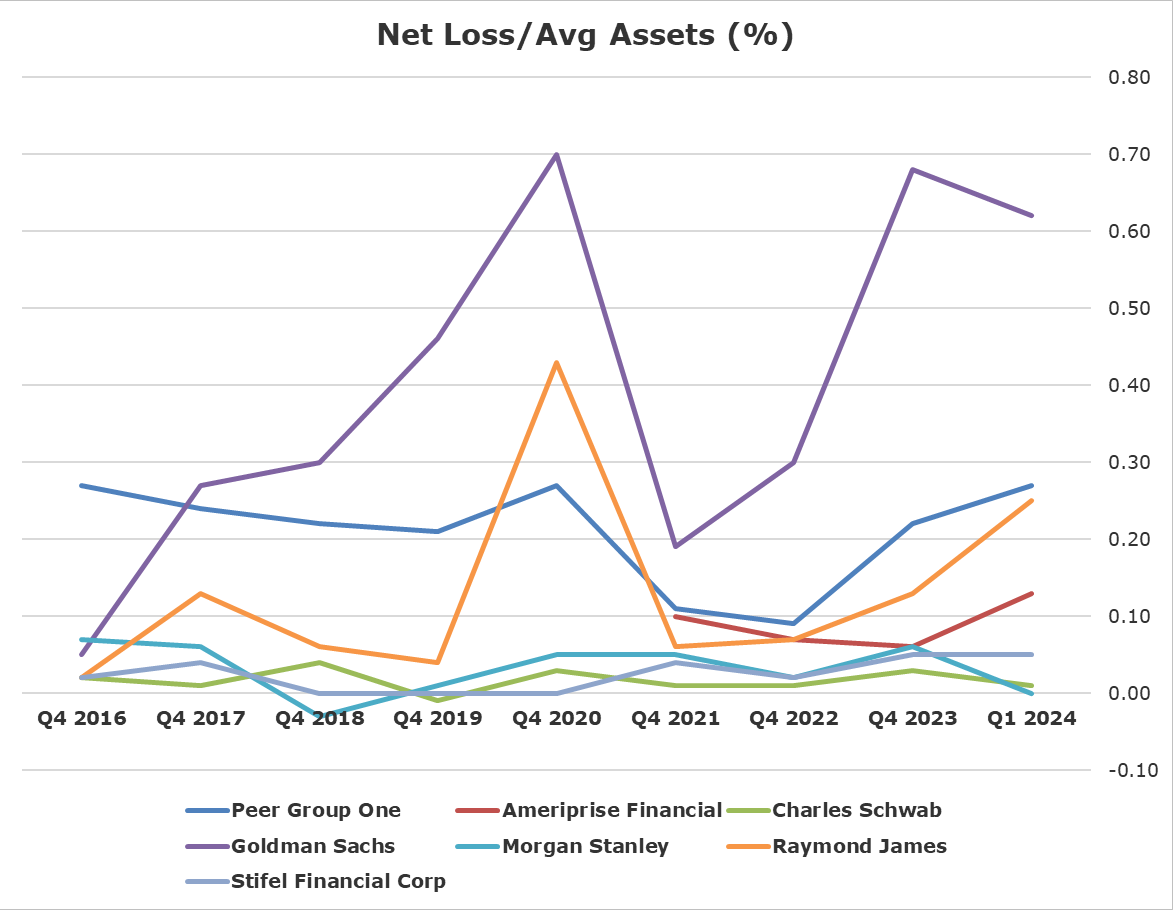

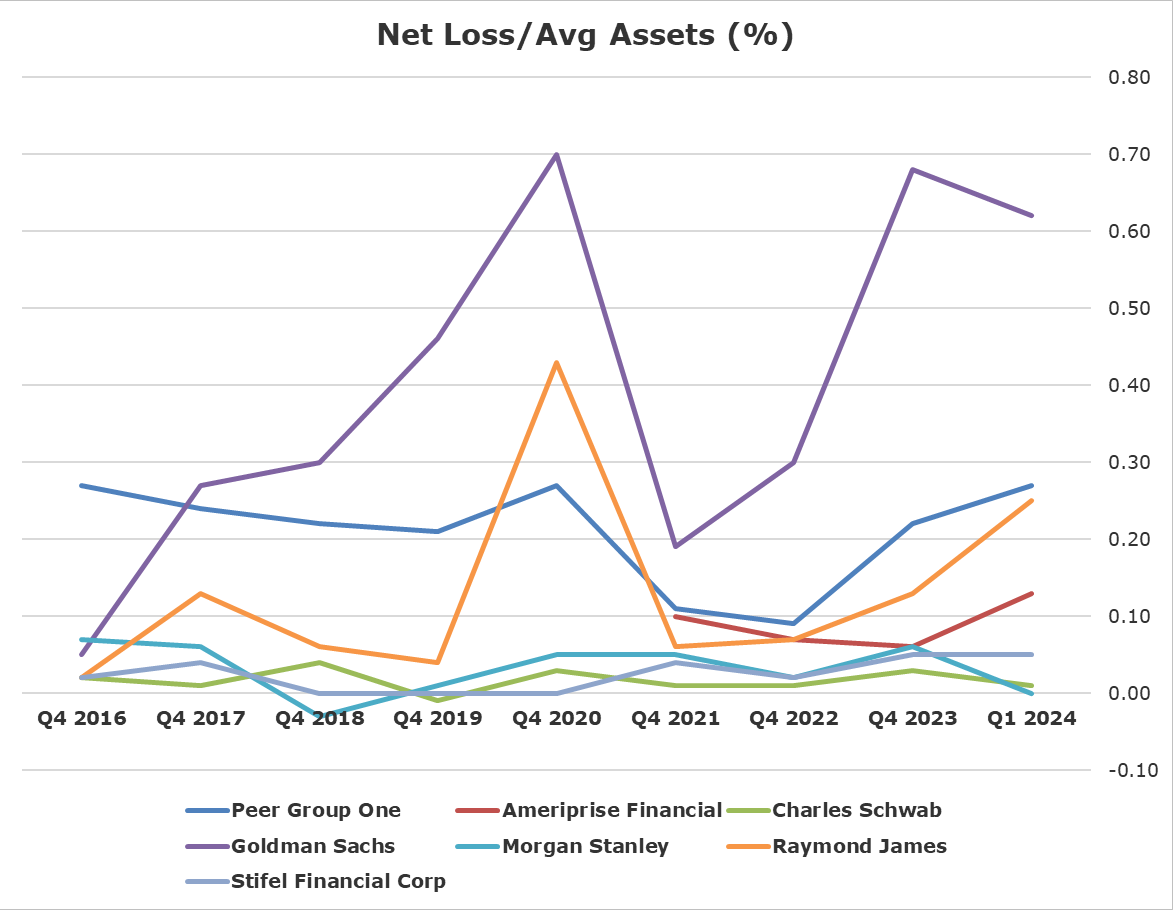

Το παρακάτω γράφημα δείχνει τις πραγματικές καθαρές ζημίες για τις κορυφαίες τράπεζες έως το 1ο τρίμηνο του 2024.

Σημειωτέον, αυτοί οι αριθμοί προέρχονται από τη Fed και το Συμβούλιο Εξετάσεων των Ομοσπονδιακών Χρηματοπιστωτικών Ιδρυμάτων.

Η Goldman Sachs είναι εύκολα η υστερούσα μεταξύ των 10 κορυφαίων τραπεζών των ΗΠΑ φέτος – αν και είναι παρήγορο το γεγονός ότι υπάρχουν τράπεζες ξένων οίκων που υστερούν περισσότερο.

Μάλιστα, πολλές από αυτές ξεκινούν το stress test με αρνητικό εισόδημα.

Επιπλέον, δείτε το μέγεθος των προβλέψεων αυτών των τραπεζών έναντι των καθαρών εσόδων.

Κοιτάξτε την BMO, μια τράπεζα με λειτουργία στις ΗΠΑ που είναι αναμφισβήτητα αφερέγγυα αν αφαιρέσετε τα άυλα στοιχεία και τις ζημίες M2M.

Τι λέει αυτό για το πώς βλέπει η Fed τον πιστωτικό κίνδυνο εντός αυτών των τραπεζών; Σημειώστε ότι το αμερικανικώ παράρτημα ύψους 165 δισεκατομμυρίων δολαρίων της Banco Santander (STD), της μεγαλύτερης τράπεζας λιανικής στην Ευρωζώνη, έχει το υψηλότερο αναμενόμενο ποσοστό ζημιών στον όμιλο μετά τους μονογραμμικούς καταναλωτικούς δανειστές.

Το ηθικό δίδαγμα της ιστορίας; Φυσικά, το εισόδημα έχει μεγαλύτερη σημασία από το κεφάλαιο.

Σκεφτείτε το τραπεζικό κεφάλαιο ως απόθεμα ασφαλείας.

Τράπεζες με ισχυρές αποδόσεις ενεργητικού όπως η DS, η American Express (AXP) και η Charles Schwab (SCHW) αντεπεξήλθαν στα σενάρια της Fed με ελάχιστο πρόβλημα.

Και η JPM χειρίστηκε εύκολα ορισμένες πολύ μεγάλες υποθέσεις ζημιών.

Ωστόσο, οι προβλεπόμενες απώλειες για την Wells Fargo & Co (WFC) και την Bank of America (BAC) υποδηλώνουν ότι η Fed αναμένει σκληρή πορεία για τον τραπεζικό κλάδο στο μέλλον.

www.bankingnews.gr

Ειδικότερα, την περασμένη εβδομάδα (2-5 Iουλίου), το Συμβούλιο της Ομοσπονδιακής Τράπεζας των ΗΠΑ δημοσίευσε τα αποτελέσματα των ετήσιων τραπεζικών προσομοιώσεων ακραίων καταστάσεων (stress tests), σύμφωνα με τον νόμο Dodd Frank.

Η μεγάλη είδηση είναι ότι η Goldman Sachs (GS), στην πραγματικότητα, απέτυχε να περάσει τα stress test, ενώ παράλληλα μεγάλη ανησυχία γεννούν τα αποτελέσματα και πολλών άλλων τραπεζών.

Η αλήθεια είναι πως το stress test των τραπεζών που εποπτεύει η Fed είναι λίγο μπερδεμένα όσον αφορά τη μεθοδολογία τους - ένας λόγος που σπάνια τα εξετάζουμε.

Η περιγραφή του τρόπου με τον οποίο η Fed εκτελεί τα stress tests δείχνει το πρόβλημα.

Σύμφωνα με το γράφημα, το Διοικητικό Συμβούλιο της Fed «προσαρμόζει» τις ήδη υποκειμενικές κατά παραγγελία εισροές από τις τράπεζες και στη συνέχεια παράγει τα «συνηθισμένα» οικονομικά σενάρια.

Η Fed είναι ξεκάθαρα αντίθετη με τη διεξαγωγή αυτών των συζητήσεων κατ' ιδίαν.

Από την άλλη, δεν χρειαζόμαστε οικονομολόγο ή ένα οικονομικό σενάριο για να φτιάξουμε ένα τραπεζικό stress test.

Πράγματι, η εστίαση σε κερδοσκοπικά οικονομικά σενάρια ως σημείο εκκίνησης για τα τεστ Dodd-Frank θολώνει την ανάλυση και καθιστά την όλη άσκηση ακατάλληλη για την κατανόηση της κατάστασης στην οποία βρίσκεται μια τράπεζα.

Σε κάθε περίπτωση, για να πραγματοποιηθεί ένα κλασικό stress test, το μοναδικό που χρειάζεται είναι ένα ποσοστό ζημιών και ένας χρονικός ορίζοντας.

Τα καθαρά έσοδα, οι προβλέψεις επί πιστώσεων και οι ζημίες στα αποτελέσματα της Fed από αυτή την άποψη είναι αξιοποιήσιμα.

Αλλά ο λόγος για τον οποίο καταγράφονται απώλειες δεν έχει σημασία.

Η Fed επέλεξε να εισαγάγει τεράστιο βαθμό υποκειμενικότητας σε μια νομικά επιβεβλημένη ανάλυση δημόσιας πολιτικής για την ευρωστία των τραπεζών.

Φυσικά, όπως λέει το The Institutional Risk Analyst, με τη χρησιμοποίηση εξατομικευμένων οικονομικών σεναρίων που παράγονται μυστικά, χωρίς διαφάνεια ή λογοδοσία, τίθεται σε κίνδυνο ολόκληρη η τραπεζική διαδικασία των stress tests.

Και δεδομένης της ξεκάθαρης διχογνωμίας στους κόλπους της Fed στην Ουάσιγκτον, τα αποτελέσματα για την Goldman Sachs είναι μάλλον ανησυχητικά.

«Αυτό που είδαμε» λέει το Ίδρυμα, «είναι το αποτέλεσμα του stress test για την Goldman Sachs μετά από διαβουλεύσεις…».

Σημειώστε ότι η αμερικανική τράπεζα ολοκλήρωσε το stress test με τον δείκτη μόχλευσης Tier 1 να βρίσκεται στο 5,3%.

Τα ειδικά για την τράπεζα δεδομένα που παρέχονται ως απόκριση στα οικονομικά σενάρια DFAST που δημιουργήθηκαν από τη Fed είναι «κουβάρι».

Δεν υπάρχει συγκρισιμότητα μιας τράπεζας με μια άλλη.

Σε αντίθεση με τα σταθερά δημόσια στοιχεία που αναφέρουν όλες οι μεγάλες τράπεζες των ΗΠΑ, το stress test της Fed είναι μια «βαθιά προκατειλημμένη ψιλοκομμένη σαλάτα».

Χρησιμοποιώντας οικονομικά σενάρια και στη συνέχεια «προσαρμόζοντας» τις συγκεκριμένες, μη τυπικές εισροές από κάθε τράπεζα, το προϊόν γίνεται εντελώς κερδοσκοπικό και είναι άχρηστο από αναλυτική άποψη.

Θυμηθείτε, λέει το IRA, τα stress tests των τραπεζών είναι μια δημόσια διαδικασία και όχι μέρος της εμπιστευτικής εποπτικής σχέσης επί των τραπεζών.

Δεδομένου ότι λίγα μέλη του Κογκρέσου κατανοούν τα οικονομικά, κανείς δεν παρατηρεί την προφανή αναλυτική μεροληψία που εφαρμόζεται σε κάθε τράπεζα.

Ένα άλλο μεγάλο μειονέκτημα των stress tests της Fed είναι ότι λειτουργούν με σταθμισμένα περιουσιακά στοιχεία, δηλαδή σύμφωνα με την απαρχαιωμένη Βασιλεία ΙΙΙ, που εστιάζει στον πιστωτικό κίνδυνο που ενέχουν τα assets σε περίπτωση αθέτησης υποχρεώσεων.

Ωστόσο, οι παραδοχές για το ποσοστό ζημιών που δημοσιεύονται στο τεστ είναι διδακτικές τόσο για το πώς σκέφτεται η Fed για μια συγκεκριμένη τράπεζα όσο και για την οικονομία των ΗΠΑ γενικότερα.

Εν προκειμένω αξίζει μια ματιά στα βασικά αποτελέσματα των stress tests της Fed για τις 24 μεγαλύτερες εγχώριες τράπεζες των ΗΠΑ και επίσης στις αμερικανικές επιχειρήσεις επτά ξένων τραπεζών.

«Σημείωμα προς τον Πρόεδρο της Fed Τζερόμ Πάουελ: Το επόμενο έτος, αν θέλετε να απορρίψετε την υπόλοιπη έκθεση και απλώς να μας δείξετε το υπολογιστικό φύλλο παρακάτω, θα ήταν υπέροχο.

Πρώτα και κύρια, παρατηρήστε ποιες τράπεζες τερμάτισαν το σενάριο με υψηλότερα κεφάλαια ή/και καθαρά κέρδη.

Τα κέρδη σας οδηγούν σε περιόδους απώλειας, όχι κεφαλαίου» επισημαίνει το IRA.

Silicon Valley Bank

Όπως όλοι μάθαμε με τη Silicon Valley Bank, ο πιστωτικός κίνδυνος δεν είναι το μοναδικό πρόβλημα που αντιμετωπίζουν οι τράπεζες.

Μπορείτε να καταστρέψετε μια μεγάλη περιφερειακή τράπεζα παίζοντας αφελώς με τα επιτόκια μέσω επενδύσεων σε τίτλους που υποστηρίζονται από στεγαστικά δάνεια (MBS).

Ο συντελεστής στάθμισης κινδύνου για το Ginnie Mae MBS είναι μηδενικός βάσει Βασιλείας ΙΙΙ.

Όμως, ο κίνδυνος αγοράς αυτών των τίτλων μεταβλητής διάρκειας τους καθιστά μεταξύ των πιο προβληματικών περιουσιακών στοιχείων που μπορεί να έχει μια τράπεζα.

Αυτό ισχύει ιδιαίτερα αν οι άνθρωποι που διευθύνουν την τράπεζα είναι ηλίθιοι, για να παραφράσουμε τον Mark Twain.

Σημειώστε ότι το stress test της Fed δεν αναφέρει το παραμικρό για τις απώλειες τρισεκατομμυρίων δολαρίων που αντιμετωπίζουν οι τράπεζες των ΗΠΑ από το MBS της εποχής COVID και το χρέος του Υπουργείου Οικονομικών των ΗΠΑ.

Πώς μπορεί η Fed να αναφέρει στο Κογκρέσο την κατάσταση των τραπεζών των ΗΠΑ και να μην αναφέρει ότι πολλά ιδρύματα (και η ίδια η κεντρική τράπεζα) είναι αφερέγγυα;

Αυτή η θλιβερή κατάσταση οφείλεται σε ριζικές διακυμάνσεις των επιτοκίων που έχει διαμορφώσει η FOMC από το α’ τρίμηνο του 2020.

Το παρακάτω διάγραμμα προέρχεται από παλαιότερο σχόλιο του ΙRA με την πλήρη ανάλυση της τιμής προς την αγορά για όλες τις τράπεζες των ΗΠΑ («Ρύθμιση κερδών 2ου τριμήνου 2024: JPM, BAC , WFC, C, USB, PNC, TFC»).

Απλά κατά σύμπτωση, ο Stephen Gandel και ο Joshua Franklin των FT έγραψαν ένα σημαντικό άρθρο την περασμένη εβδομάδα σχολιάζοντας τα αποτελέσματα της Goldman Sachs.

Όπως υποδηλώνουν, η τράπεζα προσπαθεί να αλλάξει τα αποτελέσματα των ακραίων καταστάσεων.

Η Goldman Sachs επιθυμεί η Federal Reserve να αναθεωρήσει τον απογοητευτικό της βαθμό στα φετινά stress tests των τραπεζών, σύμφωνα με ρυθμιστικούς εμπειρογνώμονες», αναφέρουν.

Αποτελέσματα Stress Test της Federal Reserve ($B)

«Το εσωτερικά τεστ αντοχής προέβλεψαν μεγαλύτερη πτώση των εσόδων και μεγαλύτερες απώλειες σε περίπτωση οικονομικής ύφεσης».

Παρότι άλλες, μεγάλες τράπεζες όπως η Citigroup (C) θα μπορούσαν να αντιμετωπίσουν τυχόν απώλειες στο σενάριο της Fed, η Goldman έχασε εντελώς τον στόχο, με τις ελάχιστες κεφαλαιακές απαιτήσεις να μην ικανοποιούνται.

Οι FT αναφέρουν ότι η GS ενδέχεται να μην είναι σε θέση να αυξήσει τα μερίσματα ή τις εξαγορές μετοχών ως αποτέλεσμα της κακής απόδοσής της.

Ίσως η Fed ανακάλυψε τελικά ότι η GS είναι μια από τις πιο επικίνδυνες τράπεζες στις ΗΠΑ.

Σίγουρα, η Morgan Stanley (MS) έχει ελαφρώς μεγαλύτερο βιβλίο παραγώγων από ό,τι η Goldman, αλλά σπάνια αναφέρει σημαντικές πιστωτικές απώλειες.

Ωστόσο, η Goldman υπό τον Διευθύνοντα Σύμβουλο David Solomon καίει χρήματα όσον αφορά τις πιστωτικές απώλειες ακόμη και με ακαθάριστο περιθώριο δανείου 11%.

Στα δικό της τεστ αντοχής, η Goldman έχει διαθέσει σχεδόν 20 δισεκατομμύρια δολάρια για προβλέψεις ζημιών και άλλα 18 δισεκατομμύρια δολάρια για ζημίες συναλλαγών και αντισυμβαλλομένων.

Τα καλά νέα με είναι ότι δεν έχει μεγάλο χαρτοφυλάκιο τίτλων με κρυφές μη πραγματοποιηθείσες απώλειες όπως οι περισσότεροι του κλάδου.

Ωστόσο, χάνει περισσότερα χρήματα σε δάνεια από τους μεγαλύτερους ομολόγους της.

Τα συνολικά δάνεια και μισθώσεις για την GS ήταν μόνο 256 δισεκατομμύρια δολάρια από τα 1,6 τρισεκατομμύρια δολάρια σε συνολικό ενεργητικό το α' τρίμηνο του 2024, ωστόσο η τράπεζα έχασε 62 μονάδες βάσης έναντι των συνολικών περιουσιακών στοιχείων το α' τρίμηνο του 2024.

Η Goldman Sachs είπε την περασμένη εβδομάδα ότι η βαθμολογία της Fed δεν αντικατοπτρίζει την εξέλιξη της εταιρείας, η οποία αποχωρεί από ορισμένες επιχειρήσεις και συρρικνώνει εξωτερικές επενδύσεις.

«Θα συνεργαστούμε με τη ρυθμιστική μας αρχή για να κατανοήσουμε καλύτερα τις αποφάσεις τους», δήλωσε ο CEO David Solomon.

Εάν όμως τα ανοίγματα λιανικής έχουν κλείσει, γιατί συνεχίζονται οι πιστωτικές απώλειες;

Οι παραδοχές του ποσοστού ζημιών της Fed για δάνεια C&I και η συνολική απώλεια για την GS υποδηλώνουν ότι τα θεσμικά ανοίγματα είναι ο ένοχος.

Όπως έχει σημειωθεί, η GS ανέφερε μέση μεικτή απόδοση 11% στο πιστωτικό χαρτοφυλάκιό της.

Απλά φανταστείτε το προφίλ πιστωτικής αθέτησης του μέσου θεσμικού πελάτη της GS δεδομένου αυτού του ακαθάριστου περιθωρίου.

Το παρακάτω γράφημα δείχνει τις πραγματικές καθαρές ζημίες για τις κορυφαίες τράπεζες έως το 1ο τρίμηνο του 2024.

Σημειωτέον, αυτοί οι αριθμοί προέρχονται από τη Fed και το Συμβούλιο Εξετάσεων των Ομοσπονδιακών Χρηματοπιστωτικών Ιδρυμάτων.

Η Goldman Sachs είναι εύκολα η υστερούσα μεταξύ των 10 κορυφαίων τραπεζών των ΗΠΑ φέτος – αν και είναι παρήγορο το γεγονός ότι υπάρχουν τράπεζες ξένων οίκων που υστερούν περισσότερο.

Μάλιστα, πολλές από αυτές ξεκινούν το stress test με αρνητικό εισόδημα.

Επιπλέον, δείτε το μέγεθος των προβλέψεων αυτών των τραπεζών έναντι των καθαρών εσόδων.

Κοιτάξτε την BMO, μια τράπεζα με λειτουργία στις ΗΠΑ που είναι αναμφισβήτητα αφερέγγυα αν αφαιρέσετε τα άυλα στοιχεία και τις ζημίες M2M.

Τι λέει αυτό για το πώς βλέπει η Fed τον πιστωτικό κίνδυνο εντός αυτών των τραπεζών; Σημειώστε ότι το αμερικανικώ παράρτημα ύψους 165 δισεκατομμυρίων δολαρίων της Banco Santander (STD), της μεγαλύτερης τράπεζας λιανικής στην Ευρωζώνη, έχει το υψηλότερο αναμενόμενο ποσοστό ζημιών στον όμιλο μετά τους μονογραμμικούς καταναλωτικούς δανειστές.

Το ηθικό δίδαγμα της ιστορίας; Φυσικά, το εισόδημα έχει μεγαλύτερη σημασία από το κεφάλαιο.

Σκεφτείτε το τραπεζικό κεφάλαιο ως απόθεμα ασφαλείας.

Τράπεζες με ισχυρές αποδόσεις ενεργητικού όπως η DS, η American Express (AXP) και η Charles Schwab (SCHW) αντεπεξήλθαν στα σενάρια της Fed με ελάχιστο πρόβλημα.

Και η JPM χειρίστηκε εύκολα ορισμένες πολύ μεγάλες υποθέσεις ζημιών.

Ωστόσο, οι προβλεπόμενες απώλειες για την Wells Fargo & Co (WFC) και την Bank of America (BAC) υποδηλώνουν ότι η Fed αναμένει σκληρή πορεία για τον τραπεζικό κλάδο στο μέλλον.

www.bankingnews.gr

Σχόλια αναγνωστών