Η δημιουργική λογιστική με τον πληθωρισμό ... και οι απώλειες για τις μετοχές - Το πάρτι τελείωσε

Καταγράφεται σταθερός ρυθμός αύξησης των τιμών και μια διολισθηση της ισοτιμίας του δολαρίου από τότε που τέθηκε επίσημα σε λειτουργία η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Federal Reserve) το 1916.

Αυτός ο πληθωρισμός καταγράφεται εύκολα συγκρίνοντας τις τιμές των εμπορευμάτων και των ειδών πρώτης ανάγκης σήμερα σε σχέση με πριν από μερικές δεκαετίες με σήμερα.

Το μέσος κόστος μίας κατοικίας το 1960 ήταν περίπου 11.900 δολ., ποσό που ισοδυναμεί με 98.000 δολ, σήμερα.

Το 2000, η μέση τιμή κατοικίας αυξήθηκε στα 170.000 δολάρια.

Σήμερα, η μέση τιμή πώλησης για ένα σπίτι είναι πάνω από 400.000 δολάρια.

Οι απολογητές του... πληθωρισμού θα υποστηρίξουν ότι οι μισθοί συμβαδίζουν με τις τιμές. αυτό απλά δεν είναι αλήθεια και δεν ισχύει εδώ και πολύ καιρό.

H ζήτηση από τους μεγάλους ομίλους

Με τους σημερινούς όρους, ένα συγκεκριμένο μέτρο των αυξήσεων των τιμών των κατοικιών περιλαμβάνει τεχνητή ζήτηση που δημιουργείται από τεράστιους ομίλους όπως η Blackstone που αγοράζουν ακίνητα.

Μπορούμε επίσης να κατηγορήσουμε την τεράστια φυγή Αμερικανών από πολιτείες όπως η Νέα Υόρκη και η Καλιφόρνια κατά τη διάρκεια του lockdown της πανδημίας.

Ωστόσο, οι τιμές αυξάνονταν εκθετικά σε πολλές αγορές πολύ πριν από τον Covid.

Στασιμότητα των μισθών

Οι Αμερικανοί έχουν να αντιμετωπίσουν τις υψηλότερες τιμές και τους στάσιμους μισθούς εδώ και καιρό.

Αυτό συχνά κρύβεται ή συγκαλύπτεται από τη δημιουργική λογιστική των επίσημων φορέων και τον τρόπο με τον οποίο ο πληθωρισμός κοινοποιείται στο κοινό μέσω του «καλαθιού» του Δείκτη Τιμών Καταναλωτή.

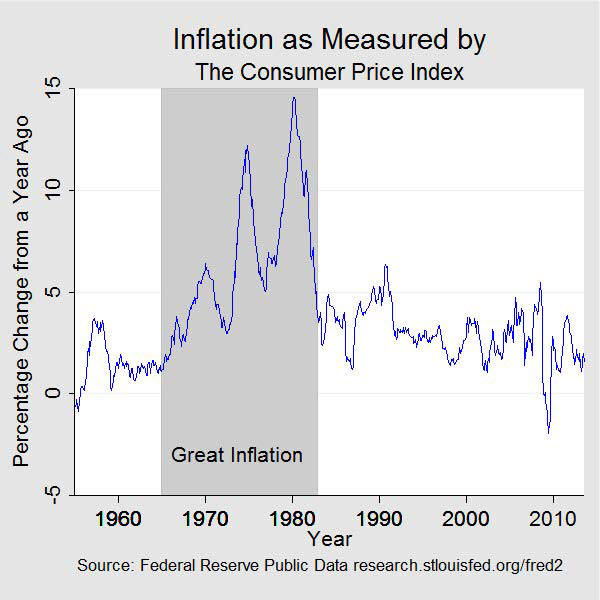

Αυτό ισχύει ιδιαίτερα μετά την πληθωριστική έκρηξη στα τέλη της δεκαετίας του 1970 και στις αρχές της δεκαετίας του 1980 υπό τη προεδρία Carter και επικεφαλής της Fed, τον Paul Volcker.

Δημιουργική λογιστική

Είναι σημαντικό να κατανοήσουμε ότι ο Δείκτης Τιμών Καταναλωτή σήμερα ΔΕΝ είναι μια ακριβής αντανάκλαση του πραγματικού πληθωρισμού συνολικά, και αυτό συμβαίνει επειδή οι μέθοδοι που χρησιμοποιήθηκαν από τη Fed και άλλα ιδρύματα για τον υπολογισμό του άλλαξαν μετά ττη δεκαετία του 1970.

Δεν αποτελεί έκπληξη το γεγονός ότι ο ΔΤΚ προσαρμόστηκε για αμβλύνει τη εικόνα για τις πληθωρστικές πιέσεις.

Αφού δεν μπορούν να πουν ψέματα για το ύψος των τιμών υποτιμούν τη σοβαρότητα των αυξήσεων.

Σήμερα, η ανακοίνωση του ΔΤΚ από τη Fed για το Μαιο στο 8,6% ξεπέρασε τις προσδοκίες,,,.

Για τους επενδυτές που ελπίζουν σε χαμηλότερη απόδοση των ομολόγων και μεγαλύτερα νομισματικά κίνητρα της Fed, το όνειρο έχει πεθάνει ή θα πρέπει να αντιμετωπίζεται ως νεκρό.

Υπάρχει πολύ μικρή πιθανότητα οι κεντρικοί τραπεζίτες να αντιστρέψουν την πορεία για αύξηση των επιτοκίων εν μέσω της μεγαλύτερης πληθωριστικής κρίσης από τη δεκαετία του 1970.

Αυτό που δεν λένε, όμως, είναι ότι ο ΠΡΑΓΜΑΤΙΚΟΣ πληθωρισμός είναι πολύ χειρότερος από αυτό που μας δείχνει ο Δείκτης Τιμών Καταναλωτή.

Κοντά στο 17%

Μέχρι τη δεκαετία του 1990, η Fed και η κυβέρνηση είχαν ουσιαστικά ανατρέψει τις παραδοσιακές μεθόδους υπολογισμού του πληθωρισμού και, έκτοτε, ο ΔΤΚ φαινόταν ν καταγράφει ελεγχόμενη αύξηση.

Αν δούμε τους αριθμούς από το Shadowstats, το οποίο χρησιμοποιεί τις ίδιες μεθόδους υπολογισμού που χρησιμοποιήθηκαν στη δεκαετία του 1980, μπορούμε να δούμε ότι ο ΔΤΚ είναι στην πραγματικότητα πιο κοντά στο 17%.

Αυτό είναι πολύ πιο λογικό δεδομένων των δραματικών αυξήσεων στις τιμές των τροφίμων και της ενέργειας, καθώς και στο κόστος κατοικίας και ενοικίου μόλις τα τελευταία δύο χρόνια.

Η πληθωρθστκή κρίση της δεκαετίας του 1970 κορυφώθηκε γύρω στο επίπεδο του 14,5%.

Η κρίση του 1970

Είναι επίσης σημαντικό να σημειωθεί ότι η κρίση της δεκαετίας του 1970 ήταν προϊόν μιας δεκαετίας οικονομικής παρακμής των ΗΠΑ.

Το πραγματικό έναυσμα έλαβε χώρα το 1971 όταν ο Richard Nixon απέσυρε πλήρως το δολάριο από τον κανόνα του χρυσού.

Δεν πέρασε πολύς καιρός μετά το 1973 που ο ΔΤΚ αυξήθηκε σε περίπου 8%.

Μέχρι το 1980 ο πληθωρισμός ήταν επίσημα στο 14%.

Ο Volcker και η Fed αντέδρασαν αυξάνοντας δραματικά τα επιτόκια στο υψηλό ρεκόρ του 15,8% μέχρι το 1981.

Η ύφεση έπληξε σκληρά την οικονομική δραστηριότητα και η ανεργία αυξήθηκε στο 10%.

Ο υψηλός πληθωρισμός συνοδευόμενος από υψηλά επιτόκια έκανε επίσης δύσκολη την ανάπτυξη της δραστηριότητας της μεταποίησης στις ΗΠΑ και πιθανότατα συνέβαλε στην επιτάχυνση της φυγής εργοστασίων από την Αμερική στην Ασία.

Πολύ αχρειότερες συνθήκες

Η διαφορά μεταξύ της κρίσης του 1970 και της σημερινής κρίσης είναι ότι αντιμετωπίζουμε πολύ χειρότερες συνθήκες.

Η κρίση μας ξεκίνησε γύρω στο 2008 μετά την κατάρρευση της χρηματοπιστωτικής φούσκας, η οποία διευκόλυνε μια ατελείωτη ροή προγραμμάτων διάσωσης και πακέτων τόνωσης.

Η Federal Reserve έχει εκτυπώσει ι δεκάδες τρισεκατομμύρια δολάρια κατά τη διάρκεια των τελευταίων 14 ετών.

Το επίσημο εθνικό χρέος των ΗΠΑ τριπλασιάστηκε σε αυτό το διάστημα.

Μόνο το 2020, η Fed δημιούργησε πάνω από 6 τρισεκατομμύρια δολάρια από …. αέρα και τα διοχέτευσε απευθείας στην οικονομία μέσω επιταγών για την αντιμετώπιση του Covid και κρατικά εγυημένων επιχειρηματικών δανείων (PPP).

Η ανεργία είναι χαμηλή, προς το παρόν, αλλά αυτή είναι μια στιγμιαία συνθήκη που δημιουργήθηκε από τις πανδημικές ενισχύσεις

Η ανεργία πιθανότατα θα εκτοξευθεί στα ύψη τον επόμενο χρόνο τώρα που δαπανώνται οι... επιταγές Covid και ο μέσος καταναλωτής έχει «φορτώσει» τις πιστωτικές του κάρτες.

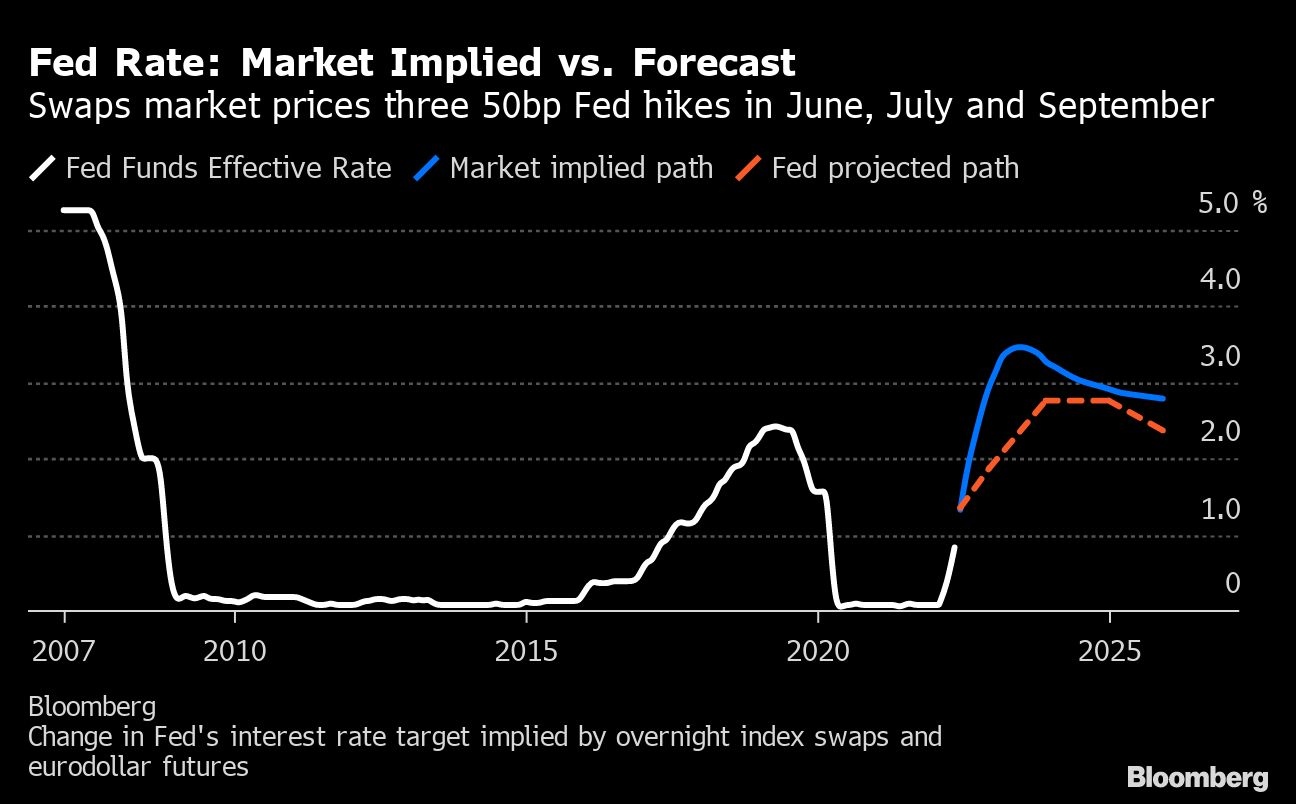

Αύξηση των επιτοκίων… στον ουρανό

Εάν η Fed ακολουθήσει την ίδια νομισματική πολιτική όπως έκανε τη δεκαετία του 1970, τότε είναι πιθανό τα επιτόκια να αυξηθούν επιθετικά μέσα στα επόμενα δύο χρόνια σε επίπεδα ακόμη και πέρα από αυτά που παρατηρήθηκαν το 1981.

Ο τρέχων προγραμματισμένος ρυθμός των αυξήσεων των επιτοκίων από τη Fed δεν θα θα καταφέρει να σταματήσει τον αυξανόμενο πληθωρισμό, και γνωρίζουν ότι αυτό είναι γεγονός αν και δεν θα το παραδεχτούν μέχρι να είναι πολύ αργά.

Ο πληθωρισμός θα συνεχίσει να αυξάνεται πολύ πάνω από τον τρέχοντα ΔΤΚ.

Θα πρέπει να φτάσουν μέχρι το σημείο ακρίας πίεσης στην οικονομίας, και αυτό μπορεί να μην σταματήσει την άνοδο των τιμών.

Πλήγμα για τις μετοχές

Προφανώς, τα επιτόκια οπουδήποτε πέραν του 2%-3% θα οδηγήσουν σε κραχ του χρηματιστηρίου, επειδή οι μετοχές εξαρτώνται σε μεγάλο βαθμό από εταιρικές επαναγορές που χρηματοδοτούνται από φθηνά δάνεια.

Η κεντρική τράπεζα δεν έχει ακόμη ξεκινήσει καν πραγματικές αυξήσεις επιτοκίων και ήδη βλέπουμε τις μετοχές να πλήτοτονται ως απάντηση στην απλή προοπτική ότι το τρένο για το εύκολο χρήμα έχει τελειώσει.

Το πάρτι τελείωσε – Βεβαιότητα ο στασιμοπληθωρισμός

Η ύφεση είναι μια ευρέως χρησιμοποιούμενη λέξη στα μέσα ενημέρωσης για αυτό που αντιμετωπίζουμε, αλλά μάλλον ωραιοποιεί την πραγματικότητα.

Είναι πιο ακριβές να πούμε ότι το πάρτι τελείωσε: Η αποπληθωριστική κρίση που θα έπρεπε να είχαμε αντιμετωπίσει το 2008 θα επιστρέψει με μεγαλύτερη δριμύτητα, αλλά αυτή τη φορά θα πρέπει να αντιμετωπιστούν οι πρόσθετες πληθωριστικές πιέσεις που προκαλούνται από το πολυετές όργιο εκτύπωσης δολαρίων...

Με άλλα λόγια, είναι μια στασιμοπληθωριστική οικονομική καταστροφή που πρέπει να ληφθεί πολύ πιο σοβαρά από ό,τι συμβαίνει σήμερα.

www.bankingnews.gr

Σχόλια αναγνωστών