Ποιες είναι οι προειδοποιήσεις του αντιπρόεδρου της Berkshire Hathaway - «Δεν είναι τόσο άσχημα όσο το 2008», σημείωσε, αλλά...

Η τραπεζική κρίση στις ΗΠΑ αναμένεται να κλιμακωθεί καθώς όπως ο Charlie Munger προειδοποιεί για μια τέλεια καταιγίδα στην αγορά εμπορικών ακινήτων των ΗΠΑ, με τις αμερικανικές τράπεζες να είναι «γεμάτες» με «κακά» δάνεια όπως επισήμανε, καθώς την ίδια ώρα οι τιμές των ακινήτων πέφτουν.

Τα σχόλια του 99χρονου επενδυτή και συνεργάτη του δισεκατομμυριούχου Warren Buffett έρχονται το χρηματοπιστωτικό σύστημα των ΗΠΑ βιώνει σημαντικές αναταράξεις - ένα κύμα «κόκκινων» δάνειων στα εμπορικά ακίνητα ενδέχεται να ενσκήψει μετά τις διαδοχικές καταρρεύσεις περιφερειακών τραπεζών αρχής γενομένης από τη Signature Bank.

«Δεν είναι τόσο άσχημα όσο το 2008», σημείωσε ο αντιπρόεδρος της Berkshire Hathaway σε συνέντευξή του στους Financial Times την Κυριακή 30 Απριλίου 2023.

«Αλλά τα προβλήματα είναι τεράστια στον τραπεζικό τομέα, όπως συμβαίνει παντού αλλού στην οικονομία.

Στις καλές στιγμές αποκτάς κακές συνήθειες». . .

Όταν έρχονται άσχημες στιγμές οι απώλειες είναι πολύ μεγάλες».

Σύμμαχος με τις τράπεζες

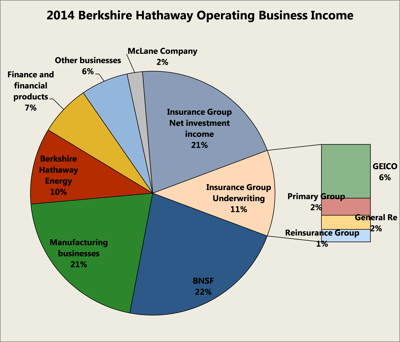

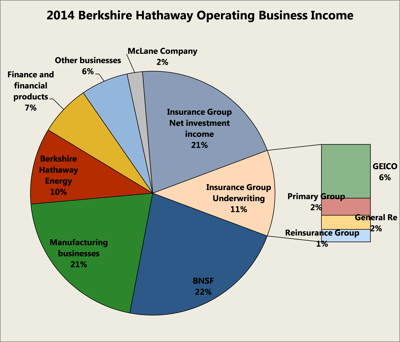

Η Berkshire έχει μακρά ιστορία υποστήριξης τραπεζών των ΗΠΑ σε περιόδους οικονομικής αστάθειας.

ΟΕπένδυσε 5 δισεκατομμύρια δολάρια στην Goldman Sachs κατά τη διάρκεια της οικονομικής κρίσης του 2007-08 και ένα παρόμοιο ποσό στην Bank of America το 2011.

Ωστόσο, η εταιρεία έχει μείνει μέχρι στιγμής στο περιθώριο της τρέχουσας αναταραχής, κατά την οποία η Silicon Valley Bank και η Signature Bank κατέρρευσαν.

«Η Berkshire έκανε κάποιες τραπεζικές επενδύσεις που μας βγήκαν πολύ καλά», σημείωσε ο Munger.

«Είχαμε κάποια απογοήτευση και στις τράπεζες. Δεν είναι τόσο εύκολο να διευθύνεις μια τράπεζα με έξυπνο τρόπο, υπάρχουν πολλοί πειρασμοί να κάνεις το λάθος».

Επιφυλάξεις για την αγορά εμπορικών ακινήτων

Η επιφυλακτικότητα τους πηγάζει εν μέρει από τους κινδύνους που ελλοχεύουν στα τεράστια χαρτοφυλάκια δανείων εμπορικών ακινήτων των τραπεζών.

«Πολλά ακίνητα δεν είναι πλέον τόσο καλά», είπε ο Munger.

«Έχουμε πολλά προβληματικά κτίρια γραφείων, πολλά προβληματικά εμπορικά κέντρα, πολλά προβληματικά ακίνητα.

Υπάρχει πολλή αγωνία εκεί έξω».

Σημείωσε ότι οι τράπεζες ήδη αποσύρονται από τη χορήγηση δανείων σε διαχειριστές της αγορά των εμπορικών ακινήτων

«Κάθε τράπεζα στη χώρα είναι πολύ πιο αυστηρή στα δάνεια ακίνητης περιουσίας σήμερα από ό,τι πριν από έξι μήνες», σημείωσε.

«Φαίνονται όλοι {να έχουν0 πολύ μεγάλο πρόβλημα».

Τι έχει προβλέψει η Morgan Stanley

Στην ίδια λογική με το δεξί ξέρι του Warren Buffett είναι και η επισήμανση ότι οι κίνδυνοι αναχρηματοδότησης για το τραπεζικό σύστημα είναι μπροστά μας και στο επίκεντρο (σ.σ. μιας νέας τραπεζικής κρίσης)» για τους ιδιοκτήτες εμπορικών ακινήτων - από κτίρια γραφείων έως καταστήματα και αποθήκες – σύμφωνα με τους αναλυτές της Morgan Stanley, με επικεφαλής τον James Egan, σε ένα σημείωμα που εξέδωσαν για τους επενδυτές στις αρχές Απριλίου 2023

«Ο βουνό του χρέους είναι μπροστά μας.

Το ίδιο και οι σχετικοί κίνδυνοι».

Η επενδυτική τράπεζα εκτιμά ότι οι αποτιμήσεις των γραφείων και των εμπορικών ακινήτων θα μπορούσαν να μειωθούν έως και 40% (από την κορυφή έως το κατώτατο σημείο, αυξάνοντας τον κίνδυνο αθέτησης tvn υποχρεώσεων εκ μέρους των δανειοληπτών.

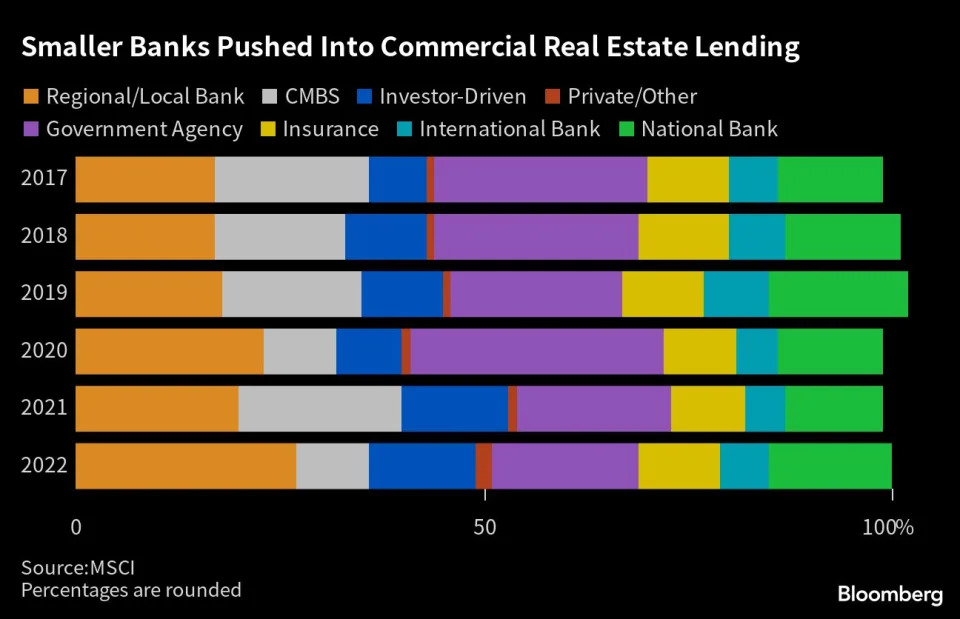

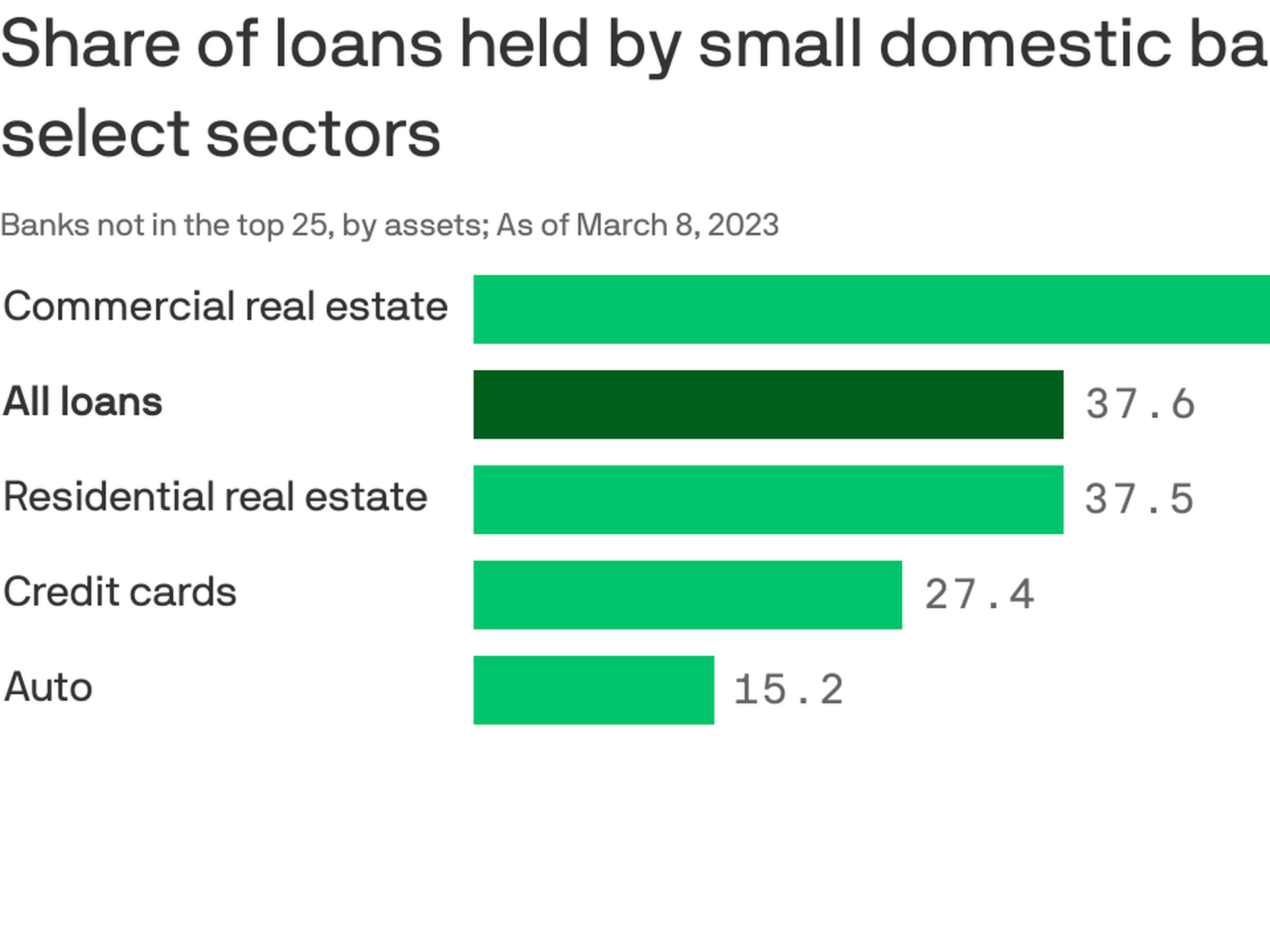

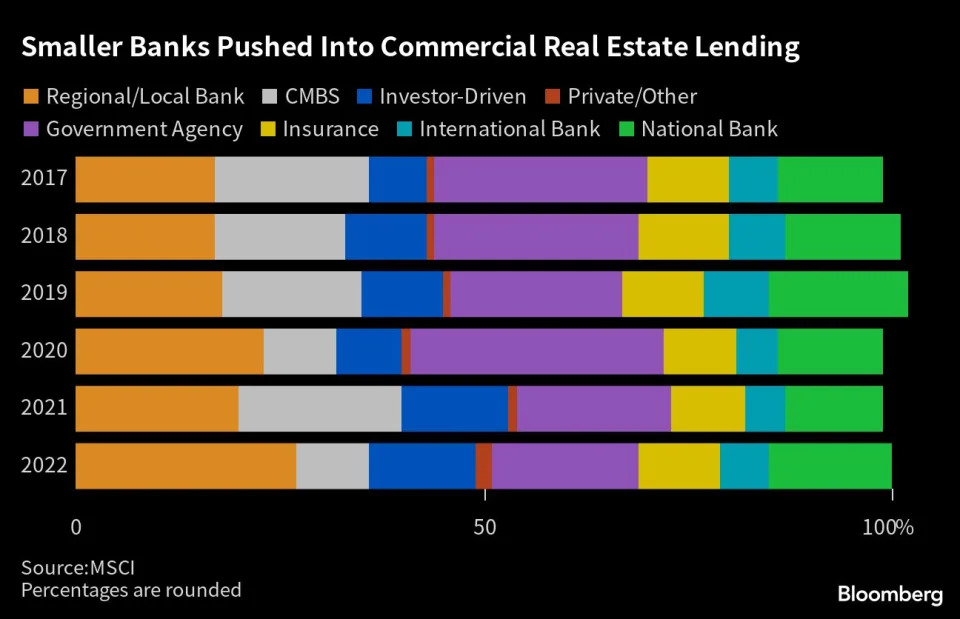

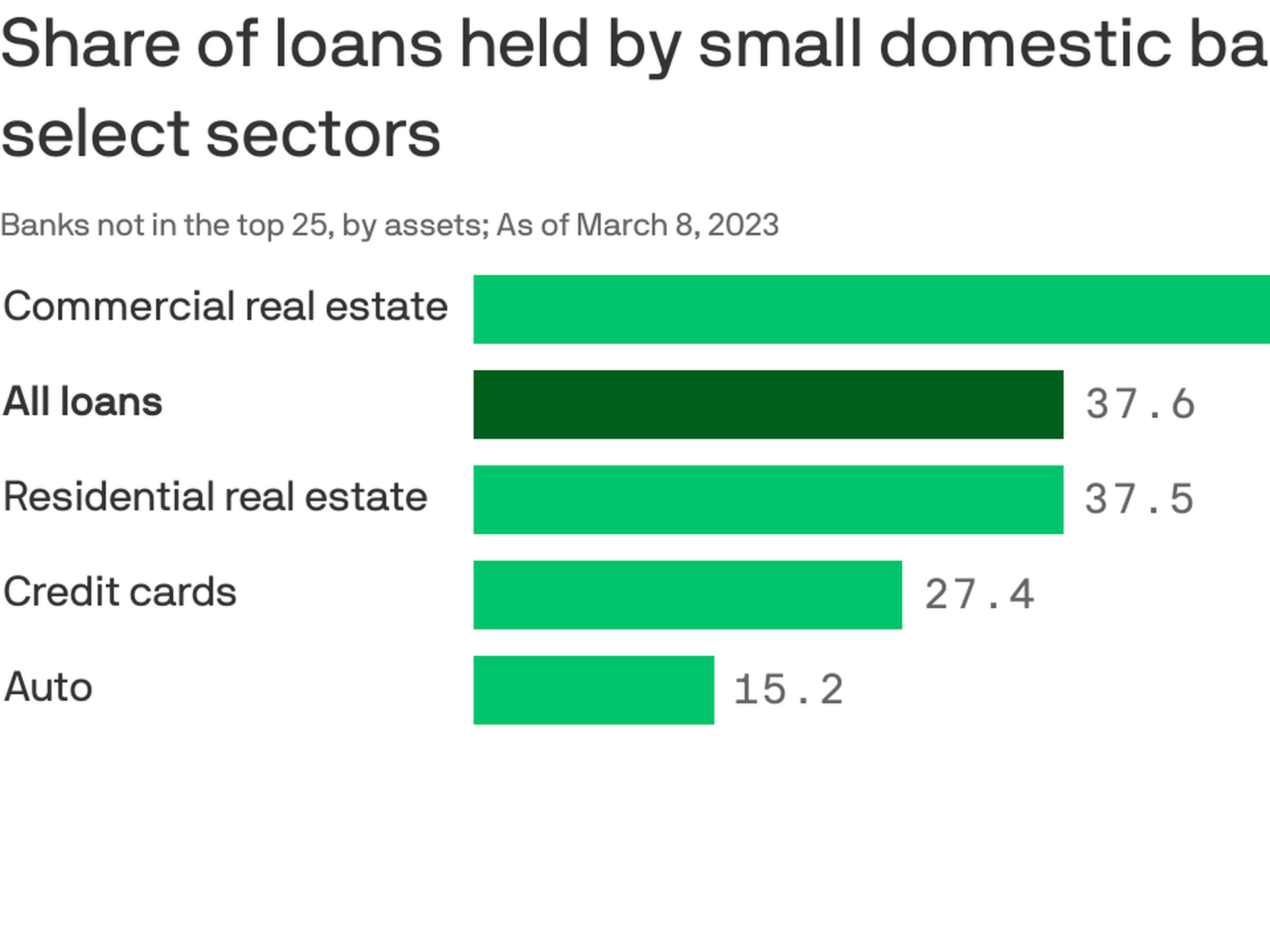

Επιπρόσθετα οι μικρές και περιφερειακές τράπεζες -η μεγαλύτερη πηγή πίστωσης στον κλάδο πέρυσι- έχουν κλονιστεί από τις μαζικές εκροές καταθέσεων μετά την κατάρρευση της Silicon Valley Bank, εγείροντας ανησυχίες όσον αφορά την ικανότητά τους να παρέχουν χρηματοδότηση στους δανειολήπτες.

Το βουνό… του χρέους πρόκειται να χειροτερέψει

Οι λήξεις των δανείων αυξάνονται για τα επόμενα τέσσερα χρόνια, φτάνοντας τα 550 δισεκατομμύρια δολάρια το 2027, σύμφωνα με τη Morgan Stanley.

Οι περιφερειακές τράπεζες κατέχουν επίσης περισσότερους από τους μισούς τίτλους που υποστηρίζονται από δάνεια σε εμπορικά ακίνητα - πρόκειται ομόλογα που υποστηρίζονται από δάνεια ακινήτων και εκδίδονται από οντότητες που χρηματοδοτούνται από την κυβέρνηση των ΗΠΑ όπως η Fannie Mae - αυξάνοντας επικίνδυνα την έκθεσή τους στον κλάδο.

«Ο ρόλος που έχουν διαδραματίσει οι τράπεζες σε αυτό το οικοσύστημα, όχι μόνο ως δανειστές αλλά και ως αγοραστές», θα επιδεινώσει το κύμα αναχρηματοδότησης που έρχεται, επισήμαναν οι αναλυτές.

Θα σκάσει η φούσκα του CBMS

Η αύξηση των επιτοκίων και οι ανησυχίες για αθέτηση υποχρεώσεων έχουν ήδη βλάψει τις συμφωνίες για τα CMBS.

Να σημειωθεί ότι οι εμπορικοί τίτλοι με υποθήκη (Commercial Mortgage-Backed Securities - CMBS) είναι επενδυτικά προϊόντα σταθερού εισοδήματος που υποστηρίζονται από υποθήκες σε εμπορικά ακίνητα και όχι σε οικιστικά ακίνητα.

Η CMBS μπορεί να παρέχει ρευστότητα τόσο σε επενδυτές ακινήτων όσο και σε εμπορικούς δανειστές.

Επειδή δεν υπάρχουν κανόνες για την τυποποίηση των δομών του CMBS, οι αποτιμήσεις τους μπορεί να είναι δύσκολες. Οι υποκείμενοι τίτλοι της CMBS μπορεί να περιλαμβάνουν έναν αριθμό εμπορικών υποθηκών διαφορετικών όρων, αξιών και τύπων ιδιοκτησίας—όπως κατοικίες για πολλές οικογένειες και εμπορικά ακίνητα.

Το CMBS μπορεί να προσφέρει μικρότερο κίνδυνο προπληρωμής από ό,τι οι τίτλοι που υποστηρίζονται από στεγαστικά δάνεια (RMBS), καθώς ο όρος για τα εμπορικά στεγαστικά δάνεια είναι γενικά καθορισμένος.

Οι πωλήσεις των τίτλων χωρίς κρατική υποστήριξη μειώθηκαν περίπου 80% το πρώτο τρίμηνο σε σύγκριση με το προηγούμενο έτος, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg News.

Αθέτηση πληρωμών

Από την πλευρά της, η Lisa Shalett, επικεφαλής επενδύσεων της Morgan Stanley Wealth Management, και στρατηγικοί αναλυτές, βλέπουν ένα "τεράστιο εμπόδιο" μπροστά τους.

"Φοβόμαστε ότι οι πιέσεις σε άλλες κατηγορίες περιουσιακών στοιχείων θα γίνουν άλλος ένας αντίξοος άνεμος για τις μετοχές τεχνολογίας της megacap, παράλληλα με αυτούς που δημιουργούνται από μια ύφεση των κερδών και/ή μια οικονομική ύφεση", έγραψε η Shalett.

Και το στοιχειοθετούσε αυτό..

"Περισσότερο από το 50% των 2,9 τρισεκατομμυρίων δολαρίων σε εμπορικά ενυπόθηκα δάνεια θα χρειαστεί να επαναδιαπραγματευτεί μέσα στους επόμενους 24 μήνες, όταν τα νέα επιτόκια δανεισμού είναι πιθανό να αυξηθούν κατά 350 έως 450 μονάδες βάσης", γράφει η Shalett.

Όπως σημειώνει οι περιφερειακές τράπεζες αντιπροσώπευαν το 70% έως 80% του συνόλου των νέων χορηγήσεων δανείων κατά τον προηγούμενο κύκλο, με όλα τα μάτια να είναι στραμμένα στον τομέα μετά τις ιστορικές καταρρεύσεις της Silicon Valley Bank και της Signature Bank τον περασμένο μήνα.

Τα ακίνητα γραφείων αντιμετώπιζαν ήδη σοβαρά προβλήματα από την απομακρυσμένη εργασία και τώρα βλέπει μια εξόντωση με τα ποσοστά κενών χώρων κοντά σε υψηλό 20ετίας.

"Οι αναλυτές της MS & Co. προβλέπουν μια πτώση των τιμών CRE από την κορυφή έως την κατώτατη τιμή έως και 40%, χειρότερη από ό,τι στη Μεγάλη Οικονομική Κρίση".

Δυσκολεύει ο δανεισμός

Όπως έχει ήδη αναφέρει το Fortune, είναι πλέον πιθανό να υπάρξουν αυστηρότερα πρότυπα δανεισμού για την αγορά εμπορικών ακινήτων.

Στην πραγματικότητα, τα αυστηρότερα πρότυπα δανεισμού είχαν ήδη τεθεί σε εφαρμογή με την αύξηση των επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ στην προσπάθειά της να μειώσει τον πληθωρισμό και η τραπεζική κρίση θα επιδεινώσει την υπάρχουσα έλλειψη ρευστότητας.

Αυτό με τη σειρά του θα αυξήσει τον κίνδυνο αθετήσεων, δυσχερειών και παραβάσεων, καθώς ο κλάδος βασίζεται σε μεγάλο βαθμό στο δανεισμό.

Η δυσπραγία αυτής της κλίμακας, σύμφωνα με τη Shalett, θα πλήξει τους ιδιοκτήτες και τους τραπεζίτες που τους δανείζουν, διαχέεται στις επιχειρηματικές κοινότητες, στους χρηματοδότες ιδιωτικών κεφαλαίων και στους ιδιοκτήτες των υποκείμενων τίτλων.

Ούτε οι τομείς της τεχνολογίας και των καταναλωτικων αγαθων θα έχουν «ανοσία», λέει.

Ο ευρύτερος αντίκτυπος

Και τι γίνεται με τον ευρύτερο αντίκτυπο στην οικονομία;

Ενώ η Shalett θεωρεί ότι μια ήπια προσγείωση είναι ακόμη δυνατή, λέει ότι οι πιθανότητες να συμβεί αυτό μειώνονται υπό το πρίσμα της πιθανότητας αυστηρότερων προτύπων δανεισμού.

Η κατάσταση της αγοράς χρέους εμπορικών ακινήτων είναι "μακράν το πιο σοβαρό ζήτημα που διαφαίνεται".

Το νέο ντόμινο

Τα εμπορικά ακίνητα [θεωρούνται] ευρέως ως το επόμενο… ντόμινο που θα πέσει καθώς τα πρότυπα δανεισμού για τα δάνεια CRE θα σφίξουν περαιτέρω», δήλωσε ο Michael Hartnett της Bank of America σε ενα σημείωμα της για του επενδυτές στο τέλος Μαρτίου.

Αυτό που δεν βοηθάει είναι το γεγονός ότι τα ποσοστά πληρότητας στα γραφεία σε όλη τη χώρα εξακολουθούν να απέχουν πολύ από τα προ-πανδημικά επίπεδα.

Σύμφωνα με τον Hartnett, τα ποσοστά πληρότητας γραφείων εξακολουθούν να είναι μικρότερα από 50%, καθώς οι τάσεις εργασίας από το σπίτι εξακολουθούν να υφίστανται.

Να σημειωθεί ότι τα δάνεια εμπορικής ακίνητης περιουσίας (CRE) περιλαμβάνουν δάνεια που εξασφαλίζονται με εμπράγματα σε μισθώματα, συνεταιρισμούς, δασικές εκτάσεις, συμβόλαια πώλησης γης, δάνεια κατασκευαστικών έργων κλπ.

Ταυτόχρονα, η αύξηση των επιπέδων ενοικίων σε εθνικό επίπεδο κορυφώθηκε πριν από ένα χρόνο και μειώνεται σταθερά σύμφωνα με τα στοιχεία της Zillow, που σημαίνει ότι η ζήτηση για κτίρια γραφείων που εισπράττουν ενοίκιο, είναι πιθανότατα μικρότερη από ό,τι ήταν στο παρελθόν.

Οι μετοχές και ο δανεισμός

Η αδύναμη φάση στον τομέα των εμπορικών ακινήτων καταδεικνύεται στις τρέχουσες τιμές αγοράς για τις μετοχές και τα χρέη που συνδέονται με τον κλάδο.

Το iShares CMBS ETF, παρακολουθεί ένα χαρτοφυλάκιο ομολόγων που υποστηρίζονται από εμπορικά στεγαστικά δάνεια, διαπραγματεύεται πολύ κάτω από τα χαμηλά που παρατηρήθηκαν στην κορύφωση της πανδημίας COVID-19 τον Μάρτιο του 2020 και είναι μόλις 6% πάνω από τα χαμηλότερα επίπεδά του από την έναρξη της ταμείο το 2012.

Εν τω μεταξύ, οι μετοχές της εταιρείας ενοικιιάσεως γραφείων REIT διαπραγματεύονται σε πολυετή χαμηλά, με τον Όμιλο Boston Properties να διαπραγματεύεται στο χαμηλότερο επίπεδο από το 2009, μειωμένο κατά περίπου 68% από το υψηλό ρεκόρ που είχε φτάσει ακριβώς πριν από την έναρξη της πανδημίας.

www.bankingnews.gr

Τα σχόλια του 99χρονου επενδυτή και συνεργάτη του δισεκατομμυριούχου Warren Buffett έρχονται το χρηματοπιστωτικό σύστημα των ΗΠΑ βιώνει σημαντικές αναταράξεις - ένα κύμα «κόκκινων» δάνειων στα εμπορικά ακίνητα ενδέχεται να ενσκήψει μετά τις διαδοχικές καταρρεύσεις περιφερειακών τραπεζών αρχής γενομένης από τη Signature Bank.

«Δεν είναι τόσο άσχημα όσο το 2008», σημείωσε ο αντιπρόεδρος της Berkshire Hathaway σε συνέντευξή του στους Financial Times την Κυριακή 30 Απριλίου 2023.

«Αλλά τα προβλήματα είναι τεράστια στον τραπεζικό τομέα, όπως συμβαίνει παντού αλλού στην οικονομία.

Στις καλές στιγμές αποκτάς κακές συνήθειες». . .

Όταν έρχονται άσχημες στιγμές οι απώλειες είναι πολύ μεγάλες».

Σύμμαχος με τις τράπεζες

Η Berkshire έχει μακρά ιστορία υποστήριξης τραπεζών των ΗΠΑ σε περιόδους οικονομικής αστάθειας.

ΟΕπένδυσε 5 δισεκατομμύρια δολάρια στην Goldman Sachs κατά τη διάρκεια της οικονομικής κρίσης του 2007-08 και ένα παρόμοιο ποσό στην Bank of America το 2011.

Ωστόσο, η εταιρεία έχει μείνει μέχρι στιγμής στο περιθώριο της τρέχουσας αναταραχής, κατά την οποία η Silicon Valley Bank και η Signature Bank κατέρρευσαν.

«Η Berkshire έκανε κάποιες τραπεζικές επενδύσεις που μας βγήκαν πολύ καλά», σημείωσε ο Munger.

«Είχαμε κάποια απογοήτευση και στις τράπεζες. Δεν είναι τόσο εύκολο να διευθύνεις μια τράπεζα με έξυπνο τρόπο, υπάρχουν πολλοί πειρασμοί να κάνεις το λάθος».

Επιφυλάξεις για την αγορά εμπορικών ακινήτων

Η επιφυλακτικότητα τους πηγάζει εν μέρει από τους κινδύνους που ελλοχεύουν στα τεράστια χαρτοφυλάκια δανείων εμπορικών ακινήτων των τραπεζών.

«Πολλά ακίνητα δεν είναι πλέον τόσο καλά», είπε ο Munger.

«Έχουμε πολλά προβληματικά κτίρια γραφείων, πολλά προβληματικά εμπορικά κέντρα, πολλά προβληματικά ακίνητα.

Υπάρχει πολλή αγωνία εκεί έξω».

Σημείωσε ότι οι τράπεζες ήδη αποσύρονται από τη χορήγηση δανείων σε διαχειριστές της αγορά των εμπορικών ακινήτων

«Κάθε τράπεζα στη χώρα είναι πολύ πιο αυστηρή στα δάνεια ακίνητης περιουσίας σήμερα από ό,τι πριν από έξι μήνες», σημείωσε.

«Φαίνονται όλοι {να έχουν0 πολύ μεγάλο πρόβλημα».

Τι έχει προβλέψει η Morgan Stanley

Στην ίδια λογική με το δεξί ξέρι του Warren Buffett είναι και η επισήμανση ότι οι κίνδυνοι αναχρηματοδότησης για το τραπεζικό σύστημα είναι μπροστά μας και στο επίκεντρο (σ.σ. μιας νέας τραπεζικής κρίσης)» για τους ιδιοκτήτες εμπορικών ακινήτων - από κτίρια γραφείων έως καταστήματα και αποθήκες – σύμφωνα με τους αναλυτές της Morgan Stanley, με επικεφαλής τον James Egan, σε ένα σημείωμα που εξέδωσαν για τους επενδυτές στις αρχές Απριλίου 2023

«Ο βουνό του χρέους είναι μπροστά μας.

Το ίδιο και οι σχετικοί κίνδυνοι».

Η επενδυτική τράπεζα εκτιμά ότι οι αποτιμήσεις των γραφείων και των εμπορικών ακινήτων θα μπορούσαν να μειωθούν έως και 40% (από την κορυφή έως το κατώτατο σημείο, αυξάνοντας τον κίνδυνο αθέτησης tvn υποχρεώσεων εκ μέρους των δανειοληπτών.

Επιπρόσθετα οι μικρές και περιφερειακές τράπεζες -η μεγαλύτερη πηγή πίστωσης στον κλάδο πέρυσι- έχουν κλονιστεί από τις μαζικές εκροές καταθέσεων μετά την κατάρρευση της Silicon Valley Bank, εγείροντας ανησυχίες όσον αφορά την ικανότητά τους να παρέχουν χρηματοδότηση στους δανειολήπτες.

Το βουνό… του χρέους πρόκειται να χειροτερέψει

Οι λήξεις των δανείων αυξάνονται για τα επόμενα τέσσερα χρόνια, φτάνοντας τα 550 δισεκατομμύρια δολάρια το 2027, σύμφωνα με τη Morgan Stanley.

Οι περιφερειακές τράπεζες κατέχουν επίσης περισσότερους από τους μισούς τίτλους που υποστηρίζονται από δάνεια σε εμπορικά ακίνητα - πρόκειται ομόλογα που υποστηρίζονται από δάνεια ακινήτων και εκδίδονται από οντότητες που χρηματοδοτούνται από την κυβέρνηση των ΗΠΑ όπως η Fannie Mae - αυξάνοντας επικίνδυνα την έκθεσή τους στον κλάδο.

«Ο ρόλος που έχουν διαδραματίσει οι τράπεζες σε αυτό το οικοσύστημα, όχι μόνο ως δανειστές αλλά και ως αγοραστές», θα επιδεινώσει το κύμα αναχρηματοδότησης που έρχεται, επισήμαναν οι αναλυτές.

Θα σκάσει η φούσκα του CBMS

Η αύξηση των επιτοκίων και οι ανησυχίες για αθέτηση υποχρεώσεων έχουν ήδη βλάψει τις συμφωνίες για τα CMBS.

Να σημειωθεί ότι οι εμπορικοί τίτλοι με υποθήκη (Commercial Mortgage-Backed Securities - CMBS) είναι επενδυτικά προϊόντα σταθερού εισοδήματος που υποστηρίζονται από υποθήκες σε εμπορικά ακίνητα και όχι σε οικιστικά ακίνητα.

Η CMBS μπορεί να παρέχει ρευστότητα τόσο σε επενδυτές ακινήτων όσο και σε εμπορικούς δανειστές.

Επειδή δεν υπάρχουν κανόνες για την τυποποίηση των δομών του CMBS, οι αποτιμήσεις τους μπορεί να είναι δύσκολες. Οι υποκείμενοι τίτλοι της CMBS μπορεί να περιλαμβάνουν έναν αριθμό εμπορικών υποθηκών διαφορετικών όρων, αξιών και τύπων ιδιοκτησίας—όπως κατοικίες για πολλές οικογένειες και εμπορικά ακίνητα.

Το CMBS μπορεί να προσφέρει μικρότερο κίνδυνο προπληρωμής από ό,τι οι τίτλοι που υποστηρίζονται από στεγαστικά δάνεια (RMBS), καθώς ο όρος για τα εμπορικά στεγαστικά δάνεια είναι γενικά καθορισμένος.

Οι πωλήσεις των τίτλων χωρίς κρατική υποστήριξη μειώθηκαν περίπου 80% το πρώτο τρίμηνο σε σύγκριση με το προηγούμενο έτος, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg News.

Αθέτηση πληρωμών

Από την πλευρά της, η Lisa Shalett, επικεφαλής επενδύσεων της Morgan Stanley Wealth Management, και στρατηγικοί αναλυτές, βλέπουν ένα "τεράστιο εμπόδιο" μπροστά τους.

"Φοβόμαστε ότι οι πιέσεις σε άλλες κατηγορίες περιουσιακών στοιχείων θα γίνουν άλλος ένας αντίξοος άνεμος για τις μετοχές τεχνολογίας της megacap, παράλληλα με αυτούς που δημιουργούνται από μια ύφεση των κερδών και/ή μια οικονομική ύφεση", έγραψε η Shalett.

Και το στοιχειοθετούσε αυτό..

"Περισσότερο από το 50% των 2,9 τρισεκατομμυρίων δολαρίων σε εμπορικά ενυπόθηκα δάνεια θα χρειαστεί να επαναδιαπραγματευτεί μέσα στους επόμενους 24 μήνες, όταν τα νέα επιτόκια δανεισμού είναι πιθανό να αυξηθούν κατά 350 έως 450 μονάδες βάσης", γράφει η Shalett.

Όπως σημειώνει οι περιφερειακές τράπεζες αντιπροσώπευαν το 70% έως 80% του συνόλου των νέων χορηγήσεων δανείων κατά τον προηγούμενο κύκλο, με όλα τα μάτια να είναι στραμμένα στον τομέα μετά τις ιστορικές καταρρεύσεις της Silicon Valley Bank και της Signature Bank τον περασμένο μήνα.

Τα ακίνητα γραφείων αντιμετώπιζαν ήδη σοβαρά προβλήματα από την απομακρυσμένη εργασία και τώρα βλέπει μια εξόντωση με τα ποσοστά κενών χώρων κοντά σε υψηλό 20ετίας.

"Οι αναλυτές της MS & Co. προβλέπουν μια πτώση των τιμών CRE από την κορυφή έως την κατώτατη τιμή έως και 40%, χειρότερη από ό,τι στη Μεγάλη Οικονομική Κρίση".

Δυσκολεύει ο δανεισμός

Όπως έχει ήδη αναφέρει το Fortune, είναι πλέον πιθανό να υπάρξουν αυστηρότερα πρότυπα δανεισμού για την αγορά εμπορικών ακινήτων.

Στην πραγματικότητα, τα αυστηρότερα πρότυπα δανεισμού είχαν ήδη τεθεί σε εφαρμογή με την αύξηση των επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ στην προσπάθειά της να μειώσει τον πληθωρισμό και η τραπεζική κρίση θα επιδεινώσει την υπάρχουσα έλλειψη ρευστότητας.

Αυτό με τη σειρά του θα αυξήσει τον κίνδυνο αθετήσεων, δυσχερειών και παραβάσεων, καθώς ο κλάδος βασίζεται σε μεγάλο βαθμό στο δανεισμό.

Η δυσπραγία αυτής της κλίμακας, σύμφωνα με τη Shalett, θα πλήξει τους ιδιοκτήτες και τους τραπεζίτες που τους δανείζουν, διαχέεται στις επιχειρηματικές κοινότητες, στους χρηματοδότες ιδιωτικών κεφαλαίων και στους ιδιοκτήτες των υποκείμενων τίτλων.

Ούτε οι τομείς της τεχνολογίας και των καταναλωτικων αγαθων θα έχουν «ανοσία», λέει.

Ο ευρύτερος αντίκτυπος

Και τι γίνεται με τον ευρύτερο αντίκτυπο στην οικονομία;

Ενώ η Shalett θεωρεί ότι μια ήπια προσγείωση είναι ακόμη δυνατή, λέει ότι οι πιθανότητες να συμβεί αυτό μειώνονται υπό το πρίσμα της πιθανότητας αυστηρότερων προτύπων δανεισμού.

Η κατάσταση της αγοράς χρέους εμπορικών ακινήτων είναι "μακράν το πιο σοβαρό ζήτημα που διαφαίνεται".

Το νέο ντόμινο

Τα εμπορικά ακίνητα [θεωρούνται] ευρέως ως το επόμενο… ντόμινο που θα πέσει καθώς τα πρότυπα δανεισμού για τα δάνεια CRE θα σφίξουν περαιτέρω», δήλωσε ο Michael Hartnett της Bank of America σε ενα σημείωμα της για του επενδυτές στο τέλος Μαρτίου.

Αυτό που δεν βοηθάει είναι το γεγονός ότι τα ποσοστά πληρότητας στα γραφεία σε όλη τη χώρα εξακολουθούν να απέχουν πολύ από τα προ-πανδημικά επίπεδα.

Σύμφωνα με τον Hartnett, τα ποσοστά πληρότητας γραφείων εξακολουθούν να είναι μικρότερα από 50%, καθώς οι τάσεις εργασίας από το σπίτι εξακολουθούν να υφίστανται.

Να σημειωθεί ότι τα δάνεια εμπορικής ακίνητης περιουσίας (CRE) περιλαμβάνουν δάνεια που εξασφαλίζονται με εμπράγματα σε μισθώματα, συνεταιρισμούς, δασικές εκτάσεις, συμβόλαια πώλησης γης, δάνεια κατασκευαστικών έργων κλπ.

Ταυτόχρονα, η αύξηση των επιπέδων ενοικίων σε εθνικό επίπεδο κορυφώθηκε πριν από ένα χρόνο και μειώνεται σταθερά σύμφωνα με τα στοιχεία της Zillow, που σημαίνει ότι η ζήτηση για κτίρια γραφείων που εισπράττουν ενοίκιο, είναι πιθανότατα μικρότερη από ό,τι ήταν στο παρελθόν.

Οι μετοχές και ο δανεισμός

Η αδύναμη φάση στον τομέα των εμπορικών ακινήτων καταδεικνύεται στις τρέχουσες τιμές αγοράς για τις μετοχές και τα χρέη που συνδέονται με τον κλάδο.

Το iShares CMBS ETF, παρακολουθεί ένα χαρτοφυλάκιο ομολόγων που υποστηρίζονται από εμπορικά στεγαστικά δάνεια, διαπραγματεύεται πολύ κάτω από τα χαμηλά που παρατηρήθηκαν στην κορύφωση της πανδημίας COVID-19 τον Μάρτιο του 2020 και είναι μόλις 6% πάνω από τα χαμηλότερα επίπεδά του από την έναρξη της ταμείο το 2012.

Εν τω μεταξύ, οι μετοχές της εταιρείας ενοικιιάσεως γραφείων REIT διαπραγματεύονται σε πολυετή χαμηλά, με τον Όμιλο Boston Properties να διαπραγματεύεται στο χαμηλότερο επίπεδο από το 2009, μειωμένο κατά περίπου 68% από το υψηλό ρεκόρ που είχε φτάσει ακριβώς πριν από την έναρξη της πανδημίας.

www.bankingnews.gr

Σχόλια αναγνωστών