Νάρκη για το χρηματοπιστωτικό σύστημα από την άνοδο των επιτοκίων

Στις 26 Ιουλίου 2023, η Federal Reserve αύξησε τα επιτόκια κατά ένα τέταρτο της εκατοστιαίας μονάδας.

Το επιτόκιο των πιστωτικών καρτών πιθανότατα θα έχει αυξηθεί για την κίνηση του Σεπτεμβρίου.

Όταν οι ειδησεογραφικοί τίτλοι μιλούν για την αύξηση των επιτοκίων από τη Fed, το ετήσιο ποσοστό επιτοκίου (APR) που χρησιμοποιείται για τον υπολογισμό του τόκου της πιστωτικής κάρτας είναι πιθανό να αυξηθεί κατά το ίδιο ποσό.

Η Ομοσπονδιακή Επιτροπή Ανοικτής Αγοράς (FOMC) έχει δώσει σήμα για νέα αύξηση των επιτοκίων αυτό το φθινόπωρο.

Αυτό είναι ένα κόστος που συνήθως περνά απαρατήρητο αφού εκφράζεται ως κλασματική αύξηση του μηνιαίου επιτοκίου.

Αλλά η χρέωση αυξάνει το κόστος δανεισμού για όσους κατέχουν τουλάχιστον μία πιστωτική κάρτα, που αντιστοιχεί στο 82% του ενήλικου πληθυσμού.

Το επιτόκιο ομοσπονδιακών κεφαλαίων - το βασικό επιτόκιο αναφοράς της Fed – επαναπροσδιορίζεται οκτώ φορές το χρόνο.

Το επιτόκιο για τις πιστωτικές κάρτες είναι το βασικό επιτόκιο των ΗΠΑ.

Τον Μάρτιο του 2022, το βασικό επιτόκιο ήταν 3,5%.

Από τον Ιούλιο του 2023, ήταν 8,5%.

Για να υπολογίσουν το κυμαινόμενο APR, οι τράπεζες λαμβάνουν υπόψη τις χρεώσεις διεκπεραίωσης των συναλλαγών, το κόστος δανεισμού κεφαλαίων, το ασφάλιστρο κινδύνου για μελλοντικές αθετήσεις πληρωμών και χρεοκοπίες.

Το συγκεκριμένο APR καθορίζεται επίσης από την πιστοληπτική αξιολόγηση του πελάτη της τράπεζας.

Τα εφιαλτικά στοιχεία

Ο μέσος Αμερικανός έχει 3,8 πιστωτικές κάρτες.

Οι πιστωτικές κάρτες χρησιμοποιούνται για το 21 % των πληρωμών σε εθνικό επίπεδο (οι χρεωστικές κάρτες χρησιμοποιούνται για το 27%) και το 76%των πιστωτικών καρτών είναι ενεργές (το 40 % είναι ενεργές και έχουν υπόλοιπο που τοκίζεται).

Αυτοί οι αριθμοί αντιπροσωπεύουν ένα σημαντικό και μεγάλο μερίδιο του καθημερινού εμπορίου.

Στο τέλος του 2022, η μέση οικογένεια στις ΗΠΑ όφειλε 6.270 δολ. σε χρέος πιστωτικής κάρτας.

Σύμφωνα με μια ανάλυση του Experian το 2022, η Generation X (περίπου, όσοι γεννήθηκαν μεταξύ της δεκαετίας του 1960 και των αρχών της δεκαετίας του 1980) χρωστούσε 8.134 δολ. κατά μέσο όρο - το υψηλότερο ανά άτομο σε σχέση με άλλες γενιές.

Οι baby boomers (γεννημένοι μεταξύ της δεκαετίας του 1940 και της δεκαετίας του 1960) όφειλαν 6.245 δολάρια.

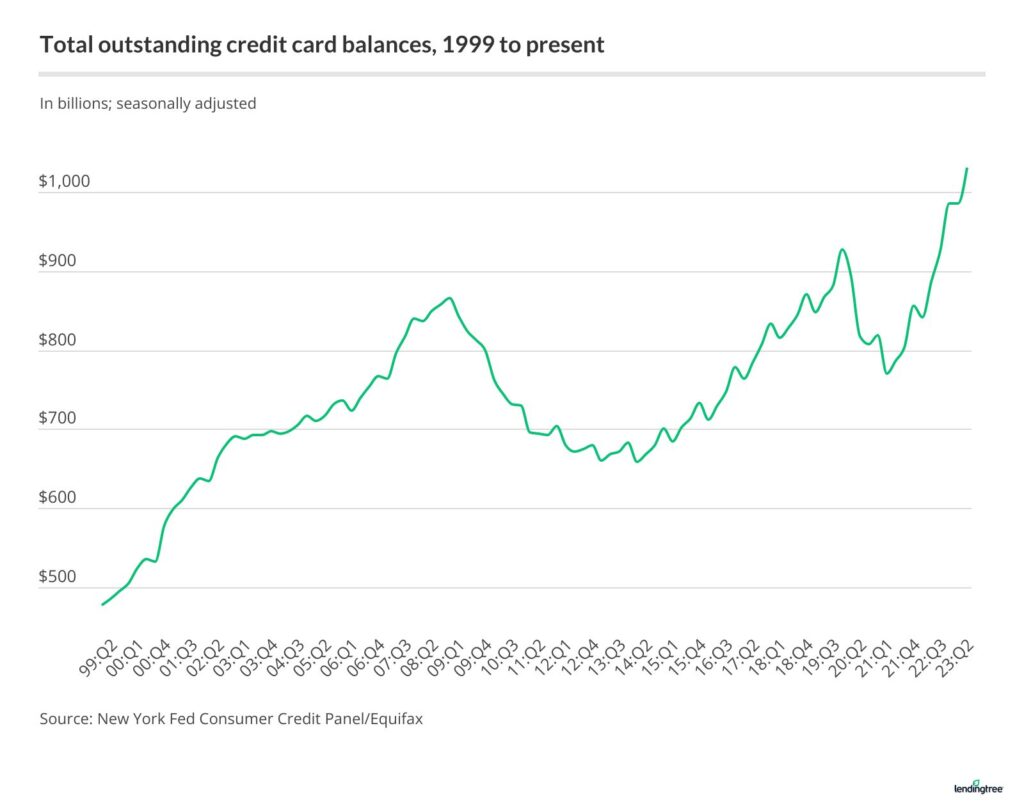

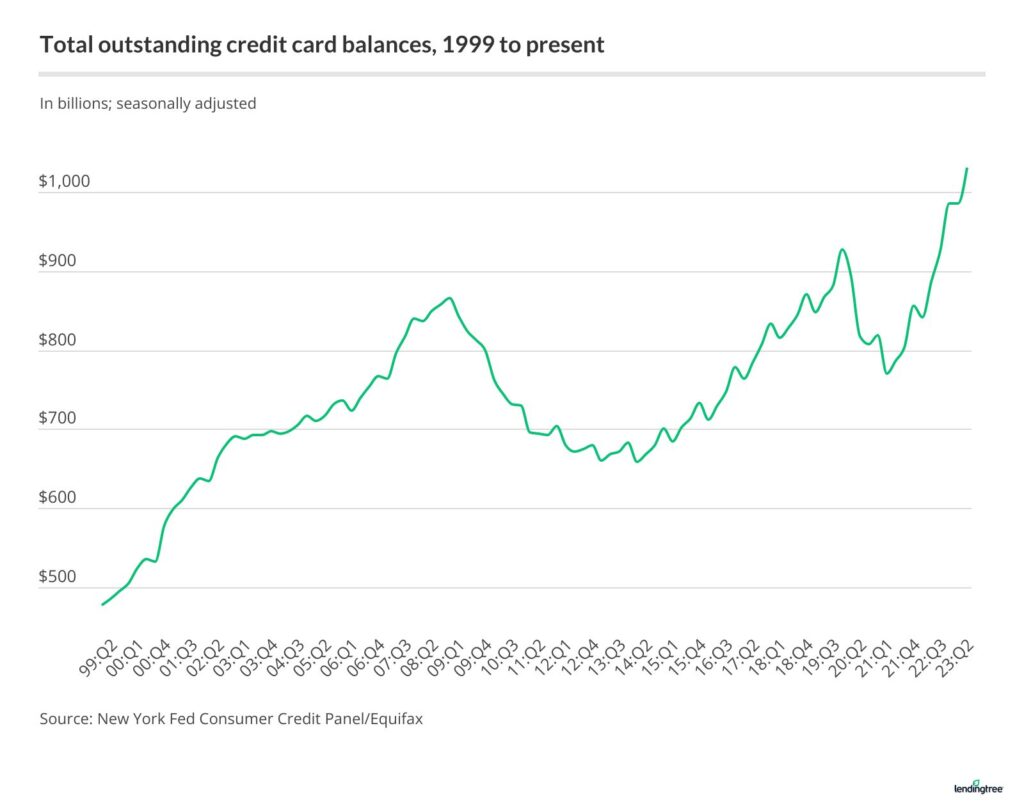

Τα συνολικά υπόλοιπα πιστωτικών καρτών αυξήθηκαν 13,2% εκατό το 2022.

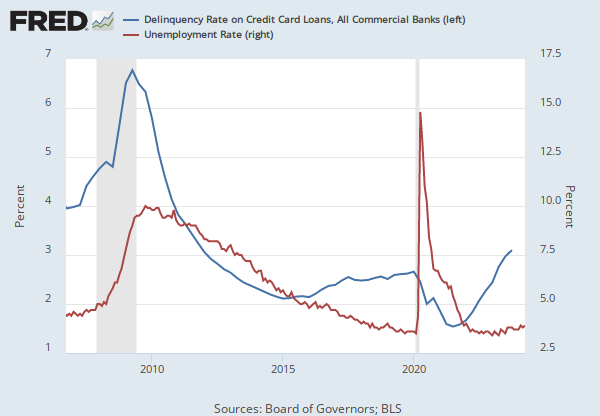

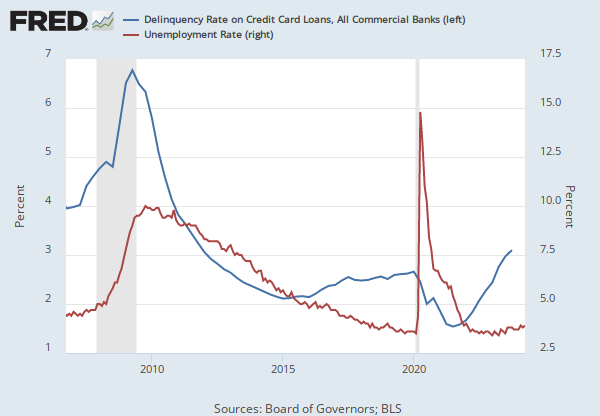

Οι νεότεροι οφειλέτες, ηλικίας δεκαοκτώ έως είκοσι εννέα ετών, έχουν το υψηλότερο ποσοστό αθέτησης πληρωμών, με 9,36%.

Η πιστωτική ασφυξία

Η υποχρέωση επιδεινώνεται.

Το ένα τέταρτο των συμμετεχόντων στην Έρευνα για την Πιστωτική Πρόσβαση του Ιουνίου 2023 που διεξήχθη από την Ομοσπονδιακή Τράπεζα της Νέας Υόρκης αναζήτησε πρόσθετη πίστωση κάποιου είδους.

Πάνω από το ένα πέμπτο των νέων αιτήσεων πιστωτικών καρτών απορρίφθηκαν, όπως και πάνω από το 30% των αιτημάτων αύξησης πιστωτικού ορίου.

Οι απορρίψεις ήταν πιο συχνές για άτομα με πιστωτικά σκορ 680 και κάτω.

Ο Experian προτείνει ότι τα επτακόσια και πάνω είναι μια καλή βαθμολογία.

Ο πληθωρισμός προκαλεί μεγαλύτερη χρήση της πίστωσης και οι υποστηρικτές προτείνουν ακόμη και τη χρήση πίστωσης για αγορές τροφίμων.

Σε μια έρευνα του Forbes στα μέσα του 2022, το 40% των ερωτηθέντων που είχαν πιστωτικές κάρτες εξαρτιόταν όλο και περισσότερο από αυτές και το 26% είχε αρχίσει να έχει υπόλοιπο.

Το χρέος πιστωτικών καρτών το πρώτο τρίμηνο του 2023 πλησίασε το 1 τρισεκατομμύριο δολάρια και τώρα το έχει ξεπεράσει.

Οι τράπεζες αντισταθμίζουν την ύφεση και παραμερίζουν κεφάλαια για περισσότερες απώλειες δανείων.

Τόσο η Capital One όσο και η American Express αυξάνουν τα κεφάλαια έκτακτης ανάγκης τους.

Άλλες τράπεζες των ΗΠΑ διαθέτουν 7,6 δισεκατομμύρια δολάρια για κεφαλαιακή ενίσχυση και την κάλυψη τυχόν ζημιών πριν από τις εκθέσεις για τη νκερδοφορία τους για το δεύτερο τρίμηνο του 2023.

Το τρίτο τρίμηνο του 2022, έξι από τις μεγαλύτερες τράπεζες σχεδίαζαν να διαθέσουν 4,5 δισεκατομμύρια δολάρια από τις αθετήσεις πληρωμών.

Η καταναλωτική εμπιστοσύνη

Το κλίμα όσον αφορά τις καταναλωτικές προσδοκίες, όπως μετράται με τις προσδοκίες για τον πληθωρισμό, έχει υποχωρήσει πρόσφατα στο χαμηλότερο επίπεδο των τελευταίων δύο ετών

Η αισιοδοξία των μικρών επιχειρήσεων αυξήθηκε τον Μάιο, αλλά ήταν κάτω από τον ιστορικό της μέσο όρο για δέκατο έβδομο συνεχόμενο μήνα.

Ο καταναλωτής είναι έτοιμος να προσθέσει περισσότερο χρέος για τις αποπληρωμές φοιτητικών δανείων και τις δαπάνες στο σχολείο.

Οι δημόσιες δαπάνες αυξάνονται, οι αιτίες των πληθωριστικών πιέσεων παραμένου ενεργές - καθώς στηρίζονται στην πλευρά της προσφοράς - και το κόστος των πιστώσεων αυξάνεται ενώ οι πραγματικοί μισθοί μειώνονται.

Το κράτος - Leviathan προσφέρει συγκυριακή ανακούφιση αλλά δεν κάνει τίποτα για τα οικονομικά των νοικοκυριών, που οδηγούνται σε χρεοκοπία.

www.bankingnews.gr

Το επιτόκιο των πιστωτικών καρτών πιθανότατα θα έχει αυξηθεί για την κίνηση του Σεπτεμβρίου.

Όταν οι ειδησεογραφικοί τίτλοι μιλούν για την αύξηση των επιτοκίων από τη Fed, το ετήσιο ποσοστό επιτοκίου (APR) που χρησιμοποιείται για τον υπολογισμό του τόκου της πιστωτικής κάρτας είναι πιθανό να αυξηθεί κατά το ίδιο ποσό.

Η Ομοσπονδιακή Επιτροπή Ανοικτής Αγοράς (FOMC) έχει δώσει σήμα για νέα αύξηση των επιτοκίων αυτό το φθινόπωρο.

Αυτό είναι ένα κόστος που συνήθως περνά απαρατήρητο αφού εκφράζεται ως κλασματική αύξηση του μηνιαίου επιτοκίου.

Αλλά η χρέωση αυξάνει το κόστος δανεισμού για όσους κατέχουν τουλάχιστον μία πιστωτική κάρτα, που αντιστοιχεί στο 82% του ενήλικου πληθυσμού.

Το επιτόκιο ομοσπονδιακών κεφαλαίων - το βασικό επιτόκιο αναφοράς της Fed – επαναπροσδιορίζεται οκτώ φορές το χρόνο.

Το επιτόκιο για τις πιστωτικές κάρτες είναι το βασικό επιτόκιο των ΗΠΑ.

Τον Μάρτιο του 2022, το βασικό επιτόκιο ήταν 3,5%.

Από τον Ιούλιο του 2023, ήταν 8,5%.

Για να υπολογίσουν το κυμαινόμενο APR, οι τράπεζες λαμβάνουν υπόψη τις χρεώσεις διεκπεραίωσης των συναλλαγών, το κόστος δανεισμού κεφαλαίων, το ασφάλιστρο κινδύνου για μελλοντικές αθετήσεις πληρωμών και χρεοκοπίες.

Το συγκεκριμένο APR καθορίζεται επίσης από την πιστοληπτική αξιολόγηση του πελάτη της τράπεζας.

Τα εφιαλτικά στοιχεία

Ο μέσος Αμερικανός έχει 3,8 πιστωτικές κάρτες.

Οι πιστωτικές κάρτες χρησιμοποιούνται για το 21 % των πληρωμών σε εθνικό επίπεδο (οι χρεωστικές κάρτες χρησιμοποιούνται για το 27%) και το 76%των πιστωτικών καρτών είναι ενεργές (το 40 % είναι ενεργές και έχουν υπόλοιπο που τοκίζεται).

Αυτοί οι αριθμοί αντιπροσωπεύουν ένα σημαντικό και μεγάλο μερίδιο του καθημερινού εμπορίου.

Στο τέλος του 2022, η μέση οικογένεια στις ΗΠΑ όφειλε 6.270 δολ. σε χρέος πιστωτικής κάρτας.

Σύμφωνα με μια ανάλυση του Experian το 2022, η Generation X (περίπου, όσοι γεννήθηκαν μεταξύ της δεκαετίας του 1960 και των αρχών της δεκαετίας του 1980) χρωστούσε 8.134 δολ. κατά μέσο όρο - το υψηλότερο ανά άτομο σε σχέση με άλλες γενιές.

Οι baby boomers (γεννημένοι μεταξύ της δεκαετίας του 1940 και της δεκαετίας του 1960) όφειλαν 6.245 δολάρια.

Τα συνολικά υπόλοιπα πιστωτικών καρτών αυξήθηκαν 13,2% εκατό το 2022.

Οι νεότεροι οφειλέτες, ηλικίας δεκαοκτώ έως είκοσι εννέα ετών, έχουν το υψηλότερο ποσοστό αθέτησης πληρωμών, με 9,36%.

Η πιστωτική ασφυξία

Η υποχρέωση επιδεινώνεται.

Το ένα τέταρτο των συμμετεχόντων στην Έρευνα για την Πιστωτική Πρόσβαση του Ιουνίου 2023 που διεξήχθη από την Ομοσπονδιακή Τράπεζα της Νέας Υόρκης αναζήτησε πρόσθετη πίστωση κάποιου είδους.

Πάνω από το ένα πέμπτο των νέων αιτήσεων πιστωτικών καρτών απορρίφθηκαν, όπως και πάνω από το 30% των αιτημάτων αύξησης πιστωτικού ορίου.

Οι απορρίψεις ήταν πιο συχνές για άτομα με πιστωτικά σκορ 680 και κάτω.

Ο Experian προτείνει ότι τα επτακόσια και πάνω είναι μια καλή βαθμολογία.

Ο πληθωρισμός προκαλεί μεγαλύτερη χρήση της πίστωσης και οι υποστηρικτές προτείνουν ακόμη και τη χρήση πίστωσης για αγορές τροφίμων.

Σε μια έρευνα του Forbes στα μέσα του 2022, το 40% των ερωτηθέντων που είχαν πιστωτικές κάρτες εξαρτιόταν όλο και περισσότερο από αυτές και το 26% είχε αρχίσει να έχει υπόλοιπο.

Το χρέος πιστωτικών καρτών το πρώτο τρίμηνο του 2023 πλησίασε το 1 τρισεκατομμύριο δολάρια και τώρα το έχει ξεπεράσει.

Οι τράπεζες αντισταθμίζουν την ύφεση και παραμερίζουν κεφάλαια για περισσότερες απώλειες δανείων.

Τόσο η Capital One όσο και η American Express αυξάνουν τα κεφάλαια έκτακτης ανάγκης τους.

Άλλες τράπεζες των ΗΠΑ διαθέτουν 7,6 δισεκατομμύρια δολάρια για κεφαλαιακή ενίσχυση και την κάλυψη τυχόν ζημιών πριν από τις εκθέσεις για τη νκερδοφορία τους για το δεύτερο τρίμηνο του 2023.

Το τρίτο τρίμηνο του 2022, έξι από τις μεγαλύτερες τράπεζες σχεδίαζαν να διαθέσουν 4,5 δισεκατομμύρια δολάρια από τις αθετήσεις πληρωμών.

Η καταναλωτική εμπιστοσύνη

Το κλίμα όσον αφορά τις καταναλωτικές προσδοκίες, όπως μετράται με τις προσδοκίες για τον πληθωρισμό, έχει υποχωρήσει πρόσφατα στο χαμηλότερο επίπεδο των τελευταίων δύο ετών

Η αισιοδοξία των μικρών επιχειρήσεων αυξήθηκε τον Μάιο, αλλά ήταν κάτω από τον ιστορικό της μέσο όρο για δέκατο έβδομο συνεχόμενο μήνα.

Ο καταναλωτής είναι έτοιμος να προσθέσει περισσότερο χρέος για τις αποπληρωμές φοιτητικών δανείων και τις δαπάνες στο σχολείο.

Οι δημόσιες δαπάνες αυξάνονται, οι αιτίες των πληθωριστικών πιέσεων παραμένου ενεργές - καθώς στηρίζονται στην πλευρά της προσφοράς - και το κόστος των πιστώσεων αυξάνεται ενώ οι πραγματικοί μισθοί μειώνονται.

Το κράτος - Leviathan προσφέρει συγκυριακή ανακούφιση αλλά δεν κάνει τίποτα για τα οικονομικά των νοικοκυριών, που οδηγούνται σε χρεοκοπία.

www.bankingnews.gr

Σχόλια αναγνωστών