Όποιος περιμένει νέα χαμηλά στις διεθνείς αγορές θα δικαιωθεί, συμφωνούν τόσο η Goldman Sachs όσο και η Nordea Bank, οι οποίες βλέπουν την πτώση να συνεχίζεται και μάλιστα να εντείνεται κατά τους θεριβούς μήνες, όταν τα αποτελέσματα των επιχειρήσεων αποκαλύψουν το μέγεθος του πλήγματος της κρίσης του κορωνοϊού.

Η Goldman Sachs βλέπει τον χρηματιστηριακό δείκτη βαρόμετρο της Wall Street S&P 500 να υποχωρεί στις 2.400 μον. ή -18% στο διάστημα Ιουλίου – Αυγούστου 2020, τονίζοντας μάλιστα ότι η πτώση θα είναι παγκόσμιας κλίμακας.

Επίσης, η Nordea Bank αναφέρει ότι εάν τα αναμενόμενα κέρδη μειωθούν κατά τον τρόπο που αναμένει, τα P/E θα πρέπει είτε να βρεθούν σε νέα υψηλά όλων των εποχών ή οι μετοχές να υποχωρήσουν ξανά.

Και η ίδια η Nordea σημειώνει λακωνικά ότι "κλίνει προς το τελευταίο".

Βέβαια, και οι δύο οι τράπεζες, αναμένουν το 2021 να υπάρξει ράλι έκπληξη, καθώς τα τρισ. που έχουν διοχετεύσει οι κεντρικές τράπεζες στο σύστημα θα κατευθυνθούν στις κεφαλαιαγορές.

Η Goldman Sachs βλέπει τον χρηματιστηριακό δείκτη βαρόμετρο της Wall Street S&P 500 να υποχωρεί στις 2.400 μον. ή -18% στο διάστημα Ιουλίου – Αυγούστου 2020, τονίζοντας μάλιστα ότι η πτώση θα είναι παγκόσμιας κλίμακας.

Επίσης, η Nordea Bank αναφέρει ότι εάν τα αναμενόμενα κέρδη μειωθούν κατά τον τρόπο που αναμένει, τα P/E θα πρέπει είτε να βρεθούν σε νέα υψηλά όλων των εποχών ή οι μετοχές να υποχωρήσουν ξανά.

Και η ίδια η Nordea σημειώνει λακωνικά ότι "κλίνει προς το τελευταίο".

Βέβαια, και οι δύο οι τράπεζες, αναμένουν το 2021 να υπάρξει ράλι έκπληξη, καθώς τα τρισ. που έχουν διοχετεύσει οι κεντρικές τράπεζες στο σύστημα θα κατευθυνθούν στις κεφαλαιαγορές.

Goldman Sachs: Για 6 λόγους ο S&P 500 θα υποχωρήσει στις 2.400 μον. ή -18% Ιούλιο ή Αύγουστο 2020 – Πτώση διεθνώς

Για 6 λόγους ο χρηματιστηριακός δείκτης βαρόμετρο της Wall Street S&P 500 θα υποχωρήσει στις 2.400 μον. ή -18% στο διάστημα Ιουλίου – Αυγούστου 2020 προειδοποιεί η αμερικανική επενδυτική τράπεζα Goldman Sachs και τονίζει ότι η πτώση θα είναι παγκόσμιας κλίμακας.

Να σημειωθεί ότι η εκτίμηση της Goldman Sachs έχει βαρύτητα καθώς μετά το κραχ του Μαρτίου 2020 λόγω του κορωνοιού η Goldman Sachs ήταν η πρώτη που προέβλεψε ανάκαμψη προς τις 3.000 μονάδες έως το τέλος του 2020 και ήδη ο δείκτης βρίσκεται στις 2.930 μονάδες.

Υπάρχει πολύ σύγχυση στις αγορές εν μέσω αντικρουόμενων τάσεων

1)Την επανεκκίνηση των οικονομιών έναντι φόβων για δεύτερο κύμα μόλυνσης,

2) Φόβων για υπερπληθωρισμό λόγω άνευ προηγουμένου ενέσεων ρευστότητας από τις κεντρικές τράπεζες έναντι της αποπληθωριστικής κατάρρευσης από την καταστροφή της ζήτησης,

3)Συνεχιζόμενη άνοδος των μετοχών έναντι του σκεπτικισμού μεταξύ επενδυτών που δεν έχουν συμμετάσχει στο πρόσφατο ράλι 30%,

4))Κατάρρευση των εταιρικών κερδών έναντι ελπίδας για οικονομική ανάκαμψη σχήματος V και ανάκαμψη κερδών το 2021,

Σε έρευνα της Goldman Sachs προκύπτουν ορισμένα συμπεράσματα.

Το ράλι που σημειώθηκε έχει κενά.

Ενώ οι διαχειριστές αμοιβαίων κεφαλαίων για μεγάλο χρονικό διάστημα είναι ικανοποιημένοι, ο δείκτης ανέκαμψε κατά 31% από το χαμηλό επίπεδο αγοράς στις 23 Μαρτίου, το 60% των αμοιβαίων κεφαλαίων υστερούσε κατά τη διάρκεια του ράλι.

Τα μακροχρόνια / βραχυπρόθεσμα και μακροοικονομικά αντισταθμιστικά κεφάλαια ανέκαμψαν μόνο 8% και 1%, αντίστοιχα, από τα τέλη Μαρτίου.

Οι επενδυτές εξέφρασαν ποικίλους βαθμούς ανησυχίας σχετικά με το πόσο γρήγορα η αγορά ανέκαμψε από τα χαμηλά καθώς και για την τρέχουσα αποτίμηση.

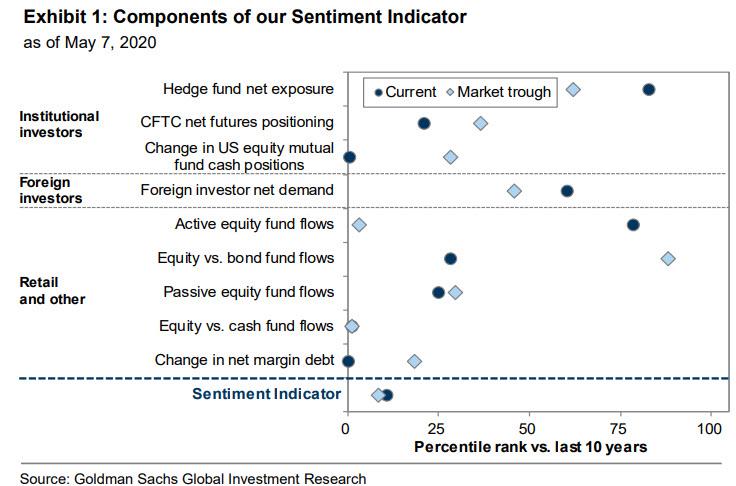

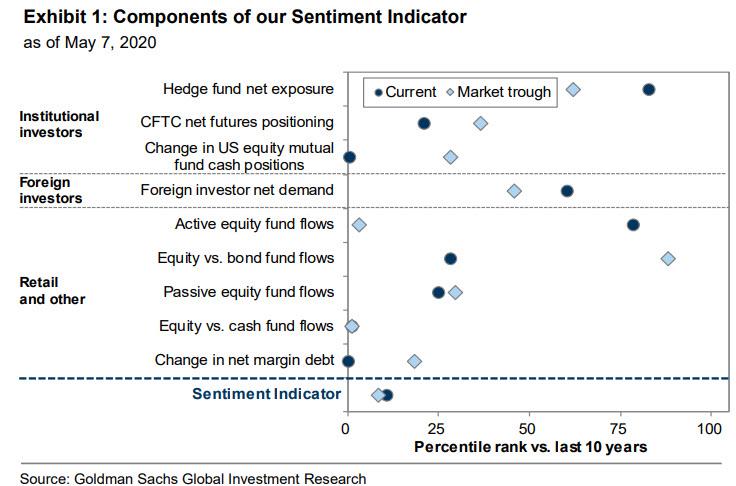

Ο δείκτης συναισθήματος της Goldman βρίσκεται τώρα -1,3 και αντικατοπτρίζει την έλλειψη κινδύνου που έχει συμβεί σε πολλές κατηγορίες επενδυτικών assets από το χαμηλό της αγοράς στα τέλη Μαρτίου.

Ο «φόβος της απώλειας» περιγράφει καλύτερα τι σκέφτονται οι επενδυτές.

Μερικοί διαχειριστές κεφαλαίων εξέφρασαν επίσης την άποψη ότι υπάρχει πιθανότητα συνέχισης της ανόδου εάν σημειωθεί περαιτέρω ιατρική πρόοδος στο μέτωπο φαρμάκων και των εμβολίων.

Οι επενδυτές αναφέρουν τους τρεις ίδιους οδηγούς του ράλι:

-Η επιβράδυνση του ποσοστού νέων μολύνσεων από τον κορωνωιό

- Οι νέες παρεμβάσεις της Fed.

-Οι επενδυτές αναμένουν ότι θα τεθεί σε ισχύ ένας τέταρτος γύρος δημοσιονομικών κινήτρων (Cares 2).

Υπάρχει σκεπτικισμός σχετικά με την πιθανότητα να συνεχιστεί το ράλι.

Η συγκέντρωση της αγοράς είναι η υψηλότερη στην πρόσφατη ιστορία με 5 εταιρίες να αντιπροσωπεύουν το 21% της κεφαλαιοποίησης του δείκτη S&P 500.

Ενώ ο δείκτης S&P 500 διαπραγματεύεται 13% κάτω από το υψηλό όλων των εποχών στις 19 Φεβρουαρίου, άλλες μετοχές διαπραγματεύονται έως και -23% κάτω από το υψηλό στις αρχές 2020.

Οι μετοχές του FB (+3%), AAPL (+6%), AMZN (+29%), MSFT (+17%) και GOOGL (+3%) έχουν θετική εικόνα.

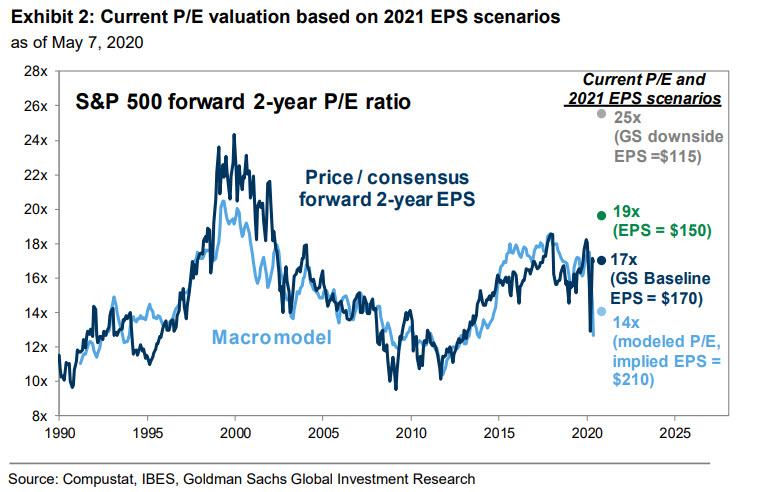

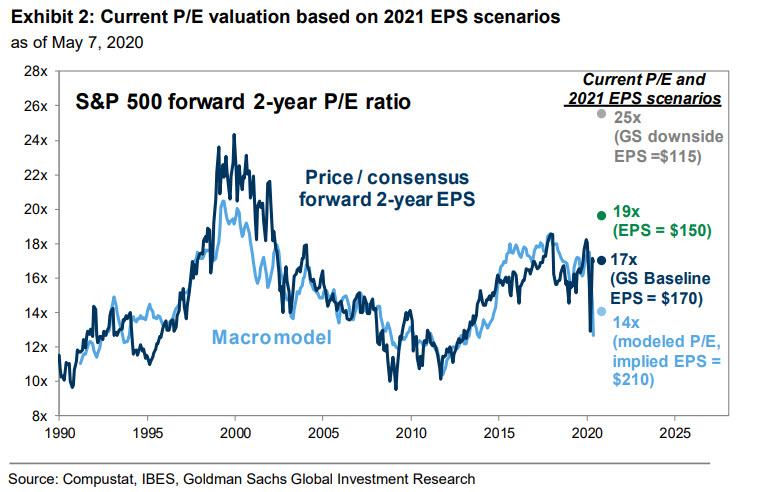

Το επίπεδο του EPS 2021 είναι ένα κεντρικό ζήτημα παγκοσμίως. Η βασική πρόβλεψη της Goldman για 170 δολάρια υποθέτει ότι η οικονομία των ΗΠΑ ανακάμπτει σταδιακά κατά τη διάρκεια του 2ου 6μήνου του 2020 και το 2021 σημειώνοντας κέρδη 3% πάνω από το 2019.

Σε ένα αρνητικό σενάριο όπου τα κέρδη ανά μετοχή διαμορφωθούν στα 115 δολάρια η ανάκαμψη θα είναι πολύ αργή.

Οι περισσότεροι διαχειριστές χαρτοφυλακίου υποθέτουν ότι τα κέρδη ανά μετοχή το 2021 θα είναι περίπου 150 δολάρια.

Στις 2930 μονάδες ο δείκτης S&P 500 διαπραγματεύεται με 19,5 φορές τα κέρδη το υψηλότερο επίπεδο από το 2002.

Οι διαχειριστές κεφαλαίων ενθαρρύνονται από τα αρχικά σημάδια επιτυχίας στο άνοιγμα των οικονομιών.

Η Κίνα και η Γερμανία ήταν τα παραδείγματα που αναφέρονται πιο συχνά.

Η ανάλυση των δεικτών υψηλής συχνότητας από τους ερευνητές της Goldman Asia Economics και μετοχών δείχνει ότι η συνολική δραστηριότητα της Κίνας έως την εβδομάδα στις 24 Απριλίου είχε ανακάμψει στο 95% περίπου του επιπέδου 2019, από 90% τον Μάρτιο (εβδομάδα που έληξε στις 20 Μαρτίου) και 70% τον Φεβρουάριο.

Παραμένει ασαφές γιατί η Goldman - ή οποιοσδήποτε άλλος - πιστεύει, ωστόσο, ότι υπάρχουν κινεζικά δεδομένα.

Η Goldman Sachs επαναλαμβάνει ότι, ενώ η τράπεζα είναι αισιόδοξη μεσοπρόθεσμα (δηλαδή σε βάθος ενός έτους), και διατηρεί τις προβλέψεις για τον δείκτη βαρόμετρο στην Wall Street S&P 500 στο τέλος του έτους για 3.000 μονάδες ή άνοδος μόλις 2% από τα τρέχοντα επίπεδα, ωστόσο σε τριμηνιαία βάση βλέπει πτώση -18% στις 2400 μονάδες με πιθανό χρονικό ορίζοντα τέλη Ιουλίου ή μέσα στον Αύγουστο 2020.

Ποιοι οι λόγοι ανησυχίας;

-Τα κρούσματα του κορωνοιού μειώνονται αλλά οι ανησυχίες παραμένουν ειδικά για δεύτερο κύμα

- Η διαδικασία επανεκκίνησης θα πάρει χρόνο.

Οι επενδυτές θα πρέπει να έχουν μεγάλη υπομονή, ούτε να αγοράσουν ένα σενάριο όπου ο κορωνοιός εξαφανίζεται ή εμφανίζεται άμεσα ένα εμβόλιο ή φάρμακο.

-Οι ζημίες από προβληματικά δάνεια το α΄ τρίμηνο του 2020 ανήλθαν σε 46 δισεκ. δολάρια έναντι 49 δισεκατομμυρίων δολαρίων για ολόκληρο το έτος 2019.

Όλες οι τράπεζες προέβησαν σε προβλέψεις υποθέτοντας ποσοστό ανεργίας 9,5%-10%.

Το ποσοστό ανεργίας αυξήθηκε στο 14,7%, με τους αναλυτές της Goldman να εκτιμούν ότι οι προβλέψεις για προβληματικά δάνεια θα ανέλθουν σε 115 δισεκ. δολάρια στα επόμενα τέσσερα τρίμηνα. Οι τράπεζες και άλλες εταιρείες έχουν ακυρώσει σχέδια επαναγοράς μετοχών και πρόσφατα η Goldman προέβλεψε ότι οι επαναγορές ιδίων μετοχών θα μειωθούν κατά 50% το 2020.

Οι επενδυτές μετοχών θα πρέπει να ανησυχούν επειδή οι επαναγορές ιδίων μετοχών ήταν η μόνη πηγή καθαρής ζήτησης για μετοχές την τελευταία δεκαετία.

-Τα μερίσματα διατρέχουν επίσης κίνδυνο.

Σε μια προσπάθεια διατήρησης της ρευστότητας, περισσότερες από 40 μετοχές ανέστειλαν ή μείωσαν τα μερίσματά τους για το 2020.

Η Goldman αναμένει μείωση των μερισμάτων κατά 23% το 2020 και μείωση κεφαλαιουχικών δαπανών κατά 27%.

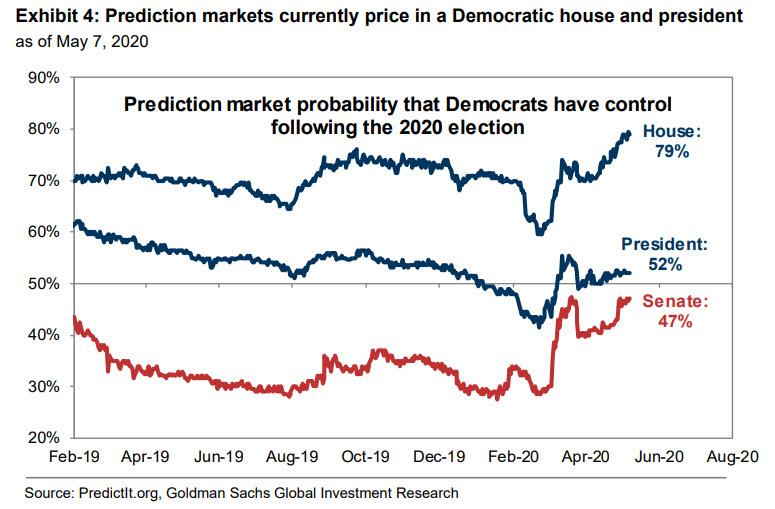

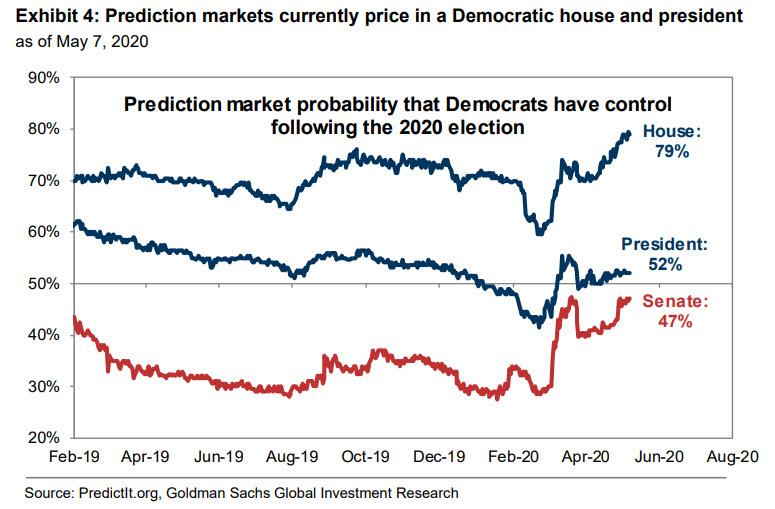

-Εσωτερική πολιτική.

Οι προεδρικές εκλογές στις ΗΠΑ απέχουν έξι μήνες.

Εάν η οικονομία βρίσκεται στο δρόμο προς την ομαλοποίηση έως τις αρχές του 3ου τριμήνου 2020, η εστίαση των επενδυτών θα στραφεί στις εκλογές.

Ο νόμος για τη φορολογική μεταρρύθμιση του 2017 μείωσε τον πραγματικό συντελεστή φόρου εταιρειών σε 18% από 26%. Ωστόσο, ο φορολογικός νόμος θα μπορούσε να αντιστραφεί ανάλογα με το αποτέλεσμα των εκλογών, δηλαδή εάν κερδίσει ο Baiden.

Εάν ναι, το 2021 τα κέρδη ανα μετοχή EPS θα έπεφτε κατά 19 δολάρια και θα σήμαινε P / E πολλαπλάσιο 15% υψηλότερο από τα ήδη υψηλά επίπεδα.

-Παγκόσμια πολιτική.

Οι επενδυτές μπορεί να χρειαστεί να αντιμετωπίσουν μια άλλη ανατροπή στο εμπόριο μεταξύ ΗΠΑ-Κίνας, η οποία ήταν στην πρώτη γραμμή των ανησυχιών των επενδυτών για μεγάλο μέρος του 2019.

Θα υπάρχουν πολλές διακυμάνσεις.

Nordea Bank: Θα έρθει κι άλλο πτωτικό κύμα στις αγορές προσεχώς, αλλά κανείς δεν θα πιστεύει αυτό που θα συμβεί το 2021

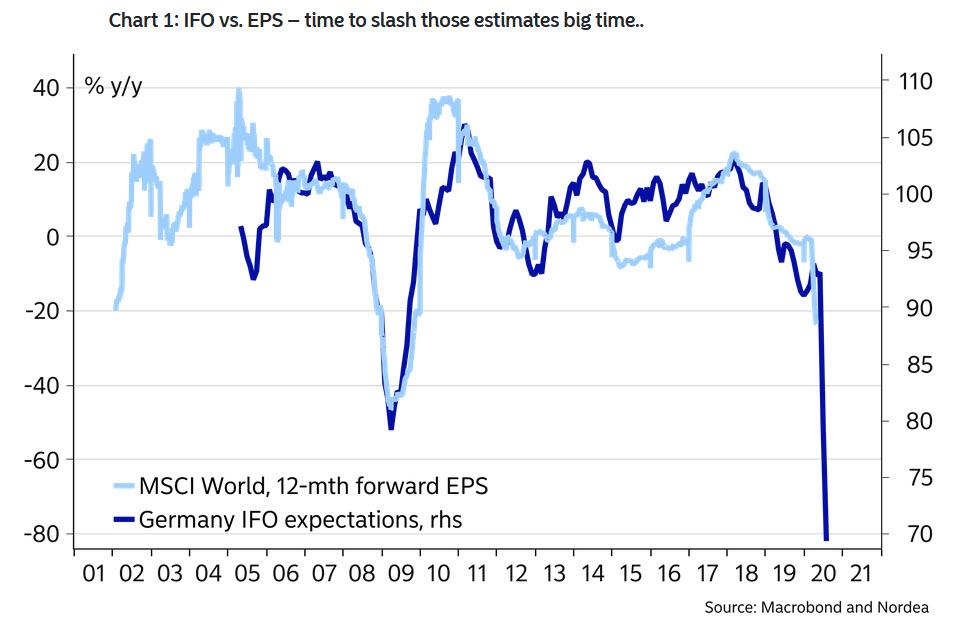

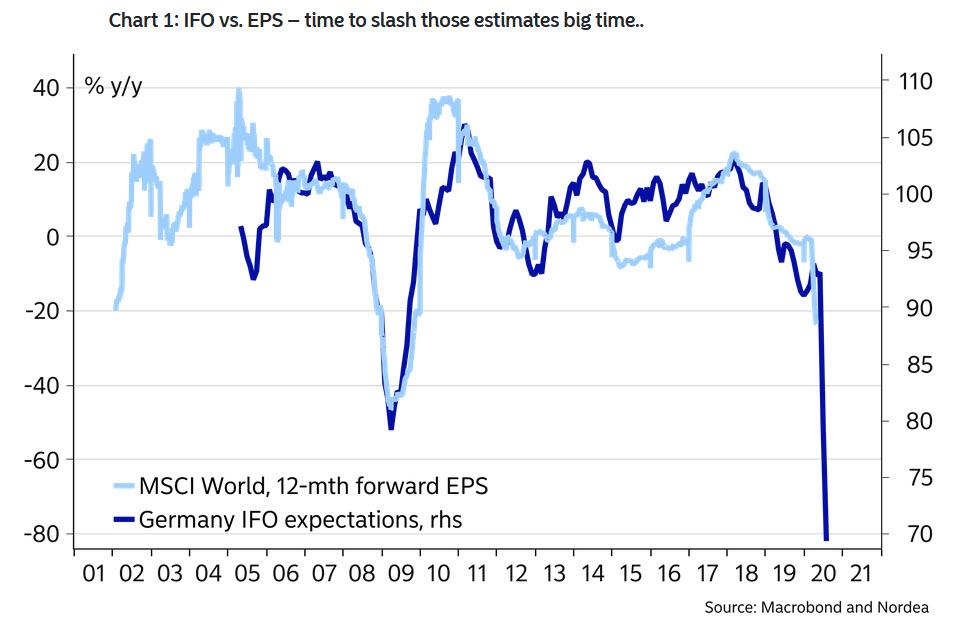

Ως "ιστορικά αφελές, συγγνώμη, αισιόδοξο" χαρακτηρίζει το σενάριο που πιστεύουν οι περισσότεροι αναλυτές για μείωση των κερδών ανά μετοχή κατά 20% φέτος ο αναλυτής Andreas Steno Larsen της Nordea Bank, εκτιμώντας ότι "το EPS μπορεί να χρειαστεί να αναθεωρηθεί τουλάχιστον κατά 40-50%", το 2020.

Μάλιστα, εάν τα αναμενόμενα κέρδη μειωθούν κατά τον τρόπο που αναμένει η Nordea, τα P/E θα πρέπει είτε να βρεθούν σε νέα υψηλά όλων των εποχών ή οι μετοχές να υποχωρήσουν ξανά.

Και ο ίδιος ο αναλυτής της Nordea σημειώνει λακωνικά ότι "κλίνει προς το τελευταίο".

Ωστόσο, επισημαίνει ότι δεδομένου ότι υπάρχει ένα ισχυρό backstop ρευστότητας από τη Fed, και δεν γνωρίζουμε το βάθος ή τη διάρκεια της τρέχουσας οικονομικής ύφεσης.

Το να ξοδεύουμε χρόνο για να εξετάσουμε τις ανακοινώσεις των οικονομικών δεδομένων ή να επικεντρωθούμε στα εταιρικά κέρδη είναι ένα κολοσσιαίο χάσιμο χρόνου.

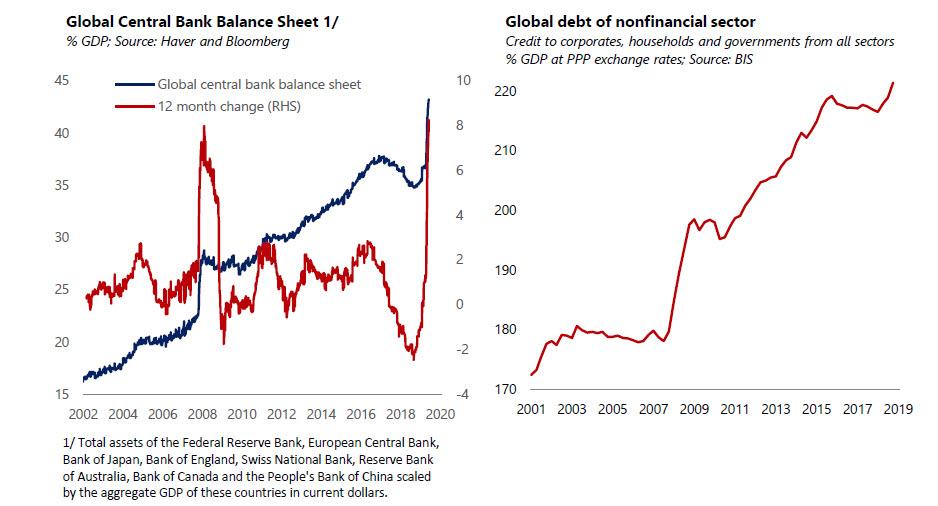

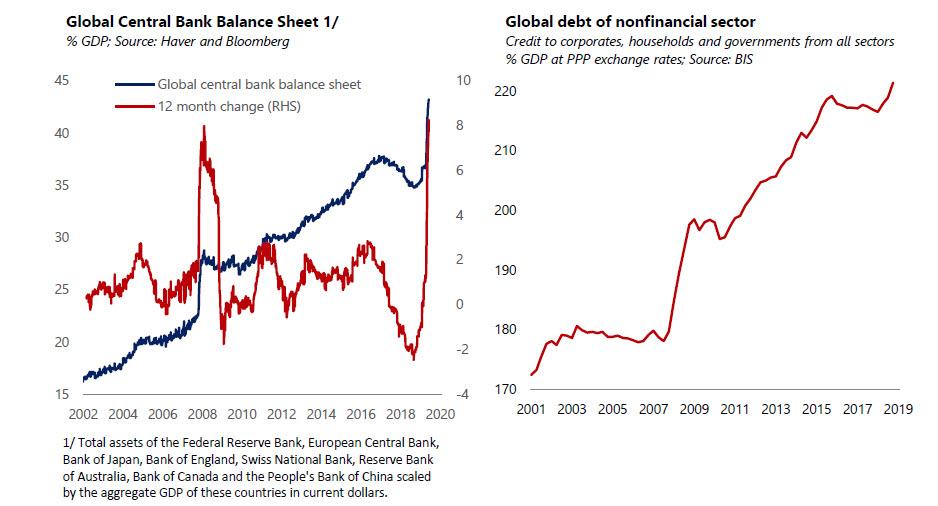

Όπως αναφέρει από τον Φεβρουάριο, περί τα 3,9 τρισ. δοολάρια (6,6% του παγκόσμιου ΑΕΠ) δημιουργήθηκε μαγικά μέσω ποσοτικής χαλάρωσης

Μάλιστα, "βλέπουμε τον Μεγάλο Νομισματικό Πληθωρισμό (GMI) - μια άνευ προηγουμένου επέκταση κάθε μορφής χρήματος, σε αντίθεση με οτιδήποτε έχει δει ποτέ ο ανεπτυγμένος κόσμος".

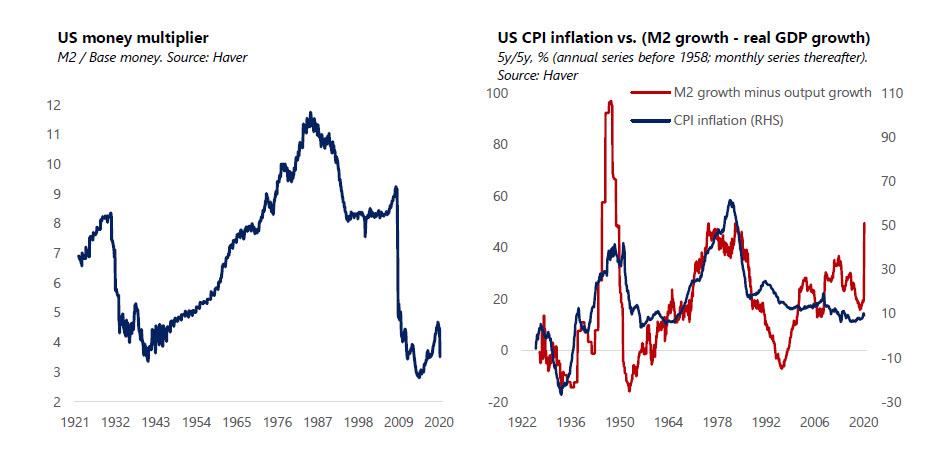

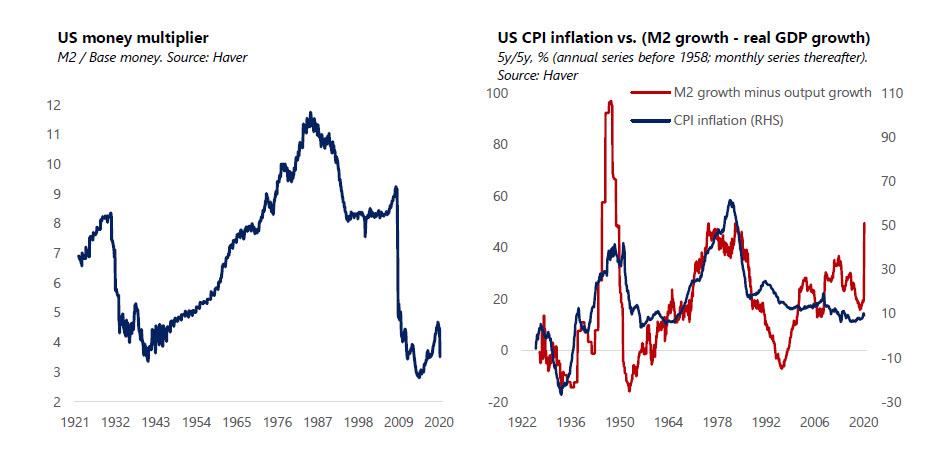

Ένα μέρος όπου η πρωτοφανής απάντηση της Fed ήταν πολύ ορατή, είναι στο επίπεδο του νομισματικού συνόλου M2.

"Στην τελευταία εβδομαδιαία ανακοίνωση των δεδομένων της Fed's Money Stock, το M2 αυξήθηκε κατά 18,5% σε σχέση με πριν από ένα χρόνο, έναν άνευ προηγουμένου ρυθμό ανάπτυξης στην ιστορία των εβδομαδιαίων χρονοσειρών που ξεκινούν από το 1981.

Είναι πιθανό ότι η ετήσια ανάπτυξη στο M2 θα συνεχίσει κάπου μεταξύ 20% και 40% έως το τέλος του έτους.

Και η τελευταία φορά που το Μ2 αυξήθηκε με τόσο υψηλό ρυθμό ήταν κατά τη διάρκεια του Β 'Παγκοσμίου Πολέμου, όταν η ετήσια αύξηση του Μ2 έφτασε στο 27% περίπου".

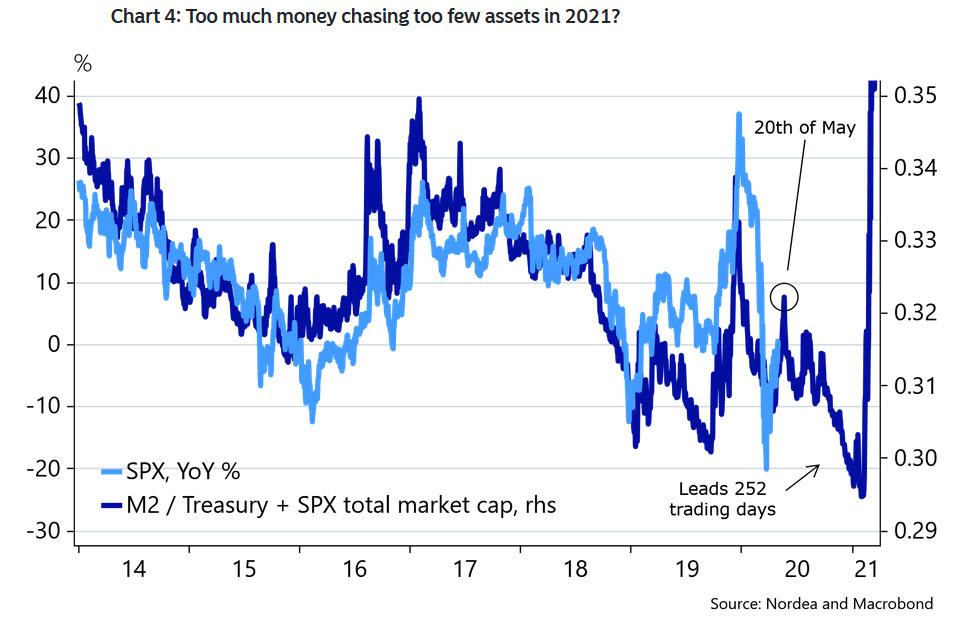

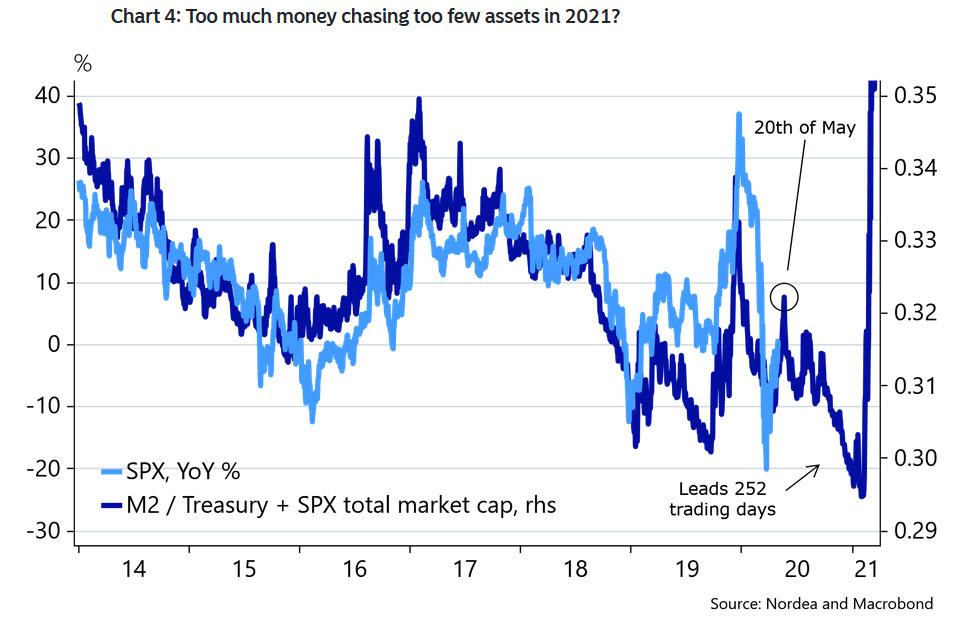

Μάλιστα, η Nordea εξετάζει μια ελαφρώς τροποποιημένη έκδοση του M2, συγκεκριμένα την αναλογία του M2 προς την αξία των Treasurys και των μετοχών.

Στη συνέχεια προχωρά στην παρατήρηση της συσχέτισης μεταξύ αυτού του προσαρμοσμένου δείκτη M2 και της ετήσιας αλλαγής στον S&P 500.

Αυτό που βρίσκει είναι σημαντικό: αν κάποιος εφαρμόσει με καθυστέρηση περίπου 8 μηνών που χρειάζεται για να επηρεάσει το M2 τις τιμές κινδύνου, τότε ο S&P θα κορυφωθεί γύρω στις 20 Μαΐου, και μετά θα υποχωρήσει για το υπόλοιπο του έτους.

Η πτώση θα συνεχιστεί στις αρχές του 2021 σε σημείο που θα αφήσει τους traders άφωνους, καθώς το τσουνάμι ρευστότητας της Fed μπαίνει τελικά στο χρηματιστήριο.

Το "Sell in May and go go" είναι ίσως ένα από τα πιο ενοχλητικά επενδυτικά κλισέ, αλλά θα μπορούσε να αποδειχθεί ότι λειτουργεί και πάλι φέτος, εάν τα μοτίβα από την ανάπτυξη του Μ2 επιμένουν.

Έτσι, ενώ δεν είναι δύσκολο κανείς να μαντέψει ότι οι τεράστιες νομισματικές εισφορές της Fed θα μεταφραστούν σε πληθωρισμό σε ολόκληρη την ευρύτερη οικονομία το αποτέλεσμα θα είναι το 2021 θα είναι το έτος της Great Stagflation (στασιμοπληθωρισμού).

Έτσι, όπως καταλήγει η Nordea, αυτοί που θα αναζητήσουν νέα χαμηλά στο S&P σύντομα θα αποδειχθούν σωστοί.

Και τότε θα βιώσουν τη μεγαλύτερη αύξηση των περιουσιακών στοιχείων κινδύνου το 2021 στην ιστορία καθώς όλα αυτά τα τρισεκατομμύρια ρευστότητας τελικά θα φτάνουν στο χρηματιστήριο.

www.bankingnews.gr

Για 6 λόγους ο χρηματιστηριακός δείκτης βαρόμετρο της Wall Street S&P 500 θα υποχωρήσει στις 2.400 μον. ή -18% στο διάστημα Ιουλίου – Αυγούστου 2020 προειδοποιεί η αμερικανική επενδυτική τράπεζα Goldman Sachs και τονίζει ότι η πτώση θα είναι παγκόσμιας κλίμακας.

Να σημειωθεί ότι η εκτίμηση της Goldman Sachs έχει βαρύτητα καθώς μετά το κραχ του Μαρτίου 2020 λόγω του κορωνοιού η Goldman Sachs ήταν η πρώτη που προέβλεψε ανάκαμψη προς τις 3.000 μονάδες έως το τέλος του 2020 και ήδη ο δείκτης βρίσκεται στις 2.930 μονάδες.

Υπάρχει πολύ σύγχυση στις αγορές εν μέσω αντικρουόμενων τάσεων

1)Την επανεκκίνηση των οικονομιών έναντι φόβων για δεύτερο κύμα μόλυνσης,

2) Φόβων για υπερπληθωρισμό λόγω άνευ προηγουμένου ενέσεων ρευστότητας από τις κεντρικές τράπεζες έναντι της αποπληθωριστικής κατάρρευσης από την καταστροφή της ζήτησης,

3)Συνεχιζόμενη άνοδος των μετοχών έναντι του σκεπτικισμού μεταξύ επενδυτών που δεν έχουν συμμετάσχει στο πρόσφατο ράλι 30%,

4))Κατάρρευση των εταιρικών κερδών έναντι ελπίδας για οικονομική ανάκαμψη σχήματος V και ανάκαμψη κερδών το 2021,

Σε έρευνα της Goldman Sachs προκύπτουν ορισμένα συμπεράσματα.

Το ράλι που σημειώθηκε έχει κενά.

Ενώ οι διαχειριστές αμοιβαίων κεφαλαίων για μεγάλο χρονικό διάστημα είναι ικανοποιημένοι, ο δείκτης ανέκαμψε κατά 31% από το χαμηλό επίπεδο αγοράς στις 23 Μαρτίου, το 60% των αμοιβαίων κεφαλαίων υστερούσε κατά τη διάρκεια του ράλι.

Τα μακροχρόνια / βραχυπρόθεσμα και μακροοικονομικά αντισταθμιστικά κεφάλαια ανέκαμψαν μόνο 8% και 1%, αντίστοιχα, από τα τέλη Μαρτίου.

Οι επενδυτές εξέφρασαν ποικίλους βαθμούς ανησυχίας σχετικά με το πόσο γρήγορα η αγορά ανέκαμψε από τα χαμηλά καθώς και για την τρέχουσα αποτίμηση.

Ο δείκτης συναισθήματος της Goldman βρίσκεται τώρα -1,3 και αντικατοπτρίζει την έλλειψη κινδύνου που έχει συμβεί σε πολλές κατηγορίες επενδυτικών assets από το χαμηλό της αγοράς στα τέλη Μαρτίου.

Ο «φόβος της απώλειας» περιγράφει καλύτερα τι σκέφτονται οι επενδυτές.

Μερικοί διαχειριστές κεφαλαίων εξέφρασαν επίσης την άποψη ότι υπάρχει πιθανότητα συνέχισης της ανόδου εάν σημειωθεί περαιτέρω ιατρική πρόοδος στο μέτωπο φαρμάκων και των εμβολίων.

Οι επενδυτές αναφέρουν τους τρεις ίδιους οδηγούς του ράλι:

-Η επιβράδυνση του ποσοστού νέων μολύνσεων από τον κορωνωιό

- Οι νέες παρεμβάσεις της Fed.

-Οι επενδυτές αναμένουν ότι θα τεθεί σε ισχύ ένας τέταρτος γύρος δημοσιονομικών κινήτρων (Cares 2).

Υπάρχει σκεπτικισμός σχετικά με την πιθανότητα να συνεχιστεί το ράλι.

Η συγκέντρωση της αγοράς είναι η υψηλότερη στην πρόσφατη ιστορία με 5 εταιρίες να αντιπροσωπεύουν το 21% της κεφαλαιοποίησης του δείκτη S&P 500.

Ενώ ο δείκτης S&P 500 διαπραγματεύεται 13% κάτω από το υψηλό όλων των εποχών στις 19 Φεβρουαρίου, άλλες μετοχές διαπραγματεύονται έως και -23% κάτω από το υψηλό στις αρχές 2020.

Οι μετοχές του FB (+3%), AAPL (+6%), AMZN (+29%), MSFT (+17%) και GOOGL (+3%) έχουν θετική εικόνα.

Το επίπεδο του EPS 2021 είναι ένα κεντρικό ζήτημα παγκοσμίως. Η βασική πρόβλεψη της Goldman για 170 δολάρια υποθέτει ότι η οικονομία των ΗΠΑ ανακάμπτει σταδιακά κατά τη διάρκεια του 2ου 6μήνου του 2020 και το 2021 σημειώνοντας κέρδη 3% πάνω από το 2019.

Σε ένα αρνητικό σενάριο όπου τα κέρδη ανά μετοχή διαμορφωθούν στα 115 δολάρια η ανάκαμψη θα είναι πολύ αργή.

Οι περισσότεροι διαχειριστές χαρτοφυλακίου υποθέτουν ότι τα κέρδη ανά μετοχή το 2021 θα είναι περίπου 150 δολάρια.

Στις 2930 μονάδες ο δείκτης S&P 500 διαπραγματεύεται με 19,5 φορές τα κέρδη το υψηλότερο επίπεδο από το 2002.

Οι διαχειριστές κεφαλαίων ενθαρρύνονται από τα αρχικά σημάδια επιτυχίας στο άνοιγμα των οικονομιών.

Η Κίνα και η Γερμανία ήταν τα παραδείγματα που αναφέρονται πιο συχνά.

Η ανάλυση των δεικτών υψηλής συχνότητας από τους ερευνητές της Goldman Asia Economics και μετοχών δείχνει ότι η συνολική δραστηριότητα της Κίνας έως την εβδομάδα στις 24 Απριλίου είχε ανακάμψει στο 95% περίπου του επιπέδου 2019, από 90% τον Μάρτιο (εβδομάδα που έληξε στις 20 Μαρτίου) και 70% τον Φεβρουάριο.

Παραμένει ασαφές γιατί η Goldman - ή οποιοσδήποτε άλλος - πιστεύει, ωστόσο, ότι υπάρχουν κινεζικά δεδομένα.

Η Goldman Sachs επαναλαμβάνει ότι, ενώ η τράπεζα είναι αισιόδοξη μεσοπρόθεσμα (δηλαδή σε βάθος ενός έτους), και διατηρεί τις προβλέψεις για τον δείκτη βαρόμετρο στην Wall Street S&P 500 στο τέλος του έτους για 3.000 μονάδες ή άνοδος μόλις 2% από τα τρέχοντα επίπεδα, ωστόσο σε τριμηνιαία βάση βλέπει πτώση -18% στις 2400 μονάδες με πιθανό χρονικό ορίζοντα τέλη Ιουλίου ή μέσα στον Αύγουστο 2020.

Ποιοι οι λόγοι ανησυχίας;

-Τα κρούσματα του κορωνοιού μειώνονται αλλά οι ανησυχίες παραμένουν ειδικά για δεύτερο κύμα

- Η διαδικασία επανεκκίνησης θα πάρει χρόνο.

Οι επενδυτές θα πρέπει να έχουν μεγάλη υπομονή, ούτε να αγοράσουν ένα σενάριο όπου ο κορωνοιός εξαφανίζεται ή εμφανίζεται άμεσα ένα εμβόλιο ή φάρμακο.

-Οι ζημίες από προβληματικά δάνεια το α΄ τρίμηνο του 2020 ανήλθαν σε 46 δισεκ. δολάρια έναντι 49 δισεκατομμυρίων δολαρίων για ολόκληρο το έτος 2019.

Όλες οι τράπεζες προέβησαν σε προβλέψεις υποθέτοντας ποσοστό ανεργίας 9,5%-10%.

Το ποσοστό ανεργίας αυξήθηκε στο 14,7%, με τους αναλυτές της Goldman να εκτιμούν ότι οι προβλέψεις για προβληματικά δάνεια θα ανέλθουν σε 115 δισεκ. δολάρια στα επόμενα τέσσερα τρίμηνα. Οι τράπεζες και άλλες εταιρείες έχουν ακυρώσει σχέδια επαναγοράς μετοχών και πρόσφατα η Goldman προέβλεψε ότι οι επαναγορές ιδίων μετοχών θα μειωθούν κατά 50% το 2020.

Οι επενδυτές μετοχών θα πρέπει να ανησυχούν επειδή οι επαναγορές ιδίων μετοχών ήταν η μόνη πηγή καθαρής ζήτησης για μετοχές την τελευταία δεκαετία.

-Τα μερίσματα διατρέχουν επίσης κίνδυνο.

Σε μια προσπάθεια διατήρησης της ρευστότητας, περισσότερες από 40 μετοχές ανέστειλαν ή μείωσαν τα μερίσματά τους για το 2020.

Η Goldman αναμένει μείωση των μερισμάτων κατά 23% το 2020 και μείωση κεφαλαιουχικών δαπανών κατά 27%.

-Εσωτερική πολιτική.

Οι προεδρικές εκλογές στις ΗΠΑ απέχουν έξι μήνες.

Εάν η οικονομία βρίσκεται στο δρόμο προς την ομαλοποίηση έως τις αρχές του 3ου τριμήνου 2020, η εστίαση των επενδυτών θα στραφεί στις εκλογές.

Ο νόμος για τη φορολογική μεταρρύθμιση του 2017 μείωσε τον πραγματικό συντελεστή φόρου εταιρειών σε 18% από 26%. Ωστόσο, ο φορολογικός νόμος θα μπορούσε να αντιστραφεί ανάλογα με το αποτέλεσμα των εκλογών, δηλαδή εάν κερδίσει ο Baiden.

Εάν ναι, το 2021 τα κέρδη ανα μετοχή EPS θα έπεφτε κατά 19 δολάρια και θα σήμαινε P / E πολλαπλάσιο 15% υψηλότερο από τα ήδη υψηλά επίπεδα.

-Παγκόσμια πολιτική.

Οι επενδυτές μπορεί να χρειαστεί να αντιμετωπίσουν μια άλλη ανατροπή στο εμπόριο μεταξύ ΗΠΑ-Κίνας, η οποία ήταν στην πρώτη γραμμή των ανησυχιών των επενδυτών για μεγάλο μέρος του 2019.

Θα υπάρχουν πολλές διακυμάνσεις.

Nordea Bank: Θα έρθει κι άλλο πτωτικό κύμα στις αγορές προσεχώς, αλλά κανείς δεν θα πιστεύει αυτό που θα συμβεί το 2021

Ως "ιστορικά αφελές, συγγνώμη, αισιόδοξο" χαρακτηρίζει το σενάριο που πιστεύουν οι περισσότεροι αναλυτές για μείωση των κερδών ανά μετοχή κατά 20% φέτος ο αναλυτής Andreas Steno Larsen της Nordea Bank, εκτιμώντας ότι "το EPS μπορεί να χρειαστεί να αναθεωρηθεί τουλάχιστον κατά 40-50%", το 2020.

Μάλιστα, εάν τα αναμενόμενα κέρδη μειωθούν κατά τον τρόπο που αναμένει η Nordea, τα P/E θα πρέπει είτε να βρεθούν σε νέα υψηλά όλων των εποχών ή οι μετοχές να υποχωρήσουν ξανά.

Και ο ίδιος ο αναλυτής της Nordea σημειώνει λακωνικά ότι "κλίνει προς το τελευταίο".

Ωστόσο, επισημαίνει ότι δεδομένου ότι υπάρχει ένα ισχυρό backstop ρευστότητας από τη Fed, και δεν γνωρίζουμε το βάθος ή τη διάρκεια της τρέχουσας οικονομικής ύφεσης.

Το να ξοδεύουμε χρόνο για να εξετάσουμε τις ανακοινώσεις των οικονομικών δεδομένων ή να επικεντρωθούμε στα εταιρικά κέρδη είναι ένα κολοσσιαίο χάσιμο χρόνου.

Όπως αναφέρει από τον Φεβρουάριο, περί τα 3,9 τρισ. δοολάρια (6,6% του παγκόσμιου ΑΕΠ) δημιουργήθηκε μαγικά μέσω ποσοτικής χαλάρωσης

Μάλιστα, "βλέπουμε τον Μεγάλο Νομισματικό Πληθωρισμό (GMI) - μια άνευ προηγουμένου επέκταση κάθε μορφής χρήματος, σε αντίθεση με οτιδήποτε έχει δει ποτέ ο ανεπτυγμένος κόσμος".

Ένα μέρος όπου η πρωτοφανής απάντηση της Fed ήταν πολύ ορατή, είναι στο επίπεδο του νομισματικού συνόλου M2.

"Στην τελευταία εβδομαδιαία ανακοίνωση των δεδομένων της Fed's Money Stock, το M2 αυξήθηκε κατά 18,5% σε σχέση με πριν από ένα χρόνο, έναν άνευ προηγουμένου ρυθμό ανάπτυξης στην ιστορία των εβδομαδιαίων χρονοσειρών που ξεκινούν από το 1981.

Είναι πιθανό ότι η ετήσια ανάπτυξη στο M2 θα συνεχίσει κάπου μεταξύ 20% και 40% έως το τέλος του έτους.

Και η τελευταία φορά που το Μ2 αυξήθηκε με τόσο υψηλό ρυθμό ήταν κατά τη διάρκεια του Β 'Παγκοσμίου Πολέμου, όταν η ετήσια αύξηση του Μ2 έφτασε στο 27% περίπου".

Μάλιστα, η Nordea εξετάζει μια ελαφρώς τροποποιημένη έκδοση του M2, συγκεκριμένα την αναλογία του M2 προς την αξία των Treasurys και των μετοχών.

Στη συνέχεια προχωρά στην παρατήρηση της συσχέτισης μεταξύ αυτού του προσαρμοσμένου δείκτη M2 και της ετήσιας αλλαγής στον S&P 500.

Αυτό που βρίσκει είναι σημαντικό: αν κάποιος εφαρμόσει με καθυστέρηση περίπου 8 μηνών που χρειάζεται για να επηρεάσει το M2 τις τιμές κινδύνου, τότε ο S&P θα κορυφωθεί γύρω στις 20 Μαΐου, και μετά θα υποχωρήσει για το υπόλοιπο του έτους.

Η πτώση θα συνεχιστεί στις αρχές του 2021 σε σημείο που θα αφήσει τους traders άφωνους, καθώς το τσουνάμι ρευστότητας της Fed μπαίνει τελικά στο χρηματιστήριο.

Το "Sell in May and go go" είναι ίσως ένα από τα πιο ενοχλητικά επενδυτικά κλισέ, αλλά θα μπορούσε να αποδειχθεί ότι λειτουργεί και πάλι φέτος, εάν τα μοτίβα από την ανάπτυξη του Μ2 επιμένουν.

Έτσι, ενώ δεν είναι δύσκολο κανείς να μαντέψει ότι οι τεράστιες νομισματικές εισφορές της Fed θα μεταφραστούν σε πληθωρισμό σε ολόκληρη την ευρύτερη οικονομία το αποτέλεσμα θα είναι το 2021 θα είναι το έτος της Great Stagflation (στασιμοπληθωρισμού).

Έτσι, όπως καταλήγει η Nordea, αυτοί που θα αναζητήσουν νέα χαμηλά στο S&P σύντομα θα αποδειχθούν σωστοί.

Και τότε θα βιώσουν τη μεγαλύτερη αύξηση των περιουσιακών στοιχείων κινδύνου το 2021 στην ιστορία καθώς όλα αυτά τα τρισεκατομμύρια ρευστότητας τελικά θα φτάνουν στο χρηματιστήριο.

www.bankingnews.gr

Σχόλια αναγνωστών