H αγορά τιμολόγησε σε αρνητικά τα επιτόκια στις ΗΠΑ... αλλά η FED θα μειώσει τα επιτόκια αποδοχής καταθέσεων σε αρνητικά;

Την Πέμπτη 7 Μαΐου 2020, πραγματοποιήθηκε ένα άνευ προηγουμένου γεγονός, μετά από μια βίαιη ανατιμολόγηση των συμβάσεων ευρώ – δολαρίου μόλις το Νοέμβριο του 2020, για πρώτη φορά η αγορά τιμολόγησε ότι τα αρνητικά επιτόκια είναι πιθανά στις ΗΠΑ, αλλά θα φτάσουν κάπου γύρω στις προεδρικές εκλογές στις 4 Νοεμβρίου 2020.

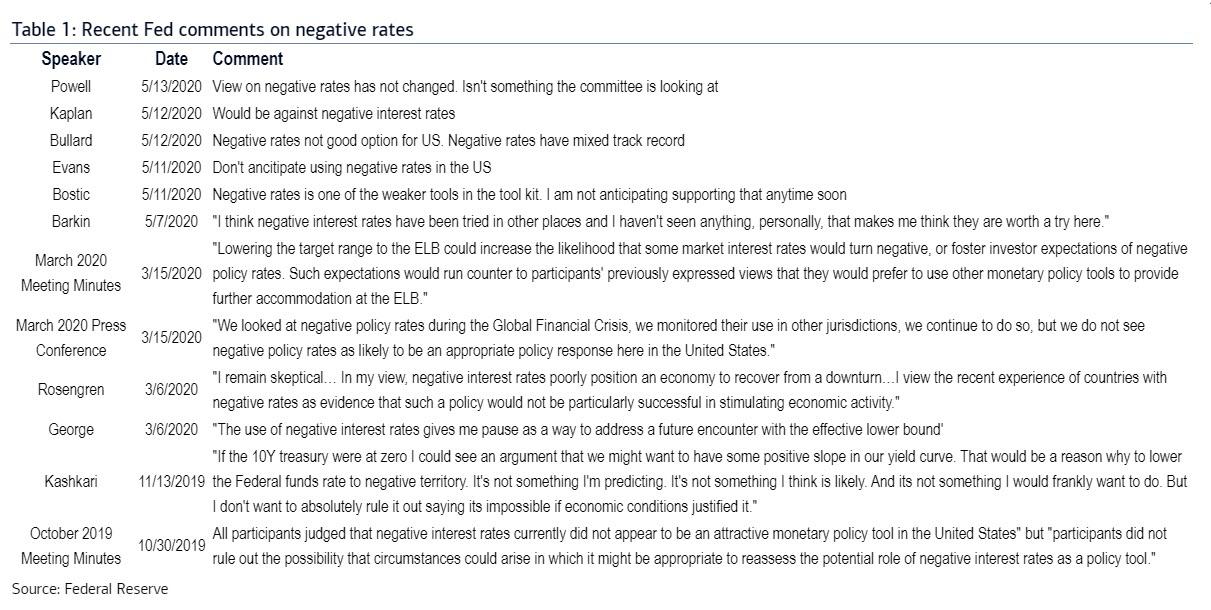

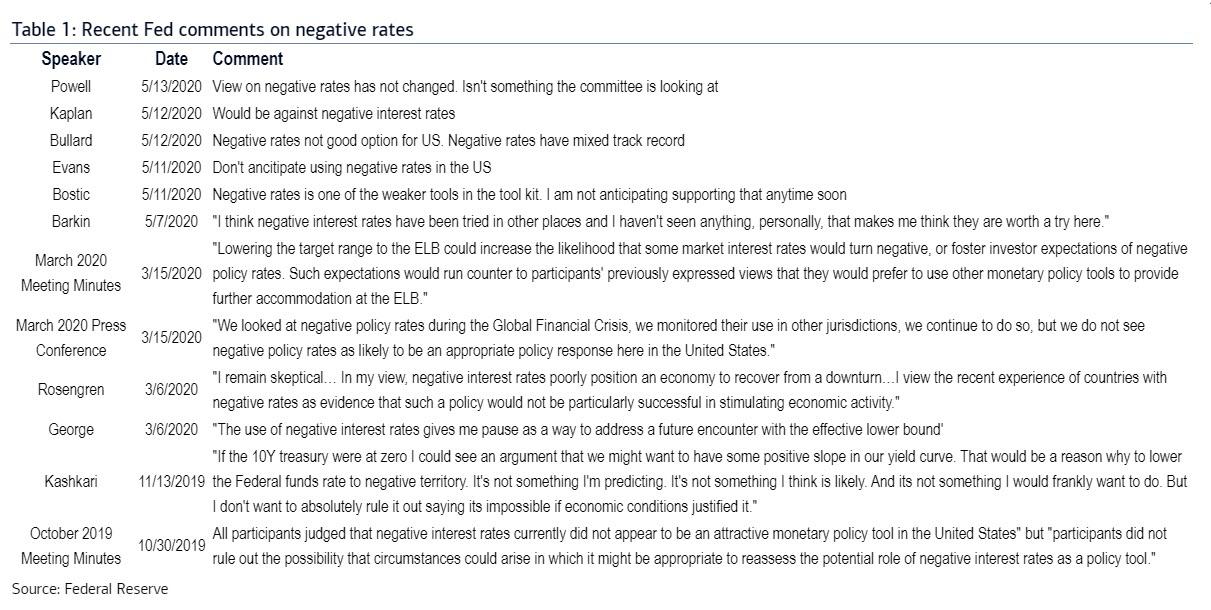

Αυτή η κίνηση προέτρεψε τον διοικητή της FED να αναφέρει ότι δεν πιστεύει ότι τα αρνητικά επιτόκια είναι ο σωστός τρόπος νομισματικής πολιτικής, παρόλο που κάποιος θα μπορούσε να πει το ίδιο πράγμα για την Bank of Japan, την ΕΚΤ και την Ελβετική Κεντρική Τράπεζα.

Στην πραγματικότητα, σε έναν κόσμο όπου η ανάπτυξη είναι δυνατή μόνο με τρισεκατομμύρια δολάρια σε νέες ενέσεις χρέους - και με το χρέος ήδη σε επίπεδα εξωφρενικά, τα επιτόκια πρέπει να είναι τόσο κοντά στο μηδέν, αν όχι σε αρνητικό έδαφος - η Fed υποστηρίζει ότι δεν πιστεύει τα αρνητικά επιτόκια.

Κατά την Goldman η Fed απλά πρέπει να προχωρήσει σε ακόμη μεγαλύτερη ποσοτική χαλάρωση - QE να πλημμυρίσει με ρευστότητα το σύστημα αγοράζοντας αμερικανικά ομόλογα, δημιουργώντας ένα παγκόσμιο κύμα επανα-πληθωρισμού, το οποίο θα αφήσει μόνο μια επιλογή: αρνητικά επιτόκια.

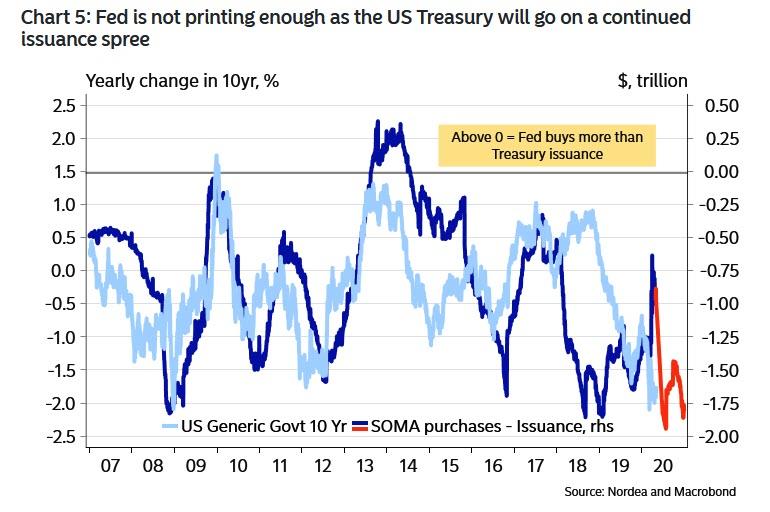

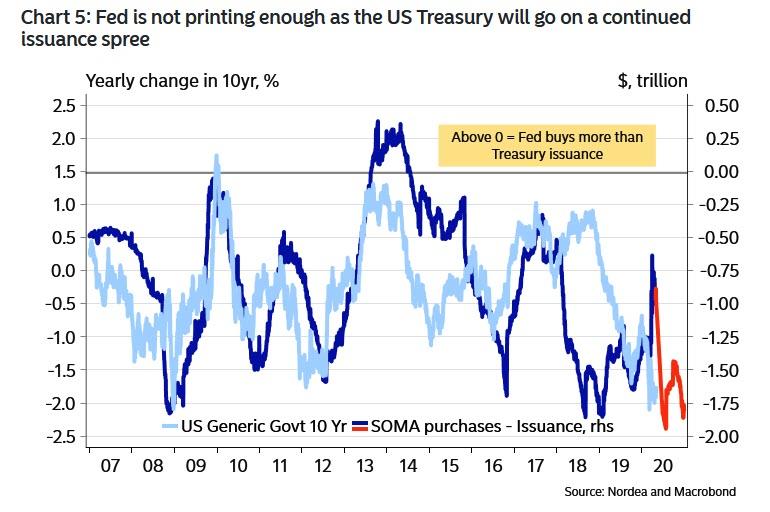

Κατά την Nordea εξέτασε αυτήν τη δυναμική και κατέληξε σε ένα παρόμοιο συμπέρασμα: η Fed εξακολουθεί να μην αγοράζει αρκετά για να πυροδοτήσει πλήρως τον παγκόσμιο πιστωτικό κύκλο.

Διαπιστώνουμε ότι η Fed πρέπει να αγοράσει πολλά ομόλογα σε σύγκριση με τις εκδόσεις χρέους και η εξέλιξη αυτή θα οδηγήσει σε ακόμη χαμηλότερα επίπεδα τις αποδόσεις των αμερικανικών ομολόγων.

Οι υπαινιγμοί από τον πρώην πρόεδρο της Minneapolis Fed, Narayana Kocherlakota, ο οποίος ισχυρίστηκε ότι η Fed θα έπρεπε να προχωρήσει σε αρνητικά επιτόκια για πρώτη φορά, σε άνευ προηγουμένου καταστάσεις απαιτούνται πρωτοφανείς ενέργειες.

Κατά την BofA, τα αρνητικά επιτόκια δεν είναι ένα ελκυστικό εργαλείο νομισματικής πολιτικής στις ΗΠΑ υιοθετώντας την άποψη του Powell του επικεφαλής της FED.

Ως εναλλακτική λύση για τα αρνητικά επιτόκια, ο Πρόεδρος Powell έχει δηλώσει ότι η Fed μπορεί να διευκολύνει μέσω καθοδήγησης προς τα εμπρός, αγορές περιουσιακών στοιχείων κρατικών και εταιρικών ομολόγων.

Πόσα πρέπει να αγοράσει η FED;

Εάν δεν υπάρξουν αρνητικά επιτόκια η FED θα πρέπει να προβεί σε μαζικές αγορές ομολόγων.

Τι ύψους;

Κατά την Deutsche Bank η FED θα πρέπει να αγοράσει πάνω από 3 τρισεκατομμύρια δολάρια μέσω της ποσοτικής χαλάρωσης αλλά μια τέτοια δραματική κίνηση θα απαιτούσε να συμβεί κάτι ακραία στις αγορές.

Κατά την Bank of America η FED θα χρησιμοποιήσει όλα τα εργαλεία «αλλά δεν θα προχωρήσει σε αρνητικά επιτόκια στο εγγύς μέλλον».

Αξιολογώντας τα πρακτικά της συνεδρίασης της FOMC – FED τον Οκτώβριο του 2019, όταν «όλα τα μέλη έκριναν ότι τα αρνητικά επιτόκια δεν φαίνεται να αποτελούν ελκυστικό εργαλείο νομισματικής πολιτικής στις Ηνωμένες Πολιτείες».

Κατά την BofA για να δούμε μια ουσιαστική αλλαγή για τα αρνητικά επιτόκια, θα απαιτούσε κάποιο σημαντικό γεγονός ή εάν δεν απέδιδαν οι μαζικές αγορές ομολόγων.

Η FED έχει αποδείξει ότι πολύ εύκολα αλλάζει στάση ειδικά όταν ένα σοκ προκαλεί μια βίαιη κατάρρευση της αγοράς – ωστόσο υπάρχουν πολλά εμπόδια, ξεκινώντας από την ερώτηση εάν τα αρνητικά επιτόκια είναι νόμιμα.

Ο Ομοσπονδιακός Νόμος περί Ομοσπονδιακών Αποθεμάτων, αναφέρει ρητά ότι οι τράπεζες μπορούν να «λάβουν» τόκους επί των αποθεματικών.

Δεν υπάρχει ρήτρα για τις τράπεζες να πληρώνουν τόκους για τις καταθέσεις τους στην FED ή πώς θα μπορούσαν να εφαρμοστούν αρνητικά επιτόκια σε αυτό το πλαίσιο.

Στην εξαμηνιαία έκθεση νομισματικής πολιτικής του 2016 η πρώην πρόεδρος της Fed, Yellen, σημείωσε ότι η νομιμότητα των αρνητικών επιτοκίων "παραμένει ένα ερώτημα που θα πρέπει να διερευνήσουμε πιο διεξοδικά".

Αυτή η ερώτηση δεν έχει απαντηθεί οριστικά και δεν είναι σαφές εάν η Fed θα χρεώνει πραγματικά τόκους ή θα ζητάει προμήθεια για τη διατήρηση αποθεματικών ρευστότητας από τις τράπεζες στην κεντρική τράπεζα.

Πράγματι, το γεγονός ότι η Fed δεν έχει αποκλείσει οριστικά τα αρνητικά επιτόκια υποδηλώνει ότι η Fed έχει πιθανώς επαρκή νομική κάλυψη για την εφαρμογή ενός τέτοιου νομισματικού μέτρου.

Επιπλέον, ενώ πριν από μόλις δύο μήνες θα μπορούσε κανείς να υποστηρίξει ότι είναι παράνομο να αγοράσει η Fed εταιρικά ομόλογα, μια συνάντηση χρειάστηκε μεταξύ του Powell της FED και του υπουργού οικονομικών των ΗΠΑ Mnuchin που άλλαξε τα δεδομένα.

Εάν η Fed ήθελε να εφαρμόσει αρνητικά επιτόκια, θα μπορούσαν να βρουν έναν τρόπο για να το πράξουν, αναφέρει η BofA.

Υπάρχουν και κάποια άλλα ζητήματα.

Ονομαστικά κουπόνια και λογαριασμοί του Δημοσίου:

Οι κανονισμοί δημοπρασίας του Δημοσίου μέσω της «Ενιαίας Εγκυκλίου Προσφοράς» δηλώνουν ότι τα ονομαστικά κουπόνια και οι λογαριασμοί επιτρέπεται μόνο να έχουν επιτόκιο προσφοράς που είναι "θετικό ή μηδέν".

Αυτό είναι εντυπωσιακό από τον Αύγουστο του 2012, το Υπουργείο Οικονομικών ανακοίνωσε ότι βρίσκεται στη διαδικασία ώστε να επιτρέπεται η υποβολή προσφορών αρνητικών επιτοκίων στις δημοπρασίες ομολόγων του Δημοσίου.

Είναι επομένως ασφαλές να υποθέσουμε ότι το Υπουργείο Οικονομικών έχει στη συνέχεια χτίσει τη λειτουργική ικανότητα για δημοπρασίες ομολόγων με αρνητικό επιτόκιο.

Ωστόσο η αδυναμία του Δημοσίου να δημοπρατήσει ομόλογα ή ονομαστικούς τίτλους με αρνητικά επιτόκια οδηγεί σε στρεβλώσεις στην πρωτογενή αγορά εκδόσεων όταν στην δευτερογενή αγορά τα επιτόκια είναι αρνητικά.

Υπάρχει και ένα ζήτημα με τις τράπεζες.

Ανάλογα με την εφαρμογή των αρνητικών επιτοκίων στις ΗΠΑ, οι τράπεζες θα αντιμετωπίσουν ανταγωνισμό με τις καταθέσεις.

Εάν η Fed εφαρμόσει αρνητικά επιτόκια, αυτό θα επηρεάσει άμεσα τις τιμές της αγοράς, αλλά ενδέχεται να μην μετακυλιστεί στους καταναλωτές.

Οι τράπεζες ενδέχεται να χρεώνουν τέλη ή άλλα έξοδα υπηρεσίας προκειμένου να αντισταθμίσουν το αρνητικό επιτόκιο.

Εάν η Fed υιοθετήσει αρνητικά επιτόκια, η BofA είναι πεπεισμένη ότι θα χρειαστεί να προσφέρει αρκετό χρόνο στην αγορά για να προετοιμάσει χρηματοοικονομικά συστήματα για μια τέτοια αλλαγή. Οι συμμετέχοντες στην αγορά θα πρέπει επίσης να προσαρμόσουν τις συναλλαγές, τον διακανονισμό, τη λογιστική, τη φορολογία και τα νομικά συστήματα ή διαδικασίες για να προετοιμαστούν για διαπραγμάτευση αρνητικών επιτοκίων.

Ένας τομέας όπου η BofA έχει σοβαρά ερωτήματα σχετικά με τη λειτουργική ετοιμότητα για αρνητικά επιτόκια είναι η αγορά repo.

Το μεγαλύτερο πρόβλημα, ωστόσο, είναι ότι το πεδίο των αρνητικών επιτοκίων είναι τελικά περιορισμένο.

Ως υπενθύμιση, σε ένα σημείωμα της Ομοσπονδιακής Τράπεζας του 2010, σημειώθηκε ότι εάν τα επιτόκια κινηθούν κάτω από -0,35% θα προκαλούσε πιθανώς στις τράπεζες να μειώσουν τα αποθεματικά τους.

Ωστόσο, άλλες κεντρικές τράπεζες, όπως η Κεντρική Τράπεζα της Ελβετίας και η ΕΚΤ, έχουν μειώσει πιο χαμηλά τα αρνητικά επιτόκια, υποδηλώνοντας ότι το -0,35% δεν είναι ταμπού.

Σύμφωνα με την BofA, εάν οι τράπεζες αρχίσουν να χρεώνουν τους καταθέτες, είναι πιθανό να αυξηθεί η τάση αποταμίευσης φυσικού χρήματος.

Οι καταναλωτές και οι επιχειρήσεις ενδέχεται επίσης να επιδιώξουν να προπληρώσουν πιστωτικές κάρτες ή φόρους, προκειμένου να μειώσουν τις διακρατήσεις τους σε μετρητά.

Πάνω από όλα αυτά, τα αρνητικά επιτόκια θα εμπόδιζαν τις βασικές λειτουργίες χρηματοοικονομικής διαμεσολάβησης για τράπεζες, συντάξεις και ασφαλιστές.

Όπως σημειώθηκε στην Ευρώπη και την Ιαπωνία, τα αρνητικά επιτόκια έβλαψαν την κερδοφορία των τραπεζών και θα μπορούσαν ενδεχομένως να τους κάνουν λιγότερο πρόθυμους να δανείζουν παρ΄ ότι τα κεφαλαιακά μαξιλάρια έχουν άτυπα αυξηθεί.

Υπάρχουν σημαντικά μειονεκτήματα στα κέρδη των τραπεζών σε ένα περιβάλλον αρνητικών επιτοκίων, επίσης τα χαμηλότερα περιθώρια έχουν ως αποτέλεσμα τη μειωμένη ικανότητα μιας τράπεζας να απορροφά τις ζημίες

Κατά την JPMorgan θα ήταν λάθος για το χρηματοπιστωτικό σύστημα εάν η Fed αλλάξει σε αρνητικά τα επιτόκια.

Η συνολική δραστηριότητα της αγοράς repo θα μπορούσε να μειωθεί.

Αυτό οφείλεται επίσης στο γεγονός ότι η μείωση των περιθωρίων στην αγορά repo είναι πιθανό να προκαλέσει ορισμένους δανειστές ενα αποσυρθούν από την αγορά, με την αιτιολογία ότι οι αποδόσεις από τον δανεισμό τίτλων δεν είναι πλέον επαρκείς.

Τα κίνητρα για κάλυψη short θέσεων μειώνονται επίσης.

Τα αρνητικά επιτόκια των ΗΠΑ θα μειώσουν πιθανώς το κίνητρο των πιο υγιών τραπεζών να διαπραγματεύονται μεταξύ τους και να αυξάνουν το κίνητρο τους να διαπραγματεύονται με λιγότερο υγιή τράπεζες συμπεριλαμβανομένων των θυγατρικών ξένων τραπεζών στις ΗΠΑ.

Η πιθανή ζημία στην κερδοφορία των τραπεζών και ο κίνδυνος οι τράπεζες να αυξήσουν τα επιτόκια δανεισμού για να προστατεύσουν τα περιθώρια επιτοκίου τους θα δημιουργούσε επίσης στρεβλώσεις.

Ουσιαστικά, η μείωση του επιτοκίου των καταθέσεων σε αρνητικό έδαφος θα μπορούσε πράγματι να προκαλέσει σύσφιξη των χρηματοοικονομικών συνθηκών στην πραγματική οικονομία και συρρίκνωση του τραπεζικού δανεισμού.

www.bankingnes.gr

Αυτή η κίνηση προέτρεψε τον διοικητή της FED να αναφέρει ότι δεν πιστεύει ότι τα αρνητικά επιτόκια είναι ο σωστός τρόπος νομισματικής πολιτικής, παρόλο που κάποιος θα μπορούσε να πει το ίδιο πράγμα για την Bank of Japan, την ΕΚΤ και την Ελβετική Κεντρική Τράπεζα.

Στην πραγματικότητα, σε έναν κόσμο όπου η ανάπτυξη είναι δυνατή μόνο με τρισεκατομμύρια δολάρια σε νέες ενέσεις χρέους - και με το χρέος ήδη σε επίπεδα εξωφρενικά, τα επιτόκια πρέπει να είναι τόσο κοντά στο μηδέν, αν όχι σε αρνητικό έδαφος - η Fed υποστηρίζει ότι δεν πιστεύει τα αρνητικά επιτόκια.

Κατά την Goldman η Fed απλά πρέπει να προχωρήσει σε ακόμη μεγαλύτερη ποσοτική χαλάρωση - QE να πλημμυρίσει με ρευστότητα το σύστημα αγοράζοντας αμερικανικά ομόλογα, δημιουργώντας ένα παγκόσμιο κύμα επανα-πληθωρισμού, το οποίο θα αφήσει μόνο μια επιλογή: αρνητικά επιτόκια.

Κατά την Nordea εξέτασε αυτήν τη δυναμική και κατέληξε σε ένα παρόμοιο συμπέρασμα: η Fed εξακολουθεί να μην αγοράζει αρκετά για να πυροδοτήσει πλήρως τον παγκόσμιο πιστωτικό κύκλο.

Διαπιστώνουμε ότι η Fed πρέπει να αγοράσει πολλά ομόλογα σε σύγκριση με τις εκδόσεις χρέους και η εξέλιξη αυτή θα οδηγήσει σε ακόμη χαμηλότερα επίπεδα τις αποδόσεις των αμερικανικών ομολόγων.

Οι υπαινιγμοί από τον πρώην πρόεδρο της Minneapolis Fed, Narayana Kocherlakota, ο οποίος ισχυρίστηκε ότι η Fed θα έπρεπε να προχωρήσει σε αρνητικά επιτόκια για πρώτη φορά, σε άνευ προηγουμένου καταστάσεις απαιτούνται πρωτοφανείς ενέργειες.

Κατά την BofA, τα αρνητικά επιτόκια δεν είναι ένα ελκυστικό εργαλείο νομισματικής πολιτικής στις ΗΠΑ υιοθετώντας την άποψη του Powell του επικεφαλής της FED.

Ως εναλλακτική λύση για τα αρνητικά επιτόκια, ο Πρόεδρος Powell έχει δηλώσει ότι η Fed μπορεί να διευκολύνει μέσω καθοδήγησης προς τα εμπρός, αγορές περιουσιακών στοιχείων κρατικών και εταιρικών ομολόγων.

Πόσα πρέπει να αγοράσει η FED;

Εάν δεν υπάρξουν αρνητικά επιτόκια η FED θα πρέπει να προβεί σε μαζικές αγορές ομολόγων.

Τι ύψους;

Κατά την Deutsche Bank η FED θα πρέπει να αγοράσει πάνω από 3 τρισεκατομμύρια δολάρια μέσω της ποσοτικής χαλάρωσης αλλά μια τέτοια δραματική κίνηση θα απαιτούσε να συμβεί κάτι ακραία στις αγορές.

Κατά την Bank of America η FED θα χρησιμοποιήσει όλα τα εργαλεία «αλλά δεν θα προχωρήσει σε αρνητικά επιτόκια στο εγγύς μέλλον».

Αξιολογώντας τα πρακτικά της συνεδρίασης της FOMC – FED τον Οκτώβριο του 2019, όταν «όλα τα μέλη έκριναν ότι τα αρνητικά επιτόκια δεν φαίνεται να αποτελούν ελκυστικό εργαλείο νομισματικής πολιτικής στις Ηνωμένες Πολιτείες».

Κατά την BofA για να δούμε μια ουσιαστική αλλαγή για τα αρνητικά επιτόκια, θα απαιτούσε κάποιο σημαντικό γεγονός ή εάν δεν απέδιδαν οι μαζικές αγορές ομολόγων.

Η FED έχει αποδείξει ότι πολύ εύκολα αλλάζει στάση ειδικά όταν ένα σοκ προκαλεί μια βίαιη κατάρρευση της αγοράς – ωστόσο υπάρχουν πολλά εμπόδια, ξεκινώντας από την ερώτηση εάν τα αρνητικά επιτόκια είναι νόμιμα.

Ο Ομοσπονδιακός Νόμος περί Ομοσπονδιακών Αποθεμάτων, αναφέρει ρητά ότι οι τράπεζες μπορούν να «λάβουν» τόκους επί των αποθεματικών.

Δεν υπάρχει ρήτρα για τις τράπεζες να πληρώνουν τόκους για τις καταθέσεις τους στην FED ή πώς θα μπορούσαν να εφαρμοστούν αρνητικά επιτόκια σε αυτό το πλαίσιο.

Στην εξαμηνιαία έκθεση νομισματικής πολιτικής του 2016 η πρώην πρόεδρος της Fed, Yellen, σημείωσε ότι η νομιμότητα των αρνητικών επιτοκίων "παραμένει ένα ερώτημα που θα πρέπει να διερευνήσουμε πιο διεξοδικά".

Αυτή η ερώτηση δεν έχει απαντηθεί οριστικά και δεν είναι σαφές εάν η Fed θα χρεώνει πραγματικά τόκους ή θα ζητάει προμήθεια για τη διατήρηση αποθεματικών ρευστότητας από τις τράπεζες στην κεντρική τράπεζα.

Πράγματι, το γεγονός ότι η Fed δεν έχει αποκλείσει οριστικά τα αρνητικά επιτόκια υποδηλώνει ότι η Fed έχει πιθανώς επαρκή νομική κάλυψη για την εφαρμογή ενός τέτοιου νομισματικού μέτρου.

Επιπλέον, ενώ πριν από μόλις δύο μήνες θα μπορούσε κανείς να υποστηρίξει ότι είναι παράνομο να αγοράσει η Fed εταιρικά ομόλογα, μια συνάντηση χρειάστηκε μεταξύ του Powell της FED και του υπουργού οικονομικών των ΗΠΑ Mnuchin που άλλαξε τα δεδομένα.

Εάν η Fed ήθελε να εφαρμόσει αρνητικά επιτόκια, θα μπορούσαν να βρουν έναν τρόπο για να το πράξουν, αναφέρει η BofA.

Υπάρχουν και κάποια άλλα ζητήματα.

Ονομαστικά κουπόνια και λογαριασμοί του Δημοσίου:

Οι κανονισμοί δημοπρασίας του Δημοσίου μέσω της «Ενιαίας Εγκυκλίου Προσφοράς» δηλώνουν ότι τα ονομαστικά κουπόνια και οι λογαριασμοί επιτρέπεται μόνο να έχουν επιτόκιο προσφοράς που είναι "θετικό ή μηδέν".

Αυτό είναι εντυπωσιακό από τον Αύγουστο του 2012, το Υπουργείο Οικονομικών ανακοίνωσε ότι βρίσκεται στη διαδικασία ώστε να επιτρέπεται η υποβολή προσφορών αρνητικών επιτοκίων στις δημοπρασίες ομολόγων του Δημοσίου.

Είναι επομένως ασφαλές να υποθέσουμε ότι το Υπουργείο Οικονομικών έχει στη συνέχεια χτίσει τη λειτουργική ικανότητα για δημοπρασίες ομολόγων με αρνητικό επιτόκιο.

Ωστόσο η αδυναμία του Δημοσίου να δημοπρατήσει ομόλογα ή ονομαστικούς τίτλους με αρνητικά επιτόκια οδηγεί σε στρεβλώσεις στην πρωτογενή αγορά εκδόσεων όταν στην δευτερογενή αγορά τα επιτόκια είναι αρνητικά.

Υπάρχει και ένα ζήτημα με τις τράπεζες.

Ανάλογα με την εφαρμογή των αρνητικών επιτοκίων στις ΗΠΑ, οι τράπεζες θα αντιμετωπίσουν ανταγωνισμό με τις καταθέσεις.

Εάν η Fed εφαρμόσει αρνητικά επιτόκια, αυτό θα επηρεάσει άμεσα τις τιμές της αγοράς, αλλά ενδέχεται να μην μετακυλιστεί στους καταναλωτές.

Οι τράπεζες ενδέχεται να χρεώνουν τέλη ή άλλα έξοδα υπηρεσίας προκειμένου να αντισταθμίσουν το αρνητικό επιτόκιο.

Εάν η Fed υιοθετήσει αρνητικά επιτόκια, η BofA είναι πεπεισμένη ότι θα χρειαστεί να προσφέρει αρκετό χρόνο στην αγορά για να προετοιμάσει χρηματοοικονομικά συστήματα για μια τέτοια αλλαγή. Οι συμμετέχοντες στην αγορά θα πρέπει επίσης να προσαρμόσουν τις συναλλαγές, τον διακανονισμό, τη λογιστική, τη φορολογία και τα νομικά συστήματα ή διαδικασίες για να προετοιμαστούν για διαπραγμάτευση αρνητικών επιτοκίων.

Ένας τομέας όπου η BofA έχει σοβαρά ερωτήματα σχετικά με τη λειτουργική ετοιμότητα για αρνητικά επιτόκια είναι η αγορά repo.

Το μεγαλύτερο πρόβλημα, ωστόσο, είναι ότι το πεδίο των αρνητικών επιτοκίων είναι τελικά περιορισμένο.

Ως υπενθύμιση, σε ένα σημείωμα της Ομοσπονδιακής Τράπεζας του 2010, σημειώθηκε ότι εάν τα επιτόκια κινηθούν κάτω από -0,35% θα προκαλούσε πιθανώς στις τράπεζες να μειώσουν τα αποθεματικά τους.

Ωστόσο, άλλες κεντρικές τράπεζες, όπως η Κεντρική Τράπεζα της Ελβετίας και η ΕΚΤ, έχουν μειώσει πιο χαμηλά τα αρνητικά επιτόκια, υποδηλώνοντας ότι το -0,35% δεν είναι ταμπού.

Σύμφωνα με την BofA, εάν οι τράπεζες αρχίσουν να χρεώνουν τους καταθέτες, είναι πιθανό να αυξηθεί η τάση αποταμίευσης φυσικού χρήματος.

Οι καταναλωτές και οι επιχειρήσεις ενδέχεται επίσης να επιδιώξουν να προπληρώσουν πιστωτικές κάρτες ή φόρους, προκειμένου να μειώσουν τις διακρατήσεις τους σε μετρητά.

Πάνω από όλα αυτά, τα αρνητικά επιτόκια θα εμπόδιζαν τις βασικές λειτουργίες χρηματοοικονομικής διαμεσολάβησης για τράπεζες, συντάξεις και ασφαλιστές.

Όπως σημειώθηκε στην Ευρώπη και την Ιαπωνία, τα αρνητικά επιτόκια έβλαψαν την κερδοφορία των τραπεζών και θα μπορούσαν ενδεχομένως να τους κάνουν λιγότερο πρόθυμους να δανείζουν παρ΄ ότι τα κεφαλαιακά μαξιλάρια έχουν άτυπα αυξηθεί.

Υπάρχουν σημαντικά μειονεκτήματα στα κέρδη των τραπεζών σε ένα περιβάλλον αρνητικών επιτοκίων, επίσης τα χαμηλότερα περιθώρια έχουν ως αποτέλεσμα τη μειωμένη ικανότητα μιας τράπεζας να απορροφά τις ζημίες

Κατά την JPMorgan θα ήταν λάθος για το χρηματοπιστωτικό σύστημα εάν η Fed αλλάξει σε αρνητικά τα επιτόκια.

Η συνολική δραστηριότητα της αγοράς repo θα μπορούσε να μειωθεί.

Αυτό οφείλεται επίσης στο γεγονός ότι η μείωση των περιθωρίων στην αγορά repo είναι πιθανό να προκαλέσει ορισμένους δανειστές ενα αποσυρθούν από την αγορά, με την αιτιολογία ότι οι αποδόσεις από τον δανεισμό τίτλων δεν είναι πλέον επαρκείς.

Τα κίνητρα για κάλυψη short θέσεων μειώνονται επίσης.

Τα αρνητικά επιτόκια των ΗΠΑ θα μειώσουν πιθανώς το κίνητρο των πιο υγιών τραπεζών να διαπραγματεύονται μεταξύ τους και να αυξάνουν το κίνητρο τους να διαπραγματεύονται με λιγότερο υγιή τράπεζες συμπεριλαμβανομένων των θυγατρικών ξένων τραπεζών στις ΗΠΑ.

Η πιθανή ζημία στην κερδοφορία των τραπεζών και ο κίνδυνος οι τράπεζες να αυξήσουν τα επιτόκια δανεισμού για να προστατεύσουν τα περιθώρια επιτοκίου τους θα δημιουργούσε επίσης στρεβλώσεις.

Ουσιαστικά, η μείωση του επιτοκίου των καταθέσεων σε αρνητικό έδαφος θα μπορούσε πράγματι να προκαλέσει σύσφιξη των χρηματοοικονομικών συνθηκών στην πραγματική οικονομία και συρρίκνωση του τραπεζικού δανεισμού.

www.bankingnes.gr

Σχόλια αναγνωστών