Η πρόκληση για τους επενδυτές θα είναι η πλοήγηση στις αγορές ώστε να διασφαλιστεί ότι βλέπουν το «τρένο» και όχι το «φως».

Ο δείκτης βαρόμετρο στην Wall Street ο S&P 500 θα φθάσει στις 3.750 μονάδες έως 4.000 μονάδες ή άνοδος +11% έως +18% από τα τρέχοντα επίπεδα.

Το βασικό ερώτημα είναι όλα αυτά αποτελούν φως στο τέλος της σήραγγας ή είναι το τρένο λίγο πριν την βίαιη πρόσκρουση αναφέρει το Real Investment Advice.

Θα ήταν μεγάλη πρόκληση να υποστηρίξει κανείς πριν μήνες ότι η χρηματιστηριακή αγορά στις ΗΠΑ, θα κατέγραφε νέα υψηλά επίπεδα όλων των εποχών με φόντο τα χαμηλότερα κέρδη ή τις ζημίες, την αυξανόμενη ανεργία και την ύφεση της οικονομίας.

Οι υποστηρικτές της bull market έχουν θέσει στόχο για τον δείκτη S&P σε 3750 μονάδες τους επόμενους 12 μήνες, οι υποστηρικτές της bear market πιστεύουν ότι τα σήματα για διόρθωση παραμένουν.

Για τους επενδυτές όλα αυτά μεταφράζονται σε διαφορά στον προσδιορισμό εάν βλέπουμε φως ή το τρένο να έρχεται στην σήραγγα.

Έχουν γραφεί πολλά για τις αιτίες του rally στην Wall Street τα δημοσιονομικά κίνητρα, η FED με την ανορθόδοξη πολιτική της και πλήθος άλλων παρεμβάσεων.

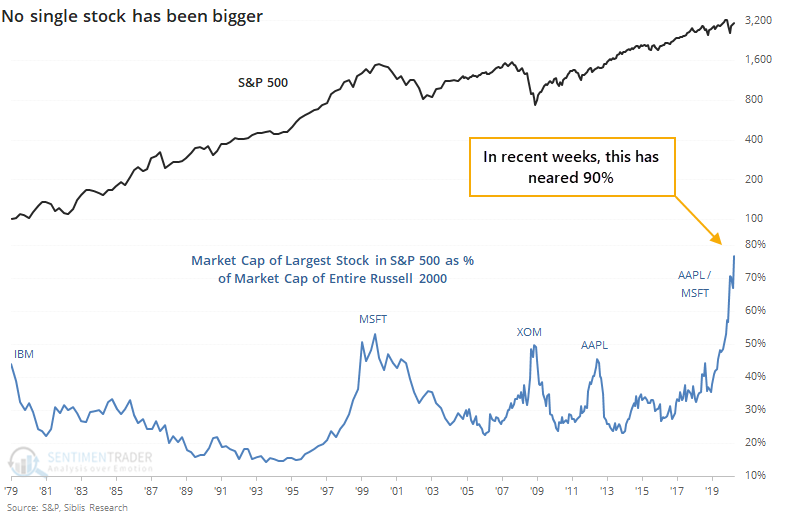

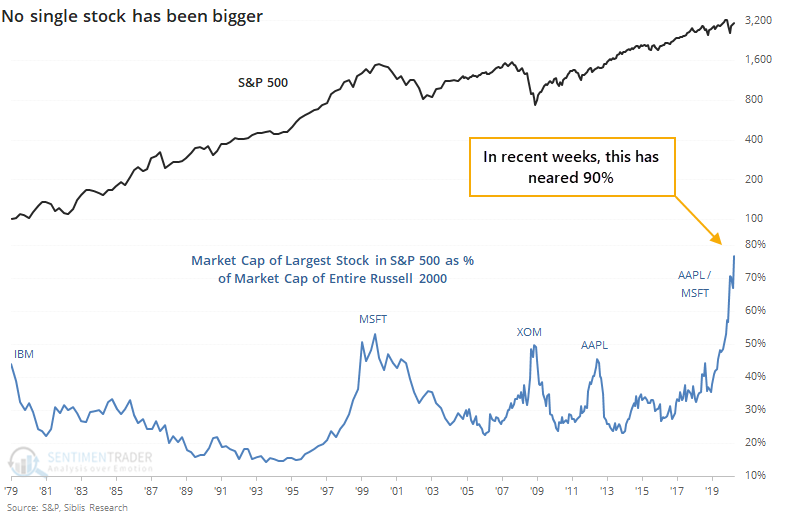

Βέβαια πρέπει να προστεθεί και το γεγονός της μεγάλης επίδρασης στην Wall της κεφαλαιοποίησης εταιριών όπως η Apple και η Microsoft που έχουν μεγάλο ειδικό βάρος και έχουν συμβάλλει στο ράλι της αγοράς.

«Η πιο σημαντική μετοχή στις Η.Π.Α. και σχεδόν σε όλο τον κόσμο, η Apple, συνεχίζει να καταγράφει νέα υψηλά.

Στα τέλη Ιουνίου 2020, η αξία της Apple και μόνο ήταν σχεδόν το 80% της κεφαλαιοποίησης της αγοράς του δείκτη Russell 2000. Από σήμερα, είναι σχεδόν 90%.

Αυτό είναι εκπληκτικό - τα τελευταία 40 χρόνια – καμία μετοχή δεν πλησίαζε την αξία πολλών άλλων εταιρειών.

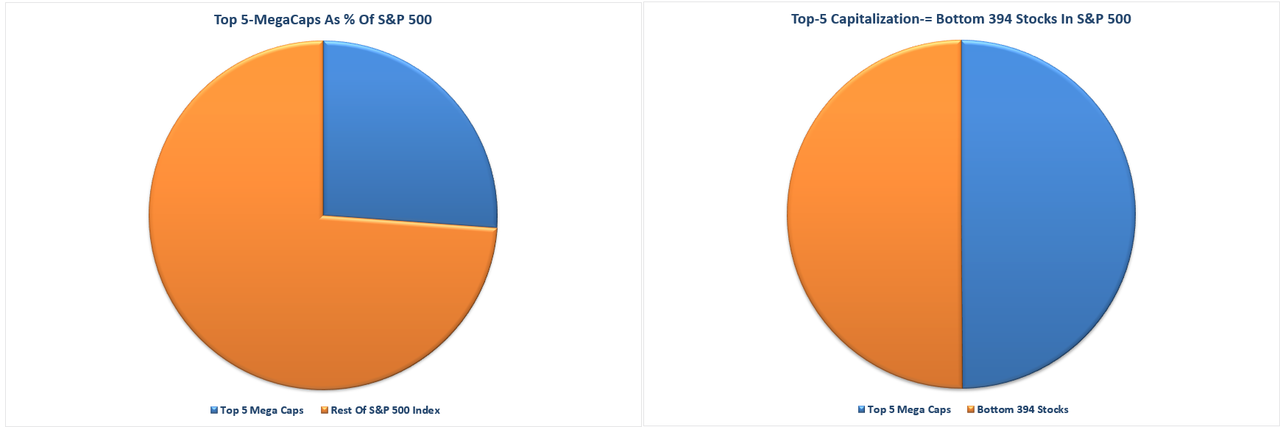

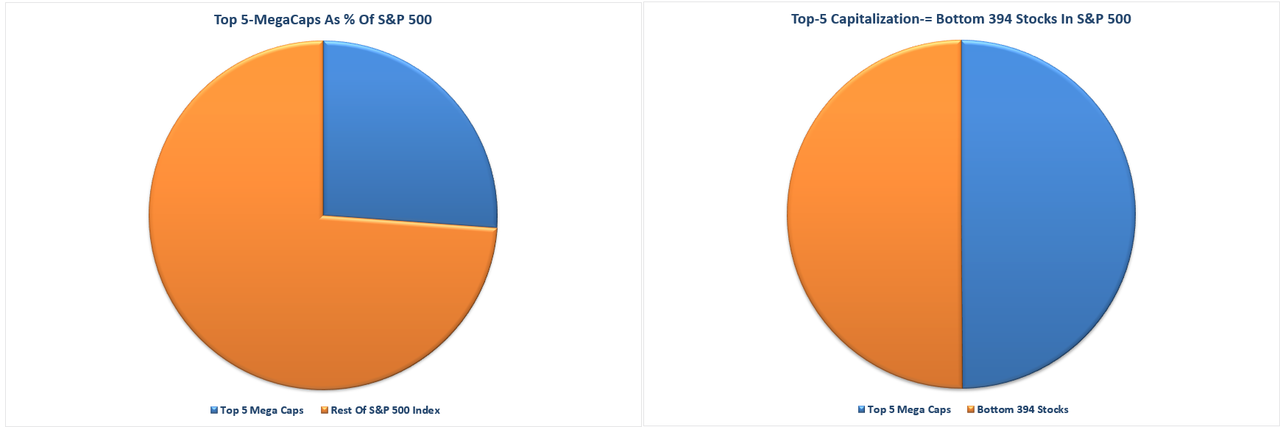

Από τα αξιοσημείωτα, οι κορυφαίες 5 μετοχές του δείκτη S&P 500 με βάση την κεφαλαιοποίηση της αγοράς (Apple - AAPL, Amazon - AMZN, Google - GOOG, Facebook - FB και Microsoft - MSFT) έχουν την ίδια χρηματιστηριακή αξία με 394 μετοχές του δείκτη S&P 500.

Οι πέντε αυτές εταιρίες αποτελούν επίσης μόνο το 26% του δείκτη S&P 500 και επί της ουσίας στρεβλώνουν τις κινήσεις του συνολικού δείκτη.

Η τοποθέτηση 1 δολαρίου σε καθεμία από τις κορυφαίες 5 μετοχές έχει τον ίδιο αντίκτυπο με την τοποθέτηση 1 δολαρίου σε καθεμία από τις 395 μετοχές του δείκτη S&P 500.

Δεν μπορεί 5 μετοχές να καθορίζουν την τύχη μιας μεγάλης αγοράς όπως η αμερικανική.

Επίσης εάν ένας επενδυτής κατέχει οτιδήποτε άλλο εκτός από αυτές τις κορυφαίες 5 μετοχές, το χαρτοφυλάκιό του είναι πιθανό να έχει χαμηλότερη απόδοση το 2020.

Η στρέβλωση στις αγορές που προκαλείται από τις ροές κεφαλαίων στις μετοχές εταιριών με κεφαλαιοποίηση μαμούθ σίγουρα είναι πρόβλημα.

Ενώ οι επενδυτές κυνηγούν μετοχές και αγορές που καταγράφουν νέα υψηλά, αυτές οι εταιρίες με τέτοια κλίμακας κεφαλαιοποιήσεις θα οδηγήσουν τις αγορές χαμηλότερα.

Εν τω μεταξύ, το ερώτημα είναι, ποιος είναι ο πιο λογικός επόμενος στόχος για τον χρηματιστηριακό δείκτη S&P 500;

Νέος στόχος για τον δείκτη S&P 500 οι 3750 με 4.000 μονάδες

Η τεχνική ανάλυση λειτουργεί καλά όταν έχουν καταγραφεί υψηλά και χαμηλά σε μια αγορά, ώστε να γνωρίζουμε τις αντιστάσεις και στηρίξεις.

Ωστόσο, τι γίνεται όταν οι αγορές καταγράφουν νέα υψηλά;

Τον τελευταίο καιρό, οι long επενδυτές αγοράζουν με φρενήρη ρυθμό προσπαθώντας να προβλέψουν πόσο υψηλότερα μπορεί να πάει η Wall Street.

Μπορούμε να σταματήσουμε εδώ για λίγο αλλά νομίζω ότι από το φθινόπωρο ο δείκτης S&P θα διαπραγματευτεί πάνω από τις 4.000 μονάδες θα έχει γίνει πύραυλος.

Με τις αγορές να κλείνουν στα υψηλά όλων των εποχών, μπορούμε μόνο να υποθέσουμε πού θα είναι η επόμενη κορυφή της αγοράς.

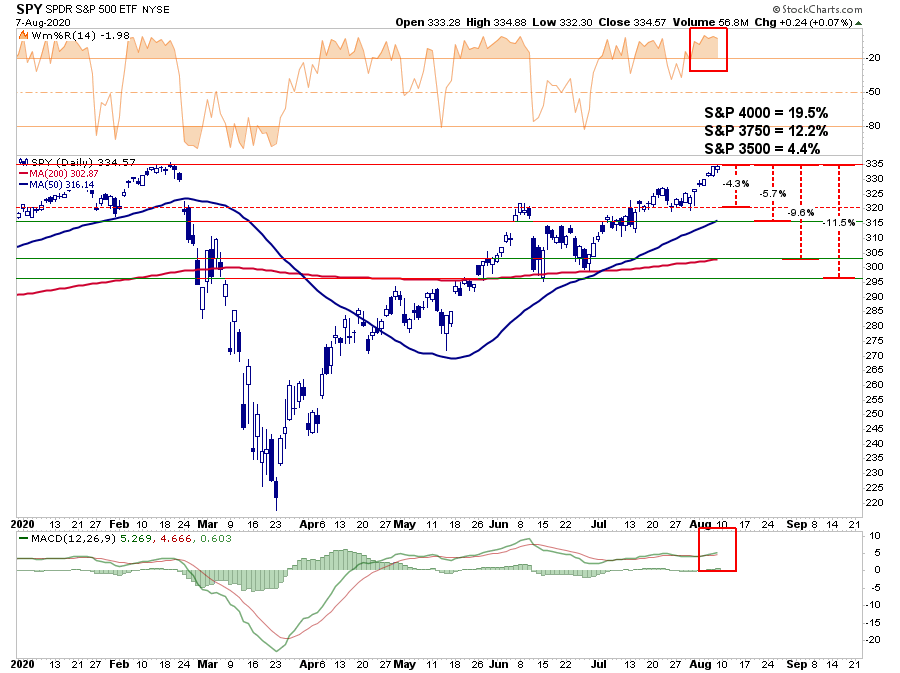

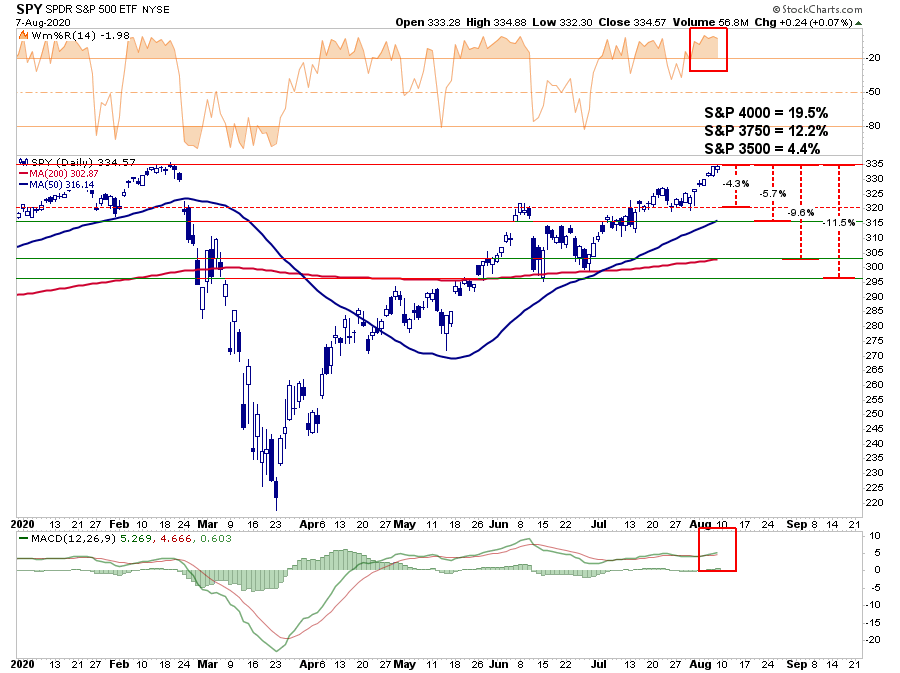

Επομένως, για να μετρήσουμε τα εύρη κινδύνου και ανταμοιβής, έχουμε θέσει στόχους τις 3500 μονάδες, 3750 και 4000 μονάδες ή 4,4%, 12,2% και 19,5%, αντίστοιχα.

Η αγορά είναι ψυχολογία.

Υπάρχει πιθανότητα η αγορά να σημειώσει άνοδο 18% έως τις 4000 μονάδες, αλλά είναι εξίσου λογικό ότι η αγορά θα μπορούσε να μειωθεί 22,2% δοκιμάζοντας τα χαμηλά του Μαρτίου 2020.

Όταν κανείς δεν πιστεύει ότι θα συμβεί κάτι τότε συμβαίνουν όλα.

Π.χ. κανείς δεν περίμενε πτώση 35% το Μάρτιο του 2020.

Χωρίς πραγματική βάση ο στόχος για τις 4000 μονάδες

Το πρόβλημα με τις εκτιμήσεις για "S&P 500 στις 4000 μονάδες" είναι ότι δεν υπάρχει τεχνική ή θεμελιώδης βάση για την υπόθεση αυτή.

Από μια θεμελιώδη προοπτική, αν υποθέσουμε ότι οι τρέχουσες εκτιμήσεις του 2021 είναι σωστές, η αγορά θα διαπραγματεύεται 26 φορές τα εκτιμώμενα κέρδη.

Επειδή τα εκτιμώμενα κέρδη θα είναι περίπου 130 δολάρια αυτό σημαίνει ότι οι μετοχές διαπραγματεύονται 30 φορές τα κέρδη.

Οι εκτιμήσεις μπορεί να μην φαίνεται να έχουν μεγάλη σημασία αυτήν τη στιγμή.

Ωστόσο, εάν η οικονομία συνεχίσει να υστερεί, και η απασχόληση και οι μισθοί παραμείνουν αδύναμοι… τότε οι εκτιμήσεις θα αρχίσουν να αποκτούν νόημα.

Τα εταιρικά κέρδη θα καταστούν πιο σημαντικά για τις αποτιμήσεις. Ήδη, η απόκλιση μεταξύ της αγοράς και των εταιρικών κερδών βρίσκεται στα άκρα.

Επιπλέον, δεδομένου του βάθους της μείωσης των κερδών, είναι απίθανο τα κέρδη να μην επιδεινωθούν.

Επίσης ούτε οι τεχνικές αναλύσεις και τάσεις δεν υποστηρίζουν τον στόχο για τον δείκτη S&P 500 στις 4000 μονάδες.

Με βάση όμως τεχνικές αναλύσεις το πιθανότερο σενάριο είναι ο δείκτης S&P 500 να φθάσει στις 3.750 μονάδες ή άνοδος +11%.

Ο στόχος για 4000 μονάδες φαίνεται εξαιρετικός, αυτό θα παραβίαζε τις τάσεις που υπήρχαν εδώ και 11 χρόνια.

Επιπλέον, οι 3750 μονάδες, πολύ περισσότεροι οι 4000 μονάδες, θα αύξαναν την απόκλιση από τη μακροπρόθεσμη ανοδική τάση (χαμηλότερη γραμμή) σε πιο ακραία επίπεδα. Η τελευταία φορά που η αγορά έφτασε σε αυτό το άκρο ήταν τον Φεβρουάριο του 2020.

Είναι επίσης αξιοσημείωτο ότι οι 3750 μονάδες τέμνουν επίσης την γραμμή τάσης από τα χαμηλά του 2016.

Οι γραμμές τάσης και οι κινούμενοι μέσοι όροι τείνουν να λειτουργούν με την δύναμη της «βαρύτητας».

Υπάρχουν προειδοποιητικά σημάδια;

Βραχυπρόθεσμα, η αγορά φαίνεται ικανή για νέα υψηλά.

Ωστόσο, αξίζει να θυμόμαστε ότι κάθε προηγούμενη κορυφή της αγοράς από το 2016 και μετά ήταν νέα υψηλά επίπεδα όλων των εποχών.

Με την αγορά στα υψηλά όλων των εποχών, υπάρχουν πολλά προειδοποιητικά σημάδια υπερβολών και υπερτιμημένων μετοχών, που θα μπορούσαν να προκαλέσουν αντιστροφή τάσης.

Επί του παρόντος, τα στοιχεία δείχνουν ότι οι αγορές φτάνουν στα όρια τους.

Τα σημάδια αυτά αντικατοπτρίζουν την επικρατούσα εξαιρετικά αισιόδοξη στάση των επενδυτών.

Ωστόσο, όπως λειτουργεί ένα εκρηκτικό, σε κάποιο χρονικό σημείο, συμβαίνει ένα απροσδόκητο, εξωγενές συμβάν.

Αυτό το γεγονός είναι ο καταλύτης που πυροδοτεί μια αλυσιδωτή αντίδραση.

Φως στο τέλος της σήραγγας

Το πρόβλημα για τους επενδυτές σήμερα είναι ότι υπάρχουν παράγοντες που δεν έχουν αποτιμηθεί πλήρως στην αγορά.

Πλήρης οικονομική ανάκαμψη

Μεγάλη μείωση ανεργίας

Περισσότερα κίνητρα

Χαμηλές αποδόσεις ομολόγων

Οικονομική ανάπτυξη

Επιστροφή στα επίπεδα κερδών πριν από την πανδημία

Το πρόβλημα ξεκινάει όταν ένα, ή περισσότερα από αυτά δεν επιτευχθούν.

Ο Paul Singer της Elliot Management αναφέρει:

Οι κεντρικοί τραπεζίτες του πλανήτη φαίνονται απελπισμένοι θέλουν με κάθε τρόπο να συγκρατήσουν όλα τα χρηματιστήρια και να τα εμποδίσουν να διορθώσουν.

Πιστεύουν ότι αυτός είναι ο τρόπος λειτουργίας της νομισματικής πολιτικής και, στην πραγματικότητα, της δημοσιονομικής πολιτικής.

Το γεγονός ότι η δημόσια πολιτική διολισθαίνει μαζί με την νομισματική πολιτική, ο σκοπός τους είναι άλλος.

Φαίνεται να πιστεύουν ότι, εφόσον υπάρχει ένα μοντέλο ή θεωρία για την υποστήριξη των πολιτικών τους μπορούν να συνεχίσουν να το κάνουν.

Δεν υπήρξε ποτέ εποχή που ήταν πιο σημαντικό να προστατευθεί το λάθος, έτσι ώστε να διατηρηθούν τουλάχιστον οι ονομαστικές αξίες του κεφαλαίου.

Το θετικό είναι ότι η αύξηση του κεφαλαίου διακόπτεται από περιόδους απωλειών και αυτό είναι θετική εξέλιξη για την λειτουργία του καπιταλισμού.

Όμως καμιά φορά ορισμένοι δεν βλέπουν ότι έρχεται το τρένο στην σήραγγα, πιστεύουν ότι είναι το «φως στο τέλος της σήραγγας» αλλά είναι το τρένο που έρχεται και πρόσκρουση θα είναι σφοδρή.

Συμπέρασμα

Το πρόσφατο ράλι στην Wall επικεντρώθηκε κυρίως στις εταιρείες μεγάλης κεφαλαιοποίηση.

Αυτές οι ενδείξεις υποδηλώνουν ότι τα χρηματιστήρια στις ΗΠΑ προσεγγίζουν τις κορυφές και όχι ότι ανοίγεται μια περίοδος αγοράς ταύρων bull market.

Πολλές μετοχές είναι υπεραγορασμένες και υπερτιμημένες.

Από την άλλη δεν φαίνεται η αγορά να βρίσκεται κοντά στον γκρεμό για πτώση 30%.

Η πρόκληση για τους επενδυτές θα είναι η πλοήγηση στις αγορές ώστε να διασφαλιστεί ότι βλέπουν το «τρένο» και όχι το «φως».

www.bankingnews.gr

Το βασικό ερώτημα είναι όλα αυτά αποτελούν φως στο τέλος της σήραγγας ή είναι το τρένο λίγο πριν την βίαιη πρόσκρουση αναφέρει το Real Investment Advice.

Θα ήταν μεγάλη πρόκληση να υποστηρίξει κανείς πριν μήνες ότι η χρηματιστηριακή αγορά στις ΗΠΑ, θα κατέγραφε νέα υψηλά επίπεδα όλων των εποχών με φόντο τα χαμηλότερα κέρδη ή τις ζημίες, την αυξανόμενη ανεργία και την ύφεση της οικονομίας.

Οι υποστηρικτές της bull market έχουν θέσει στόχο για τον δείκτη S&P σε 3750 μονάδες τους επόμενους 12 μήνες, οι υποστηρικτές της bear market πιστεύουν ότι τα σήματα για διόρθωση παραμένουν.

Για τους επενδυτές όλα αυτά μεταφράζονται σε διαφορά στον προσδιορισμό εάν βλέπουμε φως ή το τρένο να έρχεται στην σήραγγα.

Έχουν γραφεί πολλά για τις αιτίες του rally στην Wall Street τα δημοσιονομικά κίνητρα, η FED με την ανορθόδοξη πολιτική της και πλήθος άλλων παρεμβάσεων.

Βέβαια πρέπει να προστεθεί και το γεγονός της μεγάλης επίδρασης στην Wall της κεφαλαιοποίησης εταιριών όπως η Apple και η Microsoft που έχουν μεγάλο ειδικό βάρος και έχουν συμβάλλει στο ράλι της αγοράς.

«Η πιο σημαντική μετοχή στις Η.Π.Α. και σχεδόν σε όλο τον κόσμο, η Apple, συνεχίζει να καταγράφει νέα υψηλά.

Στα τέλη Ιουνίου 2020, η αξία της Apple και μόνο ήταν σχεδόν το 80% της κεφαλαιοποίησης της αγοράς του δείκτη Russell 2000. Από σήμερα, είναι σχεδόν 90%.

Αυτό είναι εκπληκτικό - τα τελευταία 40 χρόνια – καμία μετοχή δεν πλησίαζε την αξία πολλών άλλων εταιρειών.

Από τα αξιοσημείωτα, οι κορυφαίες 5 μετοχές του δείκτη S&P 500 με βάση την κεφαλαιοποίηση της αγοράς (Apple - AAPL, Amazon - AMZN, Google - GOOG, Facebook - FB και Microsoft - MSFT) έχουν την ίδια χρηματιστηριακή αξία με 394 μετοχές του δείκτη S&P 500.

Οι πέντε αυτές εταιρίες αποτελούν επίσης μόνο το 26% του δείκτη S&P 500 και επί της ουσίας στρεβλώνουν τις κινήσεις του συνολικού δείκτη.

Η τοποθέτηση 1 δολαρίου σε καθεμία από τις κορυφαίες 5 μετοχές έχει τον ίδιο αντίκτυπο με την τοποθέτηση 1 δολαρίου σε καθεμία από τις 395 μετοχές του δείκτη S&P 500.

Δεν μπορεί 5 μετοχές να καθορίζουν την τύχη μιας μεγάλης αγοράς όπως η αμερικανική.

Επίσης εάν ένας επενδυτής κατέχει οτιδήποτε άλλο εκτός από αυτές τις κορυφαίες 5 μετοχές, το χαρτοφυλάκιό του είναι πιθανό να έχει χαμηλότερη απόδοση το 2020.

Η στρέβλωση στις αγορές που προκαλείται από τις ροές κεφαλαίων στις μετοχές εταιριών με κεφαλαιοποίηση μαμούθ σίγουρα είναι πρόβλημα.

Ενώ οι επενδυτές κυνηγούν μετοχές και αγορές που καταγράφουν νέα υψηλά, αυτές οι εταιρίες με τέτοια κλίμακας κεφαλαιοποιήσεις θα οδηγήσουν τις αγορές χαμηλότερα.

Εν τω μεταξύ, το ερώτημα είναι, ποιος είναι ο πιο λογικός επόμενος στόχος για τον χρηματιστηριακό δείκτη S&P 500;

Νέος στόχος για τον δείκτη S&P 500 οι 3750 με 4.000 μονάδες

Η τεχνική ανάλυση λειτουργεί καλά όταν έχουν καταγραφεί υψηλά και χαμηλά σε μια αγορά, ώστε να γνωρίζουμε τις αντιστάσεις και στηρίξεις.

Ωστόσο, τι γίνεται όταν οι αγορές καταγράφουν νέα υψηλά;

Τον τελευταίο καιρό, οι long επενδυτές αγοράζουν με φρενήρη ρυθμό προσπαθώντας να προβλέψουν πόσο υψηλότερα μπορεί να πάει η Wall Street.

Μπορούμε να σταματήσουμε εδώ για λίγο αλλά νομίζω ότι από το φθινόπωρο ο δείκτης S&P θα διαπραγματευτεί πάνω από τις 4.000 μονάδες θα έχει γίνει πύραυλος.

Με τις αγορές να κλείνουν στα υψηλά όλων των εποχών, μπορούμε μόνο να υποθέσουμε πού θα είναι η επόμενη κορυφή της αγοράς.

Επομένως, για να μετρήσουμε τα εύρη κινδύνου και ανταμοιβής, έχουμε θέσει στόχους τις 3500 μονάδες, 3750 και 4000 μονάδες ή 4,4%, 12,2% και 19,5%, αντίστοιχα.

Η αγορά είναι ψυχολογία.

Υπάρχει πιθανότητα η αγορά να σημειώσει άνοδο 18% έως τις 4000 μονάδες, αλλά είναι εξίσου λογικό ότι η αγορά θα μπορούσε να μειωθεί 22,2% δοκιμάζοντας τα χαμηλά του Μαρτίου 2020.

Όταν κανείς δεν πιστεύει ότι θα συμβεί κάτι τότε συμβαίνουν όλα.

Π.χ. κανείς δεν περίμενε πτώση 35% το Μάρτιο του 2020.

Χωρίς πραγματική βάση ο στόχος για τις 4000 μονάδες

Το πρόβλημα με τις εκτιμήσεις για "S&P 500 στις 4000 μονάδες" είναι ότι δεν υπάρχει τεχνική ή θεμελιώδης βάση για την υπόθεση αυτή.

Από μια θεμελιώδη προοπτική, αν υποθέσουμε ότι οι τρέχουσες εκτιμήσεις του 2021 είναι σωστές, η αγορά θα διαπραγματεύεται 26 φορές τα εκτιμώμενα κέρδη.

Επειδή τα εκτιμώμενα κέρδη θα είναι περίπου 130 δολάρια αυτό σημαίνει ότι οι μετοχές διαπραγματεύονται 30 φορές τα κέρδη.

Οι εκτιμήσεις μπορεί να μην φαίνεται να έχουν μεγάλη σημασία αυτήν τη στιγμή.

Ωστόσο, εάν η οικονομία συνεχίσει να υστερεί, και η απασχόληση και οι μισθοί παραμείνουν αδύναμοι… τότε οι εκτιμήσεις θα αρχίσουν να αποκτούν νόημα.

Τα εταιρικά κέρδη θα καταστούν πιο σημαντικά για τις αποτιμήσεις. Ήδη, η απόκλιση μεταξύ της αγοράς και των εταιρικών κερδών βρίσκεται στα άκρα.

Επιπλέον, δεδομένου του βάθους της μείωσης των κερδών, είναι απίθανο τα κέρδη να μην επιδεινωθούν.

Επίσης ούτε οι τεχνικές αναλύσεις και τάσεις δεν υποστηρίζουν τον στόχο για τον δείκτη S&P 500 στις 4000 μονάδες.

Με βάση όμως τεχνικές αναλύσεις το πιθανότερο σενάριο είναι ο δείκτης S&P 500 να φθάσει στις 3.750 μονάδες ή άνοδος +11%.

Ο στόχος για 4000 μονάδες φαίνεται εξαιρετικός, αυτό θα παραβίαζε τις τάσεις που υπήρχαν εδώ και 11 χρόνια.

Επιπλέον, οι 3750 μονάδες, πολύ περισσότεροι οι 4000 μονάδες, θα αύξαναν την απόκλιση από τη μακροπρόθεσμη ανοδική τάση (χαμηλότερη γραμμή) σε πιο ακραία επίπεδα. Η τελευταία φορά που η αγορά έφτασε σε αυτό το άκρο ήταν τον Φεβρουάριο του 2020.

Είναι επίσης αξιοσημείωτο ότι οι 3750 μονάδες τέμνουν επίσης την γραμμή τάσης από τα χαμηλά του 2016.

Οι γραμμές τάσης και οι κινούμενοι μέσοι όροι τείνουν να λειτουργούν με την δύναμη της «βαρύτητας».

Υπάρχουν προειδοποιητικά σημάδια;

Βραχυπρόθεσμα, η αγορά φαίνεται ικανή για νέα υψηλά.

Ωστόσο, αξίζει να θυμόμαστε ότι κάθε προηγούμενη κορυφή της αγοράς από το 2016 και μετά ήταν νέα υψηλά επίπεδα όλων των εποχών.

Με την αγορά στα υψηλά όλων των εποχών, υπάρχουν πολλά προειδοποιητικά σημάδια υπερβολών και υπερτιμημένων μετοχών, που θα μπορούσαν να προκαλέσουν αντιστροφή τάσης.

Επί του παρόντος, τα στοιχεία δείχνουν ότι οι αγορές φτάνουν στα όρια τους.

Τα σημάδια αυτά αντικατοπτρίζουν την επικρατούσα εξαιρετικά αισιόδοξη στάση των επενδυτών.

Ωστόσο, όπως λειτουργεί ένα εκρηκτικό, σε κάποιο χρονικό σημείο, συμβαίνει ένα απροσδόκητο, εξωγενές συμβάν.

Αυτό το γεγονός είναι ο καταλύτης που πυροδοτεί μια αλυσιδωτή αντίδραση.

Φως στο τέλος της σήραγγας

Το πρόβλημα για τους επενδυτές σήμερα είναι ότι υπάρχουν παράγοντες που δεν έχουν αποτιμηθεί πλήρως στην αγορά.

Πλήρης οικονομική ανάκαμψη

Μεγάλη μείωση ανεργίας

Περισσότερα κίνητρα

Χαμηλές αποδόσεις ομολόγων

Οικονομική ανάπτυξη

Επιστροφή στα επίπεδα κερδών πριν από την πανδημία

Το πρόβλημα ξεκινάει όταν ένα, ή περισσότερα από αυτά δεν επιτευχθούν.

Ο Paul Singer της Elliot Management αναφέρει:

Οι κεντρικοί τραπεζίτες του πλανήτη φαίνονται απελπισμένοι θέλουν με κάθε τρόπο να συγκρατήσουν όλα τα χρηματιστήρια και να τα εμποδίσουν να διορθώσουν.

Πιστεύουν ότι αυτός είναι ο τρόπος λειτουργίας της νομισματικής πολιτικής και, στην πραγματικότητα, της δημοσιονομικής πολιτικής.

Το γεγονός ότι η δημόσια πολιτική διολισθαίνει μαζί με την νομισματική πολιτική, ο σκοπός τους είναι άλλος.

Φαίνεται να πιστεύουν ότι, εφόσον υπάρχει ένα μοντέλο ή θεωρία για την υποστήριξη των πολιτικών τους μπορούν να συνεχίσουν να το κάνουν.

Δεν υπήρξε ποτέ εποχή που ήταν πιο σημαντικό να προστατευθεί το λάθος, έτσι ώστε να διατηρηθούν τουλάχιστον οι ονομαστικές αξίες του κεφαλαίου.

Το θετικό είναι ότι η αύξηση του κεφαλαίου διακόπτεται από περιόδους απωλειών και αυτό είναι θετική εξέλιξη για την λειτουργία του καπιταλισμού.

Όμως καμιά φορά ορισμένοι δεν βλέπουν ότι έρχεται το τρένο στην σήραγγα, πιστεύουν ότι είναι το «φως στο τέλος της σήραγγας» αλλά είναι το τρένο που έρχεται και πρόσκρουση θα είναι σφοδρή.

Συμπέρασμα

Το πρόσφατο ράλι στην Wall επικεντρώθηκε κυρίως στις εταιρείες μεγάλης κεφαλαιοποίηση.

Αυτές οι ενδείξεις υποδηλώνουν ότι τα χρηματιστήρια στις ΗΠΑ προσεγγίζουν τις κορυφές και όχι ότι ανοίγεται μια περίοδος αγοράς ταύρων bull market.

Πολλές μετοχές είναι υπεραγορασμένες και υπερτιμημένες.

Από την άλλη δεν φαίνεται η αγορά να βρίσκεται κοντά στον γκρεμό για πτώση 30%.

Η πρόκληση για τους επενδυτές θα είναι η πλοήγηση στις αγορές ώστε να διασφαλιστεί ότι βλέπουν το «τρένο» και όχι το «φως».

www.bankingnews.gr

Σχόλια αναγνωστών