Διόρθωση και επενδυτικό rotation προεξοφλεί η Bank of America

Mεγάλη πτώση στον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 προεξοφλούν τα εταιρικά κέρδη, σύμφωνα με την επενδυτική τράπεζα Bank of America, η οποία προειδοποιεί για αλλαγή στην ψυχολογία της αγοράς και έντονο επενδυτικό rotation με μετάβαση από τις growth στις μετοχές αξίας.

Με 66 εισηγμένες να αντιπροσωπεύουν το 22% του S&P 500, τα συναισθήματα των traders είναι ανάμεικτα, με τα καλά και τα κακά νέα να εναλλάσσονται.

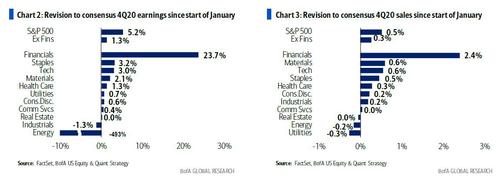

Σε ό,τι αφορά τα καλά νέα, η BofA αναφέρει ότι τα EPS στον S&P 500 σημείωσαν αύξηση 2%, από τις 18 έως τις 22 Ιανουαρίου, στα 38,70 δολάρια (-8% σε ετήσια βάση).

Την ίδια στιγμή, το 73% των εταιρειών σημείωσαν πτώση σε σχέση τόσο με τις πωλήσεις όσο και με τα κέρδη.

Αυτό σημαίνει ότι, επί του παρόντος, τα αποτελέσματα του δ’ τριμήνου 2020 μάλλον θα επιβεβαιώσουν τις εκτιμήσεις της BofA.

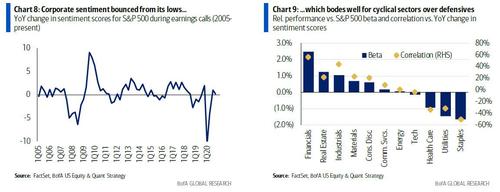

Παρά τις γενικά καλές εκτιμήσεις για το 2021, που εν πολλοίς οφείλονται τα δισεκατομμύρια τα οποία θα πέσουν στην αγορά στο πλαίσιο των επερχόμενων δημοσιονομικών πακέτων στήριξης, ο τεχνολογικός τομέας ακόμη ηγείται, σύμφωνα με την BofA, η οποία όμως αναφέρει πως βλέπει να έρχονται –μάλλον– τίτλοι τέλους για το Growth trading και συμβουλεύει για επενδυτικό rotation προς μετοχές αξίας

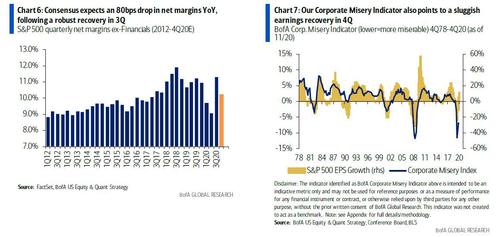

Στα κακά νέα, η BofA υποστηρίζει ότι, ενώ τα μη οικονομικά καθαρά περιθώρια (net margins) στον S&P 500 αυξήθηκαν 10 μονάδες βάσης σε ετήσια βάση, στο 11,3%, οι αναλυτές αναμένουν πτώση 70 μονάδες βάσης στα καθαρά περιθώρια κέρδους, στο 10,2%, το δ’ τρίμηνο του 2020.

Σε σύνολο δέκα τομέων, μόνο οι Πρώτες Ύλες αναμένεται να παρουσιάσουν υψηλότερα περιθώρια κέρδους σε ετήσια βάση (+ 1,0ppt).

Πράγματι, ο δείκτης εταιρικής δυστυχίας της BofA (Corporate Misery Indicator), ο οποίος συσχετίστηκε, δείχνει αργή ανάκαμψη κερδών στο δ’ τρίμηνο 2020.

Τούτου λεχθέντος, η επενδυτική τράπεζα ποσοτικοποίησε και υπολόγισε, βάσει των αναμενόμενων κερδών, το επενδυτικό συναίσθημα στον S&P500.

Διαπίστωσε, λοιπόν, ότι το εταιρικό συναίσθημα παραμένει θετικό μέχρι στιγμής και είναι σε μεγάλο βαθμό αμετάβλητο έναντι των προ-COVID 4Q19 επιπέδων.

Φυσικά, αυτό είναι τουλάχιστον παράξενο.

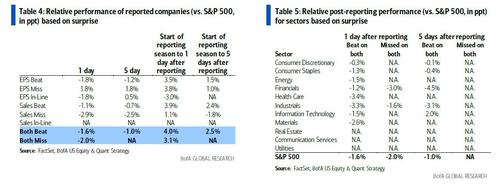

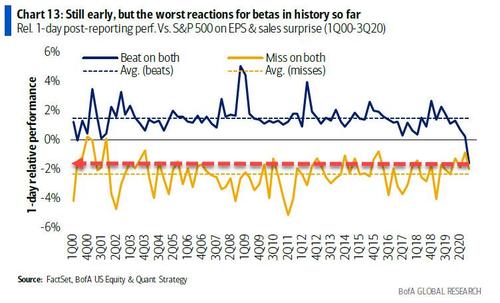

Με τις συναλλαγές στον S&P 500 να αγγίζουν ιστορικά υψηλά, όπως και οι αποτιμήσεις, η BofA παρατηρεί πως μέχρι στιγμής δεν υπήρξε ανταμοιβή παρά τα κέρδη.

Αντίθετα, παρατηρείται μια υποαπόδοση στο ύψος του 1,6%.

Εν προκειμένω διατυπώνεται το ερώτημα αν οι επενδυτές ανταμείβουν το θετικό Outlook (οι προσδοκίες για το 2021 κάνουν λόγο για αύξηση στο ύψος του 1,5%).

Ωστόσο, μάλλον το αντίθετο συμβαίνει.

Οι εταιρείες που ενίσχυσαν τόσο τις πωλήσεις τους όσο και τα EPS τους είχαν χαμηλότερη απόδοση στον S&P 500, κατά 1,6% - κάτι που αποτελεί μία από τις χειρότερες αποδόσεις στην ιστορία, σύμφωνα με την BofA.

Γιατί όλα αυτά, όμως, μπορεί να ενδιαφέρουν τους επενδυτές;

Διότι την τελευταία φορά που είδαμε μια παρόμοια αντίδραση στα κέρδη ήταν το β’ τρίμηνο του 2000, όταν ακολούθησε πτώση 13% στον S&P 500 εν μέσω μιας σημαντικών αλλαγών, με τις μετοχές Αξίας να ξεπερνούν τις μετοχές Ανάπτυξης κατά 25%.

www.bankingnews.gr

Σχόλια αναγνωστών