Μπορεί το 10ετές αμερικανικό ομόλογο να έχει εκτιναχθεί στο 1,73% αλλά η Bank of America Merrill Lynch και η Deutsche bank συστήνουν στην FED στην αμερικανική κεντρική τράπεζα να μην κάνει τίποτε.

Σε ανάλυση της η Deutsche Bank με τίτλο «10 λόγοι για να μην παρέμβει η Fed στην αγορά ομολόγων» παρουσιάζει 10 λόγους που δεν πρέπει να παρέμβει η FED.

Το βασικό συμπέρασμα είναι ότι η Fed μπορεί να δεχτεί υψηλότερες (και πολύ υψηλότερες) αποδόσεις…

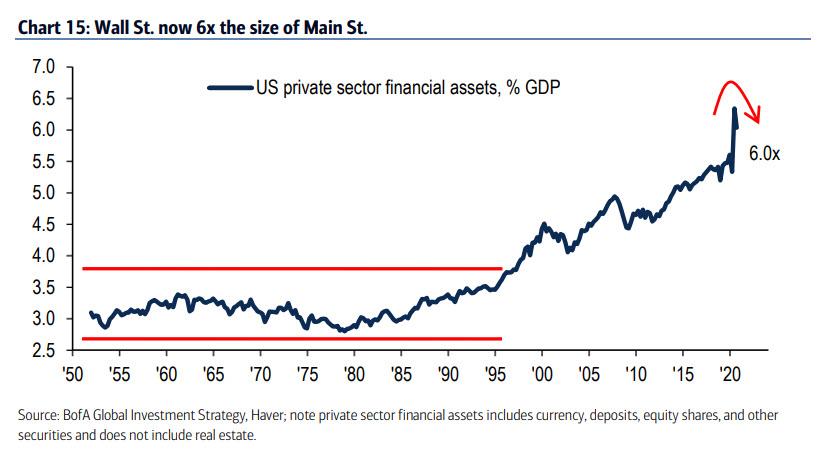

Ο κεντρικός σχεδιασμός θα είναι το τελευταίο πράγμα που βρίσκεται ανάμεσα στην άβυσσο μιας υπερχρηματοδοτούμενης οικονομίας όπου τα χρηματοοικονομικά περιουσιακά στοιχεία είναι το 600% του παγκόσμιου ΑΕΠ και στην συνεχιζόμενη ευημερία για το 0,001% δηλαδή των ελάχιστων δισεκατομμυριούχων του πλανήτη.

Γιατί η FED δεν πρέπει να παρέμβει στην αγορά ομολόγων – Οι 10 λόγοι

1) Οι απόλυτες αποδόσεις των εξακολουθούν να είναι χαμηλές σε σχέση με την αναμενόμενη αύξηση του ονομαστικού ΑΕΠ

2) Δεν έχει να κάνει μόνο με την τιμή του χρήματος, αλλά την ποσότητα του χρήματος έχει σημασία και η αύξηση του Μ2 πλησιάζει τα ρεκόρ όλων των εποχών.

3) Μην πυροβολείτε τις κεντρικές τράπεζες.

Τα σήματα της αγοράς είναι πολύτιμα.

Οι πραγματικές αποδόσεις έχουν ήδη παραμορφωθεί από την ποσοτική χαλάρωση, μην υπάρξουν άλλες ακραίες παραμορφώσεις.

4) Η κίνηση στις αποδόσεις των ομολόγων είναι προπομπός μιας επιθυμητής σύσφιξη των νομισματικών πολιτικών, ακόμη και εάν δεν έρθουν άμεσα.

5) Η αύξηση των προσδοκιών ανάπτυξης επηρεάζουν τις πραγματικές αποδόσεις, οπότε η αντίδραση της αγοράς είναι λογική.

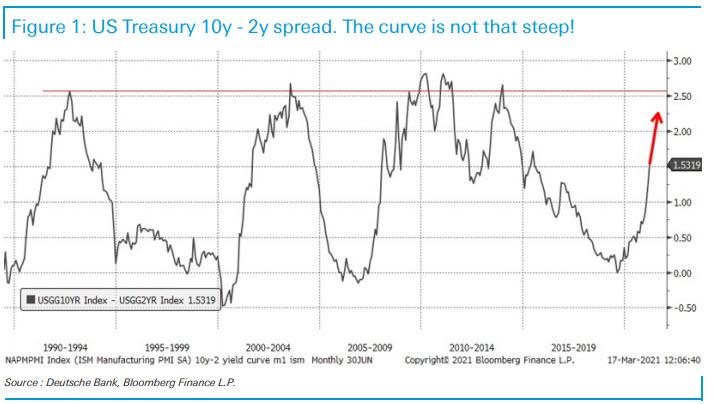

6) Η καμπύλη αποδόσεων δεν παρουσιάζει μεγάλες αποκλίσεις, προσεχώς αυτό θα ενταθεί.

7) Το 2021 η πραγματική οικονομία θα αποδειχθεί ανελαστική με τα υψηλά επιτόκια.

Οι κρατικές δαπάνες δεν θα επηρεαστούν από τις αποδόσεις των ομολόγων

8) Μεγαλύτερη παρέμβαση θα έθετε σε κίνδυνο την αξιοπιστία. Είναι πολύ πιο εύκολο η FED να παρέμβει εγείροντας θέματα αξιοπιστίας στην πολιτική της από τις αγορές.

9) Προφανώς, μόνο τα μακροπρόθεσμα επιτόκια αυξάνονται

10) Οι πολύ χαμηλές αποδόσεις είχαν στρεβλώσει αγορές και χαρτοφυλάκια, η άνοδος των αποδόσεων είναι η επιστροφή στην κανονικότητα.

Κατά την Deutsche bank «το σκηνικό θα μπορούσε προφανώς να αλλάξει, αλλά υπάρχουν μερικοί πολύ καλοί λόγοι για τους οποίους η Fed δεν θα πρέπει να κάνει κάτι για τα επιτόκια των ομολόγων».

Τι θα συμβεί όμως εάν…

Η επιθυμία για επιστροφή στην κανονικότητα, είναι εύλογη αλλά τι θα συμβεί εάν ο χρηματιστηριακός δείκτης βαρόμετρο S&P 500 πέσει 20%;

Ο κεντρικός σχεδιασμός της FED και των άλλων κεντρικών τραπεζών θα αποσυρθεί ή θα ενταθεί;

www.bankingnews.gr

Σχόλια αναγνωστών