Οικονομίες και αγορές καταδικασμένες να καταρρεύσουν.

Ο χρυσός είναι αιώνιο χρήμα αναφέρει ο ελβετικός οίκος GoldSwitzerland που ειδικεύεται σε μεγάλους πελάτες.

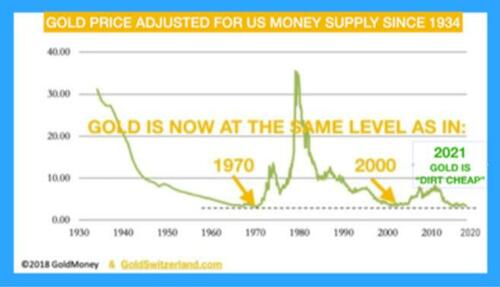

Ο χρυσός είναι τόσο «φθηνός» σήμερα όσο και το 1971

«Ο χρυσός είναι το πιο τέλειο μέσο γιατί θα διατηρήσει το δικό του επίπεδο, γιατί έχοντας καθολική αξία, δεν μπορεί ποτέ να πεθάνει στα χέρια μας και είναι ο πιο σίγουρος πόρος εμπιστοσύνης σε καιρό πολέμου» ανέφερε ο τρίτος Πρόεδρος των ΗΠΑ Thomas Jefferson.

O Jefferson κατανόησε επίσης ότι «το χαρτονόμισμα είναι φτώχεια, είναι μόνο το φάντασμα του χρήματος και όχι το ίδιο το χρήμα».

Καθώς η παγκόσμια οικονομία θα καταλήξει σε μια πληθωριστική ύφεση που επιδεινώνεται όχι μόνο από τα επικά χρέη και τα ελλείμματα αλλά τώρα και από τον πόλεμο, η σημασία του χρυσού αποκτά μια εντελώς διαφορετική διάσταση.

Ας αναλύσουμε λοιπόν τη δήλωση του Jefferson: Ο χρυσός θα διατηρήσει το δικό του επίπεδο.

Ο χρυσός έχει σταθερή αγοραστική δύναμη.

Ως εκ τούτου, ο χρυσός δεν ανεβαίνει σε πραγματικούς όρους.

Με μια ουγγιά χρυσού σήμερα αγοράζει κανείς ένα καλό κοστούμι για έναν άντρα όπως ακριβώς γινόταν στους ρωμαϊκούς χρόνους.

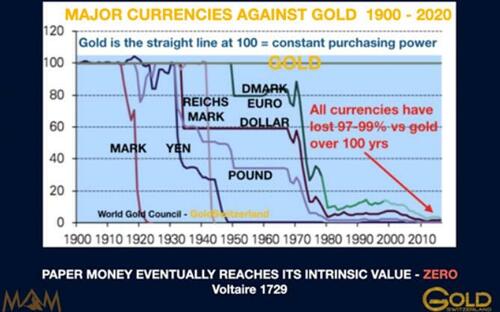

Εάν δει κανείς την πορεία του χρυσού, εμφανίζει σταθερή αγοραστική δύναμη στη γραμμή 100, ενώ όλα τα νομίσματα υποχωρούν.

Όλα τα νομίσματα συνεχίζουν να χάνουν την αξία τους έναντι των πραγματικών χρημάτων, αν και υπάρχουν διακυμάνσεις.

Με υψηλότερα επιτόκια και πληθωρισμό, υψηλότερα ελλείμματα και χρέη, φτώχεια, κόστος πολέμων και αυξανόμενες πιέσεις στο χρηματοπιστωτικό σύστημα, η υποτίμηση των νομισμάτων θα επιταχυνθεί.

Ο χρυσός δεν είναι επένδυση.

Ο χρυσός είναι αιώνιο χρήμα.

Ως εκ τούτου, ο χρυσός διατηρεί την πραγματική του αξία, ενώ το χαρτονόμισμα χάνει όλη την αξία του με την πάροδο του χρόνου. Για 5000 χρόνια ο χρυσός έχει ξεπεράσει όλες τις άλλες μορφές χρήματος, συμπεριλαμβανομένων των χαρτονομισμάτων.

Πρέπει να θυμόμαστε ότι κάθε χαρτονόμισμα στην ιστορία έχει πέσει στο ΜΗΔΕΝ, χωρίς εξαίρεση.

Το υφιστάμενο νομισματικό σύστημα αυτή τη στιγμή ψυχορραγεί. Με το δολάριο και τα περισσότερα νομίσματα να έχουν χάσει το 99% από την ίδρυση της Fed το 1913 και 98% από τότε που ο Nixon έκλεισε το Gold Window το 1971, είναι εγγυημένο ότι το υπόλοιπο 1-2% θα χαθεί τα επόμενα χρόνια.

Αλλά απώλεια του υπόλοιπου 1-2% σημαίνει πτώση 100% από σήμερα.

Όποιος δεν το καταλαβαίνει αυτό είναι εγγυημένο ότι θα χάσει όλο τον χάρτινο πλούτο του μέσα στα επόμενα 5-10 χρόνια και ενδεχομένως νωρίτερα.

«Ο χρυσός που διαθέτει καθολική αξία, δεν μπορεί ποτέ να πεθάνει στα χέρια μας»

Σε όλη την ιστορία, ο Χρυσός δεν έγινε ποτέ και δεν θα γίνει ποτέ άχρηστος.

Ο χρυσός είναι χρήμα της φύσης και αιώνιος.

Τα κρυπτονομίσματα έχουν γίνει για πολλούς θρησκεία ή λατρεία. Για όσους μπήκαν νωρίς, υπήρξαν θεαματικά κέρδη.

Βλέπω ότι το blockchain θα μπορούσε να είναι χρήσιμη τεχνολογία, αλλά δεν θα μπορούσε ποτέ να εξελιχθεί σε πραγματικό χρήμα.

Άρα τα κρυπτονομίσματα δεν έχουν καμία σχέση με τα πραγματικά χρήματα δηλαδή τον χρυσό.

Επίσης, δεν χρησιμεύουν ως πραγματική μορφή διατήρησης του πλούτου.

Π.χ. το Luna «πεθαίνει στα χέρια των επενδυτών» και η πτώση στο μηδέν σίγουρα δεν ευνοεί την προστασία του πλούτου σας.

Είμαι βέβαιος ότι οι κεντρικές τράπεζες σε όλο τον κόσμο θα εισαγάγουν ψηφιακά νομίσματα.

Αλλά αυτά τα νέα νομίσματα είναι απλώς μια άλλη μορφή χρημάτων fiat.

Ως εκ τούτου, μπορούν και θα δημιουργηθούν σε απεριόριστες ποσότητες και χάνουν το μεγαλύτερο μέρος της αξίας τους με την πάροδο του χρόνου, όπως ακριβώς το χαρτονόμισμα.

Το ένα πλεονέκτημα για τις κυβερνήσεις είναι φυσικά η δυνατότητα παρακολούθησης όλων των συναλλαγών στο πλαίσιο ελέγχου ενός δυστοπικού σεναρίου.

Όμως οι ολοκληρωτικές κοινωνίες δεν επιβιώνουν αφού είναι και οι δύο ενάντια στους νόμους της φύσης και της ανθρώπινης φύσης Ο στόχος του WEF (Παγκόσμιο Οικονομικό Φόρουμ) είναι να δημιουργήσει μια κοινωνία στην οποία όλοι θα είναι φτωχοί και ευτυχισμένοι αυτό αποτελεί απόλυτη ανοησία που θα αποτύχει παταγωδώς όπως μια ολοκληρωτική κοινωνία.

Ναι, το WEF έχει πολλούς δισεκατομμυριούχους και πολιτικούς ηγέτες που λατρεύουν να ανακατεύονται μεταξύ τους υπό τις διαταγές του ηγέτη τους Klaus Schwab, επίσης πολυεκατομμυριούχου.

Όμως το WEF θα καταρρεύσει καθώς οι δισεκατομμυριούχοι χάνουν το μεγαλύτερο μέρος του πλούτου τους.

Ο πιο σίγουρος πόλος εμπιστοσύνης σε καιρό πολέμου

Σε κάθε κρίση στην ιστορία, ο χρυσός ήταν πάντα χρήμα, τόσο για έθνη όσο και για τα άτομα.

Δεδομένου ότι ο χρυσός είναι παγκόσμιο χρήμα, είναι το καλύτερο μέσο ανταλλαγής για τους ανθρώπους που φεύγουν από μια κατεστραμμένη από τον πόλεμο χώρα.

Δεδομένου ότι οι πόλεμοι επίσης συχνά προκαλούν πληθωρισμό και υποτίμηση του χαρτονομίσματος, ο χρυσός είναι η «σίγουρη πηγή» και είναι αποδεκτός σε όλες τις χώρες.

Γιατί λοιπόν ο χρυσός δεν ανεβαίνει και γιατί περισσότεροι άνθρωποι δεν αγοράζουν χρυσό αν είναι τόσο φθηνός;

Πληθωρισμός

Ο πληθωρισμός αυξάνεται με ταχείς ρυθμούς και σίγουρα σύντομα θα κορυφώσει σε πολλές χώρες.

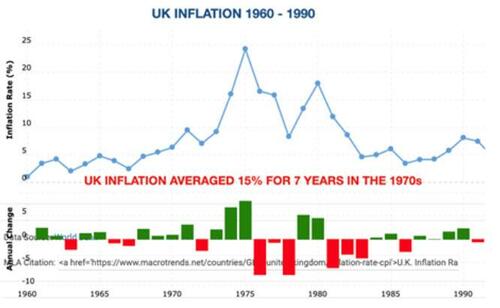

Έχοντας βιώσει τον πληθωρισμό τη δεκαετία του 1970 στο Ηνωμένο Βασίλειο, ξέρουμε πόσο γρήγορα μπορεί να επιταχυνθεί. Μεταξύ 1974 και 1981 ο πληθωρισμός στο Ηνωμένο Βασίλειο παρέμεινε πάνω από το 10% και κορυφώθηκε στο 24%.

Ο μέσος όρος εκείνης της περιόδου ήταν περίπου 15%.

Με ετήσιο ρυθμό πληθωρισμού 15%, οι τιμές διπλασιάζονται κάθε 5 χρόνια.

Θα εκπλαγώ αν ο πληθωρισμός σε πολλές χώρες της Δύσης δεν φτάσει το επίπεδο του 15%.

Ελλείψεις εμπορευμάτων

Υπάρχει παγκόσμια έλλειψη εμπορευμάτων.

Οι τιμές άρχισαν ήδη να αυξάνονται τον Απρίλιο του 2020.

Ο δείκτης εμπορευμάτων GSCI έχει αυξηθεί κατά 232% από τον Απρίλιο του 2020.

Από την έναρξη της ουκρανικής κρίσης στις 20 Φεβρουαρίου 2022, οι τιμές των βασικών εμπορευμάτων αυξήθηκαν κατά 18%.

Ο Οργανισμός Τροφίμων του ΟΗΕ δήλωσε ήδη το φθινόπωρο του 2021 ότι η κατάσταση της έλλειψης τροφίμων ήταν καταστροφική και αυτό ήταν πριν από τη διακοπή των μεγάλων προμηθειών από την Ουκρανία και τη Ρωσία.

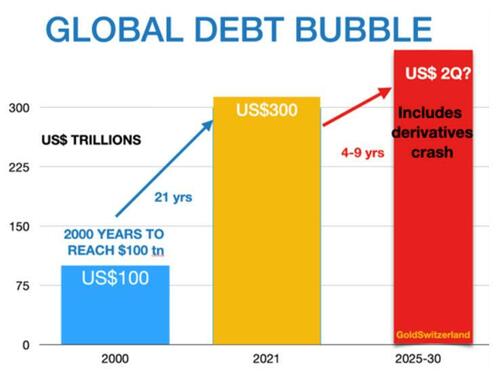

Αύξηση παγκόσμιου χρέους και προσφοράς χρήματος

Το παγκόσμιο χρέος αυξάνεται εκθετικά και έχει τριπλασιαστεί αυτόν τον αιώνα.

Η αύξηση του χρέους και της προσφοράς χρήματος πάνω από την αύξηση του ΑΕΠ έχει με την πάροδο του χρόνου άμεσο αντίκτυπο στους ρυθμούς αύξησης του πληθωρισμού.

Το μεγαλύτερο μέρος των χρημάτων που δημιουργήθηκαν από τη Μεγάλη Χρηματοπιστωτική Κρίση του 2006-20099 δεν έχουν φτάσει στους καταναλωτές αλλά έχουν πάει σε αγορές περιουσιακών στοιχείων όπως μετοχές, ομόλογα και ακίνητα.

Αυτό διατήρησε την ταχύτητα του χρήματος σε πολύ χαμηλά επίπεδα και μέχρι πρόσφατα δεν επηρέασε τις τιμές καταναλωτή. Αλλά όλα αυτά πρόκειται να αλλάξουν με τις ραγδαίες αυξήσεις του πληθωρισμού που έρχονται.

Κανείς δεν κατέχει χρυσό!

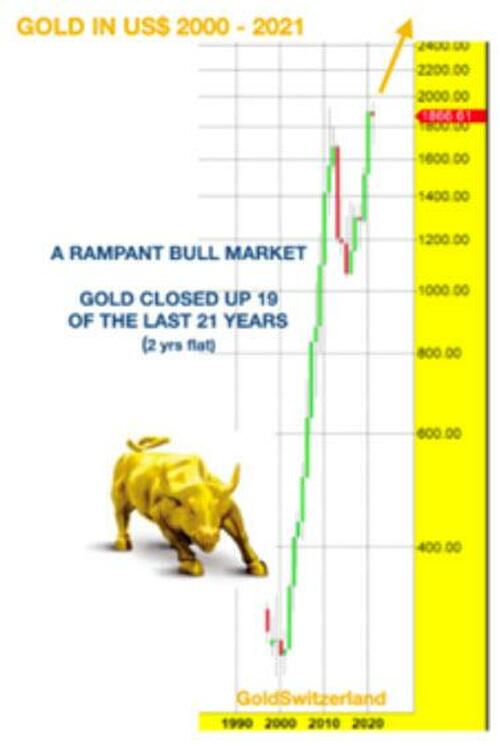

Επομένως, εάν ο χρυσός είναι η κατηγορία περιουσιακών στοιχείων με τις καλύτερες επιδόσεις αυτόν τον αιώνα, γιατί μόνο το 0,5% των παγκόσμιων χρηματοοικονομικών περιουσιακών στοιχείων επενδύεται σε φυσικό χρυσό;

Η απλή απάντηση είναι ότι οι περισσότεροι επενδυτές ούτε καταλαβαίνουν ούτε ακολουθούν τον χρυσό, γι' αυτό και είναι τόσο φθηνός.

Ουσιαστικά κανένας επενδυτής δεν γνωρίζει ότι ο χρυσός ήταν η κατηγορία περιουσιακών στοιχείων με τις καλύτερες επιδόσεις τα τελευταία 22 χρόνια.

Ωστόσο, καθώς ο πληθωρισμός συνεχίζει να αυξάνεται, οι θεσμικοί επενδυτές θα πρέπει να αγοράσουν προστασία έναντι του πληθωρισμού.

Οι μετοχές, τα ομόλογα και τα ακίνητα έχουν μετατραπεί σε περιουσιακά στοιχεία φούσκας με τεράστιο κίνδυνο πτώσης και προσφέρουν μηδενική προστασία από τον πληθωρισμό.

Ως εκ τούτου, πολλοί επενδυτές θα στραφούν σε φυσικές μετοχές εξόρυξης χρυσού και πολύτιμων μετάλλων.

Η συνολική αξία των 33 μεγαλύτερων μετοχών εξόρυξης είναι μόνο 210 δισεκατομμύρια δολάρια με μόνο 6 να έχουν αξία άνω των 10 δισεκατομμυρίων δολαρίων.

Η παγκόσμια χρηματιστηριακή κεφαλαιοποίηση είναι λίγο πάνω από 90 τρισεκατομμύρια δολάρια, επομένως οι μετοχές εξόρυξης χρυσού αντιπροσωπεύουν μόνο το 0,2%.

Και αν προσθέσουμε τη συνολική αξία του φυσικού χρυσού για ιδιωτικές επενδύσεις, τα συνολικά επενδυτικά περιουσιακά στοιχεία χρυσού ανέρχονται σε 2,5 τρισεκατομμύρια δολάρια.

Με παγκόσμια χρηματοοικονομικά επενδυτικά περιουσιακά στοιχεία στα 220 τρισεκατομμύρια δολάρια, η φυσική αγορά επενδύσεων σε χρυσό είναι μόλις λίγο περισσότερο από το 1% του παγκόσμιου ενεργητικού.

Αυτό που είναι ξεκάθαρο είναι ότι τα συνολικά ποσά σε αποθέματα εξόρυξης χρυσού ή φυσικό χρυσό είναι ελάχιστα σε σύγκριση με τις παγκόσμιες χρηματοοικονομικές επενδύσεις.

Έτσι, όταν θεσμικοί και άλλοι επενδυτές μετακινηθούν προς την αγορά χρυσού και αυξήσουν τις συμμετοχές τους από 0,5% σε 1% των παγκόσμιων χρηματοοικονομικών περιουσιακών στοιχείων, αυτό θα συνεπαγόταν μια επένδυση 1,1 τρισεκατομμυρίων δολαρίων σε μετοχές χρυσού και εξόρυξης χρυσού που σε σημερινές τιμές θα αντιπροσωπεύουν το 50% αυτής της αγοράς. σε παγκόσμιο επίπεδο.

Και αν οι επενδύσεις σε χρυσό πήγαιναν από το 0,5% στο 1,5% των παγκόσμιων περιουσιακών στοιχείων, αυτό θα σήμαινε την αγορά όλου του διαθέσιμου χρυσού στον κόσμο για επένδυση.

Είναι αυτονόητο ότι αυτές οι ποσότητες δεν θα ήταν διαθέσιμες.

Ο μόνος τρόπος για να ικανοποιηθεί η αυξανόμενη ζήτηση στον τομέα του χρυσού θα ήταν σε πολύ υψηλότερη τιμή που θα μπορούσε εύκολα να είναι 10 φορές υψηλότερη από τις τρέχουσες τιμές.

Χρυσός στην κορυφή μιας σημαντικής κίνησης

Ο χρυσός ανέβηκε 25 φορές τη δεκαετία του 1970 και στη συνέχεια σταθεροποιήθηκε για σχεδόν 20 χρόνια, καθώς οι χρηματιστηριακές αγορές ανέβηκαν σημαντικά.

Στη συνέχεια, ο χρυσός έπεσε στα 250 δολάρια το 1999-2000. Έκτοτε ο χρυσός ξεπέρασε τις αποδόσεις των μετοχών και των περισσότερων άλλων αγορών περιουσιακών στοιχείων.

Σε σχέση με το χαρτονόμισμα, ο χρυσός αυξήθηκε περίπου 8 φορές από το 1999 έως την κορύφωση του 2011-2012.

Φαίνεται ότι ο χρυσός διορθώνει για πολύ καιρό από την κορύφωση του 2011-2012.

Αλλά αν κοιτάξουμε το ετήσιο διάγραμμα του χρυσού σε δολάρια, διαπιστώνουμε ότι η διόρθωση διήρκεσε μόνο για 3 χρόνια το 2013 έως το 2015.

Μελετώντας προσεκτικά τα δεδομένα, διαπιστώνουμε ότι από το 2001 έως σήμερα, υπήρξαν μόνο τρία χρόνια πτώσης (κόκκινες ράβδοι).

Αυτό που εξετάζουμε είναι ήδη μια πολύ ισχυρή απόδοση και πριν από αυτό θα δούμε την επίδραση όλων των θετικών παραγόντων για τον χρυσό.

Η μέτρηση του χρυσού σε κατεστραμμένα χρήματα δεν εξυπηρετεί.

Αν πω ότι ο χρυσός θα πάει στα 25.000 δολάρια, δεν έχει νόημα αν δεν συσχετίσουμε την τιμή με τον πληθωρισμό ή την αγοραστική δύναμη.

Δηλώσαμε πριν από πολλά χρόνια ότι ο χρυσός θα πάει τουλάχιστον στα 10.000 δολάρια σε σημερινά χρήματα και αυτή εξακολουθεί να είναι μια ρεαλιστική πρόβλεψη, λαμβάνοντας υπόψη όλους τους θετικούς παράγοντες για τον χρυσό αυτήν τη στιγμή.

Πότε λοιπόν θα ανέβει ο Χρυσός;

Έχοντας επενδύσει σωστά σε φυσικό χρυσό από τις αρχές του 2002, δεν ανησυχούμε για τις βραχυπρόθεσμες τάσεις.

Ο χρυσός είναι για μακροπρόθεσμη διατήρηση του πλούτου και όχι για βραχυπρόθεσμη ικανοποίηση.

Ωστόσο, γνωρίζουμε ότι πολλοί επενδυτές χρυσού σε αντίθεση με τους κατόχους πλούτου εξακολουθούν να είναι ανυπόμονοι.

Ο χρυσός βραχυπρόθεσμα θα μπορούσε να ολοκληρώσει μια διορθωτική κίνηση αυτή την εβδομάδα ή τις επόμενες εβδομάδες. Τα 1.800 δολάρια είναι στήριξη, αλλά όπως γνωρίζουμε, οι γραμμές στήριξης δοκιμάζονται συχνά.

Επομένως, ότι και αν συμβεί βραχυπρόθεσμα έχει μικρή σημασία.

Μακροπρόθεσμα δεν έχουμε αλλάξει γνώμη ότι ο χρυσός θα φτάσει σε επίπεδα που λίγοι μπορούν να φανταστούν.

Ο χρυσός είναι τόσο φθηνός όσο το 1971 και το 2000

Ο χρυσός είναι φθηνός σήμερα σε σχέση με την προσφορά χρήματος στις ΗΠΑ όπως το 1971 όταν η τιμή ήταν 35 δολάρια και το 2000 όταν ο χρυσός ήταν 290 δολάρια…

www.bankingnews.gr

Σχόλια αναγνωστών