γράφει :

Με τη μετοχή να διαπραγματεύεται σήμερα χωρίς το δικαίωμα στην αύξηση κεφαλαίου με καταβολή μετρητών ύψους έως 58 εκατ. ευρώ, ξεκινάει η το πρώτο βήμα για την επάνοδο της Lavipharm στην Κύρια Αγορά του χρηματιστηρίου...

Μία αύξηση που είναι εξασφαλισμένη μέχρι ένα ποσοστό από τον βασικό μέτοχο αφού θα βάλει 34 εκατ. ευρώ και μετά θα πάρει τα χρήματα αυτά για να βάλει στην εταιρεία το διαδερμικό επίθεμα κλονιδίνης το οποίο πωλείται στην Ιταλία υπό την εμπορική επωνυμία Catapresan.

Κύριος ανάδοχος είναι η Ambrosia Capital, η οποία είναι αρκετά δραστήρια και στις μικρές εταιρείες του Χ.Α. εκτός από τις μεγάλες κινήσεις που είχε ως ανάδοχος στις τραπεζικές αυξήσεις και στα τραπεζικά ομόλογα.

Υπενθυμίζουμε επίσης πως ήταν κύριος ανάδοχος στην αύξηση της Premia, ενώ έχει αποκτήσει ποσοστό στην Real Cons.

Πληροφορίες του ΒΝ αναφέρουν πως με πελάτες της θα καταβληθεί προσπάθεια να καλυφθεί πλήρως η αύξηση αν υπάρξουν αδιάθετα.

Σημειώνεται πως τη διάθεση αδιάθετων θα κάνει η Ambrosia Capital.

Στο ενημερωτικό όπως και σε όλα τα ενημερωτικά αναγράφονται κίνδυνοι, οι οποίοι πρέπει να γίνουν γνωστοί, καθώς το ενημερωτικό δεν είναι δελτίο τύπου αλλά νομικό έγγραφο.

Πρώτος κίνδυνος που αναφέρεται έχει να κάνει με την καθαρή θέση και κατά πόσο θα μπορέσει να παραμείνει θετική μακροπρόθεσμα.

Ακόμα και στο σενάριο που δε θα καλυφθεί πλήρως αλλά στο ελάχιστο, τα ίδια κεφάλαια αποκτούν άλλη δυναμική και θα είναι περίπου στα 28 εκατ. ευρώ (από -7,25 εκατ. ευρώ στο εννεάμηνο), άρα υπάρχει «λίπος» ώστε να παραμείνει εκτός επιτήρησης (αφού πρώτα βγει μετά τη δημοσίευση των ετήσιων αποτελεσμάτων).

Δεύτερος είναι το αρνητικό κεφάλαιο κίνησης που έχει να κάνει με την αναχρηματοδότηση δανείου.

Έχει τη συναίνεση ήδη των τραπεζών για την απόκλιση στους δείκτες και αναφέρει πως «για την αντιμετώπιση της ανεπάρκειας του κεφαλαίου κίνησης, η Διοίκηση επιδιώκει να ολοκληρώσει την υπό εξέταση αναχρηματοδότηση μέρους του υφιστάμενου δανεισμού με την έκδοση κοινοπρακτικού ομολογιακού δανείου ύψους €15 εκατ., επταετούς διάρκειας, για την αναχρηματοδότηση ισόποσου δανείου με πρώτη αποπληρωμή ποσού €1 εκατ. τον Δεκέμβριο του 2023.

Ο εκπρόσωπος των Ομολογιούχων έχει ήδη πραγματοποιήσει τον νομικό έλεγχο των προτεινόμενων εγγυήσεων. Η έκδοση του νέου ομολογιακού δανείου αναμένεται να ολοκληρωθεί έως την 31.1.2023.

Στην περίπτωση δε που δεν επιτευχθούν τα ανωτέρω η Διοίκηση της Εταιρείας θα επιδιώξει να εξεύρει εναλλακτικές πηγές χρηματοδότησης, όπως επί παραδείγματι πωλήσεις ακινήτων ή/και θυγατρικών εταιρειών ή/και επιμέρους δραστηριοτήτων».

Σύμφωνα με πληροφορίες του ΒΝ, έχουν ολοκληρωθεί οι διαπραγματεύσεις με τις τράπεζες και είναι σχεδόν όλα έτοιμα προς υπογραφή και με καλύτερους όρους.

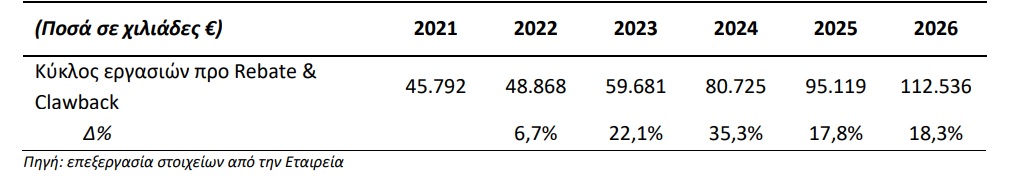

Ένας ακόμα κίνδυνος που αναγράφεται στο ενημερωτικό αναφέρει πως «η Διοίκηση του Ομίλου στοχεύει σε πωλήσεις προ Rebate και Clawback ύψους €112,5 εκατ. για το οικονομικό έτος 2026.

Αυτοί οι στόχοι προϋποθέτουν την επιτυχή και έγκαιρη εκτέλεση του πενταετούς επιχειρηματικού σχεδίου και βασίζονται σε μια σειρά προσδοκιών και παραδοχών, ορισμένες ή όλες από τις οποίες μπορεί να αποδειχθούν ανακριβείς, ιδίως όσον αφορά τους στόχους πωλήσεων που εκτιμάται ότι θα προέλθουν από το Άυλο Περιουσιακό Στοιχείο και τα προϊόντα φαρμακευτικής κάνναβης.

Εάν δεν επιβεβαιωθούν οι εκτιμήσεις της Διοίκησης αναφορικά με τους στόχους πωλήσεων για την περίοδο 2022-2026 είτε από το Άυλο Περιουσιακό Στοιχείο είτε από τα υπόλοιπα προϊόντα, θα υπάρξουν ουσιώδεις δυσμενείς επιπτώσεις στην επιχειρηματική δραστηριότητα, τη χρηματοοικονομική κατάσταση, τα αποτελέσματα λειτουργίας και τις προοπτικές ανάπτυξης του Ομίλου».

Εκτιμήσεις για τις πωλήσεις

Η Διοίκηση του Ομίλου στοχεύει σε πωλήσεις προ Rebate και Clawback ύψους 112,5 εκατ. ευρώ για το οικονομικό έτος 2026.

Οι πωλήσεις του διαδερμικού επιθέματος κλονιδίνης στην Ιταλία υπό την εμπορική επωνυμία Catapresan εκτιμάται ότι θα ανέλθουν στο ποσό των €7,1 εκατ. το οικονομικό έτος 2023, €8,7 εκατ. το οικονομικό έτος 2024, €10,3 εκατ. το οικονομικό έτος 2025 και €10,7 εκατ. το οικονομικό έτος 2026.

Οι πωλήσεις του διαδερμικού επιθέματος κλονιδίνης σε λοιπές ευρωπαϊκές χώρες συμπεριλαμβανομένης της Ελλάδας, αναμένεται να ξεκινήσουν από το 2025 και να συνεισφέρουν €1,5 εκατ. το οικονομικό έτος 2025 και €3 εκατ. το οικονομικό έτος 2026.

Το οικονομικό έτος 2026 οι πωλήσεις των φαρμακευτικών προιόντων ZENTIVA προ Clawback και Rebate εκτιμάται ότι θα ανέλθουν στο ποσό των €18,2 εκατ. έναντι ποσού €3,4 εκατ. το οικονομικό έτος 2021.

Η ανάπτυξη, αδειοδότηση, παραγωγή και εμπορική εκμετάλλευση επτά (7) νέων φαρμακευτικών προϊόντων που κυρίως προορίζονται για τις διεθνείς αγορές.

Οι πωλήσεις των επιμέρους προϊόντων θα ξεκινήσουν σταδιακά από το 2023.

Τα έξι από τα επτά νέα προϊόντα θα έχουν πραγματοποιήσει πωλήσεις σταδιακά έως το οικονομικό έτος 2026 όπου οι συνολικές πωλήσεις τους κατά το οικονομικό έτος 2026 εκτιμάται ότι θα ανέλθουν στο ποσό των 14,0 εκατ. ευρώ.

Οι πωλήσεις των συμπληρωμάτων κανναβιδιόλης (CBD) και των προϊόντων φαρμακευτικής κάνναβης της Tikun αναμένεται να ανέλθουν στο ποσό των €1 εκατ. το οικονομικό έτος 2023, €8,5 εκατ. το οικονομικό έτος 2024, €10,6 εκατ. το οικονομικό έτος 2025 και €15,7 εκατ. το οικονομικό έτος 2026.

Οι όροι και της αύξησης και τα ποσοστά

Μετά την αύξηση και στο σενάριο που καλυφθεί πλήρως το νέο σύνολο των μετοχών θα φτάσει στα 187,6 εκατ. μετοχές αφού η αναλογία είναι για κάθε μία παλιά 10,01868413773180 νέες μετοχές με τιμή διάθεσης 0,34 ευρώ ανά μετοχή.

Θα αντληθούν 58 εκατ. ευρώ.

Το δικαίωμα θα αρχίσει να διαπραγματεύεται την 1η Δεκεμβρίου και μέχρι τις 9/12.

Στις 14/12 τελειώνει η περίοδος άσκησης και στις 15-16/12 θα γίνει ιδιωτική τοποθέτηση για τυχών αδιάθετα.

Στις 23/12 θα ξεκινήσει η διαπραγμάτευση των νέων μετοχών.

Αν ο βασικός μέτοχος η Lavipharm Group Holding που κατέχει σήμερα το 21,9% καλύψει το ποσοστό της τότε από 3,7 εκατ. μετοχές θα βρεθεί με 103,7 εκατ. μετοχές και το ποσοστό της από 21,9% θα πάει στο 86,5% αφού θα βάλει 34 εκατ. ευρώ, ενώ η Τ&Α Holdings θα δει το ποσοστό της να υποχωρεί στο 5,8% από 23,9%, αφού δε θα καλύψει το μερίδιό της αλλά θα βάλει 1 εκατ. ευρώ.

Όμως συνολικά η ελεύθερη διασπορά θα περιοριστεί σημαντικά.

Γιώργος Κατικάς

george.katikas@gmail.com

www.bankingnews.gr

Σχόλια αναγνωστών