Η αποεπένδυση του ΤΧΣ από τις τράπεζες αποτελεί θετικό μακροπρόθεσμο παράγοντα, ο οποίος θα μπορούσε να αυξήσει το free float

Υπό τον τίτλο "Investment grade in the making" (επενδυτική βαθμίδα στα σκαριά), η Wood επανέρχεται για την ελληνική οικονομία εξαίροντας τις επιδόσεις της ελληνικής οικονομίας, εκτιμώντας μάλιστα ότι στο βασικό της σενάριο για το νέο έτος είναι οι ισχυρότερες μακροοικονομικές προοπτικές, μια πιθανή αναβάθμιση σε καθεστώς επενδυτικής βαθμίδας, η πιθανή επιστροφή των μερισμάτων από τον τραπεζικό τομέα και η συνεχής αναβάθμιση των κερδών των επιχειρήσεων.

Οι βασικοί αντίθετοι άνεμοι είναι η μεταβλητότητα που θα μπορούσε να δημιουργηθεί κατά τη διάρκεια μιας παρατεταμένης προεκλογικής περιόδου, ο "πληθωρισμός" μετοχών από την έναρξη των εκποιήσεων από το ΤΧΣ για τον τραπεζικό τομέα και οι κίνδυνοι από τα παγκόσμια οικονομία, τα οποία θα μπορούσαν να επιβαρύνουν αρνητικά τον τουρισμό και τις εξαγωγές.

Παραμένει όμως αισιόδοξη για τις ελληνικές μετοχές και αναμένει ότι η υπεραπόδοση θα συνεχιστεί, χάρη στην αφύπνιση του τραπεζικού τομέα και τη σταθερή βελτίωση των κερδών στον μη χρηματοπιστωτικό τομέα.

Οι κορυφαίες επιλογές της είναι η Eurobank, η Πειραιώς, ο ΟΠΑΠ και η Μυτιληναίος.

Υπεραπόδοση το 2022

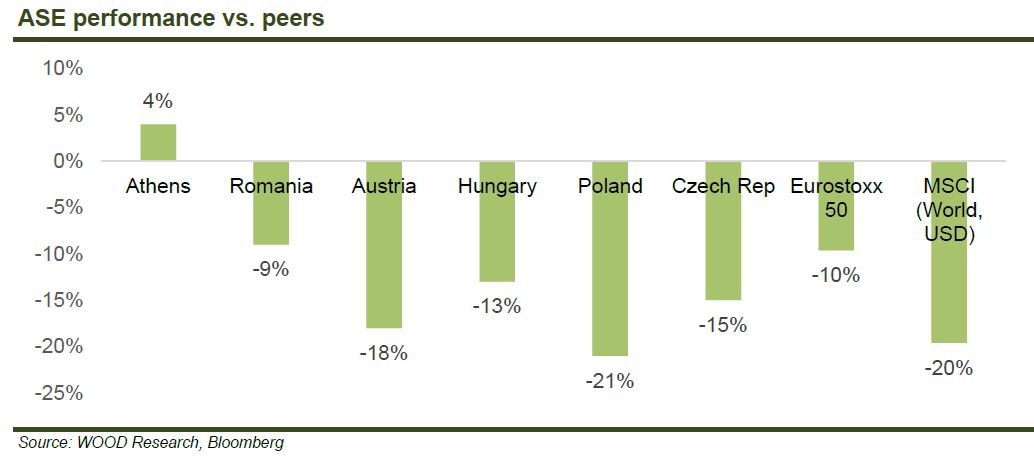

Ο δείκτης αναφοράς του ΧΑ έκλεισε το έτος 4% πάνω από την επίπεδη γραμμή, σημειώνοντας αξιοσημείωτη υπεραπόδοση έναντι των ανταγωνιστών του, οι οποίοι κατέγραψαν διψήφια πτώση.

Η επιλογή μετοχών ήταν το κλειδί για τη δημιουργία κερδών το 2022, καθώς οι πέντε κορυφαίες μετοχές είχαν απόδοση >+30%.

Αυτές ήταν η Motor Oil, αποκομίζοντας υψηλότερα περιθώρια διύλισης, η ΤΕΡΝΑ Ενεργειακή, χάρη στην ισχυρή ζήτηση για ΑΠΕ και τις πιθανές συγχωνεύσεις και εξαγορές, η Jumbo, έχοντας εξασφαλίσει κερδοφορία μέσω επιτυχημένης τακτικής τιμών, η Μυτιληναίος, απολαμβάνοντας τις υψηλές τιμές των εμπορευμάτων και την αποδοτικότητα των μονάδων φυσικού αερίου και η Εθνική, χάρη στο ισχυρό ROTE και τη χαμηλή αποτίμηση.

Από την άλλη πλευρά, ορισμένες μετοχές της υψηλής μεγαλύτερες κεφαλαιοποίησης, όπως η Coca Cola, ο ΟΤΕ και η Alpha Bank έκλεισαν το έτος σε αρνητικό έδαφος.

Ισχυρό ξεκίνημα για το 2023

Η αγορά ξεκίνησε το έτος σε έντονα θετικό έδαφος, με κινητήρια δύναμη τον τραπεζικό κλάδο.

Κάποιοι από τους υστερούντες του 2022 επιστρέφουν, ιδίως η Alpha Bank με +15% και η ΔΕΗ με +9,3%.

Ωστόσο, το γενικότερο κλίμα της αγοράς ξεκίνησε σε πιο θετική τροχιά, υποβοηθούμενο από το ευνοϊκότερο παγκόσμιο σκηνικό (EuroStoxx 50 στο +7%, ευρωπαϊκές τράπεζες στο +8,5%).

Τα αποτελέσματα του Δεκεμβρίου υποδηλώνουν μια ισχυρή χρονιά μπροστά μας.

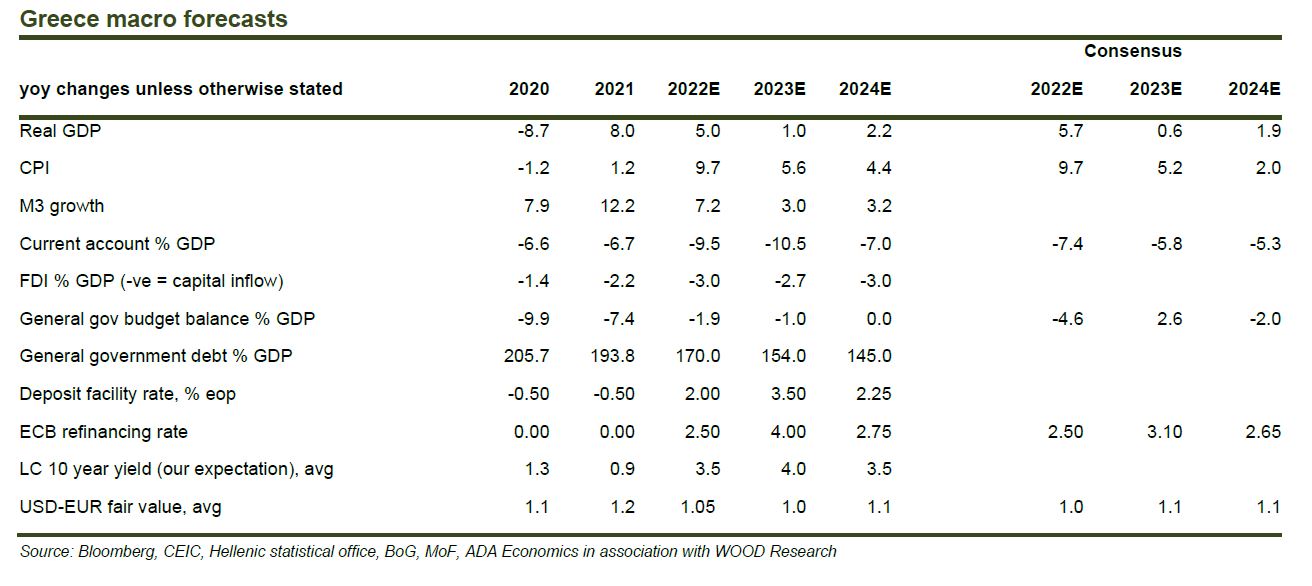

Η πρόβλεψη της Wood για το πραγματικό ΑΕΠ το 2023 είναι 1%, επιταχυνόμενη σε 2,2% το 2024, σε ένα πλαίσιο συρρίκνωσης 1,3% για την Ευρωζώνη συνολικά.

Αυτές οι προβλέψεις είναι πάνω από την τρέχουσα συναίνεση του Bloomberg για 0,6% και 1,9%, αντίστοιχα, για το 2023 και το 2024.

Η πολιτική είναι ένα εμπόδιο που θα μπορούσε να δημιουργήσει μεταβλητότητα.

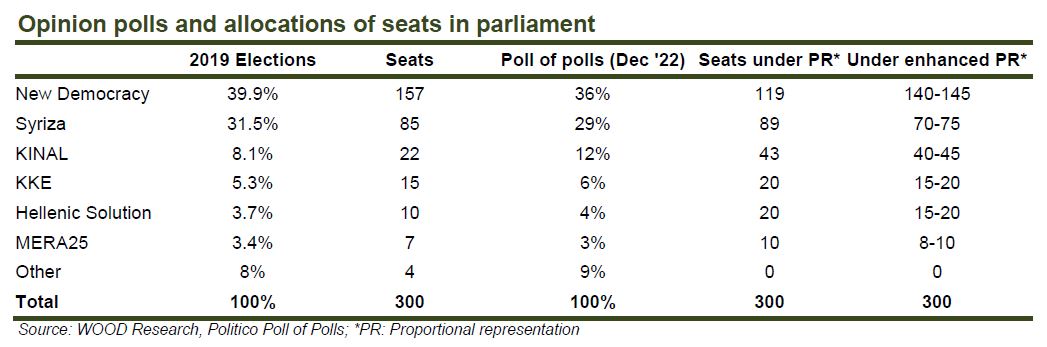

Τον Ιούνιο του 2023 πρόκειται να διεξαχθούν γενικές εκλογές στην Ελλάδα.

Δημοσιεύματα του Τύπου, ωστόσο, αναφέρουν ότι είναι πιθανή μια νωρίτερη ημερομηνία, με τον Απρίλιο ως ημερομηνία για τις πρώτες γενικές εκλογές και τον Μάιο για τις δεύτερες εκλογές.

Για την αγορά, το καλύτερο αποτέλεσμα από τις εκλογές θα ήταν μια σταθερή κυβέρνηση, η οποία θα συνέχιζε την τρέχουσα δέσμη πολιτικών.

Από αυτή την άποψη, μια ακόμη θητεία με απόλυτη πλειοψηφία από τη Νέα Δημοκρατία θα ικανοποιούσε τους επενδυτές, κατά την άποψη της Wood.

Οι τρέχουσες δημοσκοπήσεις δείχνουν ένα πειστικό προβάδισμα για το σημερινό κυβερνών κόμμα, χωρίς ωστόσο να εξασφαλίζει την απόλυτη πλειοψηφία στο κοινοβούλιο.

Οι κορυφαίες επιλογές

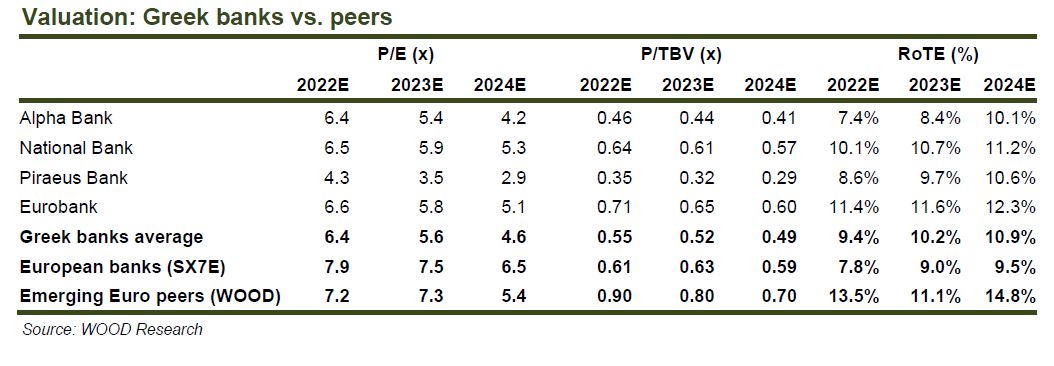

Η Wood παραμένει αισιόδοξη για τις ελληνικές τράπεζες και αναμένει να συνεχιστεί η υπεραπόδοση έναντι των ομολόγων τους στην ΕΕ.

Τα discount έναντι των ομολόγων τους παραμένουν σημαντικά, παρά τη σταθερή απόδοση των τιμών των μετοχών και τη βελτίωση της κερδοφορίας.

Είναι επίσης θετική για όλες τις ελληνικές τράπεζες- ωστόσο, στο περιθώριο, οι προτιμήσεις για το 2023 είναι η Eurobank και η Τράπεζα Πειραιώς.

Η Eurobank διαπραγματεύεται με παρόμοιο P/E με την ΕΤΕ, αλλά με υψηλότερο ROTE και μια πιο ελκυστική μακροπρόθεσμη ιστορία ανάπτυξης.

Η Πειραιώς είναι εξαιρετικά φτηνή, με υπερβολικό discount 50-60% έναντι των ομοειδών της, αλλά με σαφή παράδοση κατώτατης γραμμής.

Από τις μη τραπεζικές τράπεζες υψηλής κεφαλαιοποίησης, ο ΟΠΑΠ είναι μία από τις κορυφαίες επιλογές της, ως μια βιώσιμη μετοχική αξία που παράγει εισόδημα για τους επενδυτές- και η Μυτιληναίος, λόγω των ισχυρών προοπτικών για τα εμπορεύματα για το 2023, σε συνδυασμό με τις έγκαιρες επενδύσεις στον τομέα της ενέργειας και του φυσικού αερίου, οι οποίες θα πρέπει να αποζημιώσουν τον όμιλο όσον αφορά τη σημαντική παραγωγή εσόδων για το έτος.

Κίνδυνοι

Οι βασικές αρνητικές επιβαρύνσεις είναι οι εξής:

1) η μεταβλητότητα που θα μπορούσε να δημιουργηθεί από τις επερχόμενες εκλογές,

2) η υπερεπάρκεια μετοχών στον τραπεζικό τομέα, από την έναρξη των τραπεζικών αποεπενδύσεων από το ΤΧΣ (αν και αποτελεί θετικό μακροπρόθεσμο παράγοντα, ο οποίος θα μπορούσε να αυξήσει το free float) και

3) οι παγκόσμιοι μακροοικονομικοί κίνδυνοι, οι οποίοι θα μπορούσαν να επηρεάσουν αρνητικά τις τουριστικές ροές και τις άμεσες ξένες επενδύσεις στην Ελλάδα.

www.bankingnews.gr

Οι βασικοί αντίθετοι άνεμοι είναι η μεταβλητότητα που θα μπορούσε να δημιουργηθεί κατά τη διάρκεια μιας παρατεταμένης προεκλογικής περιόδου, ο "πληθωρισμός" μετοχών από την έναρξη των εκποιήσεων από το ΤΧΣ για τον τραπεζικό τομέα και οι κίνδυνοι από τα παγκόσμια οικονομία, τα οποία θα μπορούσαν να επιβαρύνουν αρνητικά τον τουρισμό και τις εξαγωγές.

Παραμένει όμως αισιόδοξη για τις ελληνικές μετοχές και αναμένει ότι η υπεραπόδοση θα συνεχιστεί, χάρη στην αφύπνιση του τραπεζικού τομέα και τη σταθερή βελτίωση των κερδών στον μη χρηματοπιστωτικό τομέα.

Οι κορυφαίες επιλογές της είναι η Eurobank, η Πειραιώς, ο ΟΠΑΠ και η Μυτιληναίος.

Υπεραπόδοση το 2022

Ο δείκτης αναφοράς του ΧΑ έκλεισε το έτος 4% πάνω από την επίπεδη γραμμή, σημειώνοντας αξιοσημείωτη υπεραπόδοση έναντι των ανταγωνιστών του, οι οποίοι κατέγραψαν διψήφια πτώση.

Η επιλογή μετοχών ήταν το κλειδί για τη δημιουργία κερδών το 2022, καθώς οι πέντε κορυφαίες μετοχές είχαν απόδοση >+30%.

Αυτές ήταν η Motor Oil, αποκομίζοντας υψηλότερα περιθώρια διύλισης, η ΤΕΡΝΑ Ενεργειακή, χάρη στην ισχυρή ζήτηση για ΑΠΕ και τις πιθανές συγχωνεύσεις και εξαγορές, η Jumbo, έχοντας εξασφαλίσει κερδοφορία μέσω επιτυχημένης τακτικής τιμών, η Μυτιληναίος, απολαμβάνοντας τις υψηλές τιμές των εμπορευμάτων και την αποδοτικότητα των μονάδων φυσικού αερίου και η Εθνική, χάρη στο ισχυρό ROTE και τη χαμηλή αποτίμηση.

Από την άλλη πλευρά, ορισμένες μετοχές της υψηλής μεγαλύτερες κεφαλαιοποίησης, όπως η Coca Cola, ο ΟΤΕ και η Alpha Bank έκλεισαν το έτος σε αρνητικό έδαφος.

Ισχυρό ξεκίνημα για το 2023

Η αγορά ξεκίνησε το έτος σε έντονα θετικό έδαφος, με κινητήρια δύναμη τον τραπεζικό κλάδο.

Κάποιοι από τους υστερούντες του 2022 επιστρέφουν, ιδίως η Alpha Bank με +15% και η ΔΕΗ με +9,3%.

Ωστόσο, το γενικότερο κλίμα της αγοράς ξεκίνησε σε πιο θετική τροχιά, υποβοηθούμενο από το ευνοϊκότερο παγκόσμιο σκηνικό (EuroStoxx 50 στο +7%, ευρωπαϊκές τράπεζες στο +8,5%).

Τα αποτελέσματα του Δεκεμβρίου υποδηλώνουν μια ισχυρή χρονιά μπροστά μας.

Η πρόβλεψη της Wood για το πραγματικό ΑΕΠ το 2023 είναι 1%, επιταχυνόμενη σε 2,2% το 2024, σε ένα πλαίσιο συρρίκνωσης 1,3% για την Ευρωζώνη συνολικά.

Αυτές οι προβλέψεις είναι πάνω από την τρέχουσα συναίνεση του Bloomberg για 0,6% και 1,9%, αντίστοιχα, για το 2023 και το 2024.

Η πολιτική είναι ένα εμπόδιο που θα μπορούσε να δημιουργήσει μεταβλητότητα.

Τον Ιούνιο του 2023 πρόκειται να διεξαχθούν γενικές εκλογές στην Ελλάδα.

Δημοσιεύματα του Τύπου, ωστόσο, αναφέρουν ότι είναι πιθανή μια νωρίτερη ημερομηνία, με τον Απρίλιο ως ημερομηνία για τις πρώτες γενικές εκλογές και τον Μάιο για τις δεύτερες εκλογές.

Για την αγορά, το καλύτερο αποτέλεσμα από τις εκλογές θα ήταν μια σταθερή κυβέρνηση, η οποία θα συνέχιζε την τρέχουσα δέσμη πολιτικών.

Από αυτή την άποψη, μια ακόμη θητεία με απόλυτη πλειοψηφία από τη Νέα Δημοκρατία θα ικανοποιούσε τους επενδυτές, κατά την άποψη της Wood.

Οι τρέχουσες δημοσκοπήσεις δείχνουν ένα πειστικό προβάδισμα για το σημερινό κυβερνών κόμμα, χωρίς ωστόσο να εξασφαλίζει την απόλυτη πλειοψηφία στο κοινοβούλιο.

Οι κορυφαίες επιλογές

Η Wood παραμένει αισιόδοξη για τις ελληνικές τράπεζες και αναμένει να συνεχιστεί η υπεραπόδοση έναντι των ομολόγων τους στην ΕΕ.

Τα discount έναντι των ομολόγων τους παραμένουν σημαντικά, παρά τη σταθερή απόδοση των τιμών των μετοχών και τη βελτίωση της κερδοφορίας.

Είναι επίσης θετική για όλες τις ελληνικές τράπεζες- ωστόσο, στο περιθώριο, οι προτιμήσεις για το 2023 είναι η Eurobank και η Τράπεζα Πειραιώς.

Η Eurobank διαπραγματεύεται με παρόμοιο P/E με την ΕΤΕ, αλλά με υψηλότερο ROTE και μια πιο ελκυστική μακροπρόθεσμη ιστορία ανάπτυξης.

Η Πειραιώς είναι εξαιρετικά φτηνή, με υπερβολικό discount 50-60% έναντι των ομοειδών της, αλλά με σαφή παράδοση κατώτατης γραμμής.

Από τις μη τραπεζικές τράπεζες υψηλής κεφαλαιοποίησης, ο ΟΠΑΠ είναι μία από τις κορυφαίες επιλογές της, ως μια βιώσιμη μετοχική αξία που παράγει εισόδημα για τους επενδυτές- και η Μυτιληναίος, λόγω των ισχυρών προοπτικών για τα εμπορεύματα για το 2023, σε συνδυασμό με τις έγκαιρες επενδύσεις στον τομέα της ενέργειας και του φυσικού αερίου, οι οποίες θα πρέπει να αποζημιώσουν τον όμιλο όσον αφορά τη σημαντική παραγωγή εσόδων για το έτος.

Κίνδυνοι

Οι βασικές αρνητικές επιβαρύνσεις είναι οι εξής:

1) η μεταβλητότητα που θα μπορούσε να δημιουργηθεί από τις επερχόμενες εκλογές,

2) η υπερεπάρκεια μετοχών στον τραπεζικό τομέα, από την έναρξη των τραπεζικών αποεπενδύσεων από το ΤΧΣ (αν και αποτελεί θετικό μακροπρόθεσμο παράγοντα, ο οποίος θα μπορούσε να αυξήσει το free float) και

3) οι παγκόσμιοι μακροοικονομικοί κίνδυνοι, οι οποίοι θα μπορούσαν να επηρεάσουν αρνητικά τις τουριστικές ροές και τις άμεσες ξένες επενδύσεις στην Ελλάδα.

www.bankingnews.gr

Σχόλια αναγνωστών