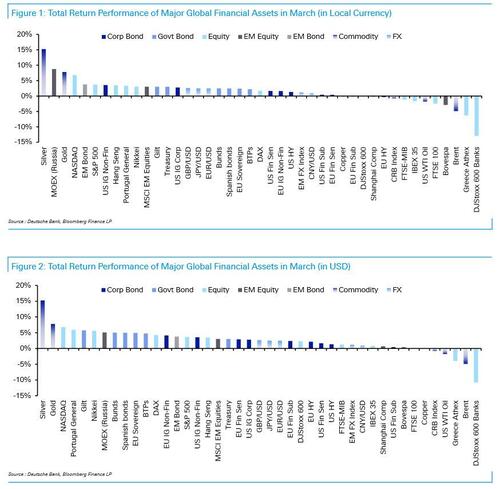

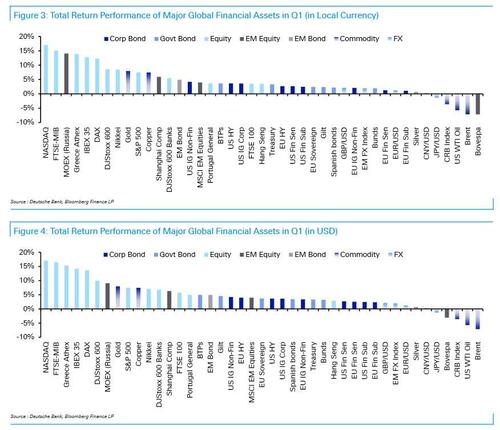

Στο πρώτο τρίμηνο του 2023 συνολικά το ΧΑ ήταν μεταξύ των αγορών με τις καλύτερες επιδόσεις

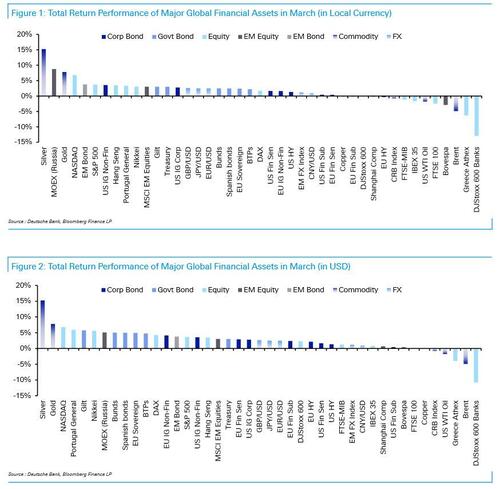

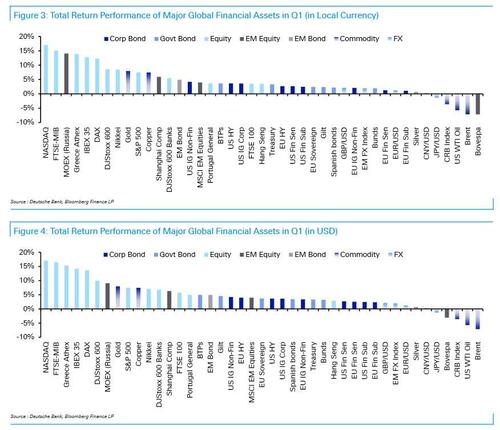

Μεταξύ των χειρότερων επιδόσεων παγκοσμίως ήταν το ελληνικό χρηματιστήριο τον Μάρτιο του 2023, αν και στο πρώτο τρίμηνο συνολικά ήταν μεταξύ των αγορών με τις καλύτερες επιδόσεις.

Αυτά δείχνουν τα στοιχεία της Deutsche Bank, τα οποία επιβεβαιώνουν ότι το α' τρίμηνο ήταν μια ταραχώδης περίοδος στις αγορές, με αύξηση της μεταβλητότητας (ιδίως στα ομόλογα, αν όχι τόσο στις μετοχές) κατά τη διάρκεια του Μαρτίου μετά την κατάρρευση της Silicon Valley Bank.

Αυτό οδήγησε σε φόβους για ευρύτερη μετάδοση σε όλο το τραπεζικό σύστημα, ενώ η ξαφνική κατάρρευση της Credit Suisse οδήγησε στην εξαγορά της από την UBS με εγγυήσεις από την ελβετική κυβέρνηση και σε περαιτέρω φόβους για τραπεζική κρίση.

Ως αποτέλεσμα, όπως γράφει ο Henry Allen της Deutsche Bank στην τριμηνιαία ανακεφαλαίωση των επιδόσεών του, "ορισμένες από τις ημερήσιες κινήσεις ήταν οι μεγαλύτερες που έχουν παρατηρηθεί εδώ και δεκαετίες, και ο δείκτης MOVE της μεταβλητότητας των κρατικών ομολόγων έφτασε σε επίπεδα που είχαν παρατηρηθεί για τελευταία φορά στο αποκορύφωμα του GFC το 2008".

Μέχρι το τέλος του τριμήνου, η μεταβλητότητα είχε υποχωρήσει - σε μεγάλο βαθμό λόγω της σχεδόν βεβαιότητας της αγοράς ότι ο κύκλος αύξησης των επιτοκίων της Fed έχει ουσιαστικά τελειώσει - αλλά η αναταραχή οδήγησε σε εικασίες σχετικά με το αν τελικά υπήρξαν "ρωγμές" μετά από μια ταχεία σειρά αυξήσεων των επιτοκίων της κεντρικής τράπεζας.

Παρ' όλα αυτά, ακόμη και με αυτή την αναταραχή της αγοράς τον Μάρτιο, το α' τρίμηνο στο σύνολό του σημείωσε απίστευτα ευρεία κέρδη μετά την αδυναμία του 2022, με άνοδο για τις μετοχές, τις πιστώσεις, τα κρατικά ομόλογα, τα περιουσιακά στοιχεία των ΕΜ και την κρυπτογράφηση.

Η μόνη σημαντική εξαίρεση σε αυτό το μοτίβο ήταν τα εμπορεύματα, με τις τιμές του πετρελαίου να χάνουν έδαφος σε κάθε μήνα του 1ου τριμήνου.

Η πορεία του α' 3μηνου

Το Q1 ξεκίνησε με αρκετά θετικό πρόσημο, με πολλές καλές ειδήσεις τον Ιανουάριο να βοηθούν τις αγορές να ανακάμψουν μετά από ένα δύσκολο 2022.

Για παράδειγμα, οι ευρωπαϊκές τιμές του φυσικού αερίου μειώθηκαν κατά -24,8% τον Ιανουάριο, γεγονός που βοήθησε να διασκεδαστούν οι φόβοι για πιθανή ύφεση.

Αυτό βρήκε ανταπόκριση στους διάφορους δείκτες κλίματος, με την καταναλωτική εμπιστοσύνη να αυξάνεται στο υψηλότερο επίπεδο των τελευταίων μηνών.

Εν τω μεταξύ, στην Κίνα, η επαναλειτουργία της οικονομίας συνεχίστηκε και οι περιορισμοί χαλάρωσαν, ενισχύοντας τις ελπίδες ότι η παγκόσμια ανάπτυξη θα αναπτερωθεί ευρύτερα.

Αυτές οι φωτεινότερες μακροοικονομικές προοπτικές σήμαιναν ότι πολλά περιουσιακά στοιχεία ξεκίνησαν πολύ δυναμικά το έτος.

Για παράδειγμα, ο S&P 500 (+6,3%) είχε το καλύτερο ξεκίνημα σε ένα έτος από το 2019 και ο ευρωπαϊκός STOXX 600 (+6,8%) είχε το καλύτερο ξεκίνημα από το 2015.

Τα σημάδια του Φεβρουαρίου

Ωστόσο, καθώς μπήκαμε στον Φεβρουάριο, ο τόνος στις αγορές έγινε σαφώς πιο αρνητικός.

Ο κύριος υπαίτιος ήταν μια σειρά από ισχυρές ανακοινώσεις στοιχείων στις ΗΠΑ και ένας πληθωρισμός υψηλότερος από τον αναμενόμενο, γεγονός που οδήγησε τους επενδυτές να αυξήσουν την πιθανότητα μελλοντικών αυξήσεων των επιτοκίων.

Πράγματι, το ποσοστό ανεργίας υποχώρησε σε χαμηλό 53 ετών, στο 3,4%. Αυτό προκάλεσε ακόμη και συζητήσεις σχετικά με το σενάριο ότι η αμερικανική οικονομία βιώνει ένα σενάριο "μη προσγείωσης", όπου ο πληθωρισμός παραμένει υψηλός και η ανάπτυξη παραμένει ισχυρή, απαιτώντας από τη Fed να αυξήσει ακόμη περισσότερο τα επιτόκια.

Ωστόσο, η τάση αυτή δεν περιορίστηκε μόνο στις Ηνωμένες Πολιτείες.

Στη ζώνη του ευρώ, τα στοιχεία που δημοσιεύθηκαν τον Φεβρουάριο έδειξαν ότι ο πυρήνας του πληθωρισμού έφτασε σε υψηλό ρεκόρ +5,3% τον Ιανουάριο.

Και στην Ιαπωνία, ο γενικός και ο βασικός δείκτης τιμών καταναλωτή για τον Ιανουάριο έφθασαν στο υψηλότερο επίπεδο από το 1981.

Το γεγονός αυτό προκάλεσε σημαντικές πωλήσεις μεταξύ των παγκόσμιων ομολόγων, με τον δείκτη Global Aggregate Bond Index του Bloomberg (-3,3%) να σημειώνει τη χειρότερη επίδοση Φεβρουαρίου από την ίδρυσή του το 1990.

Μέχρι τον Μάρτιο, η επιμονή του πληθωρισμού οδήγησε τους επενδυτές να συνεχίζουν να αυξάνουν τις προσδοκίες τους για τα τελικά επιτόκια των κεντρικών τραπεζών.

Αυτό επικυρώθηκε στη συνέχεια από τον πρόεδρο της Fed, Jerome Powell, ο οποίος δήλωσε στην εξαμηνιαία κατάθεσή του στο Κογκρέσο ότι "θα είμαστε έτοιμοι να αυξήσουμε τον ρυθμό αύξησης των επιτοκίων", γεγονός που άνοιξε ρητά την πόρτα για κινήσεις 50 μ.β. και πάλι.

Λίγο αργότερα, στις 8 Μαρτίου, οι αποδόσεις των 2ετών ομολόγων βρέθηκαν στο υψηλότερο επίπεδο από το 2007, στο 5,07%, και οι προσδοκίες για το τελικό επιτόκιο της Fed διαμορφώθηκαν σε νέο υψηλό για τον κύκλο, στο 5,69%.

Εν τω μεταξύ, η καμπύλη 2ετών - 10ετών έκλεισε εκείνη την ημέρα σε ανεστραμμένη τιμή -109 μ.β., κάτι που είχε να παρατηρηθεί από το 1981.

Οι τραπεζικές καταρρεύσεις

Όμως όλα αυτά άλλαξαν λίγο αργότερα, καθώς αυξήθηκε η ανησυχία για το χρηματοπιστωτικό σύστημα μετά την κατάρρευση της Silicon Valley Bank, εγείροντας φόβους για ευρύτερη μετάδοση.

Στη συνέχεια, η Credit Suisse βρέθηκε στο επίκεντρο των επενδυτών και βιώνοντας μεγάλες εκροές καταθέσεων, οι οποίες κορυφώθηκαν με την αγορά της από την UBS που περιλάμβανε εγγυήσεις από την ελβετική κυβέρνηση.

Αυτό οδήγησε σε σημαντική αναταραχή στην αγορά, με τους επενδυτές να εικάζουν αν οι κεντρικές τράπεζες θα μπορούσαν να σταματήσουν τον τρέχοντα κύκλο αυξήσεων, με τις αποδόσεις των 2ετών κρατικών ομολόγων να σημειώνουν τη μεγαλύτερη ημερήσια πτώση από το 1982 στις 13 Μαρτίου.

Οι τραπεζικές μετοχές δέχθηκαν επίσης πλήγμα, με τον τραπεζικό δείκτη KBW να υποχωρεί κατά -17,9% στο α' τρίμηνο, παρά το ευρύτερο ράλι των μετοχών.

Ωστόσο, μέχρι το τέλος του μήνα υπήρχαν ενδείξεις ότι η ηρεμία επέστρεφε και πάλι στις χρηματοπιστωτικές αγορές.

Οι δείκτες μέτρησης της μεταβλητότητας, όπως ο δείκτης MOVE και ο δείκτης VIX, είχαν μειωθεί σημαντικά και οι χρηματοπιστωτικές συνθήκες είχαν επίσης χαλαρώσει από το αποκορύφωμα της αναταραχής.

Και με τους επενδυτές να ανησυχούν πολύ λιγότερο για επιθετικές αυξήσεις των επιτοκίων, τα κρατικά ομόλογα σημείωσαν πολύ ισχυρές επιδόσεις.

Για την ακρίβεια, για τα αμερικανικά κρατικά ομόλογα ήταν η καλύτερη μηνιαία επίδοση των τελευταίων 3 ετών από τον Μάρτιο του 2020, όταν οι επενδυτές κατέφευγαν σε ασφαλή καταφύγια και η Fed μείωσε τα επιτόκια και επανεκκίνησε το QE.

Το μεγάλο ερώτημα τώρα, καταλήγει ο στρατηγικός αναλυτής της DB, είναι αν η αναταραχή του Μαρτίου αποδειχθεί μεμονωμένο περιστατικό ή αν αποδειχθεί προάγγελος περαιτέρω κλυδωνισμών στο μέλλον.

Ποια περιουσιακά στοιχεία σημείωσαν τα μεγαλύτερα κέρδη το α' τρίμηνο;

Μετοχές

Παρά την αναταραχή στην αγορά, οι μετοχές σημείωσαν συνολικά σταθερά κέρδη κατά το α' τρίμηνο.

Για παράδειγμα, ο S&P 500 (+7,5%), ο STOXX 600 (+8,6%) και ο Nikkei (+8,5%) σημείωσαν άνοδο σε βάση συνολικής απόδοσης.

Οι τεχνολογικές μετοχές ήταν από τις καλύτερες επιδόσεις σε κλαδική βάση και ο NASDAQ (+17,0%) είχε το καλύτερο τρίμηνο από το β' τρίμηνο του 2020.

Ωστόσο, δεδομένης της χρηματοπιστωτικής αναταραχής, οι τράπεζες ήταν μία από τις ασθενέστερες επιδόσεις και ο δείκτης KBW Bank Index υποχώρησε κατά -17,9% σε σχέση με το α' τρίμηνο.

Πίστωση

Υπήρξε ένα αξιοπρεπές ξεκίνημα του έτους στην πίστωση, με κέρδη σε όλους τους δείκτες στην πίστωση USD, EUR και GBP.

Τα ισχυρότερα κέρδη σημειώθηκαν στους δείκτες GBP IG non-fin (+4,3%) και US HY (+4,2%), ενώ τα ασθενέστερα ήταν στους δείκτες EUR Fin Sub (+1,1%).

Κρατικά ομόλογα

Τα κρατικά ομόλογα των ΗΠΑ (+3,3%) μόλις βίωσαν το καλύτερο τρίμηνο από την πανδημική αναταραχή του 1ου τριμήνου του 2020, τότε που οι επενδυτές κατέφευγαν σε ασφαλή καταφύγια και η Fed έριξε τα επιτόκια στο μηδέν και ξεκίνησε εκ νέου το QE.

Για τα κρατικά ομόλογα του ευρώ (+2,4%) ήταν επίσης το καλύτερο τρίμηνό τους από το γ' τρίμηνο του 2019 το οποίο έβαλε τέλος σε ένα σερί 5 συνεχόμενων τριμηνιαίων πτώσεων.

Τα περιουσιακά στοιχεία των ΕΜ

Έχοντας δυσκολευτεί το 2022, οι αναδυόμενες αγορές είδαν ένα πολύ καλύτερο ξεκίνημα για το 2023 σε όλες τις κύριες κατηγορίες περιουσιακών στοιχείων.

Για παράδειγμα, ο δείκτης MSCI EM Equity Index σημείωσε άνοδο +4,0%, τα EM Bonds σημείωσαν άνοδο +4,9%, ενώ το EM FX σημείωσε άνοδο +2,0%.

Πολύτιμα μέταλλα

Οι τιμές του χρυσού (+8,0%) και του αργύρου (+0,6%) σημείωσαν αμφότερες άνοδο σε σχέση με το α' τρίμηνο.

Οι τιμές υποστηρίχθηκαν από την αυξανόμενη ζήτηση για ασφαλή καταφύγια, μαζί με την προοπτική ότι οι κεντρικές τράπεζες ενδέχεται να τερματίσουν σύντομα τον κύκλο αύξησης των τιμών τους.

Αυτό ήρθε μετά από κάποιες πολύ ισχυρές επιδόσεις τον Μάρτιο συγκεκριμένα, με τον χρυσό να σημειώνει άνοδο +7,8% κατά τη διάρκεια του μήνα και το ασήμι +15,2%.

Κρυπτογράφηση

Μετά από σημαντικές απώλειες το 2022, τα κρυπτογραφικά περιουσιακά στοιχεία ανέκαμψαν το α' τρίμηνο.

Το Bitcoin σημείωσε την καλύτερη τριμηνιαία επίδοση των τελευταίων δύο ετών, με άνοδο +71,7% που το άφησε στα 28.395 δολάρια.

Και αυτό βρήκε ανταπόκριση και μεταξύ άλλων κρυπτονομισμάτων, με το Ethereum (+51,6%) να σημειώνει επίσης έντονη ανάκαμψη, ενώ ο δείκτης Galaxy Crypto Index του Bloomberg σημείωσε άνοδο +59,7%.

Ποια περιουσιακά στοιχεία είδαν τις μεγαλύτερες απώλειες το α' τρίμηνο

Εμπορεύματα (εκτός από τα πολύτιμα μέταλλα)

Τα εμπορεύματα ήταν η μόνη σημαντική κατηγορία περιουσιακών στοιχείων που έχασε έδαφος κατά τη διάρκεια του α' τριμήνου.

Για παράδειγμα, οι τιμές του αργού πετρελαίου Brent μειώθηκαν κατά -7,1%, σημειώνοντας τρίτη συνεχόμενη τριμηνιαία πτώση για πρώτη φορά από το 2014-15.

Στην Ευρώπη, τα συμβόλαια μελλοντικής εκπλήρωσης για το φυσικό αέριο μειώθηκαν κατά -37,3% κατά το α' τρίμηνο, συνεχίζοντας την πτώση τους κατά -59,6% το δ' τρίμηνο του περασμένου έτους.

Και πολλά γεωργικά προϊόντα υποχώρησαν επίσης, όπως το σιτάρι (-12,6%), το καλαμπόκι (-2,7%) και η σόγια (-0,9%).

Σύνοψη των καλύτερων και χειρότερων επιδόσεων του Μαρτίου

...το α' 3μηνο

www.bankingnews.gr

Αυτά δείχνουν τα στοιχεία της Deutsche Bank, τα οποία επιβεβαιώνουν ότι το α' τρίμηνο ήταν μια ταραχώδης περίοδος στις αγορές, με αύξηση της μεταβλητότητας (ιδίως στα ομόλογα, αν όχι τόσο στις μετοχές) κατά τη διάρκεια του Μαρτίου μετά την κατάρρευση της Silicon Valley Bank.

Αυτό οδήγησε σε φόβους για ευρύτερη μετάδοση σε όλο το τραπεζικό σύστημα, ενώ η ξαφνική κατάρρευση της Credit Suisse οδήγησε στην εξαγορά της από την UBS με εγγυήσεις από την ελβετική κυβέρνηση και σε περαιτέρω φόβους για τραπεζική κρίση.

Ως αποτέλεσμα, όπως γράφει ο Henry Allen της Deutsche Bank στην τριμηνιαία ανακεφαλαίωση των επιδόσεών του, "ορισμένες από τις ημερήσιες κινήσεις ήταν οι μεγαλύτερες που έχουν παρατηρηθεί εδώ και δεκαετίες, και ο δείκτης MOVE της μεταβλητότητας των κρατικών ομολόγων έφτασε σε επίπεδα που είχαν παρατηρηθεί για τελευταία φορά στο αποκορύφωμα του GFC το 2008".

Μέχρι το τέλος του τριμήνου, η μεταβλητότητα είχε υποχωρήσει - σε μεγάλο βαθμό λόγω της σχεδόν βεβαιότητας της αγοράς ότι ο κύκλος αύξησης των επιτοκίων της Fed έχει ουσιαστικά τελειώσει - αλλά η αναταραχή οδήγησε σε εικασίες σχετικά με το αν τελικά υπήρξαν "ρωγμές" μετά από μια ταχεία σειρά αυξήσεων των επιτοκίων της κεντρικής τράπεζας.

Παρ' όλα αυτά, ακόμη και με αυτή την αναταραχή της αγοράς τον Μάρτιο, το α' τρίμηνο στο σύνολό του σημείωσε απίστευτα ευρεία κέρδη μετά την αδυναμία του 2022, με άνοδο για τις μετοχές, τις πιστώσεις, τα κρατικά ομόλογα, τα περιουσιακά στοιχεία των ΕΜ και την κρυπτογράφηση.

Η μόνη σημαντική εξαίρεση σε αυτό το μοτίβο ήταν τα εμπορεύματα, με τις τιμές του πετρελαίου να χάνουν έδαφος σε κάθε μήνα του 1ου τριμήνου.

Η πορεία του α' 3μηνου

Το Q1 ξεκίνησε με αρκετά θετικό πρόσημο, με πολλές καλές ειδήσεις τον Ιανουάριο να βοηθούν τις αγορές να ανακάμψουν μετά από ένα δύσκολο 2022.

Για παράδειγμα, οι ευρωπαϊκές τιμές του φυσικού αερίου μειώθηκαν κατά -24,8% τον Ιανουάριο, γεγονός που βοήθησε να διασκεδαστούν οι φόβοι για πιθανή ύφεση.

Αυτό βρήκε ανταπόκριση στους διάφορους δείκτες κλίματος, με την καταναλωτική εμπιστοσύνη να αυξάνεται στο υψηλότερο επίπεδο των τελευταίων μηνών.

Εν τω μεταξύ, στην Κίνα, η επαναλειτουργία της οικονομίας συνεχίστηκε και οι περιορισμοί χαλάρωσαν, ενισχύοντας τις ελπίδες ότι η παγκόσμια ανάπτυξη θα αναπτερωθεί ευρύτερα.

Αυτές οι φωτεινότερες μακροοικονομικές προοπτικές σήμαιναν ότι πολλά περιουσιακά στοιχεία ξεκίνησαν πολύ δυναμικά το έτος.

Για παράδειγμα, ο S&P 500 (+6,3%) είχε το καλύτερο ξεκίνημα σε ένα έτος από το 2019 και ο ευρωπαϊκός STOXX 600 (+6,8%) είχε το καλύτερο ξεκίνημα από το 2015.

Τα σημάδια του Φεβρουαρίου

Ωστόσο, καθώς μπήκαμε στον Φεβρουάριο, ο τόνος στις αγορές έγινε σαφώς πιο αρνητικός.

Ο κύριος υπαίτιος ήταν μια σειρά από ισχυρές ανακοινώσεις στοιχείων στις ΗΠΑ και ένας πληθωρισμός υψηλότερος από τον αναμενόμενο, γεγονός που οδήγησε τους επενδυτές να αυξήσουν την πιθανότητα μελλοντικών αυξήσεων των επιτοκίων.

Πράγματι, το ποσοστό ανεργίας υποχώρησε σε χαμηλό 53 ετών, στο 3,4%. Αυτό προκάλεσε ακόμη και συζητήσεις σχετικά με το σενάριο ότι η αμερικανική οικονομία βιώνει ένα σενάριο "μη προσγείωσης", όπου ο πληθωρισμός παραμένει υψηλός και η ανάπτυξη παραμένει ισχυρή, απαιτώντας από τη Fed να αυξήσει ακόμη περισσότερο τα επιτόκια.

Ωστόσο, η τάση αυτή δεν περιορίστηκε μόνο στις Ηνωμένες Πολιτείες.

Στη ζώνη του ευρώ, τα στοιχεία που δημοσιεύθηκαν τον Φεβρουάριο έδειξαν ότι ο πυρήνας του πληθωρισμού έφτασε σε υψηλό ρεκόρ +5,3% τον Ιανουάριο.

Και στην Ιαπωνία, ο γενικός και ο βασικός δείκτης τιμών καταναλωτή για τον Ιανουάριο έφθασαν στο υψηλότερο επίπεδο από το 1981.

Το γεγονός αυτό προκάλεσε σημαντικές πωλήσεις μεταξύ των παγκόσμιων ομολόγων, με τον δείκτη Global Aggregate Bond Index του Bloomberg (-3,3%) να σημειώνει τη χειρότερη επίδοση Φεβρουαρίου από την ίδρυσή του το 1990.

Μέχρι τον Μάρτιο, η επιμονή του πληθωρισμού οδήγησε τους επενδυτές να συνεχίζουν να αυξάνουν τις προσδοκίες τους για τα τελικά επιτόκια των κεντρικών τραπεζών.

Αυτό επικυρώθηκε στη συνέχεια από τον πρόεδρο της Fed, Jerome Powell, ο οποίος δήλωσε στην εξαμηνιαία κατάθεσή του στο Κογκρέσο ότι "θα είμαστε έτοιμοι να αυξήσουμε τον ρυθμό αύξησης των επιτοκίων", γεγονός που άνοιξε ρητά την πόρτα για κινήσεις 50 μ.β. και πάλι.

Λίγο αργότερα, στις 8 Μαρτίου, οι αποδόσεις των 2ετών ομολόγων βρέθηκαν στο υψηλότερο επίπεδο από το 2007, στο 5,07%, και οι προσδοκίες για το τελικό επιτόκιο της Fed διαμορφώθηκαν σε νέο υψηλό για τον κύκλο, στο 5,69%.

Εν τω μεταξύ, η καμπύλη 2ετών - 10ετών έκλεισε εκείνη την ημέρα σε ανεστραμμένη τιμή -109 μ.β., κάτι που είχε να παρατηρηθεί από το 1981.

Οι τραπεζικές καταρρεύσεις

Όμως όλα αυτά άλλαξαν λίγο αργότερα, καθώς αυξήθηκε η ανησυχία για το χρηματοπιστωτικό σύστημα μετά την κατάρρευση της Silicon Valley Bank, εγείροντας φόβους για ευρύτερη μετάδοση.

Στη συνέχεια, η Credit Suisse βρέθηκε στο επίκεντρο των επενδυτών και βιώνοντας μεγάλες εκροές καταθέσεων, οι οποίες κορυφώθηκαν με την αγορά της από την UBS που περιλάμβανε εγγυήσεις από την ελβετική κυβέρνηση.

Αυτό οδήγησε σε σημαντική αναταραχή στην αγορά, με τους επενδυτές να εικάζουν αν οι κεντρικές τράπεζες θα μπορούσαν να σταματήσουν τον τρέχοντα κύκλο αυξήσεων, με τις αποδόσεις των 2ετών κρατικών ομολόγων να σημειώνουν τη μεγαλύτερη ημερήσια πτώση από το 1982 στις 13 Μαρτίου.

Οι τραπεζικές μετοχές δέχθηκαν επίσης πλήγμα, με τον τραπεζικό δείκτη KBW να υποχωρεί κατά -17,9% στο α' τρίμηνο, παρά το ευρύτερο ράλι των μετοχών.

Ωστόσο, μέχρι το τέλος του μήνα υπήρχαν ενδείξεις ότι η ηρεμία επέστρεφε και πάλι στις χρηματοπιστωτικές αγορές.

Οι δείκτες μέτρησης της μεταβλητότητας, όπως ο δείκτης MOVE και ο δείκτης VIX, είχαν μειωθεί σημαντικά και οι χρηματοπιστωτικές συνθήκες είχαν επίσης χαλαρώσει από το αποκορύφωμα της αναταραχής.

Και με τους επενδυτές να ανησυχούν πολύ λιγότερο για επιθετικές αυξήσεις των επιτοκίων, τα κρατικά ομόλογα σημείωσαν πολύ ισχυρές επιδόσεις.

Για την ακρίβεια, για τα αμερικανικά κρατικά ομόλογα ήταν η καλύτερη μηνιαία επίδοση των τελευταίων 3 ετών από τον Μάρτιο του 2020, όταν οι επενδυτές κατέφευγαν σε ασφαλή καταφύγια και η Fed μείωσε τα επιτόκια και επανεκκίνησε το QE.

Το μεγάλο ερώτημα τώρα, καταλήγει ο στρατηγικός αναλυτής της DB, είναι αν η αναταραχή του Μαρτίου αποδειχθεί μεμονωμένο περιστατικό ή αν αποδειχθεί προάγγελος περαιτέρω κλυδωνισμών στο μέλλον.

Ποια περιουσιακά στοιχεία σημείωσαν τα μεγαλύτερα κέρδη το α' τρίμηνο;

Μετοχές

Παρά την αναταραχή στην αγορά, οι μετοχές σημείωσαν συνολικά σταθερά κέρδη κατά το α' τρίμηνο.

Για παράδειγμα, ο S&P 500 (+7,5%), ο STOXX 600 (+8,6%) και ο Nikkei (+8,5%) σημείωσαν άνοδο σε βάση συνολικής απόδοσης.

Οι τεχνολογικές μετοχές ήταν από τις καλύτερες επιδόσεις σε κλαδική βάση και ο NASDAQ (+17,0%) είχε το καλύτερο τρίμηνο από το β' τρίμηνο του 2020.

Ωστόσο, δεδομένης της χρηματοπιστωτικής αναταραχής, οι τράπεζες ήταν μία από τις ασθενέστερες επιδόσεις και ο δείκτης KBW Bank Index υποχώρησε κατά -17,9% σε σχέση με το α' τρίμηνο.

Πίστωση

Υπήρξε ένα αξιοπρεπές ξεκίνημα του έτους στην πίστωση, με κέρδη σε όλους τους δείκτες στην πίστωση USD, EUR και GBP.

Τα ισχυρότερα κέρδη σημειώθηκαν στους δείκτες GBP IG non-fin (+4,3%) και US HY (+4,2%), ενώ τα ασθενέστερα ήταν στους δείκτες EUR Fin Sub (+1,1%).

Κρατικά ομόλογα

Τα κρατικά ομόλογα των ΗΠΑ (+3,3%) μόλις βίωσαν το καλύτερο τρίμηνο από την πανδημική αναταραχή του 1ου τριμήνου του 2020, τότε που οι επενδυτές κατέφευγαν σε ασφαλή καταφύγια και η Fed έριξε τα επιτόκια στο μηδέν και ξεκίνησε εκ νέου το QE.

Για τα κρατικά ομόλογα του ευρώ (+2,4%) ήταν επίσης το καλύτερο τρίμηνό τους από το γ' τρίμηνο του 2019 το οποίο έβαλε τέλος σε ένα σερί 5 συνεχόμενων τριμηνιαίων πτώσεων.

Τα περιουσιακά στοιχεία των ΕΜ

Έχοντας δυσκολευτεί το 2022, οι αναδυόμενες αγορές είδαν ένα πολύ καλύτερο ξεκίνημα για το 2023 σε όλες τις κύριες κατηγορίες περιουσιακών στοιχείων.

Για παράδειγμα, ο δείκτης MSCI EM Equity Index σημείωσε άνοδο +4,0%, τα EM Bonds σημείωσαν άνοδο +4,9%, ενώ το EM FX σημείωσε άνοδο +2,0%.

Πολύτιμα μέταλλα

Οι τιμές του χρυσού (+8,0%) και του αργύρου (+0,6%) σημείωσαν αμφότερες άνοδο σε σχέση με το α' τρίμηνο.

Οι τιμές υποστηρίχθηκαν από την αυξανόμενη ζήτηση για ασφαλή καταφύγια, μαζί με την προοπτική ότι οι κεντρικές τράπεζες ενδέχεται να τερματίσουν σύντομα τον κύκλο αύξησης των τιμών τους.

Αυτό ήρθε μετά από κάποιες πολύ ισχυρές επιδόσεις τον Μάρτιο συγκεκριμένα, με τον χρυσό να σημειώνει άνοδο +7,8% κατά τη διάρκεια του μήνα και το ασήμι +15,2%.

Κρυπτογράφηση

Μετά από σημαντικές απώλειες το 2022, τα κρυπτογραφικά περιουσιακά στοιχεία ανέκαμψαν το α' τρίμηνο.

Το Bitcoin σημείωσε την καλύτερη τριμηνιαία επίδοση των τελευταίων δύο ετών, με άνοδο +71,7% που το άφησε στα 28.395 δολάρια.

Και αυτό βρήκε ανταπόκριση και μεταξύ άλλων κρυπτονομισμάτων, με το Ethereum (+51,6%) να σημειώνει επίσης έντονη ανάκαμψη, ενώ ο δείκτης Galaxy Crypto Index του Bloomberg σημείωσε άνοδο +59,7%.

Ποια περιουσιακά στοιχεία είδαν τις μεγαλύτερες απώλειες το α' τρίμηνο

Εμπορεύματα (εκτός από τα πολύτιμα μέταλλα)

Τα εμπορεύματα ήταν η μόνη σημαντική κατηγορία περιουσιακών στοιχείων που έχασε έδαφος κατά τη διάρκεια του α' τριμήνου.

Για παράδειγμα, οι τιμές του αργού πετρελαίου Brent μειώθηκαν κατά -7,1%, σημειώνοντας τρίτη συνεχόμενη τριμηνιαία πτώση για πρώτη φορά από το 2014-15.

Στην Ευρώπη, τα συμβόλαια μελλοντικής εκπλήρωσης για το φυσικό αέριο μειώθηκαν κατά -37,3% κατά το α' τρίμηνο, συνεχίζοντας την πτώση τους κατά -59,6% το δ' τρίμηνο του περασμένου έτους.

Και πολλά γεωργικά προϊόντα υποχώρησαν επίσης, όπως το σιτάρι (-12,6%), το καλαμπόκι (-2,7%) και η σόγια (-0,9%).

Σύνοψη των καλύτερων και χειρότερων επιδόσεων του Μαρτίου

...το α' 3μηνο

www.bankingnews.gr

Σχόλια αναγνωστών