Η διευκόλυνση RRP μετατρέπεται από ένα σε μεγάλο βαθμό παθητικό εργαλείο που παρείχε ένα κατώτατο επιτόκιο στις καταθέσεις, σε ένα ενεργό εργαλείο που "απορροφά" τις καταθέσεις

Στα μέσα Ιουνίου 2021, η Fed προχώρησε σε δύο μικρές μεν, αλλά σημαντικές αλλαγές.

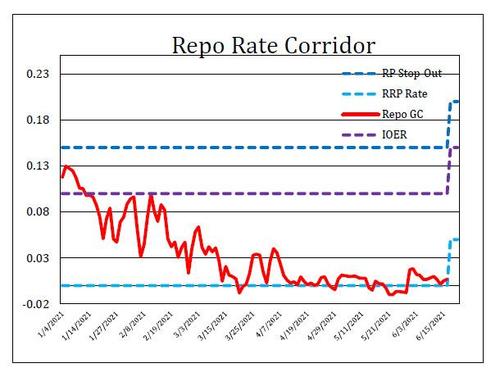

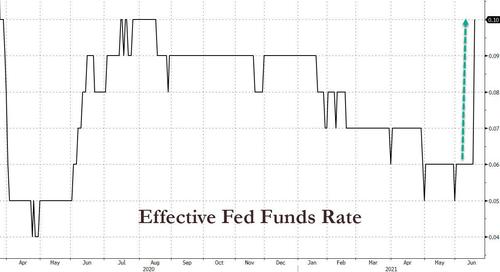

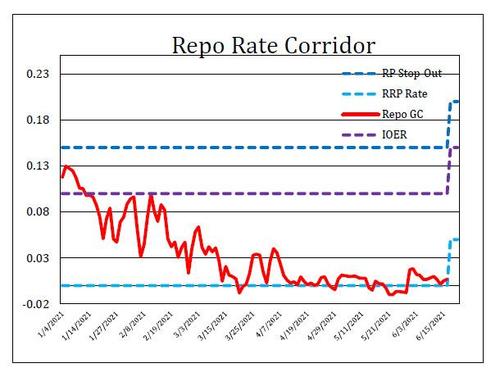

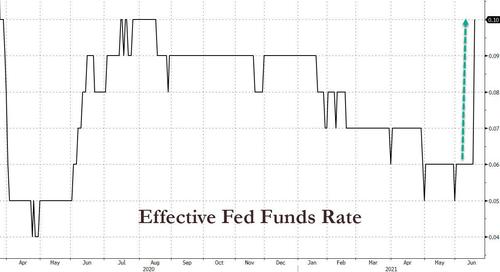

Προσάρμοσε δύο επιτόκια, αυξάνοντας τόσο το IOER όσο και το RRP κατά 5 μονάδες βάσης, σε μια προσπάθεια να αυξήσει το επιτόκιο των αποτελεσματικών κεφαλαίων Fed και να απομακρυνθεί από το επικείμενο ραντεβού της με την αλλαγή του βασικού επιτοκίου.

Τι σημαίνει αυτό;

Όπως γράφει ο αναλυτής της Curvature Securities, Scott Skyrm, με αυτόν τον τρόπο η Fed σκοπεύει να επαναφέρει τα overnight επιτόκια πάνω από το μηδέν και να εξαντλήσει τη διευκόλυνση RRP μετρητών.

Δυστυχώς, το τελικό αποτέλεσμα θα ήταν ακριβώς το αντίθετο από αυτό που θέλει να επιτύχει η Fed.

Τι σημαίνει όμως αυτό για τα overnight επιτόκια και τον όγκο RRP;

Όπως σημείωσε περαιτέρω ο Skyrm, η αύξηση του IOER αναμένεται να αυξήσει το επιτόκιο των ημερήσιων χρηματικών κεφαλαίων κατά 5 μονάδες βάσης υψηλότερα και, με τη σειρά του, να ασκήσει ανοδική πίεση στην αγορά Repo GC (general collateral).

Σε συνδυασμό με την αύξηση των 5 μονάδων βάσης στο RRP, η αγορά general collateral θα πρέπει να αυξηθεί σταθερά κατά 5 μονάδες βάσης.

Αλλά αυτήν την αύξηση την έχει ήδη...

Θα πετύχει η Fed;

Το πρόβλημα, όπως προειδοποίησε ο Skyrm, είναι ότι η τεχνική προσαρμογή της Fed δεν θα διευκόλυνε επί της ουσίας τον όγκο RRP:

Όταν τα επιτόκια Repo της αγοράς ήταν στο 0% και το ποσοστό RRP ήταν στο μηδέν, ~500 δισεκατομμύρια δολάρια μεταφέρθηκαν στο RRP.

Εάν τόσο το επιτόκιο Repo της αγοράς όσο και του RRP είναι 5 μονάδες βάσης υψηλότερα, δεν υπάρχει λόγος να μεταφερθούν μετρητά από το RRP.

Για παράδειγμα, εάν τα επιτόκια GC μετακινηθούν στο 0,05% και το επιτόκιο RRP παρέμεινε στο μηδέν, οι προτιμήσεις των επενδυτών να επενδύσουν σε υψηλότερο επιτόκιο θα αφαιρούσαν μετρητά από το RRP.

Έτσι, δεν υπάρχει πραγματικό οικονομικό κίνητρο για τους επενδυτές μετρητών να μεταφέρουν μετρητά στην αγορά Repo.

Ή, αλλιώς "η μεταβολή του επιτοκίου της Fed μπορεί να έχει μηδενική επίδραση στη δυνατότητα ανάκτησης repo της Fed ή με το περίπου μισό τρισεκατομμύριο μετρητών να παραμένουν σταθμευμένα εκεί.

Το αποτέλεσμα φάνηκε τις επόμενες ημέρες, καθώς μόλις μια μέρα αργότερα η ήδη καταγεγραμμένη χρήση του Reverse Repo της Fed αυξήθηκε κατά 50%, φτάνοντας το ποσό στα 756 δισ. δολάρια.

Η μη ελκυστικότητα του RRP

Περιττό να ειπωθεί ότι να βελτιωθεί η ελκυστικότητα για τα μετρητά στο RRP της Fed και να "αποστειρωθούν" τα αποθέματα είναι σχεδόν ό,τι είχε σκοπό η Fed, και όπως έγραψε ο ίδιος ο repo αναλυτής της Credit Suisse, Zoltan Pozsar, "η ανατιμημένη χρήση RRP θα γίνει γρήγορα ένα πρόβλημα για το τραπεζικό σύστημα: το τραπεζικό σύστημα δεν περιορίζεται από περιουσιακά στοιχεία (οι καταθέσεις αυξάνονται, αλλά πουθενά δεν τα δανείζουν) που αυξάνουν τον κίνδυνο.

Αυτό που εννοεί είναι ότι ενώ στο παρελθόν το ποσοστό RRP στο 0,00% δεν ανταμείβει την κατανομή αδρανών, υπερβολικών αποθεματικών, αλλά απλώς παρέχει ένα μέρος "στάθμευσης" τώρα που η Fed παρέχει μια γενναιόδωρη αύξηση απόδοσης σε σύγκριση με τα επιτόκια που προσφέρονται από τρισεκατομμύρια στα έντοκα γραμμάτια, πρόκειται να δούμε μια αλλαγή των αποθεμάτων overnight στην αγορά χρήματος, καθώς τρισεκατομμύρια ανακατανέμονται μακριά από τις παραδοσιακές επενδύσεις και στο RRP της Fed.

Με άλλα λόγια, όπως το θέτει ο Pozsar, "η χρήση RRP άρχισε να αποστειρώνει τα αποθέματα...".

Και όπως εξήγησε η Deutsche Bank η αλλαγή της Fed ήταν σφάλμα πολιτικής, καθώς η αύξηση δεν ήταν αυστηρά απαραίτητη.

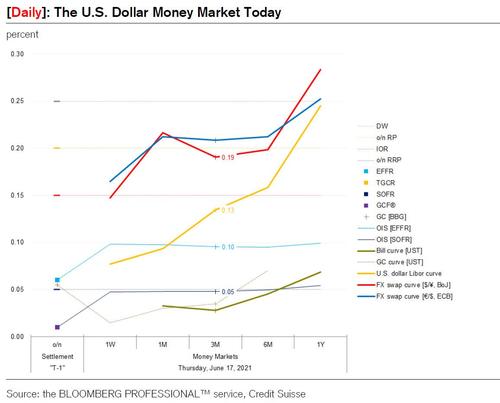

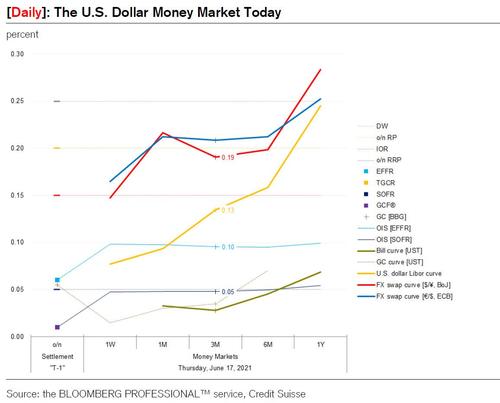

Πράγματι, όπως φαίνεται παρακάτω, οι εν λόγω τοποθετήσεις αποδίδουν λιγότερο από 5 π.μ. σε 6 μήνες και τα χρηματικά ταμεία έχουν πάνω από 2 τρισ. δολάρια.

Έτσι ξεκινά η "αποστείρωση" των αποθεματικών, και έτσι η διευκόλυνση RRP μετατρέπεται από ένα σε μεγάλο βαθμό παθητικό εργαλείο που παρείχε ένα κατώτατο επιτόκιο στις καταθέσεις, σε ένα ενεργό εργαλείο που "απορροφά" τις καταθέσεις.

Μετάφραση: Πληρώνοντας τρισεκατομμύρια σε αποθεματικά με απόδοση 5 π.μ., η Fed μόλις φύτεψε τους σπόρους της επόμενης κρίσης ρευστότητας.

www.bankingnews.gr

Προσάρμοσε δύο επιτόκια, αυξάνοντας τόσο το IOER όσο και το RRP κατά 5 μονάδες βάσης, σε μια προσπάθεια να αυξήσει το επιτόκιο των αποτελεσματικών κεφαλαίων Fed και να απομακρυνθεί από το επικείμενο ραντεβού της με την αλλαγή του βασικού επιτοκίου.

Τι σημαίνει αυτό;

Όπως γράφει ο αναλυτής της Curvature Securities, Scott Skyrm, με αυτόν τον τρόπο η Fed σκοπεύει να επαναφέρει τα overnight επιτόκια πάνω από το μηδέν και να εξαντλήσει τη διευκόλυνση RRP μετρητών.

Δυστυχώς, το τελικό αποτέλεσμα θα ήταν ακριβώς το αντίθετο από αυτό που θέλει να επιτύχει η Fed.

Τι σημαίνει όμως αυτό για τα overnight επιτόκια και τον όγκο RRP;

Όπως σημείωσε περαιτέρω ο Skyrm, η αύξηση του IOER αναμένεται να αυξήσει το επιτόκιο των ημερήσιων χρηματικών κεφαλαίων κατά 5 μονάδες βάσης υψηλότερα και, με τη σειρά του, να ασκήσει ανοδική πίεση στην αγορά Repo GC (general collateral).

Σε συνδυασμό με την αύξηση των 5 μονάδων βάσης στο RRP, η αγορά general collateral θα πρέπει να αυξηθεί σταθερά κατά 5 μονάδες βάσης.

Αλλά αυτήν την αύξηση την έχει ήδη...

Θα πετύχει η Fed;

Το πρόβλημα, όπως προειδοποίησε ο Skyrm, είναι ότι η τεχνική προσαρμογή της Fed δεν θα διευκόλυνε επί της ουσίας τον όγκο RRP:

Όταν τα επιτόκια Repo της αγοράς ήταν στο 0% και το ποσοστό RRP ήταν στο μηδέν, ~500 δισεκατομμύρια δολάρια μεταφέρθηκαν στο RRP.

Εάν τόσο το επιτόκιο Repo της αγοράς όσο και του RRP είναι 5 μονάδες βάσης υψηλότερα, δεν υπάρχει λόγος να μεταφερθούν μετρητά από το RRP.

Για παράδειγμα, εάν τα επιτόκια GC μετακινηθούν στο 0,05% και το επιτόκιο RRP παρέμεινε στο μηδέν, οι προτιμήσεις των επενδυτών να επενδύσουν σε υψηλότερο επιτόκιο θα αφαιρούσαν μετρητά από το RRP.

Έτσι, δεν υπάρχει πραγματικό οικονομικό κίνητρο για τους επενδυτές μετρητών να μεταφέρουν μετρητά στην αγορά Repo.

Ή, αλλιώς "η μεταβολή του επιτοκίου της Fed μπορεί να έχει μηδενική επίδραση στη δυνατότητα ανάκτησης repo της Fed ή με το περίπου μισό τρισεκατομμύριο μετρητών να παραμένουν σταθμευμένα εκεί.

Το αποτέλεσμα φάνηκε τις επόμενες ημέρες, καθώς μόλις μια μέρα αργότερα η ήδη καταγεγραμμένη χρήση του Reverse Repo της Fed αυξήθηκε κατά 50%, φτάνοντας το ποσό στα 756 δισ. δολάρια.

Η μη ελκυστικότητα του RRP

Περιττό να ειπωθεί ότι να βελτιωθεί η ελκυστικότητα για τα μετρητά στο RRP της Fed και να "αποστειρωθούν" τα αποθέματα είναι σχεδόν ό,τι είχε σκοπό η Fed, και όπως έγραψε ο ίδιος ο repo αναλυτής της Credit Suisse, Zoltan Pozsar, "η ανατιμημένη χρήση RRP θα γίνει γρήγορα ένα πρόβλημα για το τραπεζικό σύστημα: το τραπεζικό σύστημα δεν περιορίζεται από περιουσιακά στοιχεία (οι καταθέσεις αυξάνονται, αλλά πουθενά δεν τα δανείζουν) που αυξάνουν τον κίνδυνο.

Αυτό που εννοεί είναι ότι ενώ στο παρελθόν το ποσοστό RRP στο 0,00% δεν ανταμείβει την κατανομή αδρανών, υπερβολικών αποθεματικών, αλλά απλώς παρέχει ένα μέρος "στάθμευσης" τώρα που η Fed παρέχει μια γενναιόδωρη αύξηση απόδοσης σε σύγκριση με τα επιτόκια που προσφέρονται από τρισεκατομμύρια στα έντοκα γραμμάτια, πρόκειται να δούμε μια αλλαγή των αποθεμάτων overnight στην αγορά χρήματος, καθώς τρισεκατομμύρια ανακατανέμονται μακριά από τις παραδοσιακές επενδύσεις και στο RRP της Fed.

Με άλλα λόγια, όπως το θέτει ο Pozsar, "η χρήση RRP άρχισε να αποστειρώνει τα αποθέματα...".

Και όπως εξήγησε η Deutsche Bank η αλλαγή της Fed ήταν σφάλμα πολιτικής, καθώς η αύξηση δεν ήταν αυστηρά απαραίτητη.

Πράγματι, όπως φαίνεται παρακάτω, οι εν λόγω τοποθετήσεις αποδίδουν λιγότερο από 5 π.μ. σε 6 μήνες και τα χρηματικά ταμεία έχουν πάνω από 2 τρισ. δολάρια.

Έτσι ξεκινά η "αποστείρωση" των αποθεματικών, και έτσι η διευκόλυνση RRP μετατρέπεται από ένα σε μεγάλο βαθμό παθητικό εργαλείο που παρείχε ένα κατώτατο επιτόκιο στις καταθέσεις, σε ένα ενεργό εργαλείο που "απορροφά" τις καταθέσεις.

Μετάφραση: Πληρώνοντας τρισεκατομμύρια σε αποθεματικά με απόδοση 5 π.μ., η Fed μόλις φύτεψε τους σπόρους της επόμενης κρίσης ρευστότητας.

www.bankingnews.gr

Σχόλια αναγνωστών