Η επόμενη αγορά που θα «σπάσει» θα είναι αυτή των ομολόγων… με τα margin calls να απειλούν την παγκόσμια οικονομία…

Πιο αναλυτικά, μία εβδομάδα αφότου ο πρώην γκουρού της Νew York Fed, Marc Cabana, προειδοποίησε ότι η Κεντρική Τράπεζα θα μπορούσε να ακολουθήσει τα βήματα της Βank of England, «αυτή συνεχίζει την προσπάθειά της να τιθασεύσει τον πληθωρισμό, παρότι τα παγωμένα κεφάλαια και η επιδείνωση στη λειτουργία της αγοράς υποδεικνύουν... παρέμβαση διά της ποσοτικής χαλάρωσης».

Διαφορετικά, σε αυτό το δυστοπικό πλαίσιο, όπως προειδοποίησε ο Cabana, η επόμενη αγορά η οποία θα «σπάσει» θα είναι αυτή των ομολόγων… του αμερικανικού Δημοσίου.

Τα χαμηλά επίπεδα ρευστότητας και η περιορισμένη ζήτηση την καθιστούν ευάλωτη σε τέτοιο βαθμό όσο είναι αυτή του Ηνωμένου Βασιλείου.

Ο καταλύτης «αμερικανικό ομόλογο» είναι ασαφής, αλλά θα μπορούσε να περιλαμβάνει: μεγάλης κλίμακας παρέμβαση σε συνάλλαγμα για την αποδυνάμωση του δολαρίου / πώληση αμερικανικών ομολόγων, δημοσιονομικό σοκ τον Νοέμβριο, υψηλότερες δαπάνες για φυσικές καταστροφές κ.λπ.

Φυσικά, μια κατεστραμμένη αγορά αμερικανικών ομολόγων θα είχε τρομακτικές και καταστροφικές συνέπειες - θα κατέστρεφε τις ΗΠΑ και τη δυτική οικονομία, εν μια νυκτί.

Κάτι που γεννά το ερώτημα, το οποίο έθεσε σιωπηρά ο Cabana:

Η Fed θέλει να επιβραδύνει την οικονομία ή να την βυθίσει;

Παρότι η προειδοποίηση Cabana -η οποία είναι απλώς θέμα χρόνου να γίνει πραγματικότητα- δεν έχει ακόμη εκδηλωθεί, περιγράφει… ουσιαστικά την αργή κατάρρευση στην αγορά ευρωπαϊκών κρατικών ομολόγων.

Υπενθυμίζεται πως, παρά την παρέμβαση BoE, τα βρετανικά ομόλογα βαίνουν προς κραχ…

Οι δείκτες κινδύνου στην αγορά κρατικού χρέους της Γερμανίας αυξήθηκαν την περασμένη εβδομάδα σε επίπεδα υψηλότερα από αυτά που σημειώθηκαν κατά τη διάρκεια του παγκοσμίου χρηματοπιστωτικού κραχ του 2008, «καθώς τα margin calls ώθησαν σε ρευστοποίηση θέσεων που κατέχονται από τράπεζες, ασφαλιστές και συνταξιοδοτικά ταμεία».

... Η Goldman Sachs αναφέρεται σε έναν βασικό δείκτη κινδύνου της γερμανικής αγοράς: το spread μεταξύ γερμανικών κρατικών ομολόγων (Bunds) και τα swap ανταλλαγής επιτοκίων εκτινάχθηκε πάνω από το ρεκόρ που σημειώθηκε το 2008.

Ταυτόχρονα, το κόστος αντιστάθμισης του γερμανικού δημόσιου χρέους με options ή η τεκμαρτή μεταβλητότητα των δικαιωμάτων προαίρεσης ανήλθαν στο υψηλότερο επίπεδο που έχει καταγραφεί.

Η Goldman Sachs αναφέρεται και σε αυτό που συνέβη με τα παράγωγα συνταξιοδοτικών ταμείων του Ηνωμένου Βασιλείου:

- Οι «πραγματικές» αποδόσεις, δηλαδή οι αποδόσεις των κρατικών ομολόγων με δείκτη πληθωρισμού, αυξήθηκαν σε δυσθεώρητα μεγέθη, ακολουθούμενες από την αγορά των ΗΠΑ. Αυτό ανησύχησε τις ασφαλιστικές εταιρείες και τα συνταξιοδοτικά ταμεία, τα οποία επενδύουν συντάξεις και ασφάλιστρα για να εξασφαλίσουν εισόδημα.

- Για να αποζημιωθούν, τα ευρωπαϊκά και βρετανικά ιδρύματα «κλείδωσαν» μακροπρόθεσμα επιτόκια με συμβόλαια παραγώγων ή συμβάσεις ανταλλαγής επιτοκίων (swaps) που λαμβάνουν μακροπρόθεσμο επιτόκιο ενώ πληρώνουν βραχυπρόθεσμο επιτόκιο. Τα swaps είναι μια θέση μόχλευσης που απαιτεί εξασφαλίσεις αξίας κλάσματος του πλασματικού ποσού της σύμβασης.

- Όταν η Fed αύξησε τα επιτόκια στα τέλη του 2021, η αξία των συμβάσεων ανταλλαγής επιτοκίων που «πληρώνουν» σταθερά και λαμβάνουν κυμαινόμενα μειώθηκε. Τα συνταξιοδοτικά ταμεία και οι ασφαλιστές είχαν «κολλήσει» με το ισοδύναμο μιας θέσης margin δέκα προς ένα σε μακροχρόνια κρατικά ομόλογα. Η τιμή των μακροχρόνιων κρατικών ομολόγων μειώθηκε σχεδόν κατά 20% στις χώρες της Ομάδας των Επτά (G7) και η αξία των συμβάσεων παραγώγων εξατμίστηκε.

Και, όπως αναφέραμε πριν από δύο εβδομάδες, αυτό έφερε τα πιστωτικά και ασφαλιστικά ιδρύματα του Ηνωμένου Βασιλείου αντιμέτωπα με ένα τσουνάμι από margin calls, με αποτέλεσμα αθρόες ρευστοποιήσεις θέσεων.

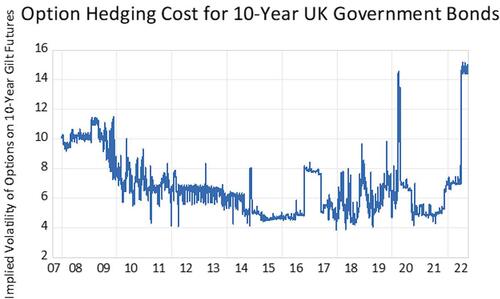

Το QE της Τράπεζας της Αγγλίας καθυστέρησε ένα κραχ, αλλά η αγορά των βρετανικών Gilts παραμένει στην κόψη του ξυραφιού, με το κόστος αντιστάθμισης στα options να είναι σε ιστορικά υψηλά…

Παγκόσμιο πρόβλημα

Στη συνέχεια, η Goldman Sachs αναφέρει έναν διαχειριστή χαρτοφυλακίου, σε μια από τις μεγαλύτερες ασφαλιστικές εταιρείες της Γερμανίας, ο οποίος συνόψισε τα πρόσφατα γεγονότα:

«Πρόκειται για ένα παγκόσμιο πρόβλημα τα margin call.

Ελπίζω να επιβιώσουμε»...

Έκτοτε τα πράγματα πηγαίνουν από το κακό στο χειρότερο καθώς οι πιο αδύναμες ευρωπαϊκές τράπεζες δυσκολεύονται να βρουν βραχυπρόθεσμη χρηματοδότηση, ή τουλάχιστον αυτό πιστεύει η αγορά – κάτι που εκτόξευσε τα CDS της Credit Suisse στα υψηλότερα από το 2008, σχεδόν στα 400 βάσης (4 ποσοστιαίες μονάδες) πάνω από το κόστος της διατραπεζικής χρηματοδότησης, προκαλώντας ακόμη περισσότερα ερωτήματα σχετικά με τη σταθερότητα της ευρωπαϊκής αγοράς ομολόγων και εικασίες ότι η ΕΚΤ θα είναι η επόμενη που θα πρέπει να διασώσει τις αγορές.

Τι γίνεται με τις ΗΠΑ;

Μέχρι στιγμής, τα αμερικανικά συνταξιοδοτικά ταμεία και οι ασφαλιστές δεν έχουν αντιμετωπίσει το ίδιο είδος κλήσεων περιθωρίων, αλλά πρόκειται να υποστούν οδυνηρές απώλειες.

Καθώς τα επιτόκια μειώθηκαν, μετατοπίστηκαν σε περιουσιακά στοιχεία που αποφέρουν πραγματικό εισόδημα, όπως τα εμπορικά ακίνητα.

Η αξία των εταιρειών επενδύσεων σε εμπορικά ακίνητα στο αμερικανικό χρηματιστήριο έχει υποχωρήσει κατά 35%, περίπου όσο και ο Nasdaq.

Πράγματι, η αξία της αγοράς εμπορικών ακινήτων, ύψους 20 τρισεκατομμυρίων δολαρίων, έχει χάσει περίπου 7 τρισεκατομμύρια δολάρια φέτος, επιπλέον 20% απωλειών σε εταιρικά ομόλογα και χαρτοφυλάκια μετοχών.

Οι δε μετοχές και τα ομόλογα, οι κυριότερες συνιστώσες των συνταξιοδοτικών χαρτοφυλακίων, μειώθηκαν περίπου 20% κατά τη διάρκεια του 2022 - η μέση σύνταξη στις ΗΠΑ έχει πιθανώς χάσει περισσότερο από το 20% της αξίας του ενεργητικού της.

Και, φυσικά, οι συντάξεις δεν θα έχουν την τύχει να βιώσουν μια «προθανάτια» εμπειρία, αφού όταν αρχίσει το sell off δεν θα σταματα…

Και μόλις ξεκινήσει πραγματικά η συνθηκολόγηση -όπως προειδοποιούν ακόμη και οι πρώην bullish στρατηγοί της Goldman Sachs- τότε θα δούμε πόσο αποφασισμένος θα είναι ο Powell να τινάξει στον αέρα την οικονομία και τις αγορές των ΗΠΑ… ως δώρο αποχωρισμού για την πρόκληση της χειρότερης ύφεσης από την παγκόσμια οικονομική κρίση.

www.bankingnews.gr

Σχόλια αναγνωστών