Τα αποτελέσματα α’ τριμήνου της AUSTRIACARD HOLDINGS

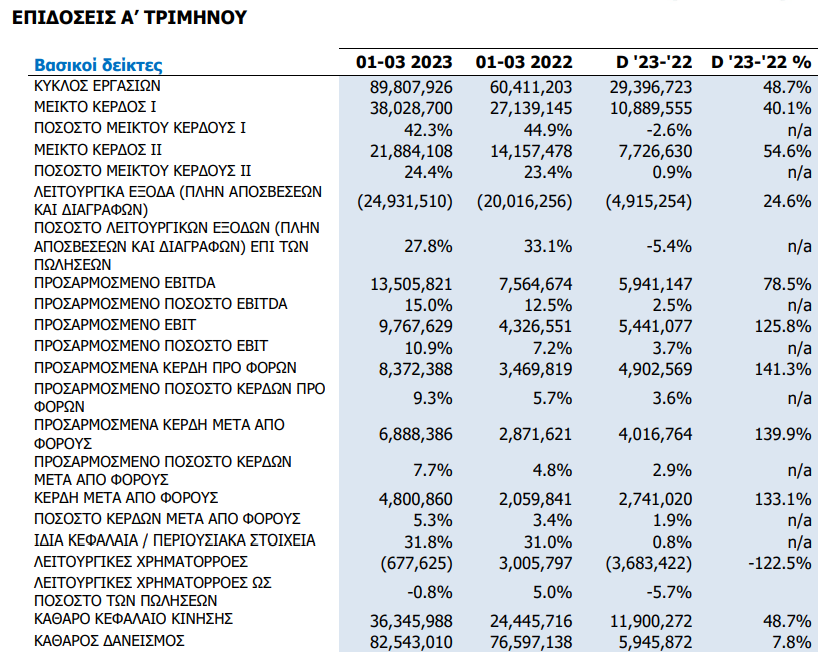

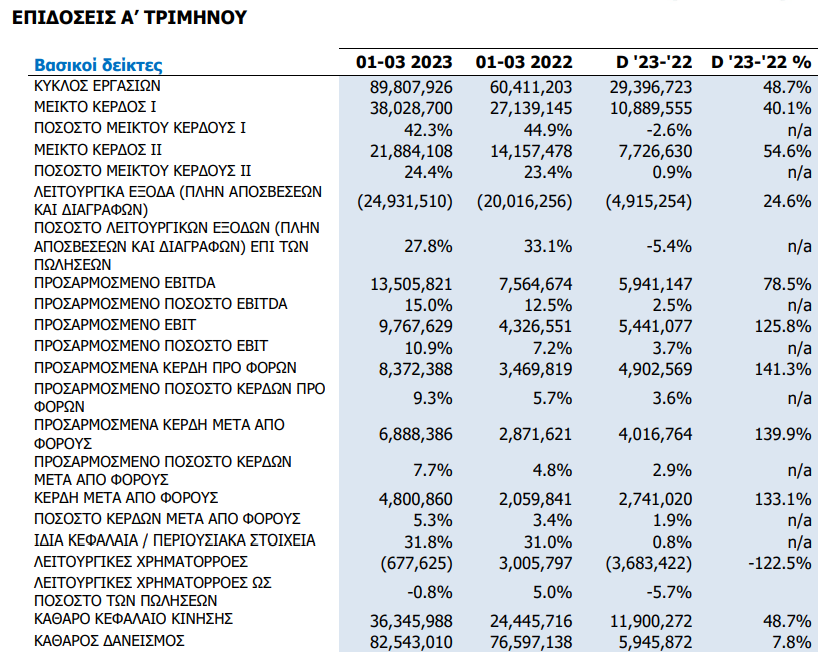

Ισχυρές οικονομικές επιδόσεις παρουσίασε για το α’ τρίμηνο του 2023 η Austriacard Holdings, με τα καθαρά κέρδη να αυξάνονται κατά 2,7 εκατ. ευρώ ή 133,1% στα 4,8 εκατ. ευρώ.

Οι πωλήσεις του Α’ τριμήνου 2023 αυξήθηκαν κατά 48,7% φτάνοντας τα €89,8 εκ., λόγω των εξαιρετικών επιδόσεων στις κατηγορίες των προϊόντων και λύσεων πληρωμών (payment) στις αγορές που εστιάζει η εταιρεία (Challenger Banks, ΗΠΑ, Ηνωμένο Βασίλειο, Τουρκία), καθώς και λόγω της ανάπτυξης στις προϊοντικές κατηγορίες ασφαλούς διαχείρισης δεδομένων (secure data management) και υπηρεσιών ταχυδρομικής διανομής.

Οικονομίες κλίμακος και υψηλότερες μέσες τιμές πώλησης υπεραντιστάθμισαν τις αυξήσεις κόστους πρώτων υλών και ενέργειας, αυξάνοντας το μεικτό κέρδος κατά 54,6% στα €21,9 εκ., βελτιώνοντας παράλληλα το ποσοστό μεικτού κέρδους στο 24,4%.

Τα μέτρα εξοικονόμησης κόστους σε όλους τους τομείς, περιόρισαν την αύξηση του λειτουργικού κόστους στο 24,6%, οδηγώντας σε αύξηση του προσαρμοσμένου EBITDA κατά 78,5%, το οποίο έφτασε τα 13,5 εκ., με σημαντικά βελτιωμένο περιθώριο από 12,5% στο πρώτο τρίμηνο του 2022 σε 15,0% στο παρόν τρίμηνο.

Τα καθαρά κέρδη μετά από φόρους αυξήθηκαν κατά 133,1% βελτιώνοντας το ποσοστό καθαρής κερδοφορίας από 3,4% στο αντίστοιχο τρίμηνο του προηγούμενου έτους, σε 5,3% στο παρόν τρίμηνο.

Στις 23 Μαρτίου ξεκίνησε η διαπραγμάτευση των μετοχών της AUSTRIACARD HOLDINGS AG στα χρηματιστήρια της Αθήνας και της Βιέννης με το σύμβολο ACAG.

Ο Διευθύνων Σύμβουλος του ομίλου AUSTRIACARD HOLDINGS AG, Παναγιώτης Σπυρόπουλος, σημείωσε:

«Παρουσιάσαμε εξαιρετικά αποτελέσματα κατά το πρώτο τρίμηνο του 2023, με πολύ ισχυρή αύξηση πωλήσεων, προσαρμοσμένου EBITDA, και καθαρής κερδοφορίας, κατά 48,7% , 78,5% και 133,1% αντιστοίχως. Παράλληλα, ο καλός έλεγχος του κόστους, οι υψηλότερες μέσες τιμές πώλησης, καθώς και οι οικονομίες κλίμακος, οδήγησαν σε σημαντική αύξηση του περιθωρίου κερδοφορίας σε όλα τα επίπεδα. Η επιτυχημένη ενσωμάτωση των εταιρειών που εξαγόρασε ο Όμιλος τα τελευταία πέντε χρόνια, επέτρεψαν στην “ACAG” να εκμεταλλευτεί το αυξημένο μέγεθος, την εμβέλεια, και το εμπλουτισμένο χαρτοφυλάκιο προϊόντων που απέκτησε, με αποτέλεσμα την αύξηση του μεριδίου αγοράς της στις σημαντικές αγορές όπου εστιάζει, όπως στις αγορές Challenger Banks, ΗΠΑ, Ηνωμένου Βασιλείου και Τουρκίας, όπου οι πωλήσεις αυξήθηκαν κατά 115,7% , 120,7% , 37,3% , και 143,7% αντιστοίχως. Αξίζει να σημειωθεί ότι ο Όμιλος διαθέτει πλέον παραγωγικές εγκαταστάσεις ή / και κέντρα προσωποποίησης, σε Ανδόρρα, Αυστρία, Πολωνία, Ελλάδα, Ρουμανία, Ισπανία, Τουρκία, Ηνωμένο Βασίλειο και ΗΠΑ, ενώ διαθέτει γραφεία πωλήσεων σε τέσσερεις ηπείρους, απασχολώντας περίπου 2,500 εργαζόμενους.

Η “ACAG” προσφέρει ένα διαφοροποιημένο χαρτοφυλάκιο διεθνούς επιπέδου προϊόντων και λύσεων Secure Digital Technology στον τομέα των πληρωμών, της ασφαλούς διαχείρισης δεδομένων, και της ψηφιοποίησης, σε ένα μεγάλο μέρος της υφηλίου, έτσι εκτιμά ότι η αύξηση των μεγεθών της θα συνεχιστεί και στα επόμενα χρόνια.

Κατά τη διάρκεια του Α’ τριμήνου 2023 ολοκληρώσαμε ένα σημαντικό ορόσημο, την εισαγωγή και έναρξη διαπραγμάτευσης των μετοχών της μητρικής εταιρείας AUSTRIACARD HOLDINGS AG στα χρηματιστήρια Αθηνών και Βιέννης.

Έχουμε φιλόδοξα σχέδια να αναπτυχθούμε τα επόμενα χρόνια οργανικά αλλά και με επιλεγμένες εξαγορές, εμπλουτίζοντας τόσο το χαρτοφυλάκιο των λύσεων μας, όσο και το γεωγραφικό μας αποτύπωμα, επομένως η ενισχυμένη πρόσβαση στις κεφαλαιαγορές και η προβολή που μας προσδίδουν, είναι πολύ σημαντικές.

Βρισκόμαστε σε τροχιά επίτευξης των στόχων μας της τρέχουσας χρονιάς, για αύξηση πωλήσεων κατά 12% -15% , αύξηση προσαρμοσμένου EBITDA κατά 25% -30% , με περιθώριο καθαρού κέρδους 4%-5%».

Επιχειρησιακή απόδοση

Ο Κύκλος Εργασιών του Ομίλου AUSTRIACARD HOLDINGS ανήλθε σε 89,8 εκατ. ευρώ αυξημένος κατά 29,4 εκατ. ευρώ ή48,7% σε σύγκριση με το πρώτο τρίμηνο του 2022. Αυτή η αύξηση οφείλεται κυρίως στις ισχυρές πωλήσεις λύσεων πληρωμών (Payment) σε Challenger/Neo Banks (+115,7% συνολικά), καθώς και σε χρηματοπιστωτικά ιδρύματα με έδρα στις ΗΠΑ, στο Ηνωμένο Βασίλειο και στην Τουρκία (+120,7%, +37,3% και +143,7% αντίστοιχα). Από πλευράς κατηγορίας προϊόντων, ο αριθμός των καρτών που πωλήθηκαν αυξήθηκε κατά 28,9% και έφτασε τα 34,4 εκατομμύρια, ενώ τα σχετικά έσοδα αυξήθηκαν κατά 51,3% ως αποτέλεσμα της βελτιωμένης μέσης τιμής πώλησης. Επιπλέον, η υψηλότερη ζήτηση για μεταλλικές κάρτες, ασφαλείς λύσεις διαχείρισης δεδομένων και υπηρεσίες ταχυδρομικής διανομής συνέβαλαν στην αύξηση των πωλήσεων.

Τα μικτά κέρδη (Έσοδα μείον κόστος Α’ υλών και ταχυδρομικών) αυξήθηκαν κατά 10,9 εκατ. ευρώ ή 40,1% και διαμορφώθηκαν στα 38,0 εκατ. ευρώ. Το μικτό περιθώριο I μειώθηκε κατά 2,6 ποσοστιαίες μονάδες στο 44,9% από 42,3% το 2023 ως αποτέλεσμα του υψηλότερου κόστους πρώτων υλών. Τα μικτά κέρδη II (Μεικτά κέρδη Ι μείον κόστος παραγωγής) από την άλλη, αυξήθηκαν κατά 7,7 εκατ. ευρώ ή 54,6% φτάνοντας τα 21,9 εκατ. ευρώ, ενώ το μικτό περιθώριο αυξήθηκε κατά 0,9 εκατοστιαίες μονάδες σε 24,4%, ως αποτέλεσμα των οικονομιών κλίμακας.

Τα λειτουργικά έξοδα εξαιρουμένων αποσβέσεων και απομείωσης (OPEX) αυξήθηκαν κατά 4,9 εκατ. ευρώ ή 24,6% φτάνοντας τα 24,9 εκατ. ευρώ κυρίως ως αποτέλεσμα της αύξησης της επιχειρηματικής δραστηριότητας και των πωλήσεων.

Ως ποσοστό των εσόδων, το OPEX μειώθηκε κατά 5,4 ποσοστιαίες μονάδες στο 27,8% έναντι 33,1% το πρώτο τρίμηνο του 2022. Ως αποτέλεσμα, το προσαρμοσμένο EBITDA αυξήθηκε κατά 5,9 εκατ. ευρώ ή 78,5% από 7,6 εκατ. ευρώ σε 13,5 εκατ. ευρώ και το προσαρμοσμένο περιθώριο EBITDA αυξήθηκε από 12,5% το πρώτο τρίμηνο του 2022 σε 15,0% κατά το πρώτο τρίμηνο του 2023.

Το προσαρμοσμένο EBIT αυξήθηκε σημαντικά κατά 5,4 εκατ. ευρώ ή 125,8% φτάνοντας ένα περιθώριο 10,9% έναντι 7,2% το πρώτο τρίμηνο του 2022, καθώς η αύξηση του προσαρμοσμένου EBITDA αντισταθμίστηκε εν μέρει από τις υψηλότερες αποσβέσεις που σχετίζονται με τις σημαντικές επενδύσεις που έγιναν το 2022. Τα Προσαρμοσμένα Κέρδη προ φόρων αυξήθηκαν κατά 4,9 εκατ. ευρώ ή 141,3%, με περιθώριο 9,3% έναντι 5,7% το πρώτο τρίμηνο του 2022, καθώς η αύξηση στα προσαρμοσμένα EBIT αντισταθμίστηκε εν μέρει από υψηλότερα έξοδα τόκων που σχετίζονται με το αυξημένο επιτόκιο αναφοράς Euribor. Ως αποτέλεσμα της ισχυρής λειτουργικής απόδοσης, τα προσαρμοσμένα κέρδη μετά από φόρους αυξήθηκαν κατά 4,0 εκατ. ευρώ ή 139,9% στα 6,9 εκατ. ευρώ, φθάνοντας σε περιθώριο 7,7% έναντι 4,8%.

Τα κέρδη μετά από φόρους αυξήθηκαν κατά 2,7 εκατ. ευρώ ή 133,1% στα 4,8 εκατ. ευρώ ως αποτέλεσμα της ισχυρής λειτουργικής απόδοσης, με το περιθώριο να φτάνει το 5,3% έναντι 3,4% το πρώτο τρίμηνο του 2022.

Χρηματοοικονομική θέση

Το σύνολο του ενεργητικού αυξήθηκε κατά 9,1 εκατ. ευρώ από 270,2 εκατ. ευρώ στις 31 Δεκεμβρίου 2022 σε 279,3 εκατ. ευρώ στις 31 Μαρτίου 2023, λόγω κυρίως αυξήσεων του κυκλοφορούντος ενεργητικού, ιδίως αποθεμάτων και εμπορικών απαιτήσεων, λόγω της αύξησης του κύκλου εργασιών. Ως αποτέλεσμα των κερδών του τριμήνου, το σύνολο των ιδίων κεφαλαίων αυξήθηκε κατά 5,1 εκατ. ευρώ σε 88,8 εκατ. ευρώ., και ο δείκτης ιδίων κεφαλαίων (προς ενεργητικό) του Ομίλου αυξήθηκε από 31,0% στις 31 Δεκεμβρίου 2022 σε 31,8% στις 31 Μαρτίου 2023.

Στα τέλη Μαρτίου 2023, πραγματοποιήθηκε διασυνοριακή συγχώνευση μεταξύ της Εταιρείας και της θυγατρικής της INFORM Π. ΛΥΚΟΣ Α.Ε. ΣΥΜΜΕΤΟΧΩΝ, Ελλάδα, με αποτέλεσμα το μετοχικό κεφάλαιο της Εταιρείας να αυξηθεί από 16,9 εκατ. ευρώ σε 18,2 εκατ. ευρώ., και οι μειοψηφίες που σχετίζονταν με αυτή τη θυγατρική μεταφέρθηκαν στα Ίδια Κεφάλαια που αποδίδονται στους ιδιοκτήτες της Εταιρείας στις 31 Μαρτίου 2023. Εκτός από αυτές τις αναταξινομήσεις, η διασυνοριακή συγχώνευση δεν επηρέασε το συνολικό ποσό των Συνολικών Ιδίων Κεφαλαίων του Ομίλου.

Λόγω της αύξησης των αποθεμάτων και των εμπορικών απαιτήσεων, αποτέλεσμα της αύξησης του κύκλου εργασιών, το καθαρό κεφάλαιο κίνησης αυξήθηκε κατά 11,9 εκατ. ευρώ ή 48,7% από 24,5 εκατ. ευρώ στις 31 Δεκεμβρίου 2022 σε 36,3

εκατ. ευρώ στις 31 Μαρτίου 2023. Ως αποτέλεσμα αυτής της σημαντικής αύξησης σε καθαρό κεφάλαιο κίνησης, οι ταμειακές ροές του Ομίλου από λειτουργικές δραστηριότητες μειώθηκαν κατά 3,7 εκατ. ευρώ ή 122,5% από 3,0 εκατ. ευρώ σε -0,7 εκατ. ευρώ το πρώτο τρίμηνο του 2023. Αναμένουμε ότι οι απαιτήσεις για κεφάλαιο κίνησης θα εξομαλυνθούν στη διάρκεια του έτους και ως εκ τούτου οι ταμειακές ροές από λειτουργικές δραστηριότητες θα αυξηθούν καθώς προχωρά το οικονομικό έτος 2023.

Ο καθαρός δανεισμός αυξήθηκε κατά 5,9 εκατ. ευρώ από 76,6 εκατ. ευρώ στις 31 Δεκεμβρίου 2022 σε 82,5 εκατ. ευρώ στις 31 Μαρτίου 2023 λόγω της αύξησης του καθαρού κεφαλαίου κίνησης, εξέλιξης που αναμένεται να ομαλοποιηθεί στη διάρκεια του έτους.

www.bankingnews.gr

Οι πωλήσεις του Α’ τριμήνου 2023 αυξήθηκαν κατά 48,7% φτάνοντας τα €89,8 εκ., λόγω των εξαιρετικών επιδόσεων στις κατηγορίες των προϊόντων και λύσεων πληρωμών (payment) στις αγορές που εστιάζει η εταιρεία (Challenger Banks, ΗΠΑ, Ηνωμένο Βασίλειο, Τουρκία), καθώς και λόγω της ανάπτυξης στις προϊοντικές κατηγορίες ασφαλούς διαχείρισης δεδομένων (secure data management) και υπηρεσιών ταχυδρομικής διανομής.

Οικονομίες κλίμακος και υψηλότερες μέσες τιμές πώλησης υπεραντιστάθμισαν τις αυξήσεις κόστους πρώτων υλών και ενέργειας, αυξάνοντας το μεικτό κέρδος κατά 54,6% στα €21,9 εκ., βελτιώνοντας παράλληλα το ποσοστό μεικτού κέρδους στο 24,4%.

Τα μέτρα εξοικονόμησης κόστους σε όλους τους τομείς, περιόρισαν την αύξηση του λειτουργικού κόστους στο 24,6%, οδηγώντας σε αύξηση του προσαρμοσμένου EBITDA κατά 78,5%, το οποίο έφτασε τα 13,5 εκ., με σημαντικά βελτιωμένο περιθώριο από 12,5% στο πρώτο τρίμηνο του 2022 σε 15,0% στο παρόν τρίμηνο.

Τα καθαρά κέρδη μετά από φόρους αυξήθηκαν κατά 133,1% βελτιώνοντας το ποσοστό καθαρής κερδοφορίας από 3,4% στο αντίστοιχο τρίμηνο του προηγούμενου έτους, σε 5,3% στο παρόν τρίμηνο.

Στις 23 Μαρτίου ξεκίνησε η διαπραγμάτευση των μετοχών της AUSTRIACARD HOLDINGS AG στα χρηματιστήρια της Αθήνας και της Βιέννης με το σύμβολο ACAG.

Ο Διευθύνων Σύμβουλος του ομίλου AUSTRIACARD HOLDINGS AG, Παναγιώτης Σπυρόπουλος, σημείωσε:

«Παρουσιάσαμε εξαιρετικά αποτελέσματα κατά το πρώτο τρίμηνο του 2023, με πολύ ισχυρή αύξηση πωλήσεων, προσαρμοσμένου EBITDA, και καθαρής κερδοφορίας, κατά 48,7% , 78,5% και 133,1% αντιστοίχως. Παράλληλα, ο καλός έλεγχος του κόστους, οι υψηλότερες μέσες τιμές πώλησης, καθώς και οι οικονομίες κλίμακος, οδήγησαν σε σημαντική αύξηση του περιθωρίου κερδοφορίας σε όλα τα επίπεδα. Η επιτυχημένη ενσωμάτωση των εταιρειών που εξαγόρασε ο Όμιλος τα τελευταία πέντε χρόνια, επέτρεψαν στην “ACAG” να εκμεταλλευτεί το αυξημένο μέγεθος, την εμβέλεια, και το εμπλουτισμένο χαρτοφυλάκιο προϊόντων που απέκτησε, με αποτέλεσμα την αύξηση του μεριδίου αγοράς της στις σημαντικές αγορές όπου εστιάζει, όπως στις αγορές Challenger Banks, ΗΠΑ, Ηνωμένου Βασιλείου και Τουρκίας, όπου οι πωλήσεις αυξήθηκαν κατά 115,7% , 120,7% , 37,3% , και 143,7% αντιστοίχως. Αξίζει να σημειωθεί ότι ο Όμιλος διαθέτει πλέον παραγωγικές εγκαταστάσεις ή / και κέντρα προσωποποίησης, σε Ανδόρρα, Αυστρία, Πολωνία, Ελλάδα, Ρουμανία, Ισπανία, Τουρκία, Ηνωμένο Βασίλειο και ΗΠΑ, ενώ διαθέτει γραφεία πωλήσεων σε τέσσερεις ηπείρους, απασχολώντας περίπου 2,500 εργαζόμενους.

Η “ACAG” προσφέρει ένα διαφοροποιημένο χαρτοφυλάκιο διεθνούς επιπέδου προϊόντων και λύσεων Secure Digital Technology στον τομέα των πληρωμών, της ασφαλούς διαχείρισης δεδομένων, και της ψηφιοποίησης, σε ένα μεγάλο μέρος της υφηλίου, έτσι εκτιμά ότι η αύξηση των μεγεθών της θα συνεχιστεί και στα επόμενα χρόνια.

Κατά τη διάρκεια του Α’ τριμήνου 2023 ολοκληρώσαμε ένα σημαντικό ορόσημο, την εισαγωγή και έναρξη διαπραγμάτευσης των μετοχών της μητρικής εταιρείας AUSTRIACARD HOLDINGS AG στα χρηματιστήρια Αθηνών και Βιέννης.

Έχουμε φιλόδοξα σχέδια να αναπτυχθούμε τα επόμενα χρόνια οργανικά αλλά και με επιλεγμένες εξαγορές, εμπλουτίζοντας τόσο το χαρτοφυλάκιο των λύσεων μας, όσο και το γεωγραφικό μας αποτύπωμα, επομένως η ενισχυμένη πρόσβαση στις κεφαλαιαγορές και η προβολή που μας προσδίδουν, είναι πολύ σημαντικές.

Βρισκόμαστε σε τροχιά επίτευξης των στόχων μας της τρέχουσας χρονιάς, για αύξηση πωλήσεων κατά 12% -15% , αύξηση προσαρμοσμένου EBITDA κατά 25% -30% , με περιθώριο καθαρού κέρδους 4%-5%».

Επιχειρησιακή απόδοση

Ο Κύκλος Εργασιών του Ομίλου AUSTRIACARD HOLDINGS ανήλθε σε 89,8 εκατ. ευρώ αυξημένος κατά 29,4 εκατ. ευρώ ή48,7% σε σύγκριση με το πρώτο τρίμηνο του 2022. Αυτή η αύξηση οφείλεται κυρίως στις ισχυρές πωλήσεις λύσεων πληρωμών (Payment) σε Challenger/Neo Banks (+115,7% συνολικά), καθώς και σε χρηματοπιστωτικά ιδρύματα με έδρα στις ΗΠΑ, στο Ηνωμένο Βασίλειο και στην Τουρκία (+120,7%, +37,3% και +143,7% αντίστοιχα). Από πλευράς κατηγορίας προϊόντων, ο αριθμός των καρτών που πωλήθηκαν αυξήθηκε κατά 28,9% και έφτασε τα 34,4 εκατομμύρια, ενώ τα σχετικά έσοδα αυξήθηκαν κατά 51,3% ως αποτέλεσμα της βελτιωμένης μέσης τιμής πώλησης. Επιπλέον, η υψηλότερη ζήτηση για μεταλλικές κάρτες, ασφαλείς λύσεις διαχείρισης δεδομένων και υπηρεσίες ταχυδρομικής διανομής συνέβαλαν στην αύξηση των πωλήσεων.

Τα μικτά κέρδη (Έσοδα μείον κόστος Α’ υλών και ταχυδρομικών) αυξήθηκαν κατά 10,9 εκατ. ευρώ ή 40,1% και διαμορφώθηκαν στα 38,0 εκατ. ευρώ. Το μικτό περιθώριο I μειώθηκε κατά 2,6 ποσοστιαίες μονάδες στο 44,9% από 42,3% το 2023 ως αποτέλεσμα του υψηλότερου κόστους πρώτων υλών. Τα μικτά κέρδη II (Μεικτά κέρδη Ι μείον κόστος παραγωγής) από την άλλη, αυξήθηκαν κατά 7,7 εκατ. ευρώ ή 54,6% φτάνοντας τα 21,9 εκατ. ευρώ, ενώ το μικτό περιθώριο αυξήθηκε κατά 0,9 εκατοστιαίες μονάδες σε 24,4%, ως αποτέλεσμα των οικονομιών κλίμακας.

Τα λειτουργικά έξοδα εξαιρουμένων αποσβέσεων και απομείωσης (OPEX) αυξήθηκαν κατά 4,9 εκατ. ευρώ ή 24,6% φτάνοντας τα 24,9 εκατ. ευρώ κυρίως ως αποτέλεσμα της αύξησης της επιχειρηματικής δραστηριότητας και των πωλήσεων.

Ως ποσοστό των εσόδων, το OPEX μειώθηκε κατά 5,4 ποσοστιαίες μονάδες στο 27,8% έναντι 33,1% το πρώτο τρίμηνο του 2022. Ως αποτέλεσμα, το προσαρμοσμένο EBITDA αυξήθηκε κατά 5,9 εκατ. ευρώ ή 78,5% από 7,6 εκατ. ευρώ σε 13,5 εκατ. ευρώ και το προσαρμοσμένο περιθώριο EBITDA αυξήθηκε από 12,5% το πρώτο τρίμηνο του 2022 σε 15,0% κατά το πρώτο τρίμηνο του 2023.

Το προσαρμοσμένο EBIT αυξήθηκε σημαντικά κατά 5,4 εκατ. ευρώ ή 125,8% φτάνοντας ένα περιθώριο 10,9% έναντι 7,2% το πρώτο τρίμηνο του 2022, καθώς η αύξηση του προσαρμοσμένου EBITDA αντισταθμίστηκε εν μέρει από τις υψηλότερες αποσβέσεις που σχετίζονται με τις σημαντικές επενδύσεις που έγιναν το 2022. Τα Προσαρμοσμένα Κέρδη προ φόρων αυξήθηκαν κατά 4,9 εκατ. ευρώ ή 141,3%, με περιθώριο 9,3% έναντι 5,7% το πρώτο τρίμηνο του 2022, καθώς η αύξηση στα προσαρμοσμένα EBIT αντισταθμίστηκε εν μέρει από υψηλότερα έξοδα τόκων που σχετίζονται με το αυξημένο επιτόκιο αναφοράς Euribor. Ως αποτέλεσμα της ισχυρής λειτουργικής απόδοσης, τα προσαρμοσμένα κέρδη μετά από φόρους αυξήθηκαν κατά 4,0 εκατ. ευρώ ή 139,9% στα 6,9 εκατ. ευρώ, φθάνοντας σε περιθώριο 7,7% έναντι 4,8%.

Τα κέρδη μετά από φόρους αυξήθηκαν κατά 2,7 εκατ. ευρώ ή 133,1% στα 4,8 εκατ. ευρώ ως αποτέλεσμα της ισχυρής λειτουργικής απόδοσης, με το περιθώριο να φτάνει το 5,3% έναντι 3,4% το πρώτο τρίμηνο του 2022.

Χρηματοοικονομική θέση

Το σύνολο του ενεργητικού αυξήθηκε κατά 9,1 εκατ. ευρώ από 270,2 εκατ. ευρώ στις 31 Δεκεμβρίου 2022 σε 279,3 εκατ. ευρώ στις 31 Μαρτίου 2023, λόγω κυρίως αυξήσεων του κυκλοφορούντος ενεργητικού, ιδίως αποθεμάτων και εμπορικών απαιτήσεων, λόγω της αύξησης του κύκλου εργασιών. Ως αποτέλεσμα των κερδών του τριμήνου, το σύνολο των ιδίων κεφαλαίων αυξήθηκε κατά 5,1 εκατ. ευρώ σε 88,8 εκατ. ευρώ., και ο δείκτης ιδίων κεφαλαίων (προς ενεργητικό) του Ομίλου αυξήθηκε από 31,0% στις 31 Δεκεμβρίου 2022 σε 31,8% στις 31 Μαρτίου 2023.

Στα τέλη Μαρτίου 2023, πραγματοποιήθηκε διασυνοριακή συγχώνευση μεταξύ της Εταιρείας και της θυγατρικής της INFORM Π. ΛΥΚΟΣ Α.Ε. ΣΥΜΜΕΤΟΧΩΝ, Ελλάδα, με αποτέλεσμα το μετοχικό κεφάλαιο της Εταιρείας να αυξηθεί από 16,9 εκατ. ευρώ σε 18,2 εκατ. ευρώ., και οι μειοψηφίες που σχετίζονταν με αυτή τη θυγατρική μεταφέρθηκαν στα Ίδια Κεφάλαια που αποδίδονται στους ιδιοκτήτες της Εταιρείας στις 31 Μαρτίου 2023. Εκτός από αυτές τις αναταξινομήσεις, η διασυνοριακή συγχώνευση δεν επηρέασε το συνολικό ποσό των Συνολικών Ιδίων Κεφαλαίων του Ομίλου.

Λόγω της αύξησης των αποθεμάτων και των εμπορικών απαιτήσεων, αποτέλεσμα της αύξησης του κύκλου εργασιών, το καθαρό κεφάλαιο κίνησης αυξήθηκε κατά 11,9 εκατ. ευρώ ή 48,7% από 24,5 εκατ. ευρώ στις 31 Δεκεμβρίου 2022 σε 36,3

εκατ. ευρώ στις 31 Μαρτίου 2023. Ως αποτέλεσμα αυτής της σημαντικής αύξησης σε καθαρό κεφάλαιο κίνησης, οι ταμειακές ροές του Ομίλου από λειτουργικές δραστηριότητες μειώθηκαν κατά 3,7 εκατ. ευρώ ή 122,5% από 3,0 εκατ. ευρώ σε -0,7 εκατ. ευρώ το πρώτο τρίμηνο του 2023. Αναμένουμε ότι οι απαιτήσεις για κεφάλαιο κίνησης θα εξομαλυνθούν στη διάρκεια του έτους και ως εκ τούτου οι ταμειακές ροές από λειτουργικές δραστηριότητες θα αυξηθούν καθώς προχωρά το οικονομικό έτος 2023.

Ο καθαρός δανεισμός αυξήθηκε κατά 5,9 εκατ. ευρώ από 76,6 εκατ. ευρώ στις 31 Δεκεμβρίου 2022 σε 82,5 εκατ. ευρώ στις 31 Μαρτίου 2023 λόγω της αύξησης του καθαρού κεφαλαίου κίνησης, εξέλιξης που αναμένεται να ομαλοποιηθεί στη διάρκεια του έτους.

www.bankingnews.gr

Σχόλια αναγνωστών