Οι αγορές βλέπουν τώρα μια αύξηση του επιτοκίου της Fed έως τον Μάρτιο του 2023

Ο συνδυασμός της αδυναμίας απορρόφησης της προσφοράς, μια θέση 50 δισ. δολαρίων και η εξαφανιζόμενη ρευστότητα επιδείνωσε τις κινήσεις, καθώς οι traders επαναπροσδιορίζουν επιθετικά τις προοπτικές αύξησης των επιτοκίων της Ομοσπονδιακής Τράπεζας των ΗΠΑ (Federal Reserve), παρά τις σημαντικές οικονομικές εξελίξεις ή τις αλλαγές στον τόνο από τους υπεύθυνους χάραξης πολιτικής.

Άτακτη υποχώρηση

«Δεν ήταν μια τακτική πώληση και σίγουρα δεν φαίνεται να οδηγείται από οποιαδήποτε προφανή θεμελιώδη συνέχεια ή επέκταση της θέσης έναντι του πληθωρισμού», ανέφερε ο αναλυτής της NatWest Markets, Blake Gwinn.

Ο ίδιος απέδωσε το sell off σε πολλούς παράγοντες «τεχνικού στιλ», με φόντο την απουσία αγοραστών.

Ο πρωταγωνιστής

Ο κύριος πρωταγωνιστής στην αγορά ομολόγων ήταν το πενταετές ομόλογο των ΗΠΑ, ένας τίτλος που συχνά συνδέεται με τις μακροπρόθεσμες προσδοκίες επιτοκίου της Fed, όπου οι αποδόσεις έκλεισαν 22 μονάδες βάσης υψηλότερα την ημέρα.

Ο λεγόμενος δείκτης διάδοσης - ένα μέτρο της απόδοσης του τίτλου έναντι των 2ετών και 10ετών ομολόγων - σημείωσε άνοδο 24 μονάδων βάσης, τη χειρότερη ημερήσια απόδοση για τον κλάδο από το 2002.

Το sell off πυροδοτήθηκε μετά από τη δημοπρασία 7ετών ομολόγων των ΗΠΑ με χαμηλή ζήτηση.

Ο δείκτης προσφοράς προς κάλυψη ανήλθε στο 2,04, πολύ κάτω από τον πρόσφατο μέσο όρο του 2,35.

Αυτό έδωσε απόδοση 0,75%, ένα κρίσιμο τεχνικό επίπεδο που παρακολούθησαν οι επενδυτές ως ένδειξη ότι το τυχόν sell off ομολόγων θα μπορούσε να επιδεινωθεί.

Επιτάχυνση των πωλήσεων

Η άνοδος των αποδόσεων οδήγησε τους traders σε επιτάχυνση των πωλήσεων, ιδίως εκείνους που συνδέονται με το δημοφιλές εμπόριο επαναφοράς.

Τα στοιχήματα σε μια απότομη καμπύλη απόδοσης αυξήθηκαν καθώς η καμπύλη ισοπεδώθηκε χάρη στις βαριές απώλειες σε βραχυπρόθεσμα ομόλογα.

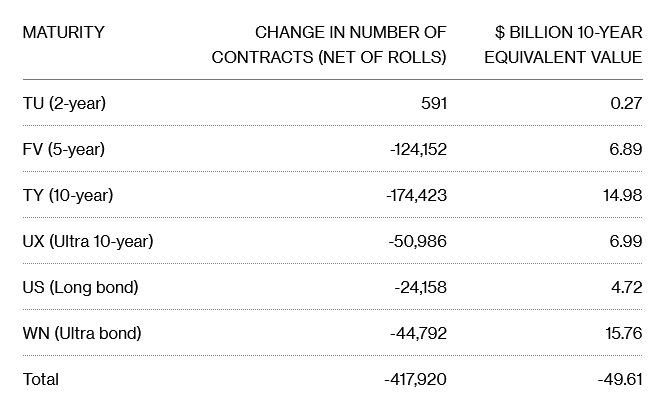

Το προκαταρκτικό ανοιχτό επιτόκιο για τα συμβόλαια μελλοντικής εκπλήρωσης ομολόγων - ένα μέτρο των εκκρεμών θέσεων - κατέρρευσε κατά ένα ποσό που ισοδυναμεί με 50 δισ. δολάρια στα 10ετή ομόλογα αναφοράς.

Παρόλο που μπορεί να υπάρχει κάποια ασάφεια στα δεδομένα που έχουν δοθεί σε δυνητική μετακύληση συμβολαίων, αυτό υποδηλώνει μια σημαντική μείωση θέσεων.

Λήξη

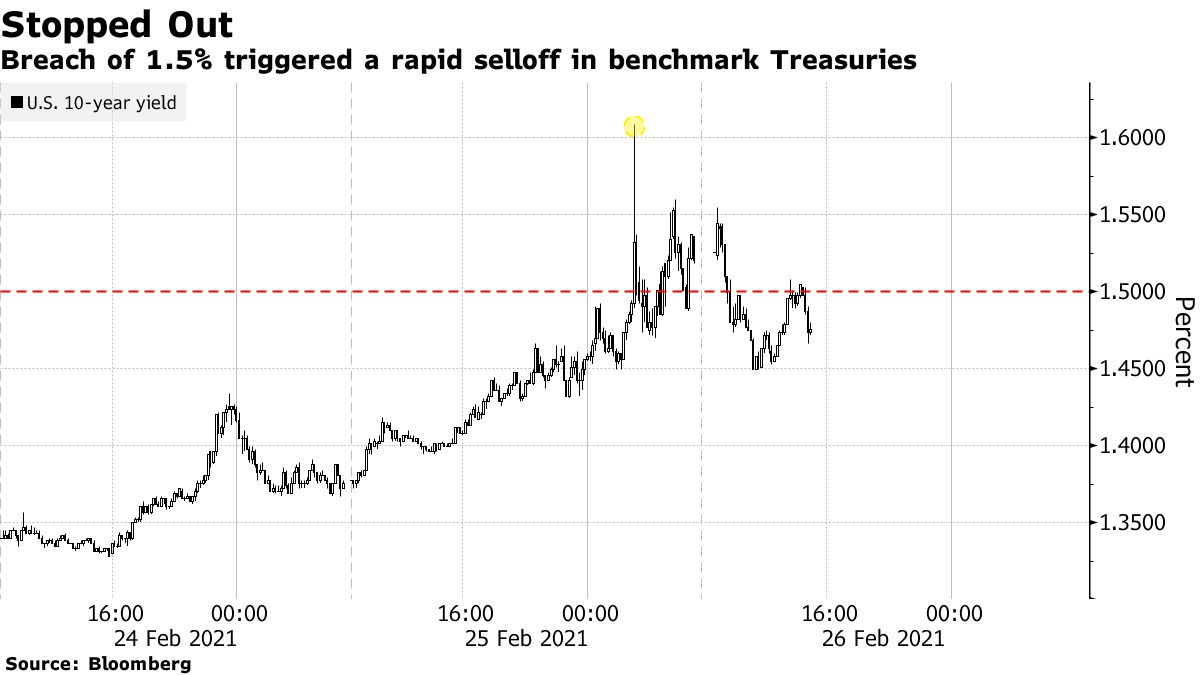

Η άνοδος των 10 μονάδων βάσης και η επακόλουθη υποχώρηση στα ομόλογα όταν η απόδοση άγγιξε το 1,5% υποδηλώνουν επίσης ότι ορισμένοι traders χτυπήθηκαν με stop-loss στις θετικές θέσεις τους.

Η παραβίαση του 1,5% προκάλεσε μια γρήγορη πώληση στα ομόλογα αναφοράς

Θεμελιώδης αποσύνδεση

Η απόκλιση της αγοράς ομολόγων από ένα θεμελιώδες σκηνικό ήταν πιο εμφανής στο μικρότερο άκρο της καμπύλης.

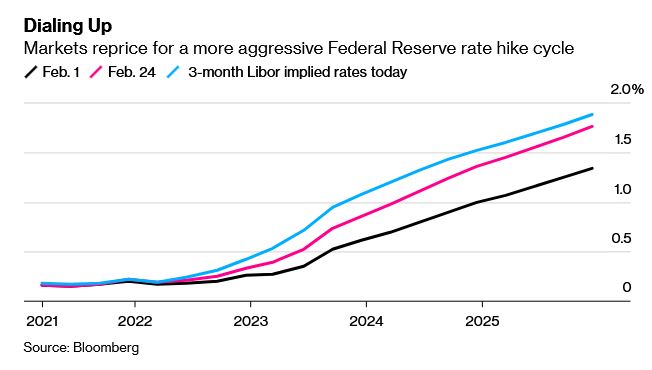

Τα συμβόλαια ευρω-δολαρίου - τα οποία αποτιμούνται από το Libor - κατέρρευσαν με ρεκόρ όγκου καθώς οι traders επαναπροσδιόρισαν τις προσδοκίες τους για την πορεία των επιτοκίων της Fed με λίγους προφανείς καταλύτες.

Οι αγορές βλέπουν τώρα μια αύξηση του επιτοκίου της Fed έως τον Μάρτιο του 2023 σε σύγκριση με τα μέσα του 2023 στο παρελθόν, και έχουν εκτιμήσει μια αύξηση άνω των 50 μονάδων βάσης έως το 2024.

Λεκτική παρέμβαση

Αυτή την εβδομάδα, ο πρόεδρος της Fed, Jerome Powell, προσέφερε διαβεβαίωση ότι η πολιτική θα συνεχίσει να είναι υποστηρικτική και να διαμορφώνεται πέρα από μια προσωρινή αύξηση του πληθωρισμού, ειδικά από μια χαμηλή βάση.

Ενώ ο αντιπρόεδρος της Fed, Richard Clarida, εξέφρασε μια προσεκτική αισιοδοξία για τις προοπτικές, είπε ότι «θα χρειαστεί λίγος χρόνος» για να αποκατασταθεί η οικονομία στα προ-πανδημικά επίπεδα.

«Η σημερινή δυναμική της αγοράς φαίνεται ότι τροφοδοτήθηκε από τεχνικούς παράγοντες και η Fed μπορεί να θέλει να αφήσει τη σκόνη να κάτσει προτού κρίνει αν υπάρχει κάτι πραγματικά προβληματικό εδώ», δήλωσε ο Krishna Guha της Evercore ISI.

«Αλλά η αλλαγή του τόνου φαίνεται τουλάχιστον δικαιολογημένη κατά την άποψή μας και πιθανώς περισσότερο».

Η έλλειψη ρευστότητας στην αγορά ομολόγων, ακριβώς όταν οι traders το χρειάζονταν περισσότερο, μπορεί επίσης να ευθύνεται για την εικόνα της αγοράς ομολόγων.

«Πιστεύουμε ότι μια απότομη πτώση στο βάθος της αγοράς συνέβαλε στις υπερβολικές κινήσεις των αποδόσεων», έγραψε ο αναλυτής της JPMorgan, Jay Barry.

Ο ίδιος έδειξε πώς το μερίδιο των traders υψηλής συχνότητας στην αγορά κρατικών ομολόγων τείνει να υποχωρεί γρήγορα καθώς αυξάνεται η μεταβλητότητα.

www.bankingnews.gr

Σχόλια αναγνωστών