Η υψηλή ταχύτητα με την οποία κυκλοφορεί το χρήμα σηματοδοτεί ένα κρίσιμο σημείο καμπής, αναφέρει με ανάλυσή της η Guggenheim, προσθέτοντας πως η Fed θα δράσει σε κάθε περίπτωση πυροσβεστικά.

Στις πιο σκοτεινές γωνιές των χρηματαγορών και των τραπεζών βρίσκει κανείς «μυστικά και απόκρυφα» στοιχεία που φυλάσσουν τα χρηματοπιστωτικά ιδρύματα.

Ένας από τους πιο σημαντικούς δείκτες είναι ο νομισματικός δείκτης Μ2.

Οι νομισματικοί δείκτες είναι ουσιαστικά τέσσερις κατηγορίες περιουσιακών στοιχείων οι οποίοι διαφέρουν ως προς το πόσο στενά ορίζεται η έννοια του χρήματος.

Από την πιο στενή / αυστηρή στην πιο ευρεία έννοια οι κατηγορίες αυτές είναι οι νομισματικοί δείκτες M0, M1, M2, M3 και M4.

Ειδικότερα, ο δείκτης M2 (intermediate money) περιλαμβάνει τον Μ1 και κάθε στοιχείο πλούτου που μπορεί εγγυημένα να μετατραπεί σχετικά άμεσα σε μετρητά χωρίς να χάσει την αξία του.

Ενδεικτικά, στον δείκτη Μ2 περιλαμβάνονται οι βραχυπρόθεσμες προθεσμιακές καταθέσεις σε τράπεζες, οι καταθέσεις ταμιευτηρίου και τα 24ωρα αμοιβαία κεφάλαια της αγοράς χρήματος.

Η ανάλυση και η παρακολούθηση του δείκτη Μ2 παρουσιάζει ιδιαίτερο ενδιαφέρον, καθώς σε συνδυασμό με τα νομίσματα περιλαμβάνει όλες τις ρευστές καταθέσεις σε μια οικονομία.

Στον «κωμικό» κόσμο του ισολογισμού της Federal Reserves, ο δείκτης Μ2, λοιπόν, περιλαμβάνει στοιχεία όπως εμπορικά ομόλογα, αποθεματικά κ.λπ.

Επισημαίνεται πως το αμερικανικό Υπουργείο Οικονομικών διατηρεί επί του παρόντος περίπου 1,6 τρισεκατομμύρια δολάρια στον γενικό λογαριασμό του στη Fed, ποσό που υπερβαίνει κατά πολύ τον στόχο του ισοζυγίου ταμειακών ροών πριν από την COVID - ήτοι περίπου 400 δισεκατομμύρια δολάρια.

Γι’ αυτόν τον λόγο, η κυβέρνηση Biden αποφάσισε να χρησιμοποιήσει περισσότερα από 1 τρισεκατομμύριο δολάρια από αυτά τα επιπλέον μετρητά για το πακέτο δημοσιονομική τόνωσης και όχι να δανειστεί.

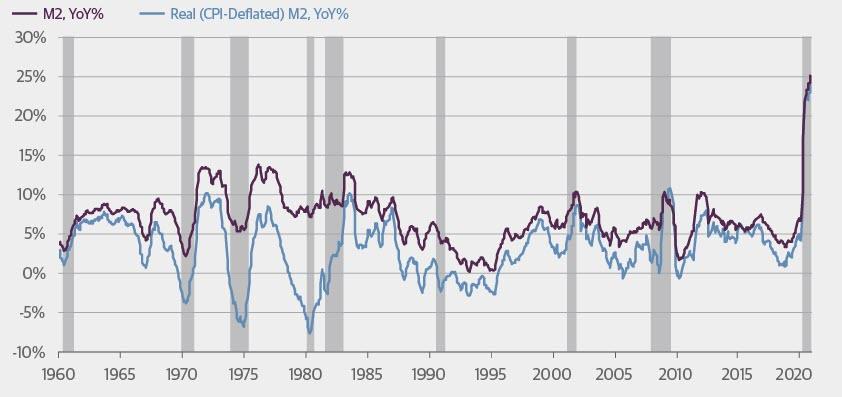

Αυτό προκαλεί την αύξηση της προσφοράς χρήματος M2 με ρυθμό 25% τους τελευταίους 12 μήνες, πέντε φορές περισσότερο από τον μέσο ετήσιο ρυθμό ανάπτυξης το 1960.

Η αύξηση της προσφοράς χρήματος M2 μπορεί να εξηγηθεί από τη μαζική δημοσιονομική ώθηση που αναπτύχθηκε από την ομοσπονδιακή κυβέρνηση, η οποία χρηματοδοτήθηκε σε μεγάλο βαθμό από τη δημιουργία νέων χρημάτων από τη Federal Reserve.

Αυτό το δημοσιονομικό «ερέθισμα» διευκόλυνε την αύξηση των διαθεσίμων μετρητών.

Καθώς τα επιδόματα πηγαίνουν στα νοικοκυριά, τα μετρητά μεταφέρονται σε λογαριασμούς ελέγχου του ιδιωτικού τομέα, προκαλώντας εκτίναξη του Μ2.

Μερικά από τα χρήματα δαπανώνται, αλλά τα περισσότερα εξοικονομούνται.

Αυτά τα αδιάθετα χρήματα τελικά οδηγούνται στις αγορές κινητών αξιών, είτε απευθείας μέσω επενδυτών είτε μέσω τραπεζών που επιλέγουν να επενδύσουν σε τραπεζογραμμάτια δημοσίου των ΗΠΑ, χρεόγραφα, ενυπόθηκους τίτλους κ.λπ.

2020: Άνευ προηγουμένου άνοδος στον M2

Ο βραβευμένος με Νόμπελ Milton Friedman έκρινε ότι η προσφορά χρήματος Μ2 είναι ένας σημαντικός δείκτης για τη μελλοντική πορεία της οικονομίας και του πληθωρισμού.

Αυτή η πλημμύρα μετρητών οδηγεί σε χαμηλότερα επιτόκια.

Σε αυτό το πλαίσιο, οι αποδόσεις των διετών γραμματίων του Δημοσίου θα μπορούσαν να φτάσουν στη 1 μονάδα βάσης ή και χαμηλότερα, ενώ η απόδοση του αμερικανικού πενταετούς θα μπορούσε εύκολα να φτάσει τις 10 μονάδες βάσης.

Αυτά τα επίπεδα θα ασκήσουν πτωτική πίεση στα 10ετή επιτόκια του Δημοσίου, καθιστώντας την τρέχουσα απόδοση μη βιώσιμη.

Aυξανόμενες προσδοκίες

Τις τελευταίες εβδομάδες, η αγορά ομολόγων επηρεάζεται από τις αυξανόμενες προσδοκίες για τον πληθωρισμό.

Ωστόσο, η απότομη αύξηση των πραγματικών αποδόσεων είναι ασυμβίβαστη με τη συνάρτηση αντίδρασης της Fed.

Η Guggenheim αναμένει, λοιπόν, από τους υπεύθυνους χάραξης πολιτικής να πιέσουν για την ανατιμολόγηση της αγοράς.

Ο πρόεδρος της Fed Jerome Powell το έχει καταστήσει σαφές.

Η νομισματική πολιτική θα παραμείνει χαλαρή.

Οι προοπτικές «λένε» ότι οι αγορές περιουσιακών στοιχείων θα επεκταθούν στο επόμενο έτος, με τα βραχυπρόθεσμα επιτόκια να παραμένουν στο 0% έως τουλάχιστον το 2024.

Μια ανοδική καμπύλη απόδοσης θα είναι μία από τις λίγες οδούς που απομένουν ώστε οι επενδυτές σταθερού εισοδήματος να ενισχύσουν τις τρέχουσες ταμειακές ροές τους.

Ως εκ τούτου, ο πειρασμός για επένδυση σε μετοχές θα είναι πολύ μεγάλος.

www.bankingnews.gr

Σχόλια αναγνωστών