Αν μιλήσει κανείς με πέντε στελέχη του τραπεζικού κόσμου και θα λάβει 10 διαφορετικές απόψεις για το περιβάλλον, την οικονομία και τη ζήτηση των πελατών

Τα τριμηνιαία αποτελέσματα της Goldman Sachs αποτέλεσαν to "κερασάκι" μιας χρονιάς που οι επενδυτικοί τραπεζίτες δεν θα θέλουν σύντομα να θυμούνται.

Το μεγαλύτερο brand name στον τραπεζικό κόσμο ανακοίνωσε κέρδη ανά μετοχή τέταρτου τριμήνου που μειώθηκαν κατά 69% σε σχέση με πέρυσι και κέρδη ανά μετοχή για ολόκληρο το έτος που μειώθηκαν κατά 49% σε σχέση με το 2021.

Τα έσοδα στη ναυαρχίδα της Goldman, τη μονάδα επενδυτικής τραπεζικής, μειώθηκαν κατά 48% για το σύνολο του έτους.

Σε τηλεδιάσκεψη που πραγματοποιήθηκε στις 17 Ιανοπυαρίου, ο διευθύνων σύμβουλος της Goldman, David Solomon δήλωσε: "Με απλά λόγια, το τρίμηνό μας ήταν απογοητευτικό και το μείγμα των δραστηριοτήτων μας αποδείχθηκε ιδιαίτερα δύσκολο.

Αυτά τα αποτελέσματα δεν είναι αυτό που φιλοδοξούμε να προσφέρουμε στους μετόχους".

Τα αποτελέσματα αυτά έρχονται αφού η τράπεζα απέλυσε το 6% των εργαζομένων της την περασμένη εβδομάδα, στην πιο έντονη αντίδραση που έχει δει μέχρι στιγμής ο κλάδος, εν μέσω της επιβράδυνσης της σύναψης συμφωνιών που προέκυψε από τις πιο επιθετικές αυξήσεις επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ εδώ και μια γενιά.

Διφορούμενες οι εκτιμήσεις

Τώρα, όπως σε κάθε κλάδο, αν μιλήσει κανείς με πέντε στελέχη του τραπεζικού κόσμου και θα λάβει 10 διαφορετικές απόψεις για το περιβάλλον, την οικονομία και τη ζήτηση των πελατών.

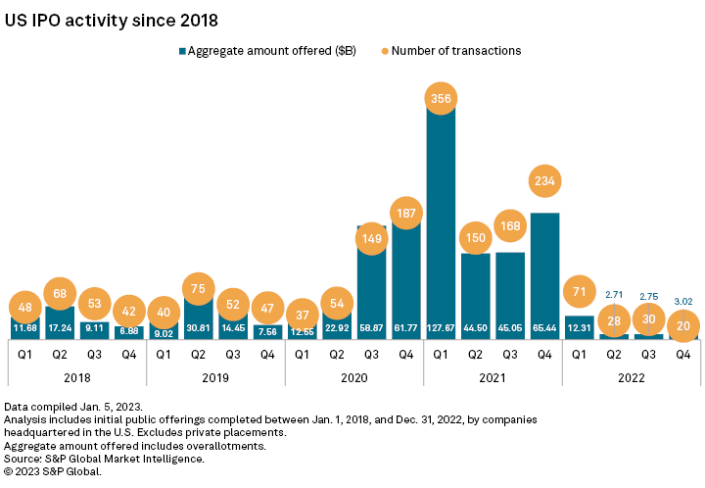

Αλλά οι προκλήσεις που αντιμετώπισαν οι υπεύθυνοι για τις συναλλαγές στη Wall Street πέρυσι ήταν ξεκάθαρες και το παρακάτω διάγραμμα από την S&P Global Market Intelligence συνοψίζει την ιστορία σε μια καθαρή εικόνα.

Στις ΗΠΑ, η δραστηριότητα IPO το τέταρτο τρίμηνο του 2022 ήταν μειωμένη κατά 92% σε σχέση με την ίδια περίοδο πέρυσι.

Για ολόκληρο το έτος, ο όγκος των συμφωνιών μειώθηκε κατά 86% - σε 149 δημόσιες εγγραφές το 2022 από 908 δημόσιες εγγραφές που ξεκίνησαν το 2021.

Ο αριθμός των ΑΜΚ που ολοκληρώθηκαν στο σύνολο του 2022 δεν θα είχε φτάσει τον τριμηνιαίο μέγεθος κατά τη διάρκεια οποιουδήποτε τριμήνου του προηγούμενου έτους.

Και ενώ η αγορά των ΑΜΚ είναι ο ευκολότερος θύλακας του κόσμου της επενδυτικής τραπεζικής για να παρακολουθηθεί, τα αποτελέσματα από τις τράπεζες της Wall Street αυτό το τρίμηνο δείχνουν ότι αυτός ο τομέας της αγοράς δεν ήταν ο μόνος που είδε τον όγκο να πέφτει κατακόρυφα.

Μειωμένη η μόχλευση

Όπως ανέφερε το Bloomberg την περασμένη εβδομάδα, η αγορά μοχλευμένων δανείων επίσης ακινητοποιήθηκε το 2022 μετά από μια εξαιρετική χρονιά το 2021.

Όπως δήλωσε στο Bloomberg ο Richard Zogheb, παγκόσμιος επικεφαλής των αγορών δανειακών κεφαλαίων της Citi: "Η διαταραχή είναι πιο έντονη και μεγαλύτερης διάρκειας από οτιδήποτε άλλο μετά τη Μεγάλη Χρηματοπιστωτική Κρίση".

Οι επιβραδύνσεις σε κυκλικές επιχειρήσεις όπως οι τραπεζικές είναι, φυσικά, μέρος αυτού ή οποιουδήποτε οικονομικού κύκλου.

Η άνοδος των επιτοκίων καθιστά ακριβότερο τον δανεισμό χρημάτων για οτιδήποτε - ένα σπίτι, ένα αυτοκίνητο, μια εταιρική εξαγορά.

Πράγμα που σημαίνει ότι οι υποψήφιοι αγοραστές είτε πληρώνουν περισσότερα είτε προσπερνούν.

Στη Wall Street, η προτίμηση πέρυσι ήταν σαφής.

Αλλά οι προκλήσεις που αντιμετωπίζει ο τραπεζικός κόσμος είναι έντονες αυτή τη φορά, δεδομένης της φρενήρους κατάστασης του κλάδου μόλις πριν από δύο χρόνια.

Την άνοιξη του 2021, οι επενδυτές μπορεί να θυμούνται, οι κατώτεροι τραπεζίτες της Goldman Sachs παραπονέθηκαν για "απάνθρωπες" συνθήκες, καθώς οι ομάδες ωθήθηκαν στα άκρα για να εξυπηρετήσουν την πληθώρα των συμφωνιών που κατέκλυσαν τις αγορές καθώς η οικονομία άνοιξε ξανά επιθετικά και τα επιτόκια καθηλώθηκαν χαμηλά.

Ως αποτέλεσμα, το κατώτερο προσωπικό πήρε αύξηση.

Εκείνη την εποχή, ο Solomon απάντησε σε αυτές τις καταγγελίες λέγοντας: "Ο Solomon δεν είναι ο μόνος που μπορεί να κάνει κάτι τέτοιο.

"Ήμασταν πάντα ένας οργανισμός που πληρώνει για την απόδοση. Εμείς αποδίδουμε".

Τώρα, ο Solomon λέει μια διαφορετική ιστορία.

www.bankingnews.gr

Το μεγαλύτερο brand name στον τραπεζικό κόσμο ανακοίνωσε κέρδη ανά μετοχή τέταρτου τριμήνου που μειώθηκαν κατά 69% σε σχέση με πέρυσι και κέρδη ανά μετοχή για ολόκληρο το έτος που μειώθηκαν κατά 49% σε σχέση με το 2021.

Τα έσοδα στη ναυαρχίδα της Goldman, τη μονάδα επενδυτικής τραπεζικής, μειώθηκαν κατά 48% για το σύνολο του έτους.

Σε τηλεδιάσκεψη που πραγματοποιήθηκε στις 17 Ιανοπυαρίου, ο διευθύνων σύμβουλος της Goldman, David Solomon δήλωσε: "Με απλά λόγια, το τρίμηνό μας ήταν απογοητευτικό και το μείγμα των δραστηριοτήτων μας αποδείχθηκε ιδιαίτερα δύσκολο.

Αυτά τα αποτελέσματα δεν είναι αυτό που φιλοδοξούμε να προσφέρουμε στους μετόχους".

Τα αποτελέσματα αυτά έρχονται αφού η τράπεζα απέλυσε το 6% των εργαζομένων της την περασμένη εβδομάδα, στην πιο έντονη αντίδραση που έχει δει μέχρι στιγμής ο κλάδος, εν μέσω της επιβράδυνσης της σύναψης συμφωνιών που προέκυψε από τις πιο επιθετικές αυξήσεις επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ εδώ και μια γενιά.

Διφορούμενες οι εκτιμήσεις

Τώρα, όπως σε κάθε κλάδο, αν μιλήσει κανείς με πέντε στελέχη του τραπεζικού κόσμου και θα λάβει 10 διαφορετικές απόψεις για το περιβάλλον, την οικονομία και τη ζήτηση των πελατών.

Αλλά οι προκλήσεις που αντιμετώπισαν οι υπεύθυνοι για τις συναλλαγές στη Wall Street πέρυσι ήταν ξεκάθαρες και το παρακάτω διάγραμμα από την S&P Global Market Intelligence συνοψίζει την ιστορία σε μια καθαρή εικόνα.

Στις ΗΠΑ, η δραστηριότητα IPO το τέταρτο τρίμηνο του 2022 ήταν μειωμένη κατά 92% σε σχέση με την ίδια περίοδο πέρυσι.

Για ολόκληρο το έτος, ο όγκος των συμφωνιών μειώθηκε κατά 86% - σε 149 δημόσιες εγγραφές το 2022 από 908 δημόσιες εγγραφές που ξεκίνησαν το 2021.

Ο αριθμός των ΑΜΚ που ολοκληρώθηκαν στο σύνολο του 2022 δεν θα είχε φτάσει τον τριμηνιαίο μέγεθος κατά τη διάρκεια οποιουδήποτε τριμήνου του προηγούμενου έτους.

Και ενώ η αγορά των ΑΜΚ είναι ο ευκολότερος θύλακας του κόσμου της επενδυτικής τραπεζικής για να παρακολουθηθεί, τα αποτελέσματα από τις τράπεζες της Wall Street αυτό το τρίμηνο δείχνουν ότι αυτός ο τομέας της αγοράς δεν ήταν ο μόνος που είδε τον όγκο να πέφτει κατακόρυφα.

Μειωμένη η μόχλευση

Όπως ανέφερε το Bloomberg την περασμένη εβδομάδα, η αγορά μοχλευμένων δανείων επίσης ακινητοποιήθηκε το 2022 μετά από μια εξαιρετική χρονιά το 2021.

Όπως δήλωσε στο Bloomberg ο Richard Zogheb, παγκόσμιος επικεφαλής των αγορών δανειακών κεφαλαίων της Citi: "Η διαταραχή είναι πιο έντονη και μεγαλύτερης διάρκειας από οτιδήποτε άλλο μετά τη Μεγάλη Χρηματοπιστωτική Κρίση".

Οι επιβραδύνσεις σε κυκλικές επιχειρήσεις όπως οι τραπεζικές είναι, φυσικά, μέρος αυτού ή οποιουδήποτε οικονομικού κύκλου.

Η άνοδος των επιτοκίων καθιστά ακριβότερο τον δανεισμό χρημάτων για οτιδήποτε - ένα σπίτι, ένα αυτοκίνητο, μια εταιρική εξαγορά.

Πράγμα που σημαίνει ότι οι υποψήφιοι αγοραστές είτε πληρώνουν περισσότερα είτε προσπερνούν.

Στη Wall Street, η προτίμηση πέρυσι ήταν σαφής.

Αλλά οι προκλήσεις που αντιμετωπίζει ο τραπεζικός κόσμος είναι έντονες αυτή τη φορά, δεδομένης της φρενήρους κατάστασης του κλάδου μόλις πριν από δύο χρόνια.

Την άνοιξη του 2021, οι επενδυτές μπορεί να θυμούνται, οι κατώτεροι τραπεζίτες της Goldman Sachs παραπονέθηκαν για "απάνθρωπες" συνθήκες, καθώς οι ομάδες ωθήθηκαν στα άκρα για να εξυπηρετήσουν την πληθώρα των συμφωνιών που κατέκλυσαν τις αγορές καθώς η οικονομία άνοιξε ξανά επιθετικά και τα επιτόκια καθηλώθηκαν χαμηλά.

Ως αποτέλεσμα, το κατώτερο προσωπικό πήρε αύξηση.

Εκείνη την εποχή, ο Solomon απάντησε σε αυτές τις καταγγελίες λέγοντας: "Ο Solomon δεν είναι ο μόνος που μπορεί να κάνει κάτι τέτοιο.

"Ήμασταν πάντα ένας οργανισμός που πληρώνει για την απόδοση. Εμείς αποδίδουμε".

Τώρα, ο Solomon λέει μια διαφορετική ιστορία.

www.bankingnews.gr

Σχόλια αναγνωστών