Αυτό αναφέρει η Citigroup στην τελευταία έκθεσή της για το χρέος των ευρωπαϊκών κυβερνήσεων, με τίτλο "Higher Debt ≠> Lower Rating", ωστόσο σε αυτή την εκτίμηση δεν περιλαμβάνει την Ελλάδα.

Η ανάλυσή της αφορά κυρίως την Ιταλία, την Ισπανία και την Πορτογαλία.

Οι λόγοι που δεν θα υπάρξουν υποβαθμίσεις

Όπως αναφέρει η Citigroup, η οικονομία στην Ευρωζώνη σήμερα έχει ομοιότητες με τις συνέπειες της μεγάλης κρίσης του 2008, αλλά οι διαφορές είναι πιο εντυπωσιακές.

Η πολιτική υποστήριξη είναι ενισχυμένη, το μέσο κόστος του χρέους σε σχέση με την ονομαστική ανάπτυξη είναι πολύ χαμηλότερο και η ατζέντα μεταρρυθμίσεων λιγότερο πολιτικά δύσκολη.

Σε ένα τέτοιο πλαίσιο, οι αναβαθμίσεις θα είναι περισσότερες πιθανότατα από τις υποβαθμίσεις και μπορούν να αρχίσουν νωρίτερα από ό,τι αναμενόταν.

Γιατί αυτή η φορά είναι διαφορετική

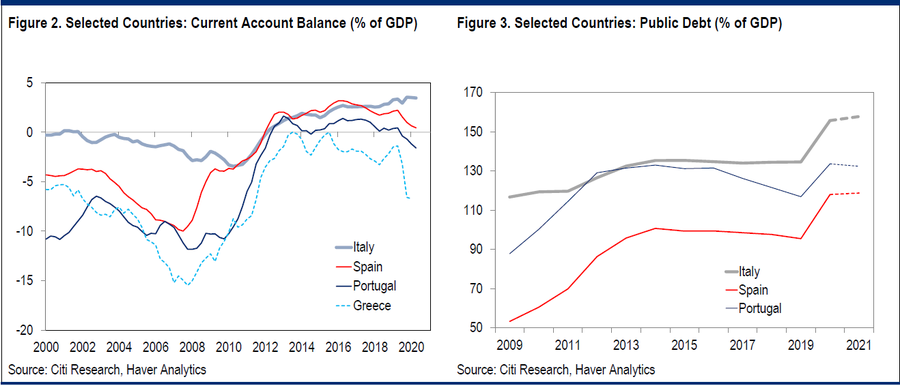

Σε αντίθεση με την παγκόσμια χρηματοπιστωτική κρίση του 2008, η πρόσφατη ύφεση δεν συνέβη μετά από μια περίοδο αυξανόμενων ανισορροπιών στην Ευρωζώνη.

Η ρευστότητα παρέμεινε πολύ πιο ισχυρή από ό,τι το 2008-09 και οι ευρωπαίοι υπεύθυνοι χάραξης πολιτικής δεν βιάζονται να σταματήσουν τα πακέτα στήριξης, όπως συνέβη το 2010.

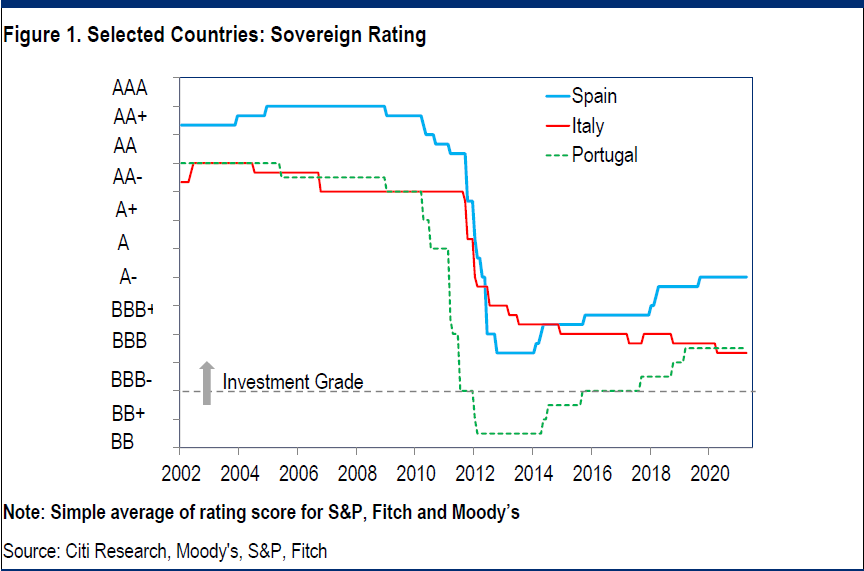

Επίσης, οι κρατικές αξιολογήσεις εξακολουθούν να είναι πολύ χαμηλότερες από το 2009, αφήνοντας πολύ λιγότερο περιθώριο για υποβαθμίσεις, αναφέρει η Citigroup.

Και οι διαφορές είναι σημαντικές...

1) Η πρόσφατη ύφεση δεν συνέβη μετά από μια περίοδο ανάπτυξης των ανισορροπιών.

Η εξωτερική θέση όλων των χωρών της ευρωζώνης είναι σημαντικά ισχυρότερη από ό, τι το 2010 με τα ισοζύγια να είναι σε ισορροπία ή και σε πλεόνασμα.

2) Η ρευστότητα παρέμεινε πολύ πιο ισχυρή κατά τη διάρκεια του περασμένου έτους, παρά τη μεγαλύτερη κατάρρευση του ΑΕΠ.

Το 2008-09 οι πιστωτικές ροές είχαν σχεδόν μηδενιστεί, η ανάπτυξη ήταν σχεδόν μηδενική ή αρνητική το 2010, σε αντίθεση με την επιτάχυνση των πιστώσεων στον ιδιωτικό τομέα κατά το παρελθόν έτος

3) Μετά τη μεγάλη κρίση του 2008, η εστίαση των ευρωπαίων πολιτικών μετατοπίστηκε γρήγορα προς την άρση των πακέτων στήριξης.

Οι ονομαστικές αποδόσεις της ευρωζώνης αυξήθηκαν αμέσως το καλοκαίρι του 2010, καθώς υπήρξε η προσδοκία για αύξηση των επιτοκίων πολιτικής.

Το φάσμα της λιτότητας επεκτάθηκε εκ τοτε στην Ευρωζώνη, καθώς η κρίση χρέους διαδέχτηκε τη χρηματοπιστωτική κρίση.

4) Τέλος, οι κρατικές αξιολογήσεις παραμένουν πολύ χαμηλότερες από ό, τι πριν από την κρίση του 2008 και την κρίση χρέους του 2011-12, αφήνοντας πολύ μικρότερο περιθώριο για υποβαθμίσεις.

Για να εκτιμηθεί η δυνατότητα αναβαθμίσεων, οι επενδυτές δεν θα πρέπει να εστιάσουν μόνο στην ταχύτητα της ανάκαμψης του ΑΕΠ, αλλά να εντοπίσουν οποιαδήποτε ένδειξη σχετικά με το επίπεδο όπου το ΑΕΠ θα «διαμορφωθεί» μετά την τεχνική ανάκαμψη.

Πορτογαλία και Ιταλία υποψήφιες για αναβάθμιση

Σύμφωνα με την Citigroup, η Πορτογαλία είναι η χώρα που πιθανόν να επανεκκινήσει τον κύκλο αναβάθμισης, νωρίτερα και όχι αργότερα.

Επίσης, αναμένεται αναβάθμιση της Ιταλίας από την Moody's στο όχι πολύ μακρινό μέλλον.

Τι θα φέρει τις αναβαθμίσεις

Η Citigroup απαρριθμεί 6 καταλύτες κλειδιά που μπορεί να φέρουν αναβαθμίσεις στις χώρες της Ευρωζώνης, χωρίς όμως να αναφέρει την Ελλάδα σε αυτούς.

Κατά την άποψή της οι βασικοί μοχλοί των αποφάσεων αξιολόγησης κατά τα επόμενα τρίμηνα είναι:

1) Επίπεδο και όχι ρυθμός οικονομικής δραστηριότητας

Κατά πάσα πιθανότητα η αύξηση του ΑΕΠ θα είναι ισχυρή τους επόμενους μήνες / τρίμηνα, ειδικά σε χώρες όπου είχε μειωθεί περισσότερο (όπως η Ισπανία) ή / και σε όσες εκτίθενται περισσότερο σε τουριστικές δραστηριότητες (και πάλι στην Ισπανία).

Ωστόσο, αυτό που έχει σημασία για τη βιωσιμότητα του χρέους είναι όταν η οικονομία επιστρέψει στην προ-Covid τάση επέκτασης ή, ακόμη καλύτερα, εάν είναι πιθανό να την υπερβεί.

Η ανάκαμψη είναι πιο χρήσιμη για την αξιολόγηση της βιωσιμότητας του δημόσιου χρέους.

Γρήγορη μείωση στα ποσοστά ανεργίας ή μικρότερο από το αναμενόμενο αντίκτυπο της πανδημίας στον επιχειρηματικό κόσμο και τα NPL των τραπεζών (μόλις τα μέτρα ρευστότητας αποσυρθούν) υποδηλώνει ότι το ΑΕΠ είναι πιο πιθανό να επιστρέψει στην προ-Covid τάση νωρίτερα και όχι αργότερα.

2) Επιτυχία του NextGenEU

Οι διαθέσιμοι πόροι μέσω του NextGenEU είναι αρκετά μεγάλοι και έχουν τη δυνατότητα να ενισχύσουν ουσιαστικά την ανάπτυξη σε ορισμένες χώρες.

Γρήγορες και ομαλές εκταμιεύσεις στα κονδύλια της ΕΕ θα καταστήσουν πιο πιθανό να ανακτήσουν οι πιο χρεωμένες χώρες τις προ-Covid τάσεις ανάπτυξης.

Επιπλέον μια επιτυχημένη προσπάθεια της ΕΕ να εκδώσει χρέος για αναδιανομή πόρων θα μπορούσε να ανοίξει το δρόμο για περαιτέρω ολοκλήρωση της ΕΕ - ένα σαφές όφελος για τη διατηρησιμότητα του χρέους των υψηλά χρεωμένων χωρών.

3) Μεταρρυθμίσεις

Ίσως ακόμη πιο σημαντικό από τις μεταφορές κονδυλίων της ΕΕ, είναι ότι τα μεγαλύτερα πιθανά οφέλη μεσοπρόθεσμα από τις μεταρρυθμίσεις που ενσωματώνονται στα σχέδια Ανάκαμψης.

Οι μεταρρυθμίσεις είναι πολύ διαφορετικής φύσης σε σύγκριση με την ατζέντα μετά το 2008.

Είναι ως επί το πλείστον μικρο-, μάλλον μακροοικονομικές, μεταρρυθμίσεις, με στόχο την προώθηση της ανταγωνιστικότητας των επιχειρήσεων και βελτίωση του επιχειρηματικού λειτουργικού περιβάλλοντος, αντί της διόρθωσης των δημοσιονομικών και μακροοικονομικών ανισορροπιών, όπως το 2011-12.

Ως εκ τούτου, αυτές οι αλλαγές είναι πιθανό να είναι πιο θετικές προς τους ψηφοφόρους.

4) Υποστήριξη εγχώριας δημοσιονομικής πολιτικής

Μεγαλύτερη βραχυπρόθεσμη δημοσιονομική ώθηση για υποστήριξη της εγχώριας ζήτησης μετά την πανδημία αναμένεται να αυξήσει τις πιθανότητες το ΑΕΠ να επιστρέψει στην προ-Covid τάση.

Από αυτή την άποψη, η Ιταλία ξεχωρίζει θετικά σε σχέση με άλλες χώρες της Ευρωζώνης.

Οι οίκοι αξιολόγησης θα την στηρίξουν για να συνεχίσει, όπως έχουν κάνει τους τελευταίους μήνες.

5) Υποστήριξη της ΕΚΤ

Οι ευνοϊκοί όροι χρηματοδότησης είναι απαραίτητη, αν και όχι επαρκής, προϋπόθεση για να συνεχιστεί η ανάκαμψη της εγχώριας ζήτησης, ειδικά για υπερχρεωμένες χώρες.

Αξίζει εδώ να σημειωθεί ότι ένα πολύ χαμηλότερο μέσο κόστος χρέους («r», 2,1% για την Ισπανία, 2,4% για την Ιταλία) σε σύγκριση με την περίοδο μετά την κρίση του 20008 και η μεγάλη περίοδο ωρίμανσης του χρέους συνεπάγεται μικρότερη αύξηση της ονομαστικής αύξησης του ΑΕΠ («g») ώστε ο λόγος του ΑΕΠ να βρεθεί σε πτωτική τάση.

6) Πολιτική

Η δέσμευση για μεταρρυθμίσεις και η ικανότητα να τις εφαρμόσουν πολιτικά είναι προϋπόθεση για όλους τους παράγοντες που αναφέρθηκαν προηγουμένως.

Πιθανή πολιτική αστάθεια (όπως οι εκλογές στην Ιταλία το 2022 εξακολουθούν να είναι πιθανές) και / ή αδυναμία της κυβέρνησης (όπως η κυβέρνηση μειοψηφίας υπό την ηγεσία των Σοσιαλιστών στην Ισπανία) μπορεί ακόμη να καθυστερήσει σημαντικά την ατζέντα των μεταρρυθμίσεων.

Ωστόσο, ο μηχανισμός ροής χρημάτων πίσω από το NextGenEU μειώνει τον κίνδυνο αντιστροφής παλαιότερων μεταρρυθμίσεων.

www.bankingnews.gr

Σχόλια αναγνωστών