Το Ταμείο Χρηματοπιστωτικής Σταθερότητας είναι σε πλήρη ομηρεία, το Ellington θέλει να αποχωρήσει…

Ο διοικητής της Τράπεζας της Ελλάδος Γιάννης Στουρνάρας απεργάζεται ένα επικίνδυνο σχέδιο, ένα ακραίο πειραματισμό στις μικρές τράπεζες για να συγκαλύψει την αποτυχία της Κεντρικής Τράπεζας ως εποπτικής αρχής…

Από το 2011 που ξεκίνησε η επιθετικότερη δημιουργία NPEs έως το 2022 έχουν παρέλθει 11 έτη αλλά η Τράπεζα της Ελλάδος τώρα κάνοντας τα στραβά μάτια για πολλά χρόνια σε αυτά που συνέβαιναν ειδικά στην Attica bank έφθασε στο σημείο… του αδιεξόδου…

Στις μικρές τράπεζες και ειδικά στις δύο παλαιές μικρές τράπεζες διαιωνίζονται τα προβλήματα των μεγάλων συστημικών με τα NPEs.

Και ενώ στις μεγάλες τράπεζες το Ταμείο Χρηματοπιστωτικής Σταθερότητας τις ανακεφαλαιοποίησε 3 φορές και ενεργοποιήθηκε και ο Ηρακλής 1 και 2 για τις μικρές τράπεζες δεν υπήρξε καμία μέριμνα.

Οι 4 μεγάλες συστημικές τράπεζες έχουν έως τώρα λάβει συνολική βοήθεια 44,5 δισεκ. ευρώ από το Ταμείο Χρηματοπιστωτικής Σταθερότητας και 18,5 δισεκ. κρατικές εγγυήσεις για τα Προγράμματα Ηρακλής συνολικό άθροισμα σε κεφάλαια, ρευστότητα και εγγυήσεις = 63 δισεκ. ευρώ… όσο ήταν και το τρίτο μνημόνιο…

Στις μικρές τράπεζες δεν δόθηκε καμία βοήθεια μεν… αφέθηκαν στην τύχη τους αλλά η Τράπεζα της Ελλάδος ειδικά στην Attica bank έχοντας διορίσει τον εκλεκτό του Γιάννη Στουρνάρα τον Θεόδωρο Πανταλάκη στην διοίκηση της Attica bank επέτρεψε… να σημειωθεί ένα ακραίο οικονομικό σκάνδαλο, μια οικονομική απάτη συγκαλύπτοντας ένα πρόβλημα 600 εκατ ευρώ, μέσω παραποιημένων τιτλοποιήσεων NPEs.

Οι τιτλοποιήσεις της Attica bank δεν είχαν στόχο την εξυγίανση αλλά στο πως θα κρύψουν το πρόβλημα, πως θα παραπλανήσουν τους επενδυτές…

Η Attica bank αυτή την στιγμή βρίσκεται απέναντι σε τρία αδιέξοδα.

1)Έχει αρνητική καθαρή θέση -300 εκατ και χρειάζεται τουλάχιστον άλλα 600 εκατ για να καλύψει όλες τις ζημιές από τις τιτλοποιήσεις.

Σχεδιάζεται όμως αύξηση 400 εκατ που προφανώς και δεν επαρκεί.

2)Με τέτοιας μεγάλης κλίμακας ζημιές το Ellington που είναι μέτοχος με ποσοστό 9,87% μέσω της RINOA μιας εταιρίας που ιδρύθηκε στην Κύπρο… χωρίς αντικείμενο… εξετάζει ακόμη και να μην συμμετάσχει στην αύξηση κεφαλαίου…

3)Παρ΄ ότι τα δύο πρώτα αδιέξοδα είναι πολύ σοβαρά, υπάρχει και ένα τρίτο αδιέξοδο ακόμη πιο σοβαρό.

Ο βασικός επενδυτής που ανακεφαλαιοποιεί την Attica bank είναι το Ταμείο Χρηματοπιστωτικής Σταθερότητας που κατέχει το 62,93% και προσεχώς το 67% μετά την μετατροπή των DTC σε μετοχές.

Όμως τόσο ο ελληνικός νόμος που διέπει την λειτουργία του Ταμείου Χρηματοπιστωτικής Σταθερότητας όσο και ο SSM ο Μόνιμος Εποπτικός Μηχανισμός των Τραπεζών της ΕΚΤ ρητά αναφέρουν ότι το Ταμείο Χρηματοπιστωτικής Σταθερότητας ως μέρος του ESM δεν μπορεί να χρηματοδοτεί μη συστημικές τράπεζες εάν δεν αποδεικνύεται κατά τρόπο οικονομικό ξεκάθαρο ότι η επένδυση σε μια μη συστημική τράπεζα, όπως εν προκειμένω στην Attica bank… είναι βιώσιμη.

Η επένδυση του Ταμείου Χρηματοπιστωτικής Σταθερότητας στην Attica bank όχι μόνο δεν είναι βιώσιμη αλλά καταστροφική επένδυση και προφανώς η έμπειρη διοίκηση του Ηλία Ξηρουχάκη πρέπει να είναι πολύ προσεκτική…γιατί οι κυβερνήσεις αλλάζουν…και μπορεί να ζητηθούν ευθύνες εάν δεν αποδεικνύεται η οικονομική και επενδυτική βιωσιμότητα.

Το αδιέξοδο της Attica bank είναι προφανές, έχει αναλυθεί και παρουσιαστεί από το bankingnews τόσο ενδελεχώς όσο πουθενά..

Γιατί υπάρχει αδιέξοδο και στην Παγκρήτια

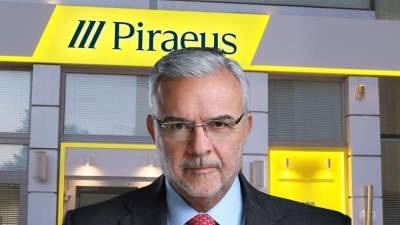

Όταν ο Μιχάλης Σάλλας ο πρώην Πρόεδρος της Πειραιώς υπέβαλλε αίτημα για να αναλάβει βασικός μέτοχος στην Παγκρήτια έχει το 19,95% κατάφερε και έλαβε την έγκριση της Τράπεζας της Ελλάδος.

Είχε προηγηθεί μια πολύ μακρά περίοδος έντονης παρασκηνιακής και όχι μόνο αντιπαράθεσης μεταξύ του διοικητή της ΤτΕ Γιάννη Στουρνάρα που διοχέτευσε φήμες, δήθεν πληροφορίες σε δημοσιογράφους και εισαγγελείς…

Καλούσε τα παλαιά στελέχη της Πειραιώς να καταδώσουν τον Σάλλα ως ενορχηστρωτή ενός μεγάλου σκανδάλου… πολλά ειπώθηκαν αλλά τίποτε δεν αποδείχθηκε… εάν η ΤτΕ την είχε δεμένη την υπόθεση η έκβαση θα ήταν διαφορετική αλλά όλα τα δικαστήρια αθώωσαν τον Σάλλα.

Το κίνητρο του Στουρνάρα όμως ήταν η εξόντωση του Σάλλα γιατί είχε δώσει υπόσχεση ότι θα εξαλείψει όλους τους παλαιούς τραπεζίτες στον SSM και σε άλλους μηχανισμούς της ΕΕ.

«Μην ανησυχείτε εγώ θα τους καθαρίσω όλους» είχε διαβεβαιώσει ο Στουρνάρας κορυφαίο στέλεχος του SSM πριν λίγα χρόνια…

Γνωρίζουμε τα προβλήματα της Attica bank και της Παγκρήτιας και οι δύο τράπεζες έχουν από 1 δισεκ. NPEs δηλαδή συνολικά 2 δισεκ. NPEs, δείκτη κάλυψης μη εξυπηρετουμένων ανοιγμάτων με προβλέψει coverage ratio πολύ – πολύ χαμηλό στο 34% που σημαίνει ξεκάθαρα ανεπάρκεια προβλέψεων και επίσης χρειάζονται απεγνωσμένα κεφάλαια.

Στην μεν Attica bank το πρόβλημα διαιωνίζεται εδώ και πολλά χρόνια, η Attica bank είναι κεφαλαιακά ανεπαρκείς εδώ και πολλά χρόνια, έχει αρνητικά ίδια κεφάλαια εδώ και χρόνια αλλά η ΤτΕ έκανε σκόπιμα… τα στραβά μάτια…

Θα ζητηθούν ευθύνες για τους ελέγχους της εποπτικής αρχής και πως λειτουργεί η ΤτΕ όχι μόνο ως εποπτικός μηχανισμός αλλά και ως μηχανισμός πρόληψης…

Στην δε Παγκρήτια επίσης υπάρχει κεφαλαιακό πρόβλημα σοβαρό αλλά προφανώς δεν το δημιούργησε ο Σάλλας, βρήκε ένα πρόβλημα και ζήτησε από την ΤτΕ να τοποθετηθεί στην Παγκρήτια για να το επιλύσει.

Φθάνοντας στο σημερινό αδιέξοδο…

Η Παγκρήτια τράπεζα, έχει προβεί ταυτόχρονα σε δύο κινήσεις

1)Υλοποιεί αύξηση κεφαλαίου 98,7 εκατ ή 93,79 εκατ καθαρή μετά από τα έξοδα της αύξησης για να ενισχύσει τους επικίνδυνα ασθενικούς δείκτες κεφαλαιακής επάρκειας.

Είναι ενδεικτικό ότι σήμερα η Παγκρήτια έχει CET 1 κεφάλαιο 5,73% με ελάχιστο όριο 5,67% και συνολικό δείκτη κεφαλαιακής επάρκειας 8,74% με ελάχιστο υποχρεωτικό 10,090%...

Είναι προφανές ότι η Παγκρήτια χρειάζεται κεφάλαια γιατί βρίσκεται στα όρια του default όμως είναι σε καλύτερη κατάσταση από την Attica bank που το πρόβλημα είναι ακόμη μεγαλύτερο…

2)Βρίσκεται σε διαδικασία απορρόφησης της Συνεταιριστικής Χανίων που επίσης είχε κεφαλαιακά ζητήματα και αναμένει την έγκριση της ΤτΕ για την απορρόφηση της HSBC Ελλάδος.

Ο Σάλλας προφανώς έκανε τους υπολογισμούς και με απλά μαθηματικά κατέληξε στο εξής συμπέρασμα.

85 εκατ κεφάλαια που έχει ήδη η Παγκρήτια

98,7 εκατ της νέας αύξησης κεφαλαίου

100 με 102 εκατ από το αρνητικό goodwill της HSBC

Άθροισμα 300 εκατ ευρώ.

Με 300 εκατ ευρώ κεφάλαια όλο αυτό το σχήμα Παγκρήτιας, HSBC και Χανίων θα μπορούσε να λειτουργήσει ή να περάσει… τον κάβο και σε επόμενη φάση να υλοποιείτο μια νέα αναπτυξιακή αύξηση κεφαλαίου.

Όμως ο Στουρνάρας της ΤτΕ μετά από επίμονες οχλήσεις από τον Μιχάλη Σάλλα… δεν απάντησε στο βασικό ερώτημα.

Η Παγκρήτια πηγαίνει σε αύξηση 98,7 εκατ επαρκεί με βάση τα μοντέλα της ΤτΕ;

Προφανώς και ο Σάλλας κατάλαβε την παγίδα, γιατί υπάρχει μεγάλη παγίδα, του Σάλλα ο Στουρνάρας την έχει...στημένη... που λέμε και στην αργκό.

Που αναφέρθηκε τουλάχιστον σε αυτό τον πλανήτη – σε άλλο Γαλαξία το αποκλείουμε, μόνο στο κόσμο Στουρνάρα συμβαίνουν αυτά… η Παγκρήτια να ξεκινάει αύξηση κεφαλαίου και η ΤτΕ να αναφέρει ότι το capital plan θα ανακοινωθεί 30 Σεπτεμβρίου δηλαδή 3 ημέρες μετά την ολοκλήρωση της αύξησης κεφαλαίου…

Που είναι η περίτεχνη παγίδα;

Πουθενά στον κόσμο δεν υλοποιείται αύξηση κεφαλαίου και ακολούθως ανακοινώνεται το business plan.

Το business plan πάντα προηγείται όταν λέμε πάντα εννοούμε ΠΑΝΤΑ… και ακολούθως μια τράπεζα προβαίνει σε όλες τις ενέργειες κεφαλαιακής ενίσχυσης όπως αύξηση κεφαλαίου, έκδοση ομολόγων, πώληση assets κ.α.

Ο Στουρνάρας της ΤτΕ ήθελε τον Σάλλα και άλλους επιχειρηματίες να βάλουν 98,7 εκατ στην αύξηση… και στις 30 Σεπτεμβρίου να τους ανακοινώσει τα εξής

1)Διοίκηση της Παγκρήτιας… δεν θα σας δώσουμε την HSBC

2)Διοίκηση της Παγκρήτιας τα 98,7 εκατ της αύξησης δεν επαρκούν.

Δηλαδή ο Σάλλας θα παγιδευόταν και μαζί θα παγίδευε και άλλους μετόχους και προφανώς κάποιοι θα έριχναν την ευθύνη στον Σάλλα γιατί δεν πρόγνωσε αυτή την παγίδα – καταστροφής…

Είναι αντιληπτό ότι η αύξηση κεφαλαίου των 98,7 εκατ δεν θα καλυφθεί γιατί οι μέτοχοι δεν θα συμμετάσχουν, ήδη ο Σάλλας π.χ. αναγνωρίζει ότι θα υποστεί dilution – αραίωση – μείωση και από 19,95% θα υποχωρήσει στο 9,97% εφόσον εμφανίζονταν νέοι επενδυτές που θα πάρουν το 50% της Παγκρήτιας…

Όλα αυτά έχουν τιναχθεί στον αέρα…

Γιατί γίνονται όλα αυτά;

Η Αttica bank βρίσκεται σε αδιέξοδο, η ΤτΕ βρίσκεται σε αδιέξοδο, η κυβέρνηση τρέμει στην ιδέα να μην οδηγηθεί σε default σε χρεοκοπία και εκκαθάριση κάποια τράπεζα επί ημερών της…

Το Ταμείο Χρηματοπιστωτικής Σταθερότητας είναι σε πλήρη ομηρεία, το Ellington θέλει να αποχωρήσει…

Εάν όμως βρισκόταν μια φόρμουλα ώστε η Attica bank, η Παγκρήτια, η HSBC Ελλάδος και η Συνεταιριστική Χανίων συγχωνευόταν θα μπορούσε να δικαιολογηθεί νέα επένδυση από το Ταμείο Χρηματοπιστωτικής Σταθερότητας…

Θα μπορούσε όμως αυτό να συμβεί;

Υπάρχουν πολλά ερωτήματα

Α)Σε συγχωνεύσεις θα πρέπει να εξεταστεί επαρκώς εάν το άθροισμα των συγχωνευόμενων τραπεζών θα χρειαστούν περισσότερα ή λιγότερα κεφάλαια σε σχέση με το να ανακεφαλαιοποιηθούν κατά μόνας.

Β)Με βάση τους δικούς μας υπολογισμούς όλες οι τράπεζες μαζί χωρίς την νέα αύξηση της Attica bank 400 εκατ και της Παγκρήτιας 98,7 εκατ θα χρειαστούν σχεδόν 1 δισεκ. νέα κεφάλαια.

Γ)Πως θα συγχωνευθούν χωρίς να διασπαστούν σε good και bad bank αφού και η Attica bank έχει πραγματικά αρνητική καθαρή θέση και η Παγκρήτια είναι στα πραγματικά κόκκινα;

Δ)Το κυριότερο συγχωνεύοντας ένα πρόβλημα με ένα άλλο πρόβλημα δεν δημιουργείς λύση αλλά ένα ακόμη μεγαλύτερο πρόβλημα και όπως έλεγαν οι παλαιοί τραπεζίτες το 1+1 δεν κάνει 2 αλλά στην περίπτωση της Attica bank, Παγκρήτιας, HSBC μπορεί να κάνει και 1,3 ή 1,4…

Ε)Το ακόμη χειρότερο για τον Στουρνάρα είναι ότι θα αναδειχθεί η πλήρως αποτυχημένη εποπτεία της ΤτΕ με μηχανορραφίες, ίντριγκες, συγκαλύψεις, πλεκτάνες και άλλα παρασκηνιακά… που προσεχώς θα αποκαλύψουμε…

Κρατάμε ένα «πολύ δυνατό χαρτί» για τα τεκταινόμενα – οικονομικά όργια της Attica bank στο παρελθόν που θα αποκαλύψει τις τεράστιες ευθύνες της ΤτΕ.

Συμπέρασμα

Κατά την άποψη μας η Τράπεζα της Ελλάδος και ο Γιάννης Στουρνάρας προκάλεσαν τα αδιέξοδα τόσο στην Attica bank όσο και στην Παγκρήτια.

Ας τα λύσουν… είναι μια καλή ευκαιρία να δούμε πως θα λυθεί το πρόβλημα…

Το ένα σενάριο το αναφέραμε… υπάρχει και άλλο προφανώς αλλά εντάξει είμαστε μέσο ενημέρωσης πρέπει να κρατήσουμε και κάτι άλλο και για την επόμενη ημέρα…προσέξτε ακόμη… δεν έχουμε γράψει τίποτε…

Αυτά που έρχονται θα προκαλέσουν σοκ και δέος…να το θυμούνται οι καλοί γνώστες της υπόθεσης...

www.bankingnews.gr

Σχόλια αναγνωστών