Οργιάζουν οι φήμες για το ράλι στη Wall Street

Η αποκάλυψη ότι η Softbank αποκομίζει δισεκατομμύρια δολάρια επενδύοντας σε μετοχές του κλάδου της τεχνολογίας έχει προκαλέσει όργιο φημών ότι ο ιαπωνικός όμιλος θα μπορούσε να είναι η κινητήριος δύναμη πίσω από το ράλι στη Wall Street και ειδικότερα στον σύνθετο τεχνολογικό δείκτη Nasdaq.

Ωστόσο, τα στοιχεία δείχνουν ότι οι επενδυτικές στρατηγικές που ακολουθούνται από ιδρύματα όπως η SoftBank έχουν ελάχιστη επίδραση στη μεταβλητότητα των χρηματιστηριακών αγορών, σύμφωνα με τον Benn Eifert, επικεφαλής του hedge fund QVR Advisors.

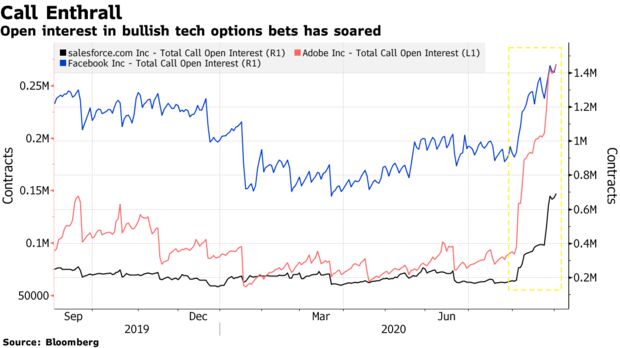

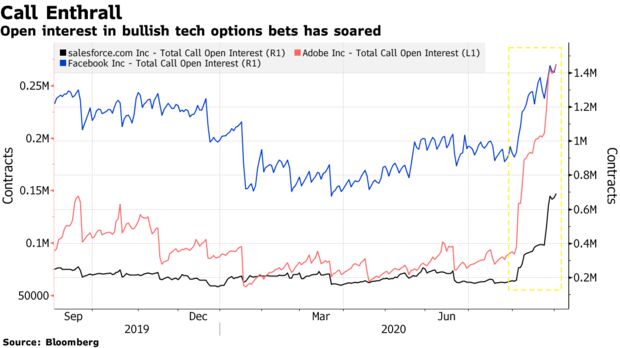

Αναφερόμενος σε σχόλια γραφείων διαπραγμάτευσης παραγώγων, είπε ότι η πραγματική δύναμη ασκείται από traders που αγοράζουν call options σε μετοχές τεχνολογίας.

Η ανάλυση του Eifert έχει να κάνει με τη συζήτηση που μαίνεται στο χρηματιστήριο σχετικά με το ποιος είναι πίσω από την αύξηση στις συναλλαγές με options.

Κατά τη διάρκεια του Σαββατοκύριακου, οι Financial Times ανέφεραν ότι η SoftBank ξόδεψε 4 δισεκατομμύρια δολάρια τους τελευταίους μήνες αγοράζοντας παράγωγα τεχνολογικών μετοχών.

Αρκετοί αναλυτές επεσήμαναν ότι η συμμετοχή των θεσμικών παραγόντων παραμένει σχετικά μικρή σε σύγκριση με την υπόλοιπη αγορά.

Οι μικροεπενδυτές κέρδισαν 40 δισεκατομμύρια δολάρια σε call premiums μέσα σε έναν μήνα.

Οι μεμονωμένοι επενδυτές συσσωρεύονται σε call options που συνήθως λήγουν εντός δύο εβδομάδων.

Ο βραχυπρόθεσμος χαρακτήρας των συμβάσεων απαιτεί αντιστάθμιση από αυτούς που μπορούν να επηρεάσουν την αγορά, οι οποίοι με τη σειρά τους αύξησαν τις τιμές των μετοχών.

Αντίθετα, οι συναλλαγές που ευνοούνται από μεγάλα ιδρύματα δεν απαιτούν απαραίτητα από τους μεγάλους παίκτες να αγοράζουν και να πωλούν μετοχές ως αντιστάθμισμα, δήλωσε ο Eifert.

Τα μεγάλα οικονομικά ιδρύματα τείνουν να χρησιμοποιούν στρατηγικές όπως η διαφοροποίηση και η πώληση των υποκείμενων μετοχών - μια τεχνική για να επωφεληθούν από ένα ράλι, αλλά και να περιορίσουν τον κίνδυνο.

Αυτές οι συναλλαγές δεν επιφέρουν σημαντική αγοραστική πίεση.

Οι συναλλαγές με spread call συνέβαλαν στο περίεργο φαινόμενο ο S&P 500 να αυξάνεται ταυτόχρονα με τον VIX.

Σε κάθε περίπτωση, είναι αδύνατο να ειπωθεί ακριβώς ποιος βρίσκεται πίσω από μια συναλλαγή, κοιτάζοντας μόνο τη ροή εντολών.

Μέρη αυτών των μεγάλων θεσμικών συναλλαγών ήταν πιθανό να γίνουν εξωχρηματιστηριακά, γεγονός που καθιστά δυσκολότερες τις όποιες εκτιμήσεις, σύμφωνα με τον Kambiz Kazemi, διευθυντή της La Financiere Constance Inc.

Η δραστηριότητα σε options έχει πιθανώς αυξήσει την αστάθεια της αγοράς, αναφέρει η RBC Capital Markets.

«Το τεράστιο εύρος των call αγοραστών προκαλεί μια κατάσταση συμπίεσης “γάμμα” για τους εμπόρους, επιδεινώνοντας τις κινήσεις στoν κλάδο της τεχνολογίας».

Ο όγκος των call options άρχισε να αυξάνεται τον Μάρτιο, τον Απρίλιο και τον Μάιο, οπότε οι μικροεπενδυτές, βοηθούσης της καραντίνας, άνοιξαν λογαριασμούς στην ηλεκτρονική πλατφόρμα Robinhood, δίνοντας πρωτόγνωρη ώθηση στο χρηματιστήριο.

Τον Αύγουστο, μεγάλες επενδυτικές εταιρείες άρχισαν να καταπίνουν σαν φάλαινες μετοχές του τεχνολογικού κλάδου.

Μέχρι τότε, ο Nasdaq 100 είχε ανακάμψει περίπου 60% από τα χαμηλά του Μαρτίου.

www.bankingnews.gr

Ωστόσο, τα στοιχεία δείχνουν ότι οι επενδυτικές στρατηγικές που ακολουθούνται από ιδρύματα όπως η SoftBank έχουν ελάχιστη επίδραση στη μεταβλητότητα των χρηματιστηριακών αγορών, σύμφωνα με τον Benn Eifert, επικεφαλής του hedge fund QVR Advisors.

Αναφερόμενος σε σχόλια γραφείων διαπραγμάτευσης παραγώγων, είπε ότι η πραγματική δύναμη ασκείται από traders που αγοράζουν call options σε μετοχές τεχνολογίας.

Η ανάλυση του Eifert έχει να κάνει με τη συζήτηση που μαίνεται στο χρηματιστήριο σχετικά με το ποιος είναι πίσω από την αύξηση στις συναλλαγές με options.

Κατά τη διάρκεια του Σαββατοκύριακου, οι Financial Times ανέφεραν ότι η SoftBank ξόδεψε 4 δισεκατομμύρια δολάρια τους τελευταίους μήνες αγοράζοντας παράγωγα τεχνολογικών μετοχών.

Αρκετοί αναλυτές επεσήμαναν ότι η συμμετοχή των θεσμικών παραγόντων παραμένει σχετικά μικρή σε σύγκριση με την υπόλοιπη αγορά.

Οι μικροεπενδυτές κέρδισαν 40 δισεκατομμύρια δολάρια σε call premiums μέσα σε έναν μήνα.

Οι μεμονωμένοι επενδυτές συσσωρεύονται σε call options που συνήθως λήγουν εντός δύο εβδομάδων.

Ο βραχυπρόθεσμος χαρακτήρας των συμβάσεων απαιτεί αντιστάθμιση από αυτούς που μπορούν να επηρεάσουν την αγορά, οι οποίοι με τη σειρά τους αύξησαν τις τιμές των μετοχών.

Αντίθετα, οι συναλλαγές που ευνοούνται από μεγάλα ιδρύματα δεν απαιτούν απαραίτητα από τους μεγάλους παίκτες να αγοράζουν και να πωλούν μετοχές ως αντιστάθμισμα, δήλωσε ο Eifert.

Τα μεγάλα οικονομικά ιδρύματα τείνουν να χρησιμοποιούν στρατηγικές όπως η διαφοροποίηση και η πώληση των υποκείμενων μετοχών - μια τεχνική για να επωφεληθούν από ένα ράλι, αλλά και να περιορίσουν τον κίνδυνο.

Αυτές οι συναλλαγές δεν επιφέρουν σημαντική αγοραστική πίεση.

Οι συναλλαγές με spread call συνέβαλαν στο περίεργο φαινόμενο ο S&P 500 να αυξάνεται ταυτόχρονα με τον VIX.

Σε κάθε περίπτωση, είναι αδύνατο να ειπωθεί ακριβώς ποιος βρίσκεται πίσω από μια συναλλαγή, κοιτάζοντας μόνο τη ροή εντολών.

Μέρη αυτών των μεγάλων θεσμικών συναλλαγών ήταν πιθανό να γίνουν εξωχρηματιστηριακά, γεγονός που καθιστά δυσκολότερες τις όποιες εκτιμήσεις, σύμφωνα με τον Kambiz Kazemi, διευθυντή της La Financiere Constance Inc.

Η δραστηριότητα σε options έχει πιθανώς αυξήσει την αστάθεια της αγοράς, αναφέρει η RBC Capital Markets.

«Το τεράστιο εύρος των call αγοραστών προκαλεί μια κατάσταση συμπίεσης “γάμμα” για τους εμπόρους, επιδεινώνοντας τις κινήσεις στoν κλάδο της τεχνολογίας».

Ο όγκος των call options άρχισε να αυξάνεται τον Μάρτιο, τον Απρίλιο και τον Μάιο, οπότε οι μικροεπενδυτές, βοηθούσης της καραντίνας, άνοιξαν λογαριασμούς στην ηλεκτρονική πλατφόρμα Robinhood, δίνοντας πρωτόγνωρη ώθηση στο χρηματιστήριο.

Τον Αύγουστο, μεγάλες επενδυτικές εταιρείες άρχισαν να καταπίνουν σαν φάλαινες μετοχές του τεχνολογικού κλάδου.

Μέχρι τότε, ο Nasdaq 100 είχε ανακάμψει περίπου 60% από τα χαμηλά του Μαρτίου.

www.bankingnews.gr

Σχόλια αναγνωστών