Προσεχώς περισσότερο πόνο και μεγαλύτερη μιζέρια στις αγορές εκτιμά σειρά από αναλυτές, προβλέποντας πως ο δείκτης βαρόμετρο της Wall Street θα διολισθήσει άμεσα -15%, στις 3.250 μονάδες.

Ειδικότερα, όπως αναφέρει ο αμερικανικός οίκος Bank of America, οι επενδυτές θα πρέπει να προετοιμαστούν για περισσότερη «μιζέρια», μετά την επίσημη είσοδο του S&P 500 στην bear market τη Δευτέρα 14 Ιουνίου.

Ο καλπάζων πληθωρισμός και οι επικείμενες επιτοκιακές αυξήσεις εκ μέρους της Ομοσπονδιακής Τράπεζας των ΗΠΑ είναι πιθανό να προκαλέσουν διαρκή αστάθεια στις τιμές των μετοχών.

Στο μεταξύ, η αγορά προεξοφλεί πως η Fed θα αυξήσει τα επιτόκια κατά 75 μονάδες βάσης – ποσοστό μεγαλύτερο από την προηγούμενη αύξηση των επιτοκίων κατά 50 μονάδες βάσης.

Η αξιοσημείωτη μετατόπιση πολιτικής έρχεται στον απόηχο της δημοσίευσης των στοιχείων για τον πληθωρισμό του ΔΤΚ της περασμένης Παρασκευής 15 Ιουνίου 2022, χωρίς να δείχνει σημάδια χαλάρωσης.

«Το κλίμα της Wall Street είναι… τρομερά άσχημο, αλλά όχι τόσο σε σχέση με τα θεμελιώδη οικονομικά μεγέθη και την επικείμενη επιθετική πολιτική σύσφιξης της Fed» δήλωσε η BofA.

Όπως επεσήμανε ο επικεφαλής αναλυτής της αμερικανικής επενδυτικής τράπεζας Michael Hartnett, ο πληθωρισμός στις ΗΠΑ αυξήθηκε στο +8,6% τον Μάιο, σκαρφαλώνοντας στα υψηλότερα επίπεδα των τελευταίων 40 ετών.

Καθοριστικοί παράγοντες για τη διόγκωσή του είναι τα τρόφιμα, η ενέργεια και τα ενοίκια.

Οι αγορές αναμένουν τώρα, εύλογα, μια πιο επιθετική απάντηση από τη Federal Reserve, η οποία μπορεί να οδηγήσει σε μεγαλύτερη οικονομική ύφεση.

Εν ολίγοις, είπε ο Hartnett, το «σοκ του πληθωρισμού» δεν έχει τελειώσει, το «σοκ των επιτοκίων» μόλις αρχίζει και το «σοκ της ανάπτυξης» είναι καθ' οδόν.

Είπε επίσης ότι «δεν υπάρχει βαλβίδα απελευθέρωσης» και ότι δεν «βλέπει» bear market ράλι στον ορίζοντα.

Εν προκειμένω αξίζει να σημειωθεί πως, μετά τα στοιχεία του Δείκτη Τιμών Καταναλωτή (CPI) για τον Μάιο, το ράλι για τις μετοχές έληξε.

Οι κυριότεροι δείκτες της Wall Street πήραν την κατιούσα, καθώς οι επενδυτές αναμένουν αναβάθμιση της νομισματικής σύσφιξης εκ μέρους της κεντρικής τράπεζας.

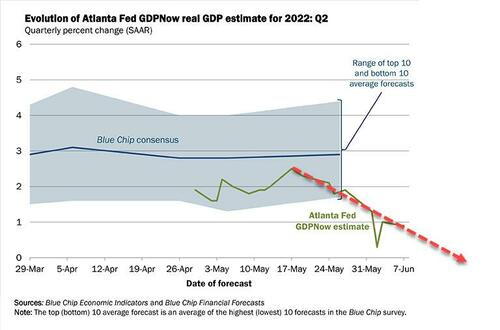

Η BofA, μάλιστα, επικαλείται την πρόβλεψη της Fed της Aτλάντα για την ανάπτυξη το β’ τρίμηνο.

Πιο συγκεκριμένα, σύμφωνα με τους ομοσπονδιακούς τραπεζίτες, το ΑΕΠ θα επεκταθεί το β’ τρίμηνο του 2022 μόλις +0,9%, έναντι προηγούμενης πρόβλεψης +1,3%.

Σημειώνεται πως ήδη έχει αρχίσει η ποσοτική συρρίκνωση, με τον ισολογισμό της κεντρικής τράπεζας να μειώνεται κατά 15 τρισεκατομμύρια δολάρια σε εβδομαδιαία βάση.

Όπως σημειώνει η AtlantaFed, «Μετά από πρόσφατες ανακοινώσεις από το Γραφείο Οικονομικής Ανάλυσης των ΗΠΑ, το Γραφείο Απογραφής των ΗΠΑ, το Γραφείο Στατιστικών Εργασίας των ΗΠΑ και το Ινστιτούτο Διαχείρισης Προμηθειών, η Fed της Ατλάντα ανακοινώνει τώρα την αύξηση των πραγματικών δαπανών προσωπικής κατανάλωσης για το δεύτερο τρίμηνο.

Ο ρυθμός αύξησης των πραγματικών ακαθάριστων εγχώριων επενδύσεων μειώθηκε από 4,4% και -8,3% αντίστοιχα, σε 3,7% και -8,5% αντίστοιχα.

Επίσης, η συμβολή της αλλαγής των πραγματικών καθαρών εξαγωγών στην αύξηση του πραγματικού ΑΕΠ του δεύτερου τριμήνου αυξήθηκε από -0,25 ποσοστιαίες μονάδες σε -0,13 ποσοστιαίες μονάδες.

Εν ολίγοις: ο καταναλωτής των ΗΠΑ χάνει ισχύ, όπως έχουμε προειδοποιήσει επανειλημμένα».

Επισημαίνεται πως ως ύφεση ορίζονται δύο διαδοχικά τρίμηνα συρρίκνωσης…

Όμως, σύμφωνα με τον Hartnett, η οικονομία των ΗΠΑ απέχει ελάχιστα από το να αρχίσει να συρρικνώνεται.

Τα δεδομένα σε ό,τι αφορά την κατανάλωση σκοτεινιάζουν ολοένα και περισσότερο, όπως αποδεικνύεται από τη στέγαση, τις μετοχές εταιρειών του λιανεμπορίου και την καταναλωτική πίστη.

Οι ισολογισμοί των νοικοκυριών και των καταναλωτών δείχνουν επίσης «ρηχή ύφεση».

«Αυτό που μπορεί να μετατραπεί από ρηχό σε βαθύ είναι το μεγάλο άγνωστο του σκιώδους τραπεζικού συστήματος», είπε, αναφερόμενος σε μη τραπεζικούς δανειστές όπως τα hedge funds που δεν υπόκεινται σε τραπεζική ρυθμιστική εποπτεία.

Η έκθεση για τον πληθωρισμό της 10ης Ιουνίου δείχνει ότι οι τιμές των τροφίμων αυξήθηκαν κατά 10,1% και οι τιμές της ενέργειας αυξήθηκαν κατά 34,6% σε ετήσια βάση.

Τα επίμονα άλματα σε ένα ευρύ φάσμα εμπορευμάτων, συμπεριλαμβανομένου του αργού πετρελαίου, του φυσικού αερίου, της βενζίνης και του ντίζελ, αναμένεται να ανεβάσουν σε νέα επίπεδα τον ΔΤΚ τους επόμενους μήνες.

Από την αρχή του έτους, σημείωσε ο Hartnett, οι τιμές του φυσικού αερίου έχουν αυξηθεί κατά 141%, η βενζίνη κατά 91%, το πετρέλαιο κατά 61%, το σιδηρομετάλλευμα κατά 45%, το σιτάρι κατά 39% και η σόγια κατά 33%.

Η γεωπολιτική, το τέλος της παγκοσμιοποίησης και οι «εξαιρετικά λανθασμένες» ενεργειακές πολιτικές των επτά μεγαλύτερων οικονομιών του κόσμου, συμπεριλαμβανομένων των Ηνωμένων Πολιτειών, έχουν οδηγήσει σε ένα «σοκ στα εμπορεύματα» που δεν μοιάζει με κανένα άλλο από τη δεκαετία του 1970, κατέληξε ο αναλυτής της BofA.

Η Bank of America δεν είναι η μόνη στην άποψή της ότι οι μετοχές θα πέφτουν μόνο μέχρι να εκτυπωθεί μια αποφασιστική κορυφή του πληθωρισμού.

Τα 12 sell-offs…

Στο μεταξύ, ο Chris Murphy του Susquehanna International Group ανέλυσε και τα 12 sell-offs στην αγορά bear που έχουν σημειωθεί από το 1945 και έπειτα σε ενημερωτικό σημείωμά του προς τους πελάτες την Τρίτη.

«Κοιτάζοντας τις άλλες 12 bear markets βλέπουμε ότι κατά μέσο όρο μετά την είσοδο του SPX σε bear market, ο δείκτης συνεχίζει να πέφτει κατά 15% μετά από 103 ημέρες διαπραγμάτευσης πριν φτάσει στο κάτω μέρος», είπε.

Μια πτώση αυτού του μεγέθους θα οδηγούσε τον S&P 500 στις περίπου 3.250 μονάδες.

Το σενάριο της πτώσης του χρηματιστηρίου τον Νοέμβριο είναι λογικό, δεδομένου ότι οι αγορές σπάνια υποχωρούν τους καλοκαιρινούς μήνες, δεδομένου ότι οι επενδυτές πιθανότατα θα ανακουφιστούν μετά τις ενδιάμεσες εκλογές στις αρχές Νοεμβρίου.

Επιπλέον, εάν οι Ρεπουμπλικάνοι καταφέρουν να κερδίσουν τον έλεγχο της Βουλής ή της Γερουσίας, οι επενδυτές θα μπορούσαν να γίνουν πιο αισιόδοξοι, δεδομένου ότι κατά μέσο όρο η χρηματιστηριακή αγορά είχε καλύτερη απόδοση κάθε φορά που η εξουσία στην Ουάσιγκτον μοιράζεται μεταξύ Ρεπουμπλικανών και Δημοκρατικών, σύμφωνα με στοιχεία της LPL.

«Θυμηθείτε, το αδιέξοδο είναι καλό, καθώς ωθεί την πολιτική προς συμβιβασμούς και αποφεύγει τα άκρα», δήλωσε ο Ryan Detrick του LPL.

www.bankingnews.gr

Σχόλια αναγνωστών