Η HSBC αξιολογεί την κερδοφορία των ελληνικών τραπεζών και εκτινάσσει την τιμή στόχο της Εθνικής στα 6,75 ευρώ και λελογισμένα στις υπόλοιπες

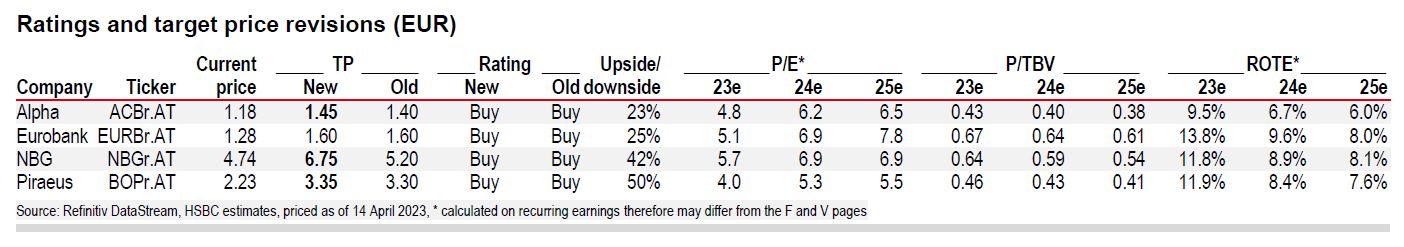

Ελκυστικές θεωρεί τις ελληνικές τραπεζικές μετοχές η HSBC, καθώς διαπραγματεύονται στο 0,55x σε όρους P/TBV με βάση τις εκτιμήσεις του 2023, χαμηλότερα από τις άλλες τράπεζες της Ευρώπης.

Η σύσταση παραμένει σε "αγορά" (buy) για τις τέσσερις τράπεζες- με την Εθνική να είναι πλέον η πιο προτιμώμενη τράπεζά, μαζί με την Πειραιώς.

Εξακολουθεί να βλέπει την καλύτερη σχέση κινδύνου/απόδοσης στην Πειραιώς, ενώ η Alpha Bank ξεχωρίζει σε αξία με 0,43x σε όρους P/TBV, αν και για χαμηλότερο ROTE 10%.

Η Εθνική ξεχωρίζει με τις ισχυρότερες προοπτικές επιτοκιακών εσόδων (NII) λόγω του μείγματος χρηματοδότησης με χαμηλότερο κόστος, ενώ η Eurobank βρίσκεται στο αντίθετο άκρο.

Η HSBC αναμένει ότι η διαφορά αποτίμησης μεταξύ των δύο θα αλλάξει υπέρ της πρώτης.

Η κεφαλαιοποίηση της Eurobank είναι στα 4,7 δισ. και της Εθνικής στα 4,3 δισ.

Η HSBC ανεβάζει την τιμή στόχο της Εθνικής στα 6,75% (+42% από τα τρέχοντα), της Alpha Bank στα 1,45 ευρώ, της Πειραιώς στα 3,35 ευρώ, ενώ για την Eurobank την διατηρεί στα 1,60 ευρώ.

Τελευταίοι γύροι καταλυτών κερδών

Η HSBC αναμένει ότι τα επιτοκιακά έσοδα θα κορυφωθούν το 1ο εξάμηνο του 2023, γεγονός που θα μπορούσε να στηρίξει τις αποτιμήσεις των ελληνικών τραπεζών.

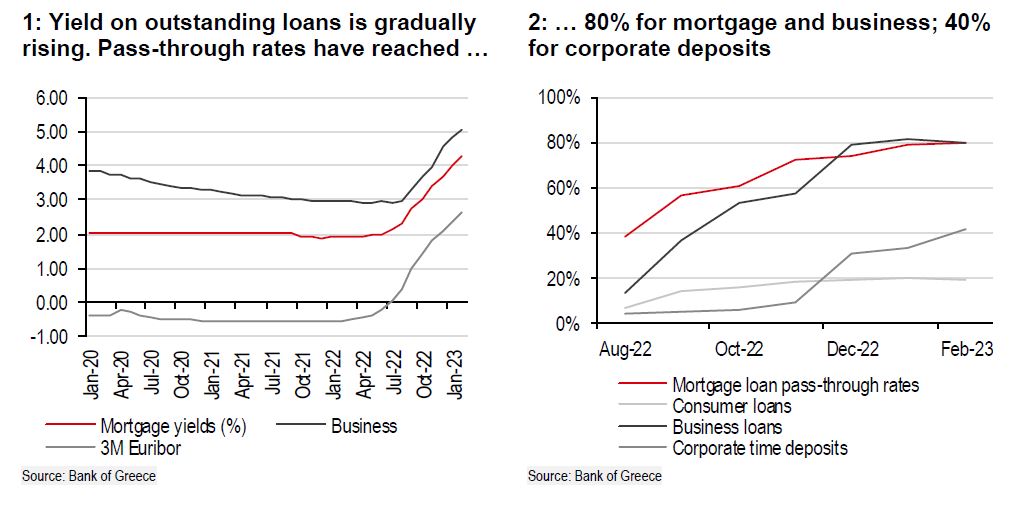

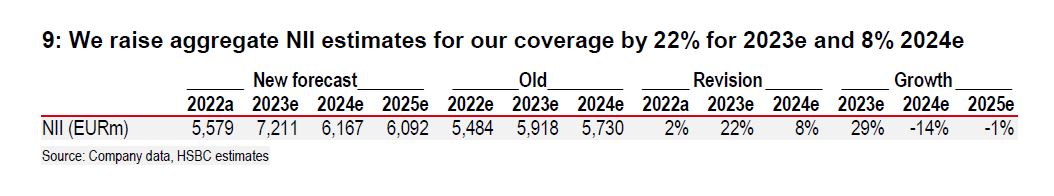

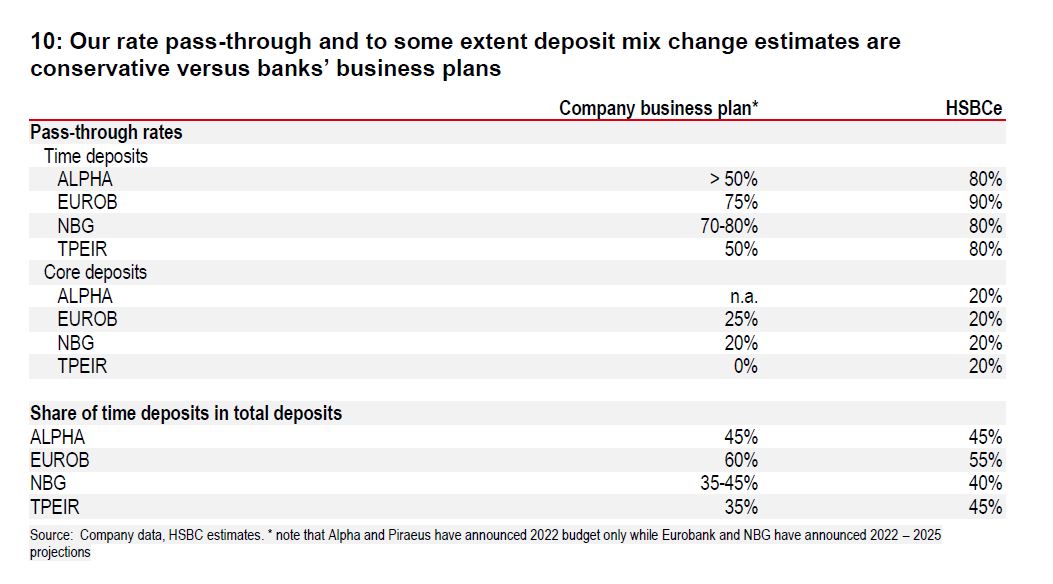

Η ταχεία ανατιμολόγηση των ελληνικών τραπεζικών δανείων, η υποτονική μετακύλιση των καταθέσεων και η πρόβλεψη για το επιτόκιο της ΕΚΤ των 350 μ.β. συνεπάγονται υψηλότερη κορύφωση του NII το 1ο εξάμηνο του 2023.

Επίσης, αυξάνει τις εκτιμήσεις για τα κέρδη το 2023, κατά μέσο όρο, το οποίο μας τοποθετεί 11% πάνω από τη συναίνεση.

Η δυναμική των κερδών αποτέλεσε ισχυρό καταλύτη για τις μετοχές κατά τη διάρκεια των τελευταίων τριών τριμήνων.

Εκτός αυτού, η υποχώρηση των τραπεζικών μετοχών κατά 15% από τον Φεβρουάριο του '23 έχει προσθέσει στην ελκυστικότητα των αποτιμήσεων.

Ως εκ τούτου, η HSBC παραμένει εποικοδομητική και για τις τέσσερις τράπεζες.

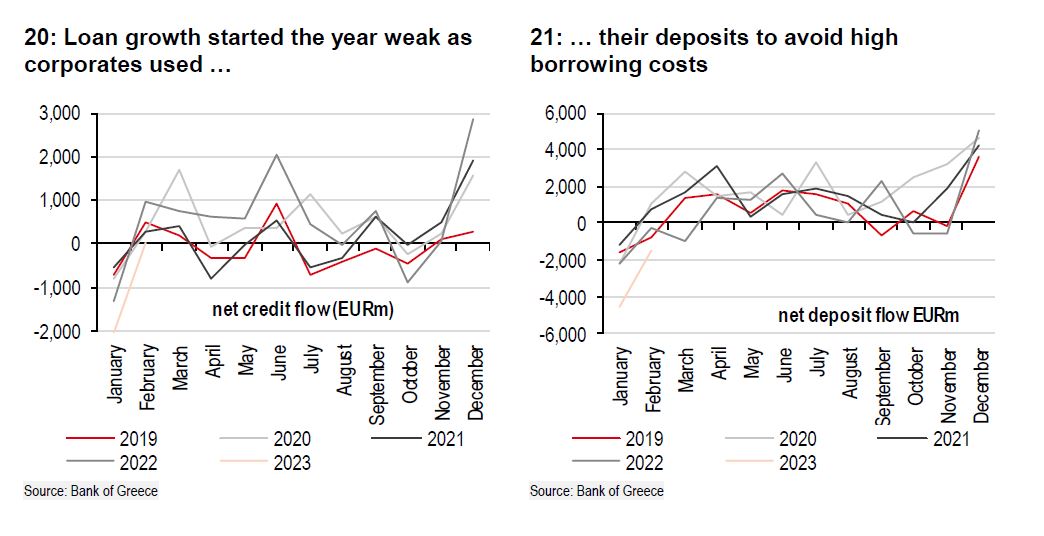

Ορισμένες παρενέργειες των υψηλότερων επιτοκίων

Η αγορά πιστώσεων και καταθέσεων ξεκίνησε το 2023 με τον χαμηλότερο ρυθμό των τελευταίων 5 ετών, καθώς τα υψηλά επιτόκια επιβραδύνουν τη ζήτηση πιστώσεων από τις επιχειρήσεις (ιδίως κεφάλαια κίνησης) και ενθαρρύνουν την πρόωρη αποπληρωμή.

Σημειώνεται ότι οι ελληνικές επιχειρήσεις έχουν απολαύσει σημαντική αύξηση των περιθωρίων κέρδους τους τα τελευταία δύο χρόνια.

Ειδικά οι εταιρείες φιλοξενίας, ναυτιλίας και ενέργειας θα πρέπει να είναι σε θέση να απομοχλεύσουν τον δανεισμό τους, λαμβάνοντας υπόψη την ευνοϊκή δυναμική της αγοράς που απολάμβαναν.

Αυτοί οι τρεις τομείς αντιπροσωπεύουν περίπου το 17% των πιστωτικών βιβλίων των τραπεζών.

Η καθυστέρηση της αναμενόμενης ημερομηνίας των εκλογών και η μικτή εικόνα που προκύπτει από τις δημοσκοπήσεις μετά την τραγική σιδηροδρομική καταστροφή έχουν αυξήσει την αβεβαιότητα, η οποία ενδέχεται να επηρεάσει τη ζήτηση για επενδυτικά δάνεια.

Η εκταμίευση των δανείων του Ταμείου Ανάκαμψης είναι πιθανό να επιταχυνθεί το 2023, αλλά φαίνεται ότι οι ελληνικές τράπεζες χάνουν περισσότερα projects από υπερεθνικές (EBRD, IFC κ.λπ.) απ' ό,τι είχαν αρχικά προβλέψει.

Η ανατίμηση του ευρω/δολαρίου ενδέχεται να υπονομεύσει τους αναφερόμενους αριθμούς αύξησης των δανείων, δεδομένου ότι το c.8% των δανειακών βιβλίων αποτελείται από δάνεια σε δολάρια ΗΠΑ.

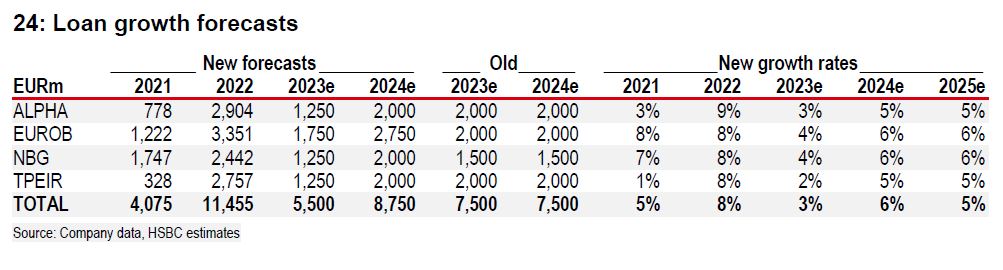

Συνολικά, η HSBC μειώνει τις παραδοχές της για την αύξηση των δανείων, όπως φαίνεται παρακάτω.

Αναμένει ότι η αύξηση των δανείων θα επιβραδυνθεί από 8% το 2022 σε 3% το 2023 με κινδύνους προς τα κάτω.

www.bankingnews.gr

Η σύσταση παραμένει σε "αγορά" (buy) για τις τέσσερις τράπεζες- με την Εθνική να είναι πλέον η πιο προτιμώμενη τράπεζά, μαζί με την Πειραιώς.

Εξακολουθεί να βλέπει την καλύτερη σχέση κινδύνου/απόδοσης στην Πειραιώς, ενώ η Alpha Bank ξεχωρίζει σε αξία με 0,43x σε όρους P/TBV, αν και για χαμηλότερο ROTE 10%.

Η Εθνική ξεχωρίζει με τις ισχυρότερες προοπτικές επιτοκιακών εσόδων (NII) λόγω του μείγματος χρηματοδότησης με χαμηλότερο κόστος, ενώ η Eurobank βρίσκεται στο αντίθετο άκρο.

Η HSBC αναμένει ότι η διαφορά αποτίμησης μεταξύ των δύο θα αλλάξει υπέρ της πρώτης.

Η κεφαλαιοποίηση της Eurobank είναι στα 4,7 δισ. και της Εθνικής στα 4,3 δισ.

Η HSBC ανεβάζει την τιμή στόχο της Εθνικής στα 6,75% (+42% από τα τρέχοντα), της Alpha Bank στα 1,45 ευρώ, της Πειραιώς στα 3,35 ευρώ, ενώ για την Eurobank την διατηρεί στα 1,60 ευρώ.

Τελευταίοι γύροι καταλυτών κερδών

Η HSBC αναμένει ότι τα επιτοκιακά έσοδα θα κορυφωθούν το 1ο εξάμηνο του 2023, γεγονός που θα μπορούσε να στηρίξει τις αποτιμήσεις των ελληνικών τραπεζών.

Η ταχεία ανατιμολόγηση των ελληνικών τραπεζικών δανείων, η υποτονική μετακύλιση των καταθέσεων και η πρόβλεψη για το επιτόκιο της ΕΚΤ των 350 μ.β. συνεπάγονται υψηλότερη κορύφωση του NII το 1ο εξάμηνο του 2023.

Επίσης, αυξάνει τις εκτιμήσεις για τα κέρδη το 2023, κατά μέσο όρο, το οποίο μας τοποθετεί 11% πάνω από τη συναίνεση.

Η δυναμική των κερδών αποτέλεσε ισχυρό καταλύτη για τις μετοχές κατά τη διάρκεια των τελευταίων τριών τριμήνων.

Εκτός αυτού, η υποχώρηση των τραπεζικών μετοχών κατά 15% από τον Φεβρουάριο του '23 έχει προσθέσει στην ελκυστικότητα των αποτιμήσεων.

Ως εκ τούτου, η HSBC παραμένει εποικοδομητική και για τις τέσσερις τράπεζες.

Ορισμένες παρενέργειες των υψηλότερων επιτοκίων

Η αγορά πιστώσεων και καταθέσεων ξεκίνησε το 2023 με τον χαμηλότερο ρυθμό των τελευταίων 5 ετών, καθώς τα υψηλά επιτόκια επιβραδύνουν τη ζήτηση πιστώσεων από τις επιχειρήσεις (ιδίως κεφάλαια κίνησης) και ενθαρρύνουν την πρόωρη αποπληρωμή.

Σημειώνεται ότι οι ελληνικές επιχειρήσεις έχουν απολαύσει σημαντική αύξηση των περιθωρίων κέρδους τους τα τελευταία δύο χρόνια.

Ειδικά οι εταιρείες φιλοξενίας, ναυτιλίας και ενέργειας θα πρέπει να είναι σε θέση να απομοχλεύσουν τον δανεισμό τους, λαμβάνοντας υπόψη την ευνοϊκή δυναμική της αγοράς που απολάμβαναν.

Αυτοί οι τρεις τομείς αντιπροσωπεύουν περίπου το 17% των πιστωτικών βιβλίων των τραπεζών.

Η καθυστέρηση της αναμενόμενης ημερομηνίας των εκλογών και η μικτή εικόνα που προκύπτει από τις δημοσκοπήσεις μετά την τραγική σιδηροδρομική καταστροφή έχουν αυξήσει την αβεβαιότητα, η οποία ενδέχεται να επηρεάσει τη ζήτηση για επενδυτικά δάνεια.

Η εκταμίευση των δανείων του Ταμείου Ανάκαμψης είναι πιθανό να επιταχυνθεί το 2023, αλλά φαίνεται ότι οι ελληνικές τράπεζες χάνουν περισσότερα projects από υπερεθνικές (EBRD, IFC κ.λπ.) απ' ό,τι είχαν αρχικά προβλέψει.

Η ανατίμηση του ευρω/δολαρίου ενδέχεται να υπονομεύσει τους αναφερόμενους αριθμούς αύξησης των δανείων, δεδομένου ότι το c.8% των δανειακών βιβλίων αποτελείται από δάνεια σε δολάρια ΗΠΑ.

Συνολικά, η HSBC μειώνει τις παραδοχές της για την αύξηση των δανείων, όπως φαίνεται παρακάτω.

Αναμένει ότι η αύξηση των δανείων θα επιβραδυνθεί από 8% το 2022 σε 3% το 2023 με κινδύνους προς τα κάτω.

www.bankingnews.gr

Σχόλια αναγνωστών