Προκαλεί σοβαρά ερωτήματα η άνοδος των αποδόσεων στα αμερικανικά ομόλογα

Τι θα συμβεί στην Wall Street και στα διεθνή χρηματιστήρια;

Το ερώτημα αυτό βρίσκεται στο επίκεντρο όχι λόγω της χαοτικής κατάστασης που επικράτησε στις 6 Ιανουαρίου 2021 με την εισβολή στο Καπιτώλιο αλλά ορισμένων στοιχείων που χρήζουν μεγάλης προσοχής.

1)Ο Trump δεσμεύτηκε για ομαλή μετάβαση στην εξουσία των δημοκρατικών και του Biden.

2)Οι δημοκρατικοί ελέγχουν πλέον και Γερουσία 51 προς 50 και την Βουλή των Αντιπροσώπων, οπότε θα φέρουν ένα μεγάλο δημοσιονομικό πακέτο στήριξης ίσως 1,8 τρισεκ. δολάρια.

3)Η FED προειδοποίησε ότι πρέπει να ξεκινήσει μια σταδιακή προσαρμογή, οπότε θα πρέπει να αρχίσει να μειώνεται το πρόγραμμα ποσοτικής χαλάρωσης.

4)Καταγράφεται άνοδος των αποδόσεων στα ομόλογα με το 10ετές να έχει εκτιναχθεί στο 1,07% καθώς οι αγορές πιστεύουν ότι θα αυξηθεί ο πληθωρισμός.

Ορισμένοι δεν αποκλείουν το 10ετές αμερικανικό ομόλογο να εκτιναχθεί στο 2% σε βάθος λίγων μηνών.

5)Μπορεί να μην το αποδέχονται ακόμη πολλοί αλλά υπάρχουν ενδείξεις για διόρθωση στις αγορές αλλά όχι άμεσα αλλά σε βάθος λίγων εβδομάδων ή μηνών με επίκεντρο τον τεχνολογικό δείκτη Nasdaq.

6)Μόνο στις ΗΠΑ και στην Wall Street οι νέοι και παλαιοί κωδικοί στο χρηματιστήριο από μικροεπενδυτές έχουν φθάσει τα 13,86 εκατ επίπεδα ρεκόρ, ποτέ στην ιστορία δεν υπήρχαν τόσο πολλοί κωδικοί μικρών επενδυτών.

7)Υπάρχει ανησυχία ότι η άνοδος του πληθωρισμού θα μεταβάλλει το μείγμα οικονομικής πολιτικής

8)Υπάρχει ακόμη μεγαλύτερη ανησυχία ότι με τους δημοκρατικούς τα ελλείμματα και το χρέος θα εκτοξευθούν, θα καταγραφεί μεγάλη επιδείνωση.

Στο 1,07% η απόδοση του αμερικανικού 10ετούς ομολόγου

Στο 1,07% εκτινάχθηκε το αμερικανικό 10ετές ομόλογο απόρροια των ανησυχιών των αγορών ότι η κυριαρχία των δημοκρατικών στην Γερουσία θα σηματοδοτήσει περισσότερες δαπάνες άρα και περισσότερο χρέος.

Στην άνοδο του 10ετούς ομολόγου των ΗΠΑ συνέβαλλαν και τα πρακτικά της FED που ουσιαστικά δείχνουν ότι εξετάζεται.... μείωση του QE της ποσοτικής χαλάρωσης που στήριξε τις αγορές τόσα χρόνια...

Το 10ετές ομόλογο ΗΠΑ θα μπορούσε να φθάσει στο 1,09%, που είναι το 76,4% Fibonacci από την κορυφή της 19ης Μαρτίου έως τα χαμηλά επίπεδα του Αυγούστου 2020.

Οι αγορές ανησυχούν ότι θα υπάρξει απότομη αύξηση του πληθωρισμού και των αποδόσεων των ομολόγων.

Πράγματι, τα επιτόκια των μακροπρόθεσμων ομολόγων σημείωσαν την μεγαλύτερη ημερήσια άνοδο από το σοκ της πανδημίας του Μαρτίου 2020.

Η επικράτηση των Δημοκρατικών στην Γερουσία με 50 έδρες έναντι 50 εδρών των Ρεπουμπλικάνων, κερδίζουν όμως οι δημοκρατικοί καθώς μπορεί να ψηφίζει η Αντιπρόεδρος Kamala Harris θεωρείται σίγουρα ως μοχλός υψηλότερων αποδόσεων στα ομόλογα του αμερικανικού δημοσίου», ανέφερε η Aberdeen Standard Investments.

Το 10ετές αμερικανικό ομόλογο στο 1,5% με 2%

Ο επανακαθορισμός του πληθωρισμού έχει ήδη ξεκινήσει.

Ορισμένοι βλέπουν το αμερικανικό 10ετές ομόλογο να εκτινάσσεται σε απόδοση στο 1,5% με 2% σε σύντομο χρονικό διάστημα, αναφέρει η Mizuho Bank στη Σιγκαπούρη.

Μια τέτοια εξέλιξη θα μπορούσε να οδηγήσει σε βίαιη απομόχλευση μεταξύ των αμοιβαίων κεφαλαίων κινδύνου και των περιουσιακών στοιχείων όπως οι μετοχές

Μπορεί να φθάσει το 10ετές αμερικανικό ομόλογο στο 3%;

Τι γίνεται αν ο πληθωρισμός αρχίζει να αυξάνεται;

Τι θα συμβεί εάν η επόμενη στάση για το 10ετές αμερικανικό ομόλογο δεν είναι το 1,50% αλλά το 2% ή ακόμα και 3% ή περισσότερο;

Τι θα συμβεί στις μετοχές;

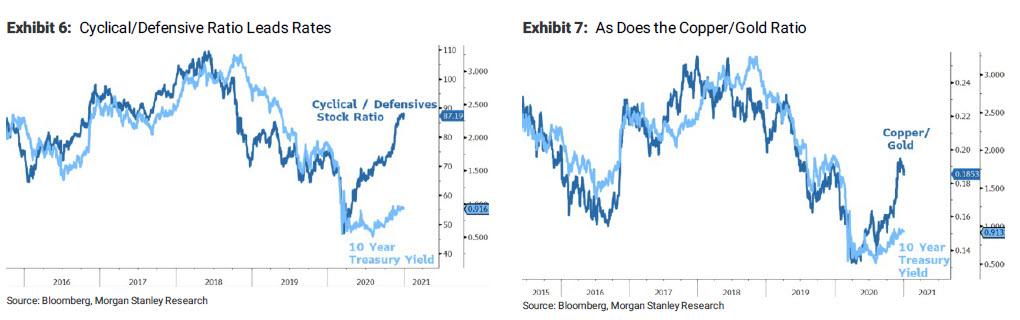

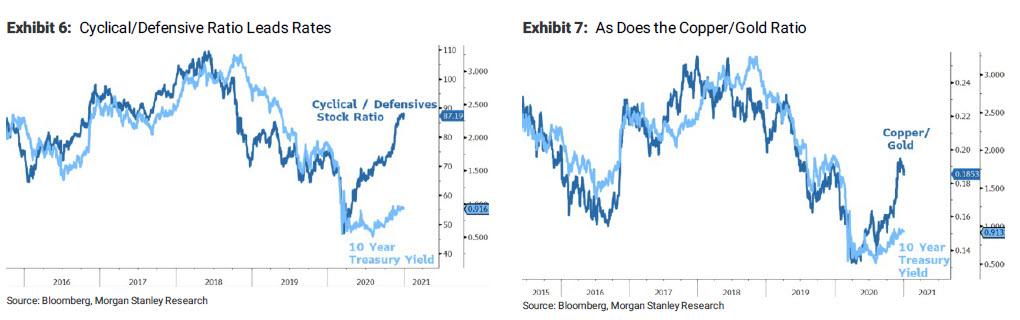

Κατά την Morgan Stanley, η αύξηση των αποδόσεων των κρατικών ομολόγων είναι ο μεγαλύτερος κίνδυνος για την οποία δεν είναι προετοιμασμένη η χρηματιστηριακή αγορά και έκανε ορισμένες δυσοίωνες παρατηρήσεις.

Με βάση ορισμένα μοντέλα που συγκρίνουν μετοχές και ομόλογα, τα εμπορεύματα και τις προβλέψεις οικονομικής ανάπτυξης, η απόδοση του 10ετούς αμερικανικού ομολόγου φαίνεται να είναι τουλάχιστον 100 μονάδες βάσης, ή 1%.

Αυτό είναι ένα κρίσιμο κριτήριο για τους επενδυτές, διότι κάθε περιουσιακό στοιχείο στον κόσμο εξαρτάται από την απόδοση των 10ετών αμερικανικών ομολόγων.

Είναι ο μηχανισμός τιμολόγησης για όλα τα μακροπρόθεσμα χρηματοοικονομικά και άλλα περιουσιακά στοιχεία όπως μετοχές, ακίνητα και εμπορεύματα.

Με άλλα λόγια, ενώ η καλύτερη οικονομική ανάπτυξη επηρεάζει θετικά την αξία αυτών των περιουσιακών στοιχείων, οι χαμηλές μακροπρόθεσμες αποδόσεις του Δημοσίου παίζουν εξίσου μεγάλο ρόλο, αν όχι μεγαλύτερο.

Χρησιμοποιώντας το δείκτη S&P 500 ως παράδειγμα, μια αύξηση 1% στο 10ετές αμερικανικό ομόλογο θα οδηγούσε σε μείωση κατά 18% στον πολλαπλασιαστή κερδών (P/E).

Για τον δείκτη Nasdaq 100, μια τέτοια αύξηση θα ισοδυναμούσε με πτώση 22,5% στο P/E.

Παρόλο που μια τέτοια απότομη αύξηση των επιτοκίων είναι απίθανη, δεν θα την αποκλείσουμε.

Ποιες είναι οι πιθανότητες του χειρότερου σεναρίου;

Ποιες οι πιθανότητες του χειρότερου σεναρίου δηλαδή οι αποδόσεις των αμερικανικών ομολόγων να κινηθούν απότομα υψηλότερα σε πολύ σύντομο χρονικό διάστημα;

Ενώ υπάρχει ακόμη πολύ καλό δυναμικό ανοχής για πολλές από τις μετοχές στην νέα αγορά ταύρων, θα πρέπει να είμαστε προετοιμασμένοι για προσαρμογή στις αποτιμήσεις σε χαμηλότερες τιμές καθώς τα επιτόκια των ομολόγων θα αρχίσουν να αυξάνονται.

Εάν αυτή η προσαρμογή είναι σταδιακή, τότε οι μετοχές και τα άλλα περιουσιακά στοιχεία πιθανότατα θα σταθεροποιηθούν. Ωστόσο, εάν η προσαρμογή των επιτοκίων πραγματοποιηθεί ταχύτερα, όλες οι τιμές των μετοχών θα προσαρμοστούν χαμηλότερα και απότομα.

Υποψιαζόμαστε – αναφέρει η Morgan Stanley - ότι μια τέτοια προσαρμογή είναι πιο πιθανή αν επιβεβαιωθούν οι εκτιμήσεις για την ανάπτυξη και τον πληθωρισμό.

Εάν λοιπόν υπάρξει αύξηση του αμερικανικού 10ετούς ομολόγου από 1,03% σε 2% πολύ γρήγορα τότε οι μετοχές θα διορθώσουν βίαια.

www.bankingnews.gr

Το ερώτημα αυτό βρίσκεται στο επίκεντρο όχι λόγω της χαοτικής κατάστασης που επικράτησε στις 6 Ιανουαρίου 2021 με την εισβολή στο Καπιτώλιο αλλά ορισμένων στοιχείων που χρήζουν μεγάλης προσοχής.

1)Ο Trump δεσμεύτηκε για ομαλή μετάβαση στην εξουσία των δημοκρατικών και του Biden.

2)Οι δημοκρατικοί ελέγχουν πλέον και Γερουσία 51 προς 50 και την Βουλή των Αντιπροσώπων, οπότε θα φέρουν ένα μεγάλο δημοσιονομικό πακέτο στήριξης ίσως 1,8 τρισεκ. δολάρια.

3)Η FED προειδοποίησε ότι πρέπει να ξεκινήσει μια σταδιακή προσαρμογή, οπότε θα πρέπει να αρχίσει να μειώνεται το πρόγραμμα ποσοτικής χαλάρωσης.

4)Καταγράφεται άνοδος των αποδόσεων στα ομόλογα με το 10ετές να έχει εκτιναχθεί στο 1,07% καθώς οι αγορές πιστεύουν ότι θα αυξηθεί ο πληθωρισμός.

Ορισμένοι δεν αποκλείουν το 10ετές αμερικανικό ομόλογο να εκτιναχθεί στο 2% σε βάθος λίγων μηνών.

5)Μπορεί να μην το αποδέχονται ακόμη πολλοί αλλά υπάρχουν ενδείξεις για διόρθωση στις αγορές αλλά όχι άμεσα αλλά σε βάθος λίγων εβδομάδων ή μηνών με επίκεντρο τον τεχνολογικό δείκτη Nasdaq.

6)Μόνο στις ΗΠΑ και στην Wall Street οι νέοι και παλαιοί κωδικοί στο χρηματιστήριο από μικροεπενδυτές έχουν φθάσει τα 13,86 εκατ επίπεδα ρεκόρ, ποτέ στην ιστορία δεν υπήρχαν τόσο πολλοί κωδικοί μικρών επενδυτών.

7)Υπάρχει ανησυχία ότι η άνοδος του πληθωρισμού θα μεταβάλλει το μείγμα οικονομικής πολιτικής

8)Υπάρχει ακόμη μεγαλύτερη ανησυχία ότι με τους δημοκρατικούς τα ελλείμματα και το χρέος θα εκτοξευθούν, θα καταγραφεί μεγάλη επιδείνωση.

Στο 1,07% η απόδοση του αμερικανικού 10ετούς ομολόγου

Στο 1,07% εκτινάχθηκε το αμερικανικό 10ετές ομόλογο απόρροια των ανησυχιών των αγορών ότι η κυριαρχία των δημοκρατικών στην Γερουσία θα σηματοδοτήσει περισσότερες δαπάνες άρα και περισσότερο χρέος.

Στην άνοδο του 10ετούς ομολόγου των ΗΠΑ συνέβαλλαν και τα πρακτικά της FED που ουσιαστικά δείχνουν ότι εξετάζεται.... μείωση του QE της ποσοτικής χαλάρωσης που στήριξε τις αγορές τόσα χρόνια...

Το 10ετές ομόλογο ΗΠΑ θα μπορούσε να φθάσει στο 1,09%, που είναι το 76,4% Fibonacci από την κορυφή της 19ης Μαρτίου έως τα χαμηλά επίπεδα του Αυγούστου 2020.

Οι αγορές ανησυχούν ότι θα υπάρξει απότομη αύξηση του πληθωρισμού και των αποδόσεων των ομολόγων.

Πράγματι, τα επιτόκια των μακροπρόθεσμων ομολόγων σημείωσαν την μεγαλύτερη ημερήσια άνοδο από το σοκ της πανδημίας του Μαρτίου 2020.

Η επικράτηση των Δημοκρατικών στην Γερουσία με 50 έδρες έναντι 50 εδρών των Ρεπουμπλικάνων, κερδίζουν όμως οι δημοκρατικοί καθώς μπορεί να ψηφίζει η Αντιπρόεδρος Kamala Harris θεωρείται σίγουρα ως μοχλός υψηλότερων αποδόσεων στα ομόλογα του αμερικανικού δημοσίου», ανέφερε η Aberdeen Standard Investments.

Το 10ετές αμερικανικό ομόλογο στο 1,5% με 2%

Ο επανακαθορισμός του πληθωρισμού έχει ήδη ξεκινήσει.

Ορισμένοι βλέπουν το αμερικανικό 10ετές ομόλογο να εκτινάσσεται σε απόδοση στο 1,5% με 2% σε σύντομο χρονικό διάστημα, αναφέρει η Mizuho Bank στη Σιγκαπούρη.

Μια τέτοια εξέλιξη θα μπορούσε να οδηγήσει σε βίαιη απομόχλευση μεταξύ των αμοιβαίων κεφαλαίων κινδύνου και των περιουσιακών στοιχείων όπως οι μετοχές

Μπορεί να φθάσει το 10ετές αμερικανικό ομόλογο στο 3%;

Τι γίνεται αν ο πληθωρισμός αρχίζει να αυξάνεται;

Τι θα συμβεί εάν η επόμενη στάση για το 10ετές αμερικανικό ομόλογο δεν είναι το 1,50% αλλά το 2% ή ακόμα και 3% ή περισσότερο;

Τι θα συμβεί στις μετοχές;

Κατά την Morgan Stanley, η αύξηση των αποδόσεων των κρατικών ομολόγων είναι ο μεγαλύτερος κίνδυνος για την οποία δεν είναι προετοιμασμένη η χρηματιστηριακή αγορά και έκανε ορισμένες δυσοίωνες παρατηρήσεις.

Με βάση ορισμένα μοντέλα που συγκρίνουν μετοχές και ομόλογα, τα εμπορεύματα και τις προβλέψεις οικονομικής ανάπτυξης, η απόδοση του 10ετούς αμερικανικού ομολόγου φαίνεται να είναι τουλάχιστον 100 μονάδες βάσης, ή 1%.

Αυτό είναι ένα κρίσιμο κριτήριο για τους επενδυτές, διότι κάθε περιουσιακό στοιχείο στον κόσμο εξαρτάται από την απόδοση των 10ετών αμερικανικών ομολόγων.

Είναι ο μηχανισμός τιμολόγησης για όλα τα μακροπρόθεσμα χρηματοοικονομικά και άλλα περιουσιακά στοιχεία όπως μετοχές, ακίνητα και εμπορεύματα.

Με άλλα λόγια, ενώ η καλύτερη οικονομική ανάπτυξη επηρεάζει θετικά την αξία αυτών των περιουσιακών στοιχείων, οι χαμηλές μακροπρόθεσμες αποδόσεις του Δημοσίου παίζουν εξίσου μεγάλο ρόλο, αν όχι μεγαλύτερο.

Χρησιμοποιώντας το δείκτη S&P 500 ως παράδειγμα, μια αύξηση 1% στο 10ετές αμερικανικό ομόλογο θα οδηγούσε σε μείωση κατά 18% στον πολλαπλασιαστή κερδών (P/E).

Για τον δείκτη Nasdaq 100, μια τέτοια αύξηση θα ισοδυναμούσε με πτώση 22,5% στο P/E.

Παρόλο που μια τέτοια απότομη αύξηση των επιτοκίων είναι απίθανη, δεν θα την αποκλείσουμε.

Ποιες είναι οι πιθανότητες του χειρότερου σεναρίου;

Ποιες οι πιθανότητες του χειρότερου σεναρίου δηλαδή οι αποδόσεις των αμερικανικών ομολόγων να κινηθούν απότομα υψηλότερα σε πολύ σύντομο χρονικό διάστημα;

Ενώ υπάρχει ακόμη πολύ καλό δυναμικό ανοχής για πολλές από τις μετοχές στην νέα αγορά ταύρων, θα πρέπει να είμαστε προετοιμασμένοι για προσαρμογή στις αποτιμήσεις σε χαμηλότερες τιμές καθώς τα επιτόκια των ομολόγων θα αρχίσουν να αυξάνονται.

Εάν αυτή η προσαρμογή είναι σταδιακή, τότε οι μετοχές και τα άλλα περιουσιακά στοιχεία πιθανότατα θα σταθεροποιηθούν. Ωστόσο, εάν η προσαρμογή των επιτοκίων πραγματοποιηθεί ταχύτερα, όλες οι τιμές των μετοχών θα προσαρμοστούν χαμηλότερα και απότομα.

Υποψιαζόμαστε – αναφέρει η Morgan Stanley - ότι μια τέτοια προσαρμογή είναι πιο πιθανή αν επιβεβαιωθούν οι εκτιμήσεις για την ανάπτυξη και τον πληθωρισμό.

Εάν λοιπόν υπάρξει αύξηση του αμερικανικού 10ετούς ομολόγου από 1,03% σε 2% πολύ γρήγορα τότε οι μετοχές θα διορθώσουν βίαια.

www.bankingnews.gr

Σχόλια αναγνωστών