Η GoldSwitzerland υποστηρίζει ότι τα χρηματιστήρια λόγω του κραχ στις οικονομίες θα χάσουν το 90% της αξίας τους

Σε μια πραγματικά τρομολαγνική προσέγγιση για την παγκόσμια οικονομία λόγω του κορωνοιού προβαίνει η GoldSwitzerland της Matterhorn Asset Management εταιρία επενδύσεων στην Ελβετία που εξειδικεύεται στις αγοραπωλησίες και αποθήκευσης φυσικού χρυσού καθώς και σε διαχείριση επενδυτικών χαρτοφυλακίων για πολύ πλούσιους πελάτες.

Η GoldSwitzerland υποστηρίζει ότι τα χρηματιστήρια λόγω του κραχ στις οικονομίες θα χάσουν το 90% της αξίας τους.

Το πάρτι παγκοσμίως τελείωσε.

Ο κόσμος αντιμετωπίζει τώρα τη σοβαρότερη οικονομική και κοινωνική κάμψη στη σύγχρονη εποχή (18ος αιώνας).

Βρισκόμαστε τώρα σε μια περίοδο παγκόσμιας κρίσης που θα αλλάξει τον κόσμο για πολύ μεγάλο χρονικό διάστημα.

Αυτό δεν πρέπει να αποτελεί έκπληξη για τους ανθρώπους που έχουν μελετήσει την ιστορία.

Πολλοί άλλοι έχουν επίσης προειδοποιήσει για το χάος που έρχεται.

Ωστόσο το 99,9% των ανθρώπων είναι εντελώς απροετοίμαστοι για αυτό που έρχεται.

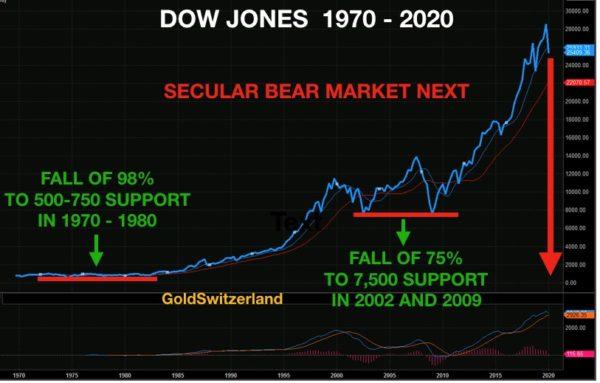

Η πτώση κατά 14% του Dow Jones πρόσφατα και παρόμοια πτώση σε πολλές αγορές σε όλο τον κόσμο είναι η απλή αρχή.

Στις 26 Ιανουαρίου 2020 η GoldSwitzerland ανέφερε ότι η κατάρρευση των μετοχών είναι μονόδρομος για τις αγορές.

Βασικά, είναι σαφές για αρκετό καιρό ότι οι μετοχές και η παγκόσμια οικονομία βρίσκονται στο τέλος του ανοδικού τους κύκλου.

Τα τελευταία γεγονότα μας δείχνουν ότι τελείωσε ο ανοδικός κύκλος στις οικονομίες και τις αγορές και μια αγορά bear θα επηρεάσει τον κόσμο για πολλά χρόνια.

Εάν πάρουμε τον Dow Jones για παράδειγμα έχει αυξηθεί δεκάδες φορές τα τελευταία 40 χρόνια.

Η μέση ετήσια απόδοση ήταν 11,53% συμπεριλαμβανομένων των επανεπενδυόμενων μερισμάτων.

Αυτό σημαίνει ότι ένας επενδυτής στο Dow διπλασίαζε τα χρήματά του κάθε 6 χρόνια, κατά μέσο όρο, σε αυτή την περίοδο των 40 ετών!

Έτσι, 25 χιλιάδες δολάρια που επενδύθηκαν το 1980 θα είχαν σήμερα αξία 2 εκατομμύρια δολάρια.

Η επόμενη πτώση δεν θα διαρκέσει 40 χρόνια.

Όμως όταν σκάνε οι φούσκες, όλα εκτυλίσσονται πολύ γρήγορα.

Θα μπορούσε να πάρει 3-7 χρόνια για να Dow να χάσει το 90% της αξίας του.

Το 1929-1932 χρειάστηκε λιγότερο από 3 χρόνια για να πέσει το Dow 90%.

Και η σημερινή κατάσταση είναι πολύ πιο σοβαρή αφού τα assets είναι πολύ πιο υπερτιμημένα σήμερα σε σχέση με το 1929.

Έτσι, η επόμενη οικονομική ύφεση θα δει όλα τα περιουσιακά στοιχεία που είναι φούσκες όπως οι μετοχές, τα ομόλογα και τα ακίνητα να υποστούν κραχ κατά 90% σε πραγματικούς όρους.

Η ίδια εικόνα θα επικρατήσει και στην παγκόσμια οικονομία με την διαφορά ότι ο καθοδικός κύκλος θα διαρκέσει περισσότερο.

Οι επενδυτές προφανώς συνδέουν το κραχ της χρηματιστηριακής αγοράς με τον κορωνοιό, αλλά πρέπει να θυμόμαστε ότι ο ιός δεν είναι η αιτία των κραχ στις αγορές αλλά μόνο ο καταλύτης.

Οι μετοχές σε όλο τον κόσμο έχουν υπερτιμηθεί εδώ και αρκετό καιρό σε επίπεδα αδικαιολόγητα.

Η πλειοψηφία των ανθρώπων σήμερα δεν ανησυχεί για τις μετοχές αλλά για το Coronavirus.

Οι περισσότεροι από εμάς δεν το καταλαβαίνουμε, αφού οι αρχές σε όλο τον κόσμο δεν λένε την αλήθεια όταν πρόκειται για αριθμούς μολυσμένων και θανάτων για να αποφύγουν τον πανικό.

Η Κίνα φαίνεται να μην έχει πει ποτέ την αλήθεια για τον ιό και πολλές χώρες επίσης παραπληροφορούν.

Η πανδημία εξαπλώνεται εκθετικά και μπορεί να διαρκέσει 3-4 εβδομάδες πριν ξεσπάσει από τη στιγμή που έχετε μολυνθεί.

Τότε κάθε μολυσμένο άτομο μπορεί να συναντήσει πολλές εκατοντάδες ανθρώπων. Στην Ιταλία για παράδειγμα, ήταν πρόσφατα 150 τα κρούσματα και σε μερικές ημέρες έφθασαν 5.883 και περίπου 233 θάνατοι.

Στην Ελβετία αναφέρονται μόνο 12 περιπτώσεις, αλλά αυτό θα πολλαπλασιαστεί γρήγορα.

Όλες οι δημόσιες εκδηλώσεις στην Ελβετία με περισσότερους από 1.000 ανθρώπους έχουν απαγορευτεί.

Το Διεθνές Σαλόνι Αυτοκινήτου της Γενεύης έχει ακυρωθεί.

Φαίνεται ότι θα είναι αδύνατο να σταματήσουμε την εξάπλωση του Coronavirus.

Το κλείσιμο όλων των εργοστασίων, των γραφείων, των σχολείων, των καταστημάτων, των σιδηροδρόμων, των κινηματογράφων κ.λπ. θα παραλύσει τις χώρες και την παγκόσμια οικονομία.

Δεν θα αποτελεί έκπληξη εάν στο τέλος οι κυβερνήσεις πουν στους ανθρώπους να συνεχίσουν κανονικά και όχι να επιβάλλουν καραντίνα καθώς όλοι θα έχουν μολυνθεί.

Εάν το ποσοστό θνησιμότητας είναι κατά μέσον όρο όχι μεγαλύτερο από 2%, πρόκειται για υπολογισμένο κίνδυνο που ενδέχεται να αναλάβουν οι αρχές.

Εάν καταρρεύσει η παγκόσμια παραγωγή, οδηγώντας σε έλλειψη τροφίμων και φαρμάκων, πιθανώς να πεθάνουν περισσότεροι άνθρωποι από τις ελλείψει παρά από τον ίδιο τον ιό.

Έτσι, ενώ οι απλοί άνθρωποι σε όλο τον κόσμο ασχολούνται με το κορωνοιό, οι επενδυτές επικεντρώνονται στην κατάρρευση των χρηματιστηριακών αγορών.

Οι περισσότεροι άνθρωποι αγνοούν ευτυχώς το μεγαλύτερο σημείο πτώσης του Dow την περασμένη εβδομάδα κατά 4.000 μονάδες ή 14% ή παρόμοιες πτώσεις σε άλλες παγκόσμιες αγορές.

Οι επενδυτές δεν αντιπαθούν τα κακά νέα, όπως τα χαμηλότερα κέρδη ή τα αρνητικά οικονομικά μεγέθη, καθώς αυτά οδηγούν σε ισχυρά οικονομικά κίνητρα.

Έτσι, πριν από μια εβδομάδα, οι αγορές επικρότησαν το γεγονός ότι οι κεντρικές τράπεζες σε όλο τον κόσμο έχουν ξεκινήσει αυτό που θα αποτελέσει την μεγαλύτερη άσκηση εκτύπωσης χρημάτων στην ιστορία.

Οι επενδυτές δεν ανησυχούν για τις τεράστιες εισροές ρευστότητας στο παγκόσμιο χρηματοπιστωτικό σύστημα δεν τους ενδιαφέρει η αιτία.

Περισσότερη εκτύπωση χρημάτων σημαίνει περισσότερη πίστωση και περισσότερη διαθεσιμότητα μετρητών για τους επενδυτές στη χρηματιστηριακή αγορά.

Σαφώς, οι κεντρικές τράπεζες σύντομα θα επιταχύνουν την εκτύπωση χρημάτων και αυτές που μπορούν, όπως και οι ΗΠΑ, να μειώσουν τα επιτόκια.

Η μείωση του επιτοκίου 0,50% από την Fed στις 3 Μαρτίου μοιάζει με ενέργεια πανικού.

Δεδομένου ότι οι επιπτώσεις στις ΗΠΑ από τον κορωνοϊός δεν είναι ακόμη μεγάλες, τα προβλήματα είναι σαφώς στο χρηματοπιστωτικό σύστημα.

Χαμηλότερα επιτόκια σημαίνει περισσότερα repos, περισσότερα QE κ.λπ.

Υπάρχουν σαφώς σημαντικά προβλήματα στο σύστημα.

Η μείωση των επιτοκίων παρέμβασης σε συνδυασμό με την εκτύπωση χρημάτων θα μπορούσε να δημιουργήσει αντιστρόφως ανάλογα αποτελέσματα στις μετοχές αντί οι μετοχές να ανεβαίνουν… οι επενδυτές να ρευστοποιούν.

Ο χρυσός μπορεί να αποτελέσει λύση.

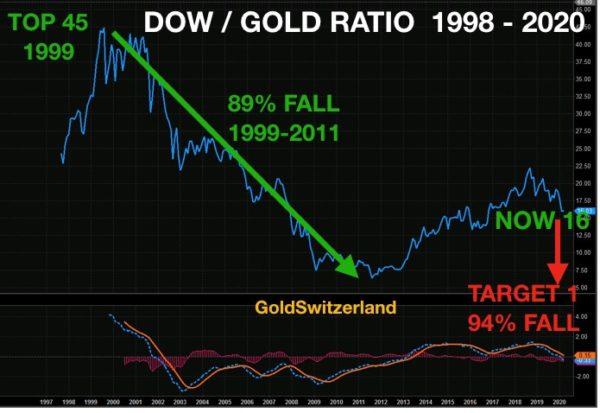

Από το 1999, ο δείκτης Dow μειώνεται κατά 65% έναντι του χρυσού.

Σχεδόν κανένας επενδυτής στο χρηματιστήριο δεν γνωρίζει αυτό το γεγονός.

Το Dow μειώνεται κατά 30% έναντι του χρυσού από τον Οκτώβριο του 2018 και έχει μειωθεί ήδη κατά 15% το 2020.

Σε λίγο καιρό όσοι κατέχουν μετοχές θα έχουν καταστραφεί.

Αγοράστε τον φυσικό χρυσό ως την καλύτερη μορφή διατήρησης του πλούτου και της ασφάλισης κατά της χειρότερης οικονομικής ύφεσης στη σύγχρονη εποχή από τον 18ο αιώνα που έρχεται πολύ βίαια.

www.bankingenws.gr

Η GoldSwitzerland υποστηρίζει ότι τα χρηματιστήρια λόγω του κραχ στις οικονομίες θα χάσουν το 90% της αξίας τους.

Το πάρτι παγκοσμίως τελείωσε.

Ο κόσμος αντιμετωπίζει τώρα τη σοβαρότερη οικονομική και κοινωνική κάμψη στη σύγχρονη εποχή (18ος αιώνας).

Βρισκόμαστε τώρα σε μια περίοδο παγκόσμιας κρίσης που θα αλλάξει τον κόσμο για πολύ μεγάλο χρονικό διάστημα.

Αυτό δεν πρέπει να αποτελεί έκπληξη για τους ανθρώπους που έχουν μελετήσει την ιστορία.

Πολλοί άλλοι έχουν επίσης προειδοποιήσει για το χάος που έρχεται.

Ωστόσο το 99,9% των ανθρώπων είναι εντελώς απροετοίμαστοι για αυτό που έρχεται.

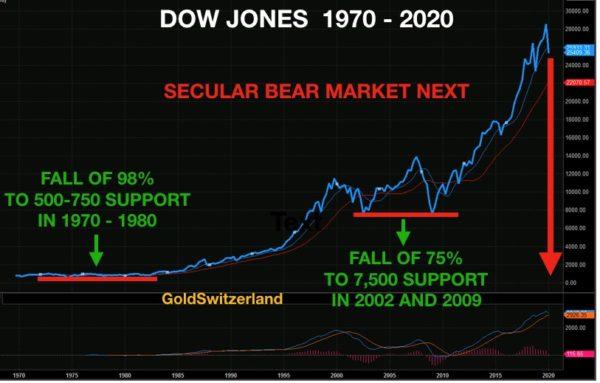

Η πτώση κατά 14% του Dow Jones πρόσφατα και παρόμοια πτώση σε πολλές αγορές σε όλο τον κόσμο είναι η απλή αρχή.

Στις 26 Ιανουαρίου 2020 η GoldSwitzerland ανέφερε ότι η κατάρρευση των μετοχών είναι μονόδρομος για τις αγορές.

Βασικά, είναι σαφές για αρκετό καιρό ότι οι μετοχές και η παγκόσμια οικονομία βρίσκονται στο τέλος του ανοδικού τους κύκλου.

Τα τελευταία γεγονότα μας δείχνουν ότι τελείωσε ο ανοδικός κύκλος στις οικονομίες και τις αγορές και μια αγορά bear θα επηρεάσει τον κόσμο για πολλά χρόνια.

Εάν πάρουμε τον Dow Jones για παράδειγμα έχει αυξηθεί δεκάδες φορές τα τελευταία 40 χρόνια.

Η μέση ετήσια απόδοση ήταν 11,53% συμπεριλαμβανομένων των επανεπενδυόμενων μερισμάτων.

Αυτό σημαίνει ότι ένας επενδυτής στο Dow διπλασίαζε τα χρήματά του κάθε 6 χρόνια, κατά μέσο όρο, σε αυτή την περίοδο των 40 ετών!

Έτσι, 25 χιλιάδες δολάρια που επενδύθηκαν το 1980 θα είχαν σήμερα αξία 2 εκατομμύρια δολάρια.

Η επόμενη πτώση δεν θα διαρκέσει 40 χρόνια.

Όμως όταν σκάνε οι φούσκες, όλα εκτυλίσσονται πολύ γρήγορα.

Θα μπορούσε να πάρει 3-7 χρόνια για να Dow να χάσει το 90% της αξίας του.

Το 1929-1932 χρειάστηκε λιγότερο από 3 χρόνια για να πέσει το Dow 90%.

Και η σημερινή κατάσταση είναι πολύ πιο σοβαρή αφού τα assets είναι πολύ πιο υπερτιμημένα σήμερα σε σχέση με το 1929.

Έτσι, η επόμενη οικονομική ύφεση θα δει όλα τα περιουσιακά στοιχεία που είναι φούσκες όπως οι μετοχές, τα ομόλογα και τα ακίνητα να υποστούν κραχ κατά 90% σε πραγματικούς όρους.

Η ίδια εικόνα θα επικρατήσει και στην παγκόσμια οικονομία με την διαφορά ότι ο καθοδικός κύκλος θα διαρκέσει περισσότερο.

Οι επενδυτές προφανώς συνδέουν το κραχ της χρηματιστηριακής αγοράς με τον κορωνοιό, αλλά πρέπει να θυμόμαστε ότι ο ιός δεν είναι η αιτία των κραχ στις αγορές αλλά μόνο ο καταλύτης.

Οι μετοχές σε όλο τον κόσμο έχουν υπερτιμηθεί εδώ και αρκετό καιρό σε επίπεδα αδικαιολόγητα.

Η πλειοψηφία των ανθρώπων σήμερα δεν ανησυχεί για τις μετοχές αλλά για το Coronavirus.

Οι περισσότεροι από εμάς δεν το καταλαβαίνουμε, αφού οι αρχές σε όλο τον κόσμο δεν λένε την αλήθεια όταν πρόκειται για αριθμούς μολυσμένων και θανάτων για να αποφύγουν τον πανικό.

Η Κίνα φαίνεται να μην έχει πει ποτέ την αλήθεια για τον ιό και πολλές χώρες επίσης παραπληροφορούν.

Η πανδημία εξαπλώνεται εκθετικά και μπορεί να διαρκέσει 3-4 εβδομάδες πριν ξεσπάσει από τη στιγμή που έχετε μολυνθεί.

Τότε κάθε μολυσμένο άτομο μπορεί να συναντήσει πολλές εκατοντάδες ανθρώπων. Στην Ιταλία για παράδειγμα, ήταν πρόσφατα 150 τα κρούσματα και σε μερικές ημέρες έφθασαν 5.883 και περίπου 233 θάνατοι.

Στην Ελβετία αναφέρονται μόνο 12 περιπτώσεις, αλλά αυτό θα πολλαπλασιαστεί γρήγορα.

Όλες οι δημόσιες εκδηλώσεις στην Ελβετία με περισσότερους από 1.000 ανθρώπους έχουν απαγορευτεί.

Το Διεθνές Σαλόνι Αυτοκινήτου της Γενεύης έχει ακυρωθεί.

Φαίνεται ότι θα είναι αδύνατο να σταματήσουμε την εξάπλωση του Coronavirus.

Το κλείσιμο όλων των εργοστασίων, των γραφείων, των σχολείων, των καταστημάτων, των σιδηροδρόμων, των κινηματογράφων κ.λπ. θα παραλύσει τις χώρες και την παγκόσμια οικονομία.

Δεν θα αποτελεί έκπληξη εάν στο τέλος οι κυβερνήσεις πουν στους ανθρώπους να συνεχίσουν κανονικά και όχι να επιβάλλουν καραντίνα καθώς όλοι θα έχουν μολυνθεί.

Εάν το ποσοστό θνησιμότητας είναι κατά μέσον όρο όχι μεγαλύτερο από 2%, πρόκειται για υπολογισμένο κίνδυνο που ενδέχεται να αναλάβουν οι αρχές.

Εάν καταρρεύσει η παγκόσμια παραγωγή, οδηγώντας σε έλλειψη τροφίμων και φαρμάκων, πιθανώς να πεθάνουν περισσότεροι άνθρωποι από τις ελλείψει παρά από τον ίδιο τον ιό.

Έτσι, ενώ οι απλοί άνθρωποι σε όλο τον κόσμο ασχολούνται με το κορωνοιό, οι επενδυτές επικεντρώνονται στην κατάρρευση των χρηματιστηριακών αγορών.

Οι περισσότεροι άνθρωποι αγνοούν ευτυχώς το μεγαλύτερο σημείο πτώσης του Dow την περασμένη εβδομάδα κατά 4.000 μονάδες ή 14% ή παρόμοιες πτώσεις σε άλλες παγκόσμιες αγορές.

Οι επενδυτές δεν αντιπαθούν τα κακά νέα, όπως τα χαμηλότερα κέρδη ή τα αρνητικά οικονομικά μεγέθη, καθώς αυτά οδηγούν σε ισχυρά οικονομικά κίνητρα.

Έτσι, πριν από μια εβδομάδα, οι αγορές επικρότησαν το γεγονός ότι οι κεντρικές τράπεζες σε όλο τον κόσμο έχουν ξεκινήσει αυτό που θα αποτελέσει την μεγαλύτερη άσκηση εκτύπωσης χρημάτων στην ιστορία.

Οι επενδυτές δεν ανησυχούν για τις τεράστιες εισροές ρευστότητας στο παγκόσμιο χρηματοπιστωτικό σύστημα δεν τους ενδιαφέρει η αιτία.

Περισσότερη εκτύπωση χρημάτων σημαίνει περισσότερη πίστωση και περισσότερη διαθεσιμότητα μετρητών για τους επενδυτές στη χρηματιστηριακή αγορά.

Σαφώς, οι κεντρικές τράπεζες σύντομα θα επιταχύνουν την εκτύπωση χρημάτων και αυτές που μπορούν, όπως και οι ΗΠΑ, να μειώσουν τα επιτόκια.

Η μείωση του επιτοκίου 0,50% από την Fed στις 3 Μαρτίου μοιάζει με ενέργεια πανικού.

Δεδομένου ότι οι επιπτώσεις στις ΗΠΑ από τον κορωνοϊός δεν είναι ακόμη μεγάλες, τα προβλήματα είναι σαφώς στο χρηματοπιστωτικό σύστημα.

Χαμηλότερα επιτόκια σημαίνει περισσότερα repos, περισσότερα QE κ.λπ.

Υπάρχουν σαφώς σημαντικά προβλήματα στο σύστημα.

Η μείωση των επιτοκίων παρέμβασης σε συνδυασμό με την εκτύπωση χρημάτων θα μπορούσε να δημιουργήσει αντιστρόφως ανάλογα αποτελέσματα στις μετοχές αντί οι μετοχές να ανεβαίνουν… οι επενδυτές να ρευστοποιούν.

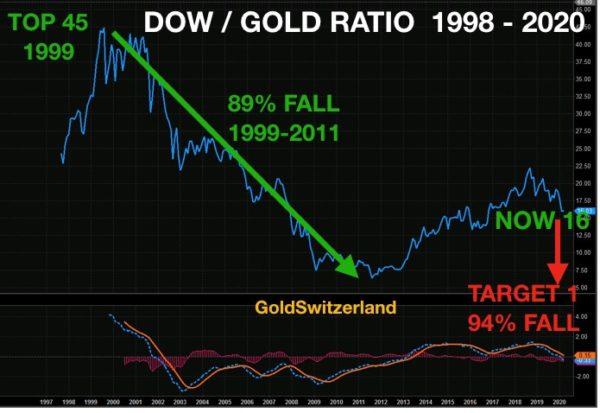

Ο χρυσός μπορεί να αποτελέσει λύση.

Από το 1999, ο δείκτης Dow μειώνεται κατά 65% έναντι του χρυσού.

Σχεδόν κανένας επενδυτής στο χρηματιστήριο δεν γνωρίζει αυτό το γεγονός.

Το Dow μειώνεται κατά 30% έναντι του χρυσού από τον Οκτώβριο του 2018 και έχει μειωθεί ήδη κατά 15% το 2020.

Σε λίγο καιρό όσοι κατέχουν μετοχές θα έχουν καταστραφεί.

Αγοράστε τον φυσικό χρυσό ως την καλύτερη μορφή διατήρησης του πλούτου και της ασφάλισης κατά της χειρότερης οικονομικής ύφεσης στη σύγχρονη εποχή από τον 18ο αιώνα που έρχεται πολύ βίαια.

www.bankingenws.gr

Σχόλια αναγνωστών