Εάν το DTC δηλαδή η αναβαλλόμενη φορολογική απαίτηση δεν υποχωρήσει κάτω του 30% των ιδίων κεφαλαίων από 80% έως 90% που διαμορφώνεται την τρέχουσα περίοδο… ο SSM ο Μόνιμος Εποπτικός Μηχανισμός των Τραπεζών δεν θα επιτρέψει στις ελληνικές τράπεζες, διανομή μερισμάτων, επιστροφή κεφαλαίου και αγορές ιδίων μετοχών.

Καλά ενημερωμένη πηγή, αναφέρει ότι ο SSM θα θέσει ένα στόχο το DTC να μειωθεί κάτω από το 30% των ιδίων κεφαλαίων, δηλαδή εάν μια τράπεζα π.χ. διαθέτει 5 δισεκ. κεφάλαια το DTC θα πρέπει να είναι κάτω του 1,5 δισεκ. ευρώ και όχι 4 δισεκ. που είναι σήμερα.

Για λόγους ασφαλείας των κεφαλαίων, αναβάθμισης της ποιότητας των κεφαλαίων και εμπλοκής του κράτους μέσω της φορολογίας οι εποπτικές αρχές των τραπεζών θα αναζητήσουν πρακτικές φόρμουλες μείωσης του DTC και η αύξηση κεφαλαίου είναι καθοριστικής σημασίας.

Ποια τα δεδομένα;

Το μεγάλο σχέδιο μείωσης των NPEs από τις ελληνικές τράπεζες ολοκληρώνεται επιτυχώς καθώς από 106 δισεκ. μη εξυπηρετούμενα ανοίγματα πριν λίγα χρόνια θα μειωθούν στα 12-13 δισεκ. σε 12 μήνες από σήμερα… αλλά με όρους κεφαλαίων η κατάσταση θα είναι χειρότερη… γιατί θα βρίσκεται σε εξέλιξη ένα άλλο φαινόμενο πολύ σημαντικό.

Οι τράπεζες μετά την ολοκλήρωση των βασικών τους τιτλοποιήσεων θα έχουν 22,5 με 23 δισεκ. κεφάλαια αλλά θα διαθέτουν και 15,4 δισεκ. DTC δηλαδή αναβαλλόμενη φορολογική απαίτηση.

Δεν είναι τυχαίο ότι πλην της Alpha bank που έχει το πλεονέκτημα των υψηλών κεφαλαίων και του χαμηλού DTC στα 3 δισεκ. όλες οι άλλες τράπεζες θα εμφανίσουν επιδείνωση.

Η σχέση DTC προς ίδια κεφάλαια θα επιδεινωθεί στο 88% στην Πειραιώς και 92% σε Εθνική και 76% στην Eurobank.

Πως λειτουργεί το DTC

To deferred tax credits ή DTC ή αναβαλλόμενη φορολογική απαίτηση λειτουργεί ως εξής.

Όταν επιτυγχάνει κέρδη μια τράπεζα εν προκειμένω π.χ. 100 εκατ το 24% που είναι ο φορολογικός συντελεστής απομειώνει κατά 24 εκατ το DTC στα κεφάλαια.

Όταν καταγράφει ζημίες μια τράπεζα εκ προκειμένω π.χ. ζημία 100 εκατ ευρώ το 24% που είναι ο φορολογικός συντελεστής ή 24 εκατ του DTC μετατρέπεται σε κεφάλαιο υπέρ του δημοσίου.

Πως θα αντιμετωπιστεί το πρόβλημα;

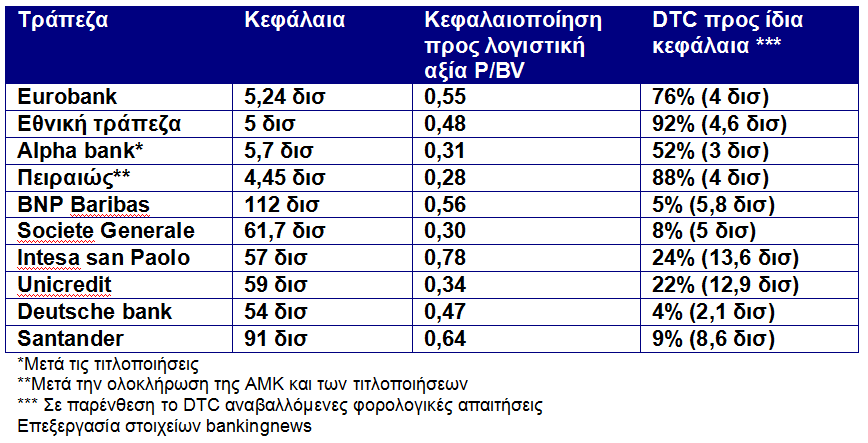

Το DTC περιλαμβάνεται στα κεφάλαια, ωστόσο αναλογεί σε πολύ μεγάλο ποσοστό επί των συνολικών κεφαλαίων στις ελληνικές τράπεζες, σε σχέση με την Ευρώπη που κινείται μεταξύ 8% και 24%.

Όσο μεγαλύτερο είναι το ποσοστό του DTC ως προς τα ίδια κεφάλαια, τόσο χαμηλότερης στάθμης είναι τα κεφάλαια των τραπεζών.

Μπορεί με όρους εποπτείας η ΕΚΤ και ο SSM να αποδέχονται στα κεφάλαια το DTC, όχι όμως και οι αγορές.

Οι ελληνικές τράπεζες διαπραγματεύονται χρηματιστηριακά με discount έναντι των ευρωπαϊκών τραπεζών λόγω NPEs αλλά και λόγω DTC.

Τι ακριβώς πρόβλημα είναι το DTC;

Για να γίνει αντιληπτό τι πρόβλημα αντιμετωπίζουν οι τράπεζες ας δούμε ορισμένα παραδείγματα.

Με κέρδη 1 δισεκ. ευρώ η μείωση του DTC είναι 240 εκατ.

Ας ληφθεί υπόψη ότι καμία τράπεζα δεν μπορεί να επιτύχει κέρδη άνω των 400-500 εκατ σε ετήσια βάση, αυτή είναι η δυνατότητα των ισολογισμών στο βέλτιστο σενάριο.

Κέρδη 450 εκατ ανά τράπεζα σημαίνει μείωση DTC περίπου 100 εκατ.

Αν ληφθεί υπόψη ότι οι τράπεζες έχουν 15,4 δισεκ. DTC το οποίο πρέπει να μειωθεί καθώς ζημιώνει τις τράπεζες με όρους χρηματιστηριακής αποτίμησης, εξάγεται το συμπέρασμα ότι μόνο με τα κέρδη θα περάσουν 40-45 χρόνια ανά τράπεζα, δεν υπάρχει τέτοιο χρονικό περιθώριο, ούτε τυπικά

Τι σημαίνει 92% και 88% DTC προς ίδια κεφάλαια;

Όταν μια τράπεζα π.χ. η Πειραιώς που θα έχει 4,45 δισεκ. κεφάλαια και θα έχει ταυτόχρονα και 4 δισεκ. DTC αναβαλλόμενη φορολογική απαίτηση αυτό σημαίνει ότι το 88% των κεφαλαίων είναι λογιστικά κεφάλαια.

Το ίδιο συμβαίνει σε Εθνική και Eurobank καταγράφεται μεγάλη επιδείνωση.

Τα κεφάλαια των τραπεζών επιδεινώνονται όσο αυξάνεται το DTC τόσο υποβαθμίζεται η ποιότητα των κεφαλαίων.

Θα χρειαστούν 64 δισεκ. κέρδη για να μηδενίσουν το DTC

Για να μηδενίσουν το DTC στα κεφάλαια τους θα χρειαστεί να πετύχουν 64 δισεκ. κέρδη στόχος αδύνατος.

Είναι προφανές ότι το DTC εποπτικά έχει γίνει αποδεκτό από την ΕΚΤ και τις εποπτικές αρχές αλλά με χρηματιστηριακούς όρους έρχεται να υποβαθμίσει γιατί οι ελληνικές τράπεζες θα διαπραγματεύονται με discount για χρόνια έναντι άλλων τραπεζών.

Οι δύο προτεινόμενες λύσεις

Για να αντιμετωπιστεί το πρόβλημα του DTC ειδικά για τις ελληνικές τράπεζες που όπως αναφέρθηκε αποτελεί πρόβλημα χρηματιστηριακό και όχι εποπτικό… ο SSM και η ΕΚΤ θα ζητήσουν από τις ελληνικές τράπεζες μετά το πέρας της εξυγίανσης των NPEs να αντιμετωπίσουν και το πρόβλημα του DTC.

Το ζήτημα αυτό θα αντιμετωπιστεί με διττό τρόπο.

1)Οι ελληνικές τράπεζες θα προχωρήσουν σε μεγάλες αυξήσεις κεφαλαίου από το 2022.

Με αύξηση κεφαλαίου 2 δισεκ. η μείωση του DTC θα είναι 1,2 δισεκ. ευρώ.

Γίνεται αντιληπτό ότι μόνο με μεγάλες αυξήσεις κεφαλαίου θα μειωθεί το DTC αισθητά.

Υπάρχουν τράπεζες τουλάχιστον δύο που έχουν εξετάσει τρόπους για την μείωση του DTC.

2)Να υπάρξει μια ευρωπαϊκή θεσμική φόρμουλα που να υποστηρίζει την μείωση των DTC προς τα ίδια κεφάλαια των τραπεζών.

Να σημειωθεί ότι στην Ευρώπη το DTC ανέρχεται στα 105 δισεκ. εκ των οποίων τα 15,4 δισεκ. καταγράφονται στις ελληνικές τράπεζες

Τι σημαίνουν όλα αυτά για τις ελληνικές τράπεζες;

Η Eurobank θα μπορούσε σε διάστημα 12-15 μηνών από σήμερα να εξετάσει αύξηση κεφαλαίου 2 δισεκ. και μαζί με την κερδοφορία που θα σημειώνει από το 2022 θα μπορούσε να μειώσει το DTC κατά 1,3 δισεκ. ευρώ δηλαδή τα 4 δισεκ. να μειωθούν στα 2,7 δισεκ. με τάσεις προφανώς περαιτέρω μείωσης.

Το DTC στα 2,7 δισεκ. και τα κεφάλαια στα 7,5 δισεκ. σημαίνει ότι το 36% των κεφαλαίων θα είναι DTC από 76% σήμερα.

Το ίδιο ισχύει και για την Εθνική και Πειραιώς που έχουν την υψηλότερη – άρα και χειρότερη σχέση – DTC προς κεφάλαια.

Η Εθνική με αύξηση κεφαλαίου 1,5 δισεκ. και κερδοφορία θα μπορούσε να μειώσει πάνω από 1 δισεκ. το DTC οπότε θα μειωθεί στα 3,6 δισεκ. έναντι 7,7 δισεκ. μελλοντικών συνολικών κεφαλαίων που μεταφράζεται σε DTC προς ίδια κεφάλαια 46%.

Με συνδυασμό αυξήσεων κεφαλαίου και κερδοφορίας το DTC θα μειωθεί από 80% με 90% των κεφαλαίων στο 40% ή εύρος 35% με 45%.

Αυτός θα είναι ο νέος στόχος, ο νέος αγώνας των ελληνικών τραπεζών.

Η Πειραιώς επίσης θα υποχρεωθεί σε νέα αύξηση κεφαλαίου - πέραν από το 1 δισεκ. αύξησης κεφαλαίου που υλοποιεί το 2021 - για να μειώσει το ακραίο DTC προς ίδια κεφάλαια.

Η Alpha bank με αύξηση κεφαλαίου 1 δισεκ. ευρώ θα μπορούσε να μειώσει το DTC κατά 600 εκατ ευρώ δηλαδή, το 1 δισεκ. αύξησης κεφαλαίου αντιστοιχεί σε μείωση DTC όσο κερδοφορία 2,5 δισεκ. ευρώ.

Σήμερα όλοι θα το διαψεύσουν… αλλά οι μέτοχοι – επενδυτές πρέπει να προετοιμαστούν, έρχονται αναπτυξιακές αυξήσεις κεφαλαίου, για να στηρίξουν οι τράπεζες την οικονομία αλλά ο ουσιαστικότερος στόχος θα είναι η μείωση των DTC προς τα ίδια κεφάλαια.

Προσοχή;

Όσο παραμένει το πρόβλημα του DTC στα κεφάλαια των ελληνικών τραπεζών, θα διαπραγματεύονται στο χρηματιστήριο με discount σε σχέση με τις άλλες ευρωπαϊκές τράπεζες ειδικά με όρους κεφαλαιοποίησης προς λογιστική αξία P/BV

www.bankingnews.gr

Σχόλια αναγνωστών