Μετά την απόφαση της κυβέρνησης Μητσοτάκη να καταργήσει το χαρτοφυλάκιο του πιο επιτυχημένου υπουργείου για τις τράπεζες και την μεγάλη μεταρρύθμιση του Ηρακλή… το ελληνικό τραπεζικό σύστημα εισέρχεται το 2022… έχοντας καθαρούς ισολογισμούς.

Σχεδόν 100 δισεκ. NPEs έχουν μεταφερθεί σε εταιρίες διαχείρισης, εκτός των ισολογισμών των τραπεζών και προφανώς το σύστημα προσβλέπει μέρος αυτών των δανείων να μετατραπούν σε ενήμερα, κοινώς να επιστρέψουν στο τραπεζικό σύστημα.

Αν και για τον στόχο αυτό θα πρέπει όλοι οι εμπλεκόμενοι να είναι εγκρατείς… σίγουρα οι τράπεζες μετά από 11 χρόνια μπορεί να δηλώνουν εξυγιασμένες.

Το 2022 θα εμφανίσουν NPEs στο 5% με 7% όταν εκκίνησαν από το 50% των δανείων τους να είναι προβληματικά.

Πρόκειται για μια μεγάλη αναδιάρθρωση και εξυγίανση του τραπεζικού συστήματος και η επιτυχία αυτή θα πρέπει να αποδοθεί κυρίως στον νόμο για τον Ηρακλή – το bankingnews υποστήριξε ένθερμα την λύση αυτή κόντρα στην καταστροφική πρόταση της bad bank της ΤτΕ – αλλά και στην αποφασιστικότητα των διοικήσεων των τραπεζών που διαθέτοντας εργαλεία κινήθηκαν με αποφασιστικότητα.

Τι μπορούμε να περιμένουμε το 2022;

1)Οι τράπεζες ενίσχυσαν τα κεφάλαια τους και η τάση θα συνεχιστεί και το 2022 αλλά με όχημα την κερδοφορία και όχι νέες αυξήσεις κεφαλαίου.

Πλην της υποχρεωτικής ανακεφαλαιοποίησης της Attica bank δεν περιμένουμε άλλη αύξηση κεφαλαίου το 2022.

2)Όλες οι τράπεζες στην Ελλάδα στο τέλος του α΄ τριμήνου του 2022 θα έχουν μονοψήφια NPEs και κάποιες θα προσεγγίσουν το 5%.

3)Τα NII τα καθαρά έσοδα από τόκους πιέστηκαν και θα συνεχίσουν να πιέζονται.

Ποτέ δεν έγινε αντιληπτό πως οι τράπεζες λογιστικοποιούσαν από προβληματικά δάνεια τόκους που δεν ελάμβαναν.

4)Οι προμήθειες έχουν οριοθετηθεί και δεν αναμένεται μεγάλη διαφοροποίηση το 2022 σε σχέση με το 2021.

5)Τράπεζες όπως η Eurobank λόγω εξωτερικού και ακινήτων θα συνεχίσουν να εμφανίζουν ένα καλό προφίλ διαφοροποίησης στα έσοδα τους, ενώ από κοντά θα βρεθεί και η Εθνική που ωστόσο δεν θα επαναλάβει τα έκτακτα κέρδη του 2020 και 2021.

Αρχές 2022 θα κλείσει και το ζήτημα της Εθνικής Ασφαλιστικής στην Εθνική που θα ενισχύσει ακόμη περισσότερο τον ισολογισμό.

6)Για το 2022 αναμένονται κέρδη, Eurobank 550 εκατ, Εθνική 500 εκατ, Πειραιώς 350 εκατ και Alpha bank άνω των 450 εκατ.

7)Τα έκτακτα κέρδη το 2022 θα είναι ελάχιστα άπαξ και αναμένουμε αύξηση αποδόσεων άρα πτώση τιμών στα ομόλογα.

Μπορεί τα περισσότερα ομόλογα να διακρατώνται στην λήξη τους αλλά υπάρχουν και τίτλοι για trading και ως γνωστό η αντιστάθμιση κινδύνου δεν μπορεί να καλύψει μεγάλες αποκλίσεις.

8)Με βάση τα κέρδη του 2022 η Eurobank και η Εθνική τράπεζα θα διανείμουν το 2023 μέρισμα.

Συμπέρασμα

Με βάση αυτές τις παραδοχές αξίζουν για αγορά οι ελληνικές τράπεζες;

Τα προηγούμενα χρόνια οι ελληνικές τράπεζες παρέμεναν μη επενδύσιμες.

Το 2022, δεν θα καταστούν επενδύσιμες... αλλά θα αποκτήσουν μεγαλύτερη ελκυστικότητα, οπότε θα δούμε περισσότερους επενδυτές να τις διερευνούν και να τις αγοράζουν.

Παρ΄ όλα αυτά δεν αναμένουμε μεγάλες ανατρεπτικές αλλαγές στις αποτιμήσεις και στην πορεία των μετοχών.

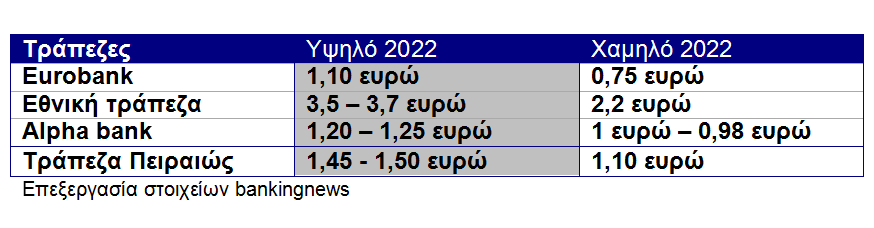

Στον πίνακα που παρουσιάζουμε θεωρούμε ότι θα δούμε και τα δύο σενάρια δηλαδή και το υψηλό μέσα στο 2022 και το χαμηλό μέσα στο 2022 απόρροια μεγάλης διόρθωσης που αναμένεται στις αγορές λόγω έξαρσης της πανδημίας, πληθωρισμού και κεντρικών τραπεζών αλλά και του γεγονός ότι ο Covid 19 θα κορυφώσει μετά τα μέσα του 2022 και θα ξεκινήσει η πραγματική του αποκλιμάκωση που ωστόσο θα κρατήσει χρόνια....

www.bankingnews.gr

Σχόλια αναγνωστών